● 本期话题:央行上调政策利率5bp释放了什么信号?

上周四央行上调政策利率,一个重要原因是避免金融机构过度加杠杆和扩张广义信贷,这一点值得我们细细品味:

①上调政策利率属于货币政策,为何要用货币政策调控金融周期?

理解利率要从双支柱这个新框架出发。我国央行已转向“货币政策+宏观审慎政策”双支柱框架,货币政策主要调控经济周期,宏观审慎政策主要调控金融周期。新框架下,货币政策也可以在一定程度上调控金融周期,资产价格是金融周期的表象,更深一层是广义信贷,广义信贷过度扩张往往会引发资产价格泡沫,而信贷过度扩张往往是由低利率引起的,从这个角度来说货币政策是可以调控金融周期的。

②此次上调政策利率,金融监管是边际趋紧还是边际缓和?

此次上调幅度小于年初且央行措词温和,金融监管有边际缓和迹象。

③“佛系加息”给明年A股投资传递了什么信号?

我们在年度策略报告中强调,明年A股的核心交易将从盈利转向利率,当前市场普遍开始认为利率易上难下,而我们反而认为利率上行空间有限,并可能在明年二季度小幅回落。此次利率上调幅度小于年初,印证了宏观审慎意愿边际缓和,利率上行空间有限。预计2018年一季度监管细则全部落地和美联储完成一次加息,中国长端利率将出现小幅下行,打破市场易上难下的预期,对权益市场形成正面影响。

●

股市流动性跟踪——

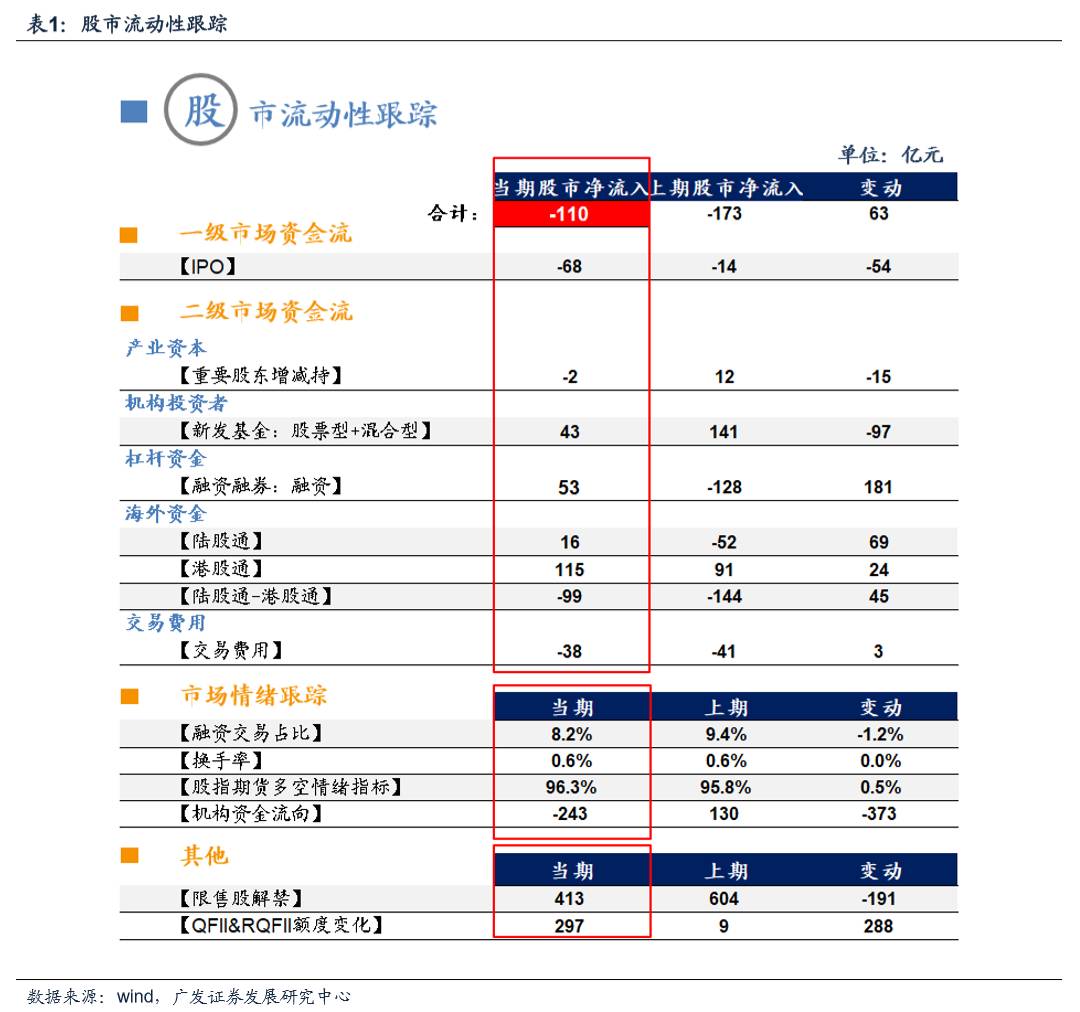

上周A股资金净流出110亿元,环比有所改善

上周A股流动性环比有所改善,主要是陆股通和两融融资余额改善。其中陆股通净流入16亿元,比前一期净流出52亿元明显改善;两融融资增加53亿元,比前一期净流出128亿元明显改善。

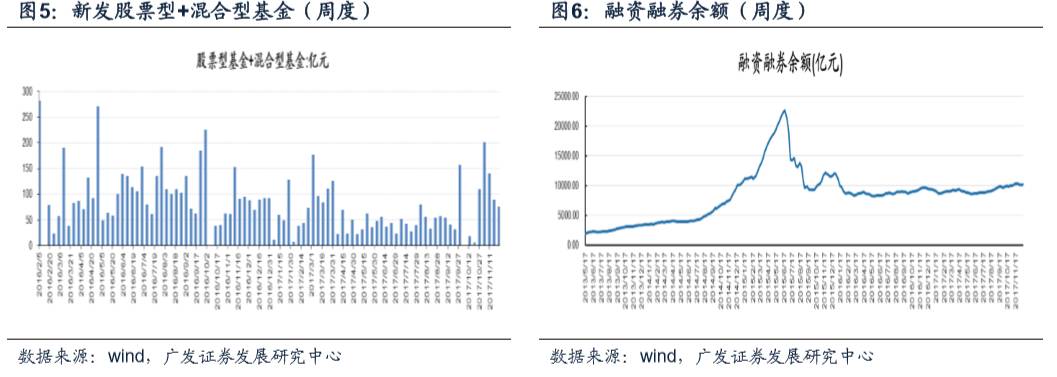

上周新发基金(股票型+混合型)43亿元,比前一期141亿元明显下降;

●

全市场流动性跟踪——“量”:货币投放及派生

上周公开市场净投放3680亿,比前一期-5100亿元明显增多。

●

全市场流动性跟踪—— “价”:资金利率及汇率

上周受央行上调政策利率影响,短端利率集体上行,R007上行25bp;长端利率略有回落,10Y国债到期收益率由3.91%回落至3.89%。

● 风险提示

:

如果明年通胀上行幅度超预期、或金融监管持续趋严,则对实际利率的走势将产生影响。

一、本期话题:央行上调政策利率5bp释放了什么信号?

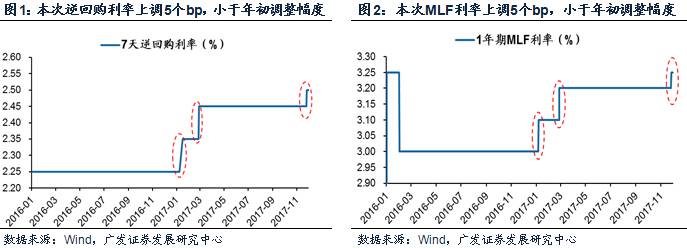

12月14日(周四)人民银行将逆回购和MLF操作利率各上调5bp。根据央行解释,此次上调政策利率的主要原因有三点:一是避免金融机构过度加杠杆和扩张广义信贷,控制宏观杠杆率;二是缩小货币市场利率和政策利率利差,理顺货币政策传导机制;三是对美联储加息的正常反应。

第一个原因,即避免金融机构过度加杠杆和扩张广义信贷,值得我们细细品味。去杠杆防风险大背景下央行重点关注金融周期而非经济周期,关于此次上调政策利率显然也是从调控金融周期角度出发。就此我们还需要进一步分析三个问题:

●

问题一:上调政策利率属于货币政策,为何要用货币政策调控金融周期?

理解利率要从双支柱这个新框架出发。我国央行已从传统货币政策框架转向“货币政策+宏观审慎政策”双支柱框架,货币政策主要调控经济周期,宏观审慎政策主要调控金融周期。

2016年四季度我国央行货币政策执行报告中首提货币政策+宏观审慎政策双支柱框架,今年十九大报告强调要“健全货币政策和宏观审慎政策双支柱调控框架”。央行17Q3货币政策执行报告对双支柱进行了较为清楚的解释,即传统的货币政策框架以货币政策为核心,重点关注经济周期,主要盯住物价。而2008年金融危机爆发使各国央行意识到不但需要关注经济周期,还需要关注金融周期,宏观审慎政策逐渐被引入以应对金融周期,主要盯住广义信贷和房地产价格。我国央行已转向“货币政策+宏观审慎政策”双支柱框架。如果央行只依靠宏观审慎政策调控金融周期,并不需要采用调整利率这种货币政策工具。

新框架下,货币政策也可以在一定程度上调控金融周期,宏观审慎政策与货币政策相配合能取得更好的调控效果。

央行金融研究所所长孙国峰最新专栏文章指出,资产价格是金融周期的表象,更深一层的是银行广义信贷,广义信贷过度扩张往往会引发资产价格泡沫,而信贷过度扩张往往是由低利率引起的,从这个角度来说货币政策是可以调控金融周期的。央行上调政策利率,就是践行货币政策对宏观审慎政策的配合,以控制广义信贷过度扩张,调控金融周期。

●

问题二:此次上调政策利率,金融监管是边际趋紧还是边际缓和?

央行此次利率上调幅度小于年初,且央行措词温和,金融监管有边际缓和的迹象。

央行此次上调政策利率只有5bp,而今年二、三月份政策利率各上调10bp。从这个角度来讲,此次政策利率上调力度有所减弱,象征意义大于实际意义,监管有边际缓和迹象。 此外,央行“避免金融机构过度加杠杆”这一表述也较为温和委婉,而没有采用诸如“推进金融机构去杠杆”等更为直接的措词,也能反映监管的态度。

●

问题三:对于明年A股投资来说释放了什么信号?

我们在年度策略报告中强调,明年A股的核心交易将从盈利转向利率,当前市场普遍开始认为利率易上难下,而我们反而认为利率上行空间有限,并可能在明年二季度小幅回落,对权益市场形成正面影响。

此次利率上调幅度小于年初,印证了宏观审慎意愿边际缓和,利率上行空间有限。

双支柱框架有助于把握对明年利率的判断,双支柱之一的货币政策主要盯住通胀,预计明年通胀温和上升,但不会成为利率的驱动因素;双支柱之二的宏观审慎政策主要盯住广义信贷和房地产价格,广义信贷趋于平稳而房地产价格初步得到控制,此次利率上调幅度小于年初,印证了宏观审慎的意愿相较年初已有边际缓和迹象。

我们预计2018年一季度监管细则全部落地和美联储完成一次加息,中国长端利率将出现小幅下行,打破市场易上难下的预期,对权益市场形成正面影响。

二、股市流动性跟踪——上周A股资金净流出110亿

说明:A股资金净流入/流出 = 一级市场资金净流入/流出 + 产业资本资金净流入/流出 + 二级市场资金净流入/流出(其中,二级市场的银证转账数据从6月16后以后不再更新,故此后A股资金流动合计数据不包含此项目),本报告数据更新截止上周五(2017年12月15日)收盘

2.1一级市场和二级市场资金流

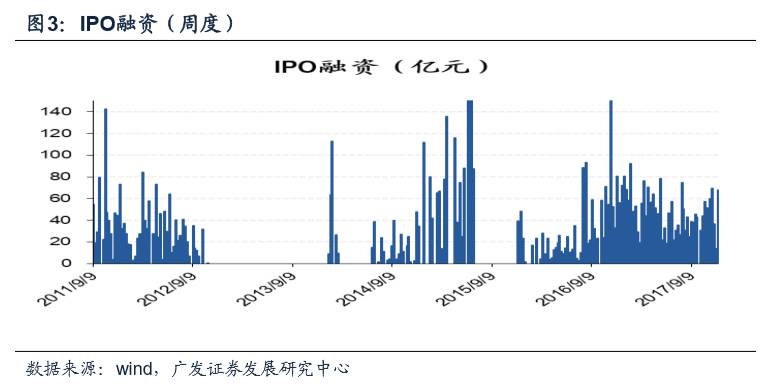

(1)IPO融资:

上周资金净流出68亿,前一周资金净流出14亿;

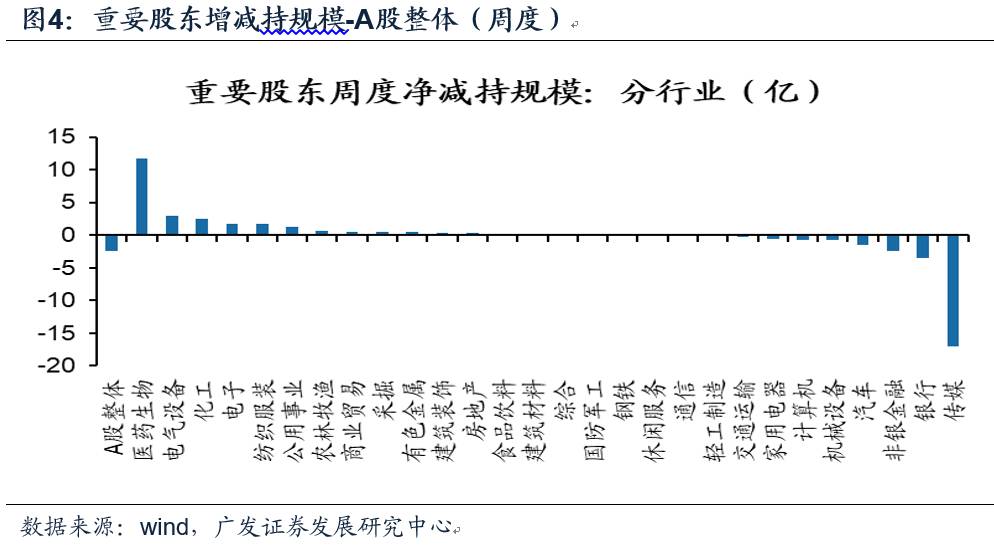

(2)重要股东增减持(A股整体):

上周重要股东净减持2亿, 其中医药生物增持11.64亿;前一周净增持12亿。

(3)新发股票型基金+混合型基金:

上周为43.5亿份,前一周为140.8亿份;

(4)融资余额:

上周为10092.0亿,前一周为10218.8亿,资金流出126.8亿。