你好,欢迎来到《有知有行·投资第一课》。这是我们的第七讲。

在学习投资的过程中,你最常听到的一个关键词,可能就是「长期」了。不管是有知有行,还是各种投资课程、投资大师,都会强调长期投资、长期持有、长期规划的重要性。相信你也记得我们一直强调的,股票是长期收益最高的资产。

不过,这些理念虽然非常正确、也很重要,但是里面隐藏了一个非常关键的信息:「长期」到底是多长呢?我得坚持多久……才能算是长期投资呢?

持有多久股票可以稳赚不赔?

我们还是先用数据回答这个问题。

之前出场过多次的杰米·西格尔教授,对这个问题同样进行了统计。在《股市长线法宝》这本书中,他计算了从 1802 年到 2012 年这超过二百年间,在任意时点持有股票和债券的收益情况。

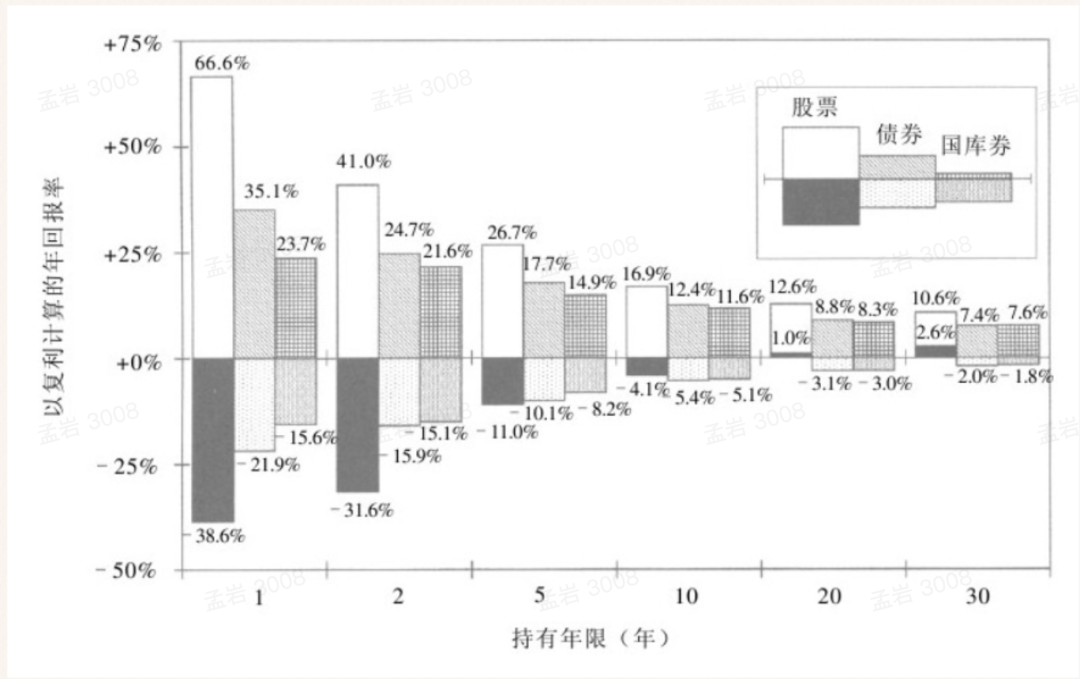

在上面这张图里,横坐标表示持有股票的时间,以年为单位;纵坐标显示的是年化回报率;而柱状图的高度代表了在相对应的年限里,最高与最低的回报率范围。

从图里我们可以很明显地看出一种趋势。从任意一个时点如果持有股票一年,我们的最佳收益可以是 66.6%,最差可以是 -38.6%,上下波动极大;

可如果年限拉长到 5 年,这个波动范围就变成从 -11.0% 到 +26.7%;

当时间继续拉长到 20、30 年,股票的收益率就越来越趋近于我们之前讲到的长期收益率:10% 左右(包含通胀)。

不过更有意思的是,当时间拉长到十年以上这个区间,持有股票的最差收益率,已经开始比持有债券和国债更低了。到了二十年以上,你可以获得的最差收益率也是正的。也就是说,在这个时间尺度上,只要持有不动,你毫无亏钱的可能。

「长期」的真正含义

我们再来看看A股的情况。

虽然A股并没有美股这么长的历史数据,不过我们还是可以做一下类似的研究。我们选取了万得全A指数,从 2005 年 1 月 1 日到 2020 年 10 月 19 日,近十五年的数据进行研究。得到的结果是,在任意一个时点持有 8.75 年以上,都可以获得正收益。如果把获得正收益的概率从 100% 放宽到 80%,最短的持有周期会下降到 4.83 年,这个数据比美股甚至还要好。

所以这组数据,应该算部分地回答了我们刚才提出的问题。当然,我们在这里并不是说,投资十年就叫长期,投资一年、两年半、三四年就不能叫长期——关键的不是去抠字面上的定义,而是掌握更多正确的信息。

不过,道理我们都懂——只要标的别选得太差,投资时间越长,挣钱的概率就越高,那么为什么长期投资还那么难坚持呢?在这里,我们先不说那些认知不够、贪心不足、自身情况不允许这些主观原因。先来看看在客观上,「长期持有」为什么这么难。

「长期持有」究竟难在哪

首先来看第一个客观现象,我把它叫作,投资回报在时间上的分布不均匀。

来看三张图:

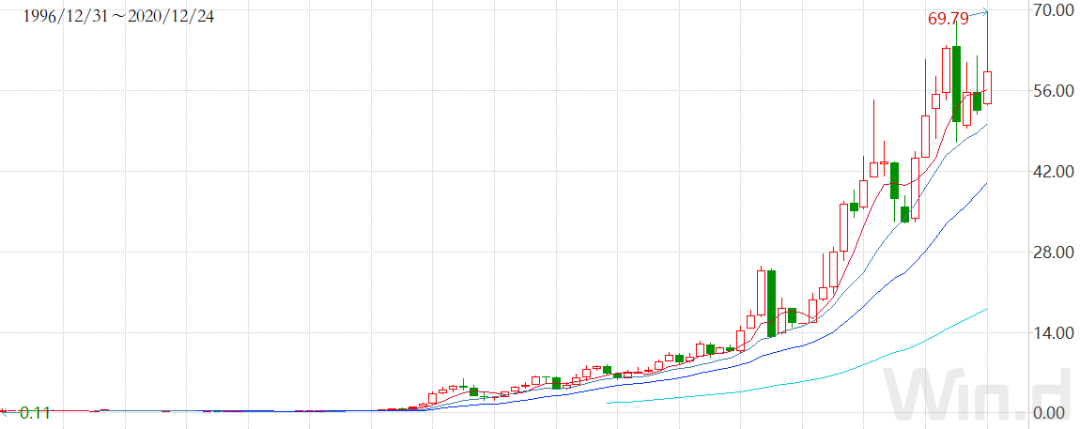

格力电器股价季度 K 线 | 来源:Wind

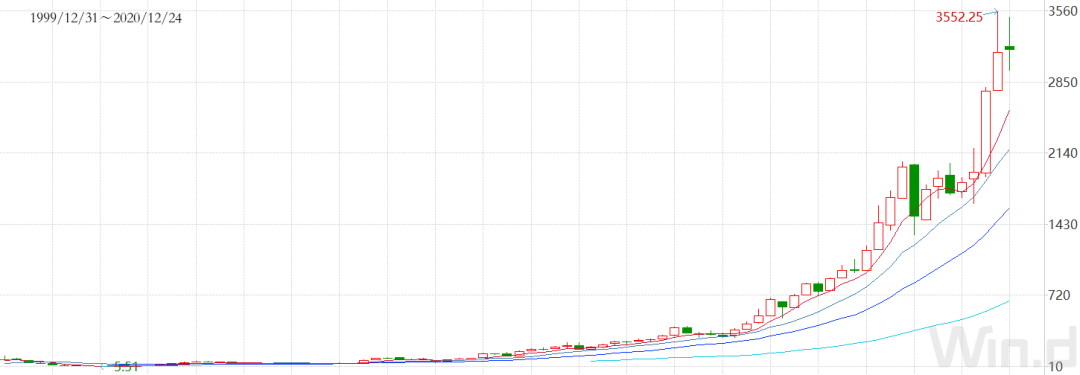

亚马逊股价季度 K 线 | 来源:Wind

海天味业股价月度 K 线 | 来源:Wind

不知道你有没有发现,这些如今人尽皆知的好公司、白马股、核心资产,股价的发展过程并不是线性的。它们往往是蛰伏很多年,然后在一两年的短时间内完成主要的涨幅。

虽然在蛰伏期股价也会上升,但如果回头看这个曲线,更像是一种「量变引起质变」的感觉。而且这里选择的还是偏传统行业的公司,如果你去看看特斯拉的价格曲线,这个趋势简直更加明显。

上面我们说的是个股,现在我们来看看全市场的统计。

之前有学者统计了从 1996 年到 2015 年,长达 20 年里投资标普500指数的回报:

-

如果你在这段时间里持有不动的话,回报是每年 4.8% 左右;

-

如果因为各种原因,你错过了这 20 年里上涨幅度最大的 5 天,那么你的回报就会下降到每年 2.7%;

-

如果错过上涨幅度最大的 10 天,你的回报就会变成银行活期存款般的每年 1.3%;

-

如果你不幸错过了 40 天,那么你的回报就成为惨不忍睹的每年 -4%。

换句话说,在这二十年超过 4000 个交易日里,你要是错过了其中 1% 的交易日,这二十年你可能就都白忙活了。

同样,类似的规律在中国股票市场上也是一样的。还是统计 1996~2015 年这个时间段:

-

如果以上证综合指数回报,由于 2015 是个不错的牛市,这 20 年投资并持有上证综合指数的投资回报可以接近每年 10%;

-

但是如果你错过其中上涨最大的 5 天,回报就会下跌到每年 7% 左右;

-

如果你错过上涨最大的那 40 天,回报就变成了每年 -3.8%了。

所以在投资界有一句著名的话,叫「当闪电劈下来的时候,你最好保证自己在场」。

这就是我们上面说的,投资回报在时间上分布的不均匀。不管对于市场,还是对于个股,很可能我们大部分时间都在进行无聊的等待,而真正的上涨(或者下跌),只是在很短的时间内发生的。换句话说,等待相当煎熬,所以很多人就会选择卖出,然后去追新的热点。

「轮动」对投资的影响

长期投资之难,还体现在另外一个重要的方面,就是市场总是「轮动」的。

这里说的「轮动」,通俗地解释可以叫「三十年河东,三十年河西」,或者「风水轮流转」。这里的轮动,指的可能是资产表现的轮动,可能是投资风格的轮动,也可能是行业板块的轮动等等。我们之前的课程说,万物皆有周期,「轮动」就是周期的另一种体现。

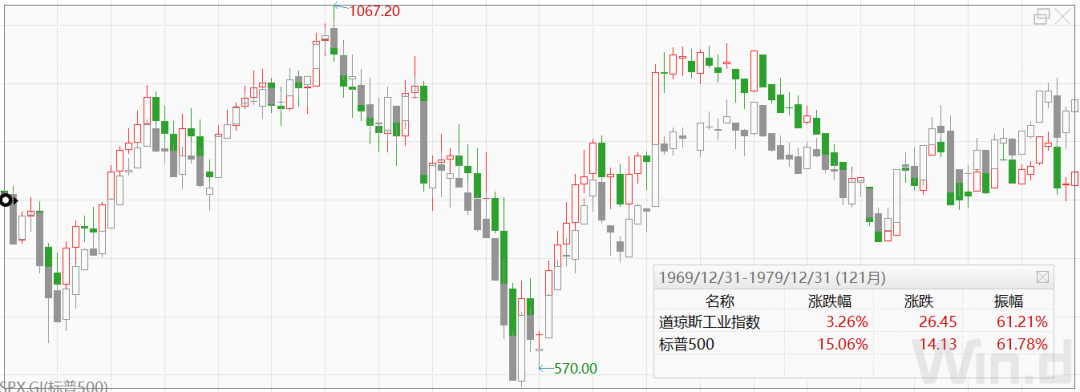

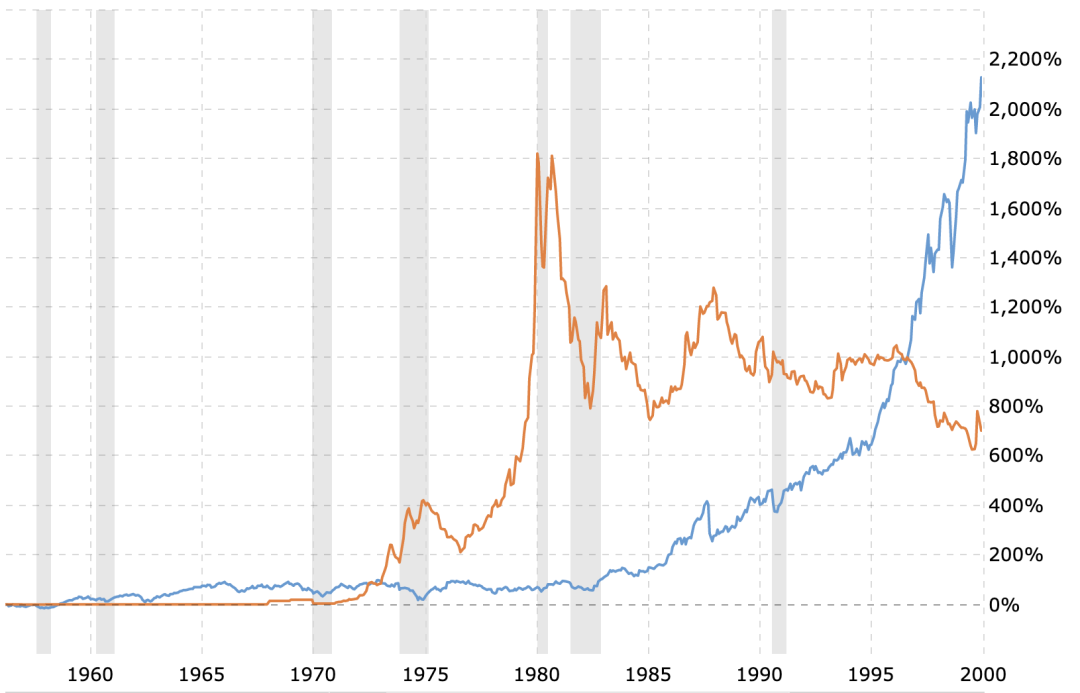

举个例子。如果我们回看历史,会发现美股市场在 1970 年代和 1980 年代的表现简直有天壤之别。在 1970 年代,美国经历了一系列的危机事件,比如越战升级、布雷顿森林体系瓦解、中东石油危机等等。而从 1969 年末到 1979 年末这整整十年时间,美国的道琼斯工业指数和标普500指数起起伏伏,十年下来几乎没怎么涨,如果算上通货膨胀甚至是亏损的。

来源:Wind | 灰色线代表标普500指数

而从 1980 年代开始,美国经济复苏,美联储管制住了通胀,加上科技水平大幅进步,整个 1980 年代,标普500指数涨了 2.2 倍——这个幅度,和 2009 年~2019 年美国十年牛市的幅度是差不多的。

来源:Wind

不过,虽然 1970 年代美股表现惨淡,但是另一类资产——黄金的表现却非常强。在 1970 年代初,每盎司的金价在 40 美元左右,等到了 1970 年代末,这个数字跳到了 450 美元以上——十年涨十倍,这个回报堪比过去十几年的京沪房价。但整个 1980 年代,黄金的价格跌了一半之多。所以,没有某类资产能永远表现最好,这就是所谓资产表现的轮动。

同样,在一个资产类别里,投资风格也可以轮动。比如从 2009~2020 年这段美股大牛市中,所谓的成长股表现非常出色,而价值股表现则非常凄惨,可以说惨到了历史最低水平。

这里要稍微说明一下,所谓的成长股和价值股,是一种偏人为的分类,不同地方定义有所区别。