来源:苏宁财富资讯(ID:SuningWealthInsights) 作者:黄志龙 苏宁金融研究宏观经济研究中心主任

岁末年初,央行一系列动作让市场有些措手不及,尤其是MLF、SLF和逆回购等流动性工具市场操作使利率上行,让各路专业人士对加息预期展开了激烈争论。

对于吃瓜群众和普通投资者而言,MLF、SLF为何物,似乎都是一知半解,只能以“麻辣粉”、“酸辣粉”等调侃式语言来代替专业术语。

在此,笔者对近年来MLF、SLF等流动性工具的产生背景、关键要素作一简要阐述,最后对央行2017年货币政策前景进行预判与展望。

先来解析MLF、SLF等工具的前世今生

央行推出创新性流动性工具的大背景是:2014年以来,人民币汇率结束长达十年的单边升值周期,进入了双向宽幅波动新阶段。

相应地,央行基础货币投放也发生了根本性转变:长期以外汇占款为主导基础货币投放方式业已终结,货币当局不得不推出新型流动性工具。

一方面是为了满足整体经济运行的流动性需求,另一方面是为了实现更加精准的货币政策调控目标,在此背景和央行政策目标下,“麻辣粉(MLF)”、“酸辣粉(SLF)”等流动性工具应运而生。

下面,简单回顾下这些流动性工具的前世今生:

MLF——引导市场中期利率的中期借贷便利

MLF英语全称为Medium-term Lending Facility,舆论和市场俗称为“麻辣粉”。

2014年9月,央行开始发行MLF;发行期限3个月、6个月、9个月和1年;发行对象为国有商业银行、股份制商业银行、较大规模的城商行和农商行;利率由央行确定;发行量由央行向商业银行提前询量。

2016年6月起,部分银行可上报MLF需求;发行方式为抵押贷款,抵押品包括国债、央票、政策性金融债、高等级公司信用债、地方债、同业存单等。

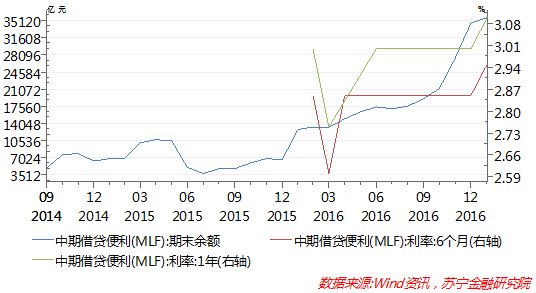

截至2017年1月底,MLF余额为3.57万亿元,2017年1月24日,央行开展了6个月和1年期MLF操作,并将利率分别上浮10个基点至2.95%和3.1%(参见下图),引起了市场的广泛争论。从MLF的名称可看出,央行发行 MLF的利率,已经成为3-12个月中期利率的风向标。

PSL——引导市场长期贷款利率的抵押补充贷款

PSL英语全称为Pledged Supplementary Lending,创立于2014年,发行期限为3-5年,发行对象为三家政策性银行(国家开发银行、农业发展银行、进出口银行),PSL抵押品为高等级债券及优质信贷资产,是投放基础货币的渠道之一。

自2016年6月起,PSL操作进入常态化,其发行目的为引导市场中长期利率,为政策性金融机构提供棚改、水利、“一带一路”等国家战略提供长期、低成本资金。

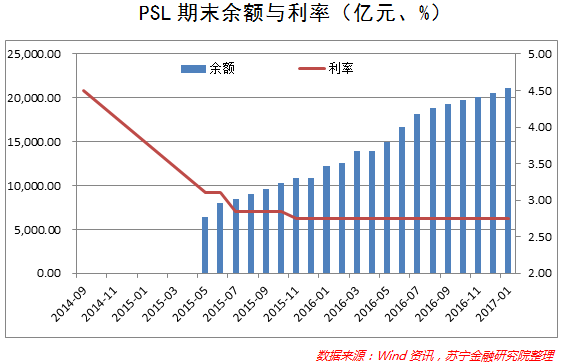

截至截至2016年末,PSL余额达到2.05万亿元,比2015年末余额翻一番(参见下图)。预计在较长一段时间内,PSL将继续发挥其引导中长期贷款利率、稳定经济增长的重要作用。

SLF——满足金融机构季节性、短期流动性需求的常备借贷便利

SLF英语全称为Standing Lending Facility,翻译成中文叫“常备借贷便利”,市场俗称为“酸辣粉”。

顾名思义,它主要是引导短期市场利率走势,满足金融机构季节性、短期流动性需求。

SLF创立于2013年初,发行期限有:隔夜、7天、14天、1个月和3个月,发行对象为国有及股份制商业银行、政策性商业银行、地方法人金融机构,抵押品为高等级债券及优质信贷资产,发行利率由央行确定,2017年2月3日上调后的利率分别为隔夜3.1%、7天3.35%和1个月3.70%。

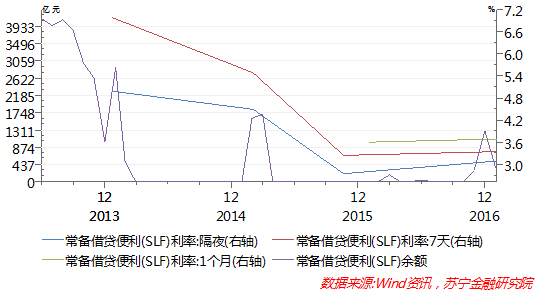

由于期限通常短于1个月,主要满足岁末年初或季节性金融机构短期流动性需求,因此SLF月末余额大部分时期都为零,很少超过1000亿元。2016年12月央行集中投放1个月期限892.52亿元,至今年1月末已回落到345.1亿元(参见下图)。

TLF和SLO——临时流动性便利和短期流动性调节工具

临时流动性便利(TLF)的英语全称为Temporal Liquidity Facility,它是2017年1月20日央行针对少数大型商业银行设立的临时流动性安排,资金期限为28天,规模大约为6000亿元,以保障春节前现金投放的集中性需求,促进银行体系流动性和货币市场平稳运行设立。TLF与MLF最大的区别是不需要抵押品,相当于央行针对大型商业银行设立的临时信用贷款。

短期流动性调节工具(SLO)的英语全称为Short-termLiquidity Operations,它于2013年初设立,作为公开市场操作的有效补充,央行采用利率招标的方式,发行1-7天的SLO,发行对象同样为少数大型商业银行,抵押品为高等级债券。最近的一次SLO操作为2016年1月20日。

2017年各类市场利率的走势如何?

在新的市场环境下,央行主要依靠上述新型流动性工具操作,来实现其调控目标。春节前后,MLF、SLF和逆回购等市场操作利率的上调,引起市场对2017年货币政策前景的广泛争议,“真加息”、“假加息”似乎并不足以精准描述货币政策前景。

2017年,资金市场的供需平衡究竟将怎么走?各类市场利率的走势又将怎样?笔者认为,至少下述三方面需要关注:

一是货币政策基调已发生改变

相较于前些年的稳健货币政策,中央经济工作会把2017年货币政策的基调明确为“稳健中性”,并提出“要把防控金融风险放到更加重要的位置”和“着力防控资产泡沫”的两大政策目标。这两大政策目标相辅相成、紧密关联。