提示

:

点击上方

"

玉名投资家园

"

↑

订阅本微信号,公众号:yuming618,点击右上角分享有惊喜

提示

:

点击上方

"

玉名投资家园

"

↑

订阅本微信号,公众号:yuming618,点击右上角分享有惊喜

玉名系头条号签约作者

震荡市中虽然个股不同,有周期股、消费股、有白马股、也有大盘股,小盘股,但实际上资金抱团取暖是看好“成长股”特性。很多投资者对此感兴趣,尤其是我提到了中小创反弹才是真反弹,也引发了讨论,那么今天就继续展开这一话题。

数据分析A股未来的方向

从最新数据来看,2016年年报显示全部A股净资产收益率(ROE)为10.02%;2017年一季度财务报表显示全部A股净资产收益率(ROE)为10.23%,但如果剔除金融股后,全部A股ROE回落至7.78%和8.31%,不过从增速角度来看,剔除金融股,增速是在提高的,分类来看,

2017年一季报在剔除金融股后,主板、中小板和创业板的ROE分别为8.31%、9.46%和9.13%,也同样是中小创的机会更大

。

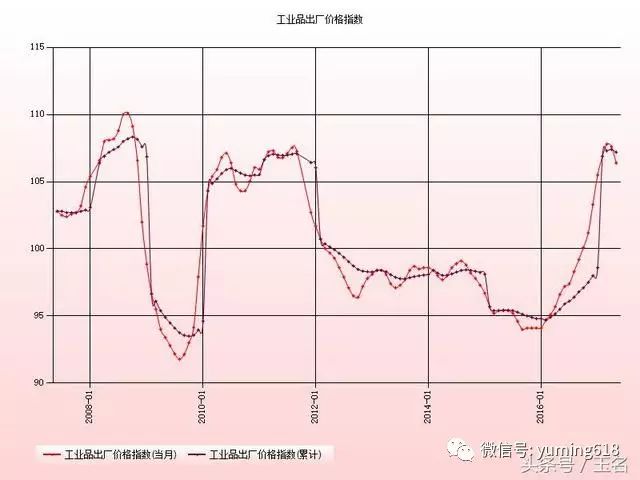

具体分析,一季度经济,可以发现PPI的上升带动销售净利率同步回升,

上游、中游资源品销售净利率环比上涨31.94%、9.33%。2017年一季度上中游资源品ROE改善明显,中游制造业和下游并未出现同步提升

。

以新能源汽车为例,赣锋锂业在打破了锂矿瓶颈,从澳矿获得大量锂资源之后,今年业绩增速加速,同时股价也是屡创新高,类似天齐锂业、华友钴业等锂电池上游行业股走势明显很强。

其中,

采掘、化工、有色金属等上游资源品ROE分别为3.56%、8.46%、4.74%,环比和同比均有明显改善。其他行业的盈利能力表现平平

。

其中,计算机行业环比跌幅最大(环比下降40.61%),公用事业(环比下降11.68%)、纺织服装(环比下降6.88%)等非周期性行业的ROE环比下降幅度较大。而进一步展望,

PPI在二季度回落,会降低对中端制造业ROE增速;而一季度CPI降低,二季度有望维持温和增长,下游行业的增速依然会放缓,所以,上市公司净利润同比增速会有所回落

,不过上游资源行业依然受益价格因素,保持增速。

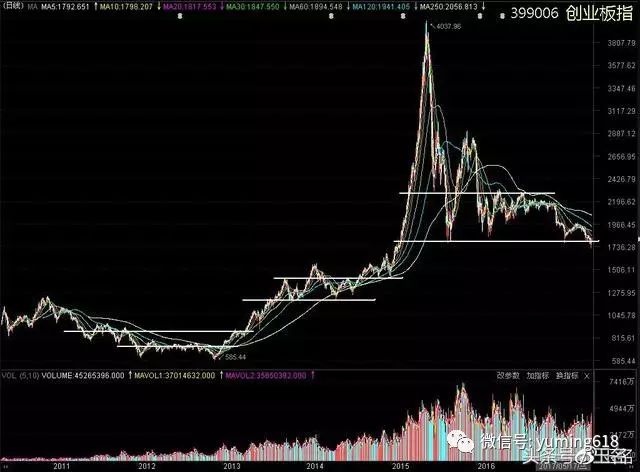

创业板VS纳斯达克,机会总在下跌后

数据显示,创业板605家上市公司2016年营收和净利润增速双双创下近5年来新高,75%的公司业绩实现增长。

605家上市公司2016年度合计实现营业收入8113.36亿元,较上年同期增长36.79%;合计实现净利润932.78亿元,较上年同期增长38.39%;净利润增速提升超过14%,远超前几年

。利润增幅超过50%的公司占比达30%,净利润增幅超过100%的公司近20%。但这样靓丽数据背后,创业板指数屡创新低。

今年年初至今,

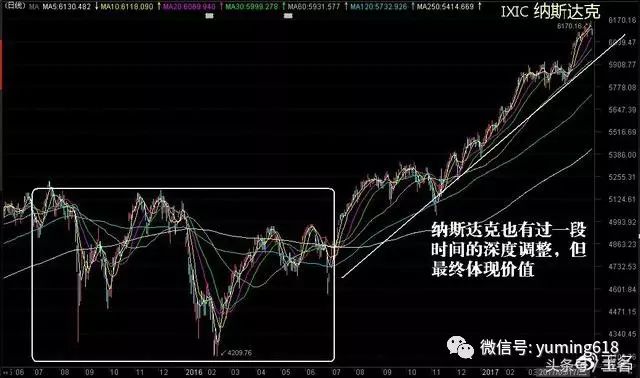

所有A股板块指数均出现了下跌,而欧美指数屡创新高,亚太方面,香港恒生指数也是表现抢眼,而从基本面,A股的成长性并不差。纳斯达克指数今年来再度刷新了历史高点,而A股的创业板则再度刷新了2015年股灾后的新低

。

如图所示,纳斯达克也有过一段时间的深度调整,但最终体现价值。

而从成长性角度来看,2016年年报显示,

A股创业板归母净利润增速为36.34%,远高于纳斯达克的7.92%

;不过考虑到纳斯达克涵盖个股数量较多,实际上其优质科技股的盈利能力要高于A股创业板,所以整体来说,两个市场各有千秋,由于A股创业板已经回到了2012年的水平,其未来的成长性还是值得期待的。

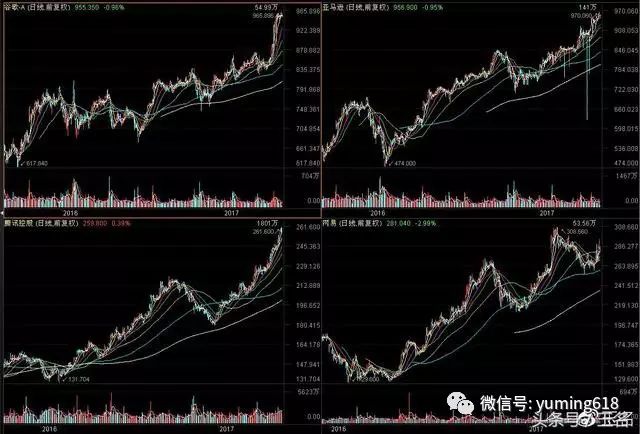

自从脱虚向实、回归制造业的舆论导向出台后,以移动互联网为核心的创业板指出现资金净流出的态势,但实际上全球都在开展科技革命,欧美股市的主要个股构成也从传统的能源、消费,向科技股转型,因为科技创新,可以带来无限需求,超越经济周期,因此股市也是牛长熊短;包括股神

巴菲特都坦言错过谷歌、亚马逊等新兴科技公司,甚至卖掉沃尔玛、IBM去购买苹果股票。而中资股,如百度、网易、腾讯等科技公司也是频频创新高,甚至历史新高,MSCI中国指数借此也频频走高,唯独A股逆全球大势

。因此,创业板的成长性,未来还是值得期待的,包括前期挖掘的蒙草生态、赛为智能等依然可坚守。

之前文章荟萃(点击下面列表可直接观看):

下跌中继,题材股称王,本周热点投资日历公布【独家】