一、2016 年中国 IPO 市场企业上会情况回顾

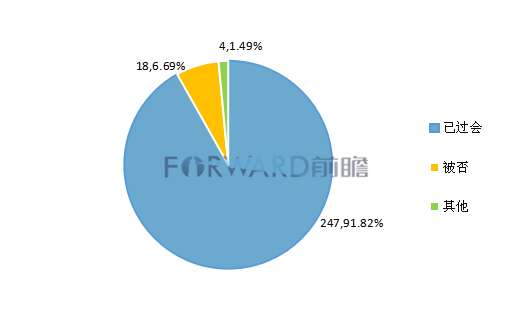

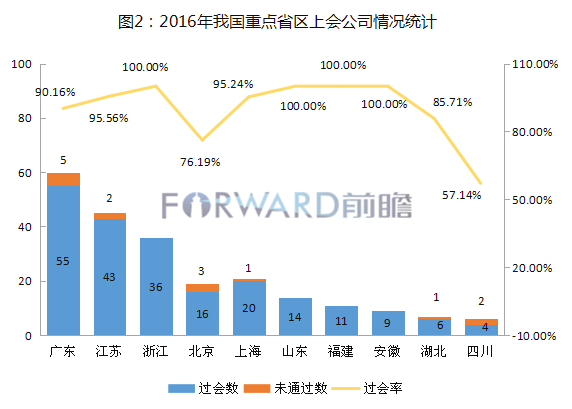

前瞻投资顾问 2016 年中国 IPO 市场统计数据显示,截止 2016 年 12 月 31 日,共有 269 家企业进入证监会发审会环节,其中 247 家顺利过会,过会率为 91.82%;另外 22 家中,18 家被否,2 家被暂缓表决,2 家被取消审核。

图 1:2016 年证监会对 IPO 上会企业的审核情况统计

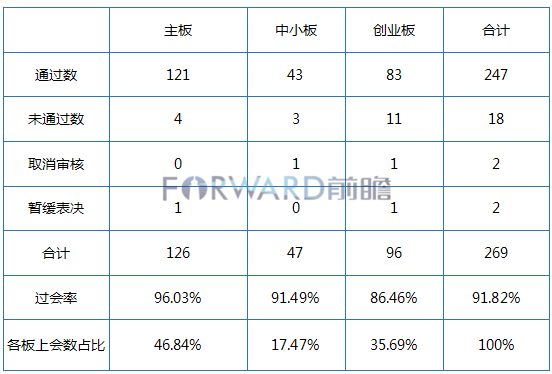

根据前瞻投顾的统计数据显示,2016 年发审委共审核拟在主板、中小板、创业板上市公司 269 家,其中主板 126 家,中小板 47 家,创业板 96 家。

269 家公司中顺利过会的公司有 247 家,其中主板 121 家,过会率为 96.03%;中小板 43 家,过会率为 91.49%;创业板 83 家,过会率为 86.46%。剩下 22 家,上会被否的有 18 家,被取消审核的有 2 家,暂缓表决的有 2 家,其中主板有 4 家被否、1 家倍暂缓表决;中小板有 3 家被否、1 家取消审核;创业板有 11 家被否、1 家取消审核、1 家暂缓表决。

表 1: 2016 年中国 A 股市场 IPO 统计

(一)行业分布

1、主板拟上市公司

从行业分布情况来看,126 家拟在主板上市的公司中,共有 75 家为制造业,占总数 59.5%,一半以上的拟上市企业都为制造业。制造业过会的公司有 73 家,过会率 97.3%。在制造业中,占比较大的是化学原料和化学制品制造业,有 9 家;其次是专用设备制造业、计算机通信和其他电子设备制造业分别为 8 家、7 家,橡胶和塑料制品业、通用设备制造业和汽车制造业数量一样都为 6 家,占制造业的 56%。除了制造业公司外,还有信息传输、软件和信息技术服务业公司数量相对较多,共有 10 家,其次是建筑业,共 8 家,这 18 家公司都顺利过会。

表 2: 2016 年中小板各行业上会公司数量及通过率统计

2、中小板拟上市公司

中小板拟上市公司共有 47 家,其中制造业有 34 家,占了总数 72.3%,这 34 家制造业公司均顺利过会,其中计算机、通信和其他电子设备制造业和化学原料及化学制品制造业占比较大,分别为 8 家和 4 家,占制造业的 35.3%。除了制造业外,其次商务服务业和建筑装饰业公司分别为 4 家和 3 家,建筑业通过率为 100%,商务服务业 4 家中有 1 家企业被否;其他行业被否的企业有 2 家,分别属于开采业和电力、热力、燃气及水生产和供应业,唯一 1 家电力、热力、燃气及水生产和供应行业的企业被否。

表 3:2016 年中小板各行业上会公司数量及通过率统计

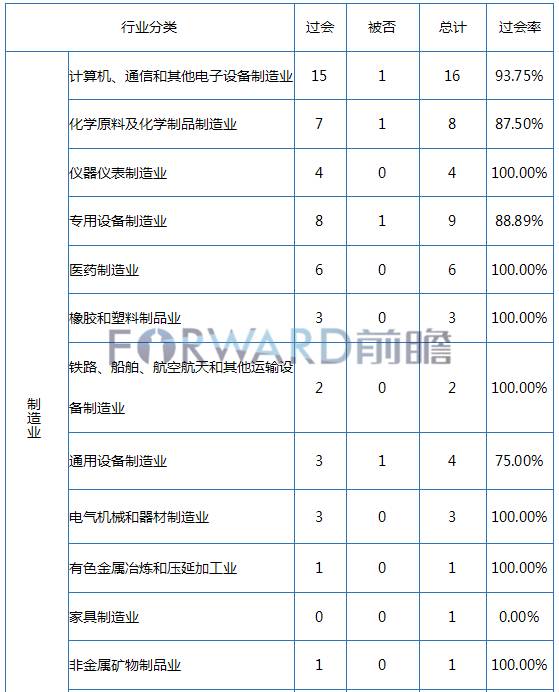

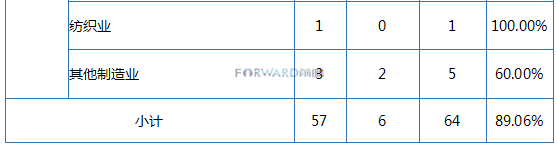

3、拟创业板上市公司

创业板拟上市公司共有 96 家,仍然是以制造业和电子信息技术业为主,其中制造业为 64 家,占比 66.67%,过会率为 86.46%,制造业中占比比较大的是计算机、通信和其他电子设备制造业以及专用设备制造业,分别为 15 家和 8 家,占制造业总数的 35.94%,其中这 23 家企业有 2 家企业被否。除了制造业外,其次就是电子信息技术业 22 家,占比 23.4%,过会率 86.36%,其中软件和信息技术服务业有 18 家,占整个电子信息技术业的 81.8%,有 1 家被否。

表 4:2016 年创业板各行业上会公司数量及通过率统计

(二)省区分布

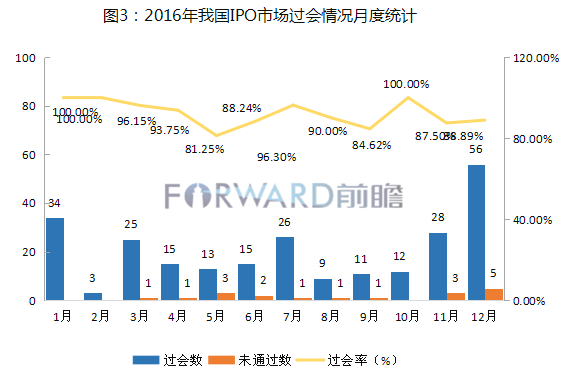

前瞻投顾统计分析,2016 年审核的拟上市公司分布于全国 24 个省市区,其中上会公司数量较多的分布于广东省、江苏省、浙江省、上海市和北京市,这 5 个省区合计有 184 家拟上市公司,占比 68.40%。这 5 个省区的平均过会率为 91.43%,其中广东省 5 家被否,过会率为 90.2%;江苏省 2 家被否,过会率为 95.56%;浙江省零被否,过会率达到 100%;上海市有 1 家被否,过会率为 95.24%;北京市有 3 家被否,过会 16 家,过会率为 76.2%,这 5 个省区里过会率最低。广东省的市场占有率占比最大,为 22.7%;其次是江苏省,市场占有率为 16.7%。

(三)

时间分布

根据前瞻投顾统计数据显示,2016 年主板、中小板、创业板 IPO 上会企业 1 月、11 月和 12 月企业数量较多,分别为 34 家、32 家(包括 1 家取消审核)和 63 家(包括 2 家暂缓表决),12 月份上会的企业是 2、3、4、5 月份的总和还多。5 月份过会率为这几个月最低(81.24%),未通过数量为 3 家。

(四)

中介机构

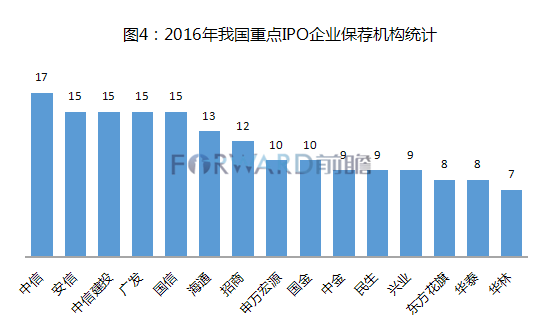

1、企业保荐机构

根据前瞻投顾统计数据显示,2016 年主板、中小板、创业板 IPO 企业保荐机构中,主要是以中信、安信、中信建投、广发、国信等券商为主。其中中信有 17 家,为数量最多的保荐机构;其次安信、中信建投、广发、国信数量一样,为 15 家。申万宏源和国金都是为 10 家;中金、民生和兴业都为 9 家。

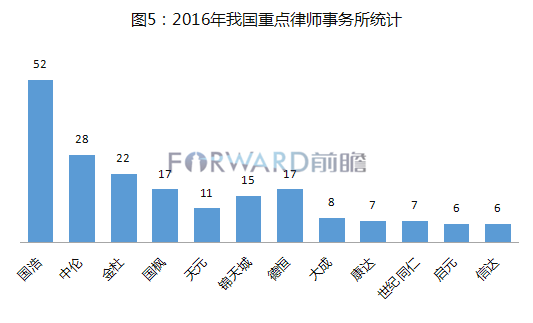

2、律师事务所

根据前瞻投顾统计数据显示,2016 年参与主板、中小板、创业板拟上市公司的律师事务所比较多,其中国浩 52 家,北京中伦为 28 家,北京金杜为 22 家。国枫和德恒的数量是一样的,均为 17 家。

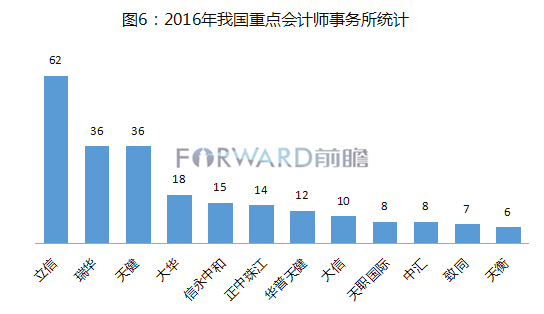

3、会计师事务所

根据前瞻投顾统计数据显示,2016 年参与主板、中小板、创业板上会公司财务审计工作的会计师事务所主要以立信、瑞华、天健等为主,其中审计数量最多的是立信,为 62 家;其次是天健和瑞华,都为 36 家。这三家会计师事务所一共有 133 家,占总数的约 50%。

经历了 2015 年后期的市场波动后,2016 上半年 A 股市场处于修复期,中国 IPO 市场重拾信心并逐步企稳,使得 IPO 数量出现低点平缓上调的态势。2016 年下半年 IPO 市场火热,形势一片向好。证监会加快了审核脚步,严格实施监管,净化市场,推动市场稳步发展。

(一)审核速度将会继续加快

回顾 2016 年,上半年 A 股市场波动反复,监管层放缓了新股审批的速度。下半年,资本市场总体稳定,明显加快了新股发行的速度。第四季度,证监会基本保持每周公布一批核准名单的节奏。IPO 提速意味着经历 2015 年股市大幅波动之后,监管层更希望恢复资本市场的融资功能,这对未来的深化改革工作有重要意义。

目前,A 股市场走势趋向稳定,投资者情绪日渐恢复,具备新股发行的承压能力。同时,A 股 IPO「堰塞湖」压力依旧较大,排队上市企业数量屡创新高。证监会也表示希望在 2018 年年底前彻底解决目前的 IPO 堰塞湖的情况。

展望 2017 年中国 IPO 巿场,前瞻投顾认为:按照目前在会企业超过 600 家来看,2017 年我们预计新股发行数量较 2016 年增长四至六成,即将有超过 300 家以上的企业发行上市,为近几年最多。

(二)

监管将会进一步趋严

2016 年以来,证监会发审呈现从严监管的态势,目前已建立首发企业现场检查机制,严格实施 IPO 各环节的全过程监管,促进发行人、保荐机构、证券服务机构等各尽其责,净化了市场环境,提高了 IPO 企业的质量。

12 月 30 日,证监会新闻发言人邓舸在证监会新闻发布会上指出,

2016 年证监会共对 183 起案件作出处罚,作出行政处罚决定书 218 份,较去年增长 21%;罚没款共计 42.83 亿元,较去年增长 288%;对 38 人实施市场禁入,较去年增长 81%。

转眼间,2016 年已画上句号,监管层行政处罚决定数量、罚没款金额均创历史新高,市场禁入人数也达到历史峰值。制度体系的完善和监管的强化,明年新股发行将维持一定频率。维持稳定将是 2017 年股市政策的主基调,继续加强监管因而显得非常重要。2016 年以来,监管部门出台多项规定全面加强对券商、基金、资管子公司的监管,这些措施在明年将继续发挥作用。

(三)

注册制的推行或有可期

提高 IPO 审核效率,降低企业排队时间和成本,强化 IPO 信息披露,淡化对公司投资价值的行政审核,这将有助于与注册制对接,并逐渐向注册制靠拢。2016 年下半年以来证监会在新股发行和市场监管两大领域的动作,让注册制在 2017 年加速落地成为可能。

截至 2016 年 12 月 29 日,证监会受理首发企业依然有 731 家,其中,已过会 44 家,未过 687 家。虽然排队企业数量依然居高不下,但是可以看到企业上市周期大大缩短,且已过会企业的积压情况已经大大缓解。IPO 堰塞湖消解,监管趋严,促进市场平稳发展,这些对于注册制的推行都是有推进作用的。

注册制淡化盈利能力的判断,同时强调信息披露的完备。从 2016 年下半年审核的基本情况来看,我们其实已经发现有了很大的变化:

①、

对于企业盈利能力不再要求持续增长,业绩波动只要在合理范围内且有正常的商业逻辑也是可以接受的。

②、

对于关联交易以及同业竞争问题,也不是一刀切的不允许,在一定程度内允许解释和创新。

③、

对于很多问题重点关注商业逻辑的合理性以及信息披露和风险提示是否充分到位。从这些角度来讲,都体现出了最核心的注册制的基本理念。

2016 年 12 月 30 日,邓舸在新闻发布会上就表示,证监会 2016 年深入贯彻习近平总书记关于资本市场的系列重要指示精神,围绕「防范化解金融风险,加快形成融资功能完备、基础制度扎实、市场

监管有效、投资者合法权益得到充分保护的股票市场」的总体要求推进各项改革发展举措。

「产能过剩与市场流动性泛滥并存,资本过剩与资产荒同时并存,IPO 加速扩容:一方面可以满足市场对新股的巨大需求,将过剩资本与流动性导入实体经济,支持工业强基、实业兴邦战略;另一方面,人大授权注册制改革时间仅剩一年,我们必须加速推进 IPO 市场化,并主动与注册制全面对接。」武汉科技大学金融证券研究所所长董登新 2016 年 12 月 30 日也撰文称,2017 年注册制改革落地实施将是大概率事件。