作者:常山(交易研究组负责人)

来源:市值风云(ID:mvlegend)

在A股的历史进程中,发生过多轮市场风格的大切换,每次切换,都带来某些行业或板块大的投资机会。当这种切换的势能足够大时,就是一波牛市浪潮,否则就是A股历史进程中的涟漪和浪花一朵朵。

每一次浪潮里,龙头个股往往走出数倍,甚至数十倍行情,如果聪明人能够做到落袋为安的话,这将是极其迷人的财富效应。显然,在二级市场上做投资,分析并理解市场风格切换至关重要。

分析市场风格的切换,最终都回到资金流向上。从A股近15年来的资金流向来看,分为两大方向,分别是国际资本流动和国内资本流动。国内资本流动方向主要包括实体经济部门(固定资产投资等)、证券市场、银行(理财产品)等。

本文通过历史回溯的方式分析每次市场风格大切换所对应的宏观的、行业的诸多因素,以期找到一些规律。

1、

躁动年代:2002-2005年实体经济

经历过这一阶段,并且至今依然在市场中存活的,目前应该都实现了财富自由。这一阶段是在互联网泡沫破裂后,A股进入漫漫熊途。

当然,对于很多国有上市公司而言,并没有完成股权分置改革,市场流动性不好也是抑制股价上涨的原因之一。

这一阶段的特征是:

中国刚入世贸组织不久,改革开放和人口的红利推动经济持续增长,实体经济处于高景气周期中——实体赚钱甚至好于金融行业。

国际上看,对外贸易顺差持续加大,外汇储备持续增加,推动人民币持续升值,叠加改革开放的不断深入,导致热钱加速涌入,进一步推升以人民币计价的国内资产价格。

固定资产投资、房地产市场等均保持较高增速,实体经济一片欣欣向荣,叠加较低的资金成本,资金流向实体经济意愿更强。

从整个产业链看,铁路基建、房地产建筑、汽车制造业等中游行业需求旺盛,推升有色资源、煤炭、钢铁等上游行业的景气度;下游的批零商贸、纺织服装等传统行业在外贸的强劲需求下维持较高增速

(若保持这种增长势头50年,中国可以买下整个太阳系)。

2、

疯狂时代:2006-2007年大牛市

人民币升值预期与热钱涌入并进入正循环,进一步推升国内资产价格,实体经济出现过热迹象。为应对经济过热,央行在2006年到2007年分4次提高了存款准备金率,期间也进行了6次加息,银行利率水平从2.52%提升到4.14%,但,依然抑制不住热钱涌入。

从大类资产配置角度,当实体经济过热,资源类价格处于历史相对高位时候,股市的价值洼地特征明显,资金优先配置与当期经济过热产生共振的行业,因此,

2006-2007年的A股大牛市,主要是房地产、基建、水泥、建材、有色、煤炭等传统行业。

这一阶段,

A股的市场风格是价值洼地+经济共振,

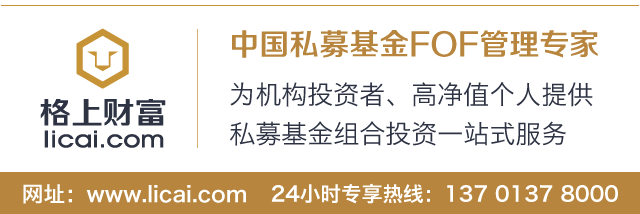

资金主动挖掘处于价值洼地的投资机会。2002-2007年市场风格及逻辑推导简图如下:

3、

过渡时代:传统经济向新经济转型

2008-2009年危机期(危险与机遇)。

中国经济由高速增长向中高速增长换档,经济增长结构出现调整。

由倚重房地产、基建等固定资产投资以及对外贸易等传统模式逐步转向以新材料、新技术、信息通信(互联网+)等模式。

2009-2010年,在我国经济转型中,突遇由美国次级债引发的全球金融危机。

受此影响,中国以“三来一补”为主要方式的外贸出口受到严重冲击,东部沿海地区大量与外贸相关的企业关停。

为应对经济过快下滑风险,我国政府推出4万亿经济刺激计划,主要投向基础设施建设、生态环境、民生工程、灾后重建等等,最主要的核心点还是固定资产投资方向,直接刺激水泥、建材、钢铁、机械工程等行业。

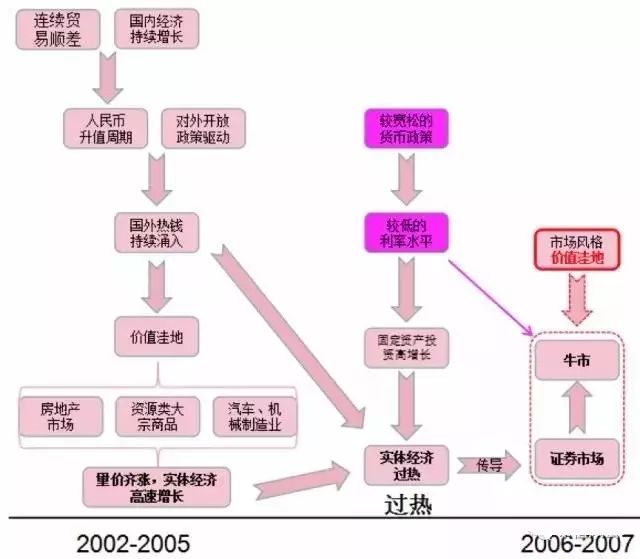

2009-2010年市场风格及逻辑推导简图如下:

与此同时,宽带、3G网络为代表的信息通信技术快速推广应用,但整个产业规模较小,对经济贡献度不大。

这一阶段GDP向中高速增长换档,固定资产投资、房地产市场等增速波动较大。房地产投资成为这一阶段的经济主要增长点。从资金成本看,银行部门处于相对低利率周期中。

受4万亿投放的刺激,与大基建相关的水泥、钢铁等建材以及工程机械等行业均表现较好,

A股的市场风格以政策驱动、盈利改善为主。

4、

煎熬时代:2011-2012年的漫长滞涨

2011-2012年(2012年初)漫长滞涨煎熬期。

在2009年的4万亿投放后,在2010年下半年通胀抬头,随后愈演愈烈,2011年更是高居不下,在调控工具有限的情况下,央行选择了简单粗暴的加息和提高准备金率方式,并且也验证了一句真理——

通胀无牛市

。

银行部门的资金流向。当期,银行的一年期理财产品年化预期收益率维持在4.8%-8%区间,明显大幅高于银行3.5%的1年期存款利率水平,寻求稳定收益率的资金大部分流向了银行理财产品。

据媒体统计,2011理财产品收益率创历年之最,发行的理财产品数量也创之前历史新高,2011年共有87家银行发行理财产品,新发行的银行理财产品共计18538款,比2010年全年的10779款,增长了72%。银行的理财产品绝大部分最后流向了房地产市场。

如此高的收益率以及如此多的理财产品数量,直接导致A股市场的严重失血。

在漫漫熊市下,却成就了医药板块的历史性防御性地位。

当期,国家开始推进新医改政策,大幅扩大医保的覆盖范围,医药兼具防御性特征,叠加医药板块业绩放量的确定性,成为大资金对冲滞涨风险独一无二的避风港。

在二级市场看:

2011年A股市场风格以被动防御性策略为主,进入2012年,基于对智能手机市场的看好,大资金开始主动布局智能手机产业。

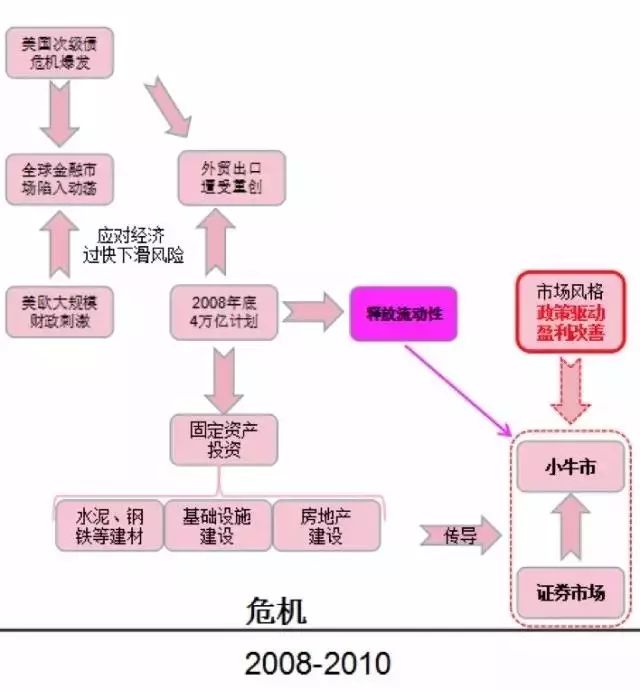

2011-2012年(2012年初)市场风格及逻辑推导简图如下:

补充,2011-2012年期间,信息通信技术经过几年的推广应用,得到较广泛的应用和普及,尤其是4G网络,加速推动智能手机的应用,智能手机产业得到快速发展,A股市场上相关的上市公司也获得资金的持续追捧。

5、

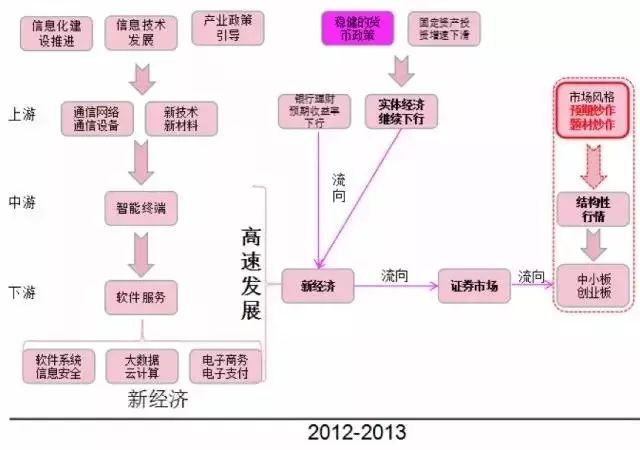

爆发时代:2012-2013新经济崛起

熬过了2011年的滞胀,2012年的通胀明显下行,

给以创业板为代表的新经济行业爆发创造了条件。

以信息技术为代表的新经济,带动智能终端的快速普及,进而带动了服务于智能终端的软件服务以及信息安全、电子支付等新技术、新应用的快速发展。

与新经济快速发展相比,传统经济却是江河日下,煤炭、钢铁、水泥等行业价格、毛利率水平等持续走低,实体经济投资收益率下滑明显。房地产市场明显较大的跳空风险,固定资产投资持续下滑。从资金流向看,因银行理财产品收益率下滑明显,资金从银行流出。

这一阶段实体经济的情况较好地反应到A股上,

市场风格转为题材炒作和对新经济行业或板块的炒作,传统经济中的煤炭、钢铁、有色、基础化工等遭到市场抛弃。

2012-2013年市场风格及逻辑推导简图如下:

6、

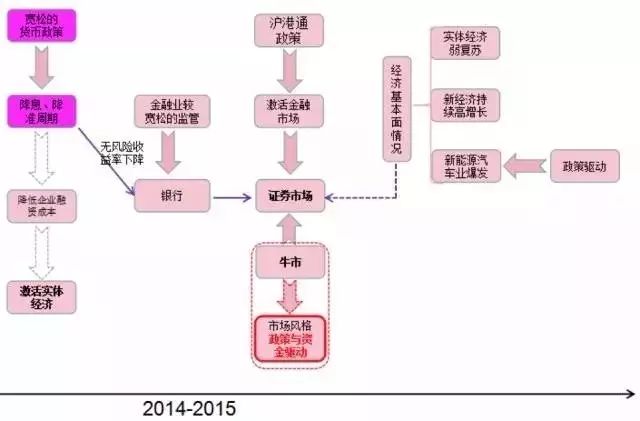

辉煌时代:2014-2015年再造牛市

本轮牛市来得有点急、也有点奇,国际、国内宏观经济仍处于大的下行周期中。

当然,对本轮牛市的原因市场已分析很多,

八个字总结:政策驱动+宽松货币。

实体经济的弱复苏,为A股开启一轮牛市行情奠定基本面基础。本意在降低实体经济中企业的融资成本,2014年下半年到2015年开启一轮降息、降准周期,宽松的货币政策为A股提高了大量的低成本流动性(场外配资把慢牛演化为疯牛),无风险收益率下降,资金再往银行或理财产品钻显然不现实。

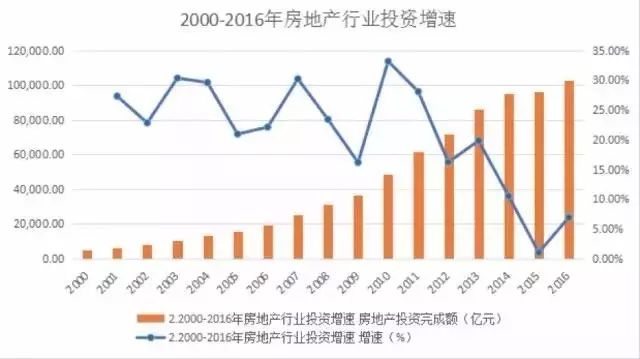

从资金的其他流向渠道看,当期,人民币贬值趋势未明显,资金大幅流出国内,可能性不大;实体经济下行压力依然较大,其中,房地产投资增速持续大幅下行,见下图:

来源:Choice、市值风云数据可视化研究院

房地产投资下行,反映出市场景气度下降,资金继续向房地产市场流动,显然不太可能。在充裕的流动性在流入实体经济无望、无风险收益率持续下行的客观现实下,

流入大蓝筹处于历史低位的A股显然是“明智之举”。

叠加政策驱动——沪港通开闸激发市场活力,外资通过沪股通渠道直接参与A股,增加了外资投资A股的便利,A股长期处于低位的优质蓝筹股获得价值重估。

此外,个别行业在政策驱动下,行业和企业盈利情况大幅提升,为市场活跃创造了机会。

2014-2015年(上半年)市场风格及逻辑推导简图如下:

7、