事件:业绩增长符合预期

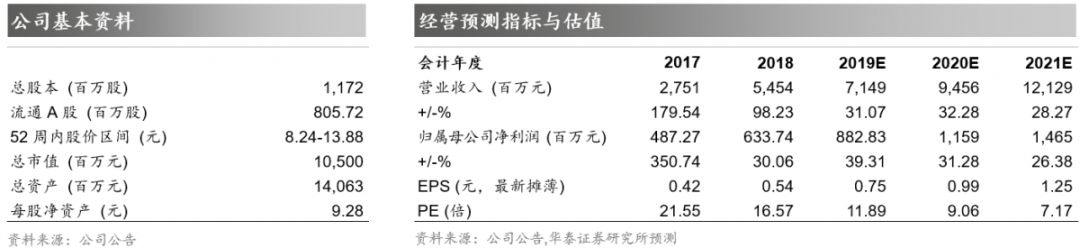

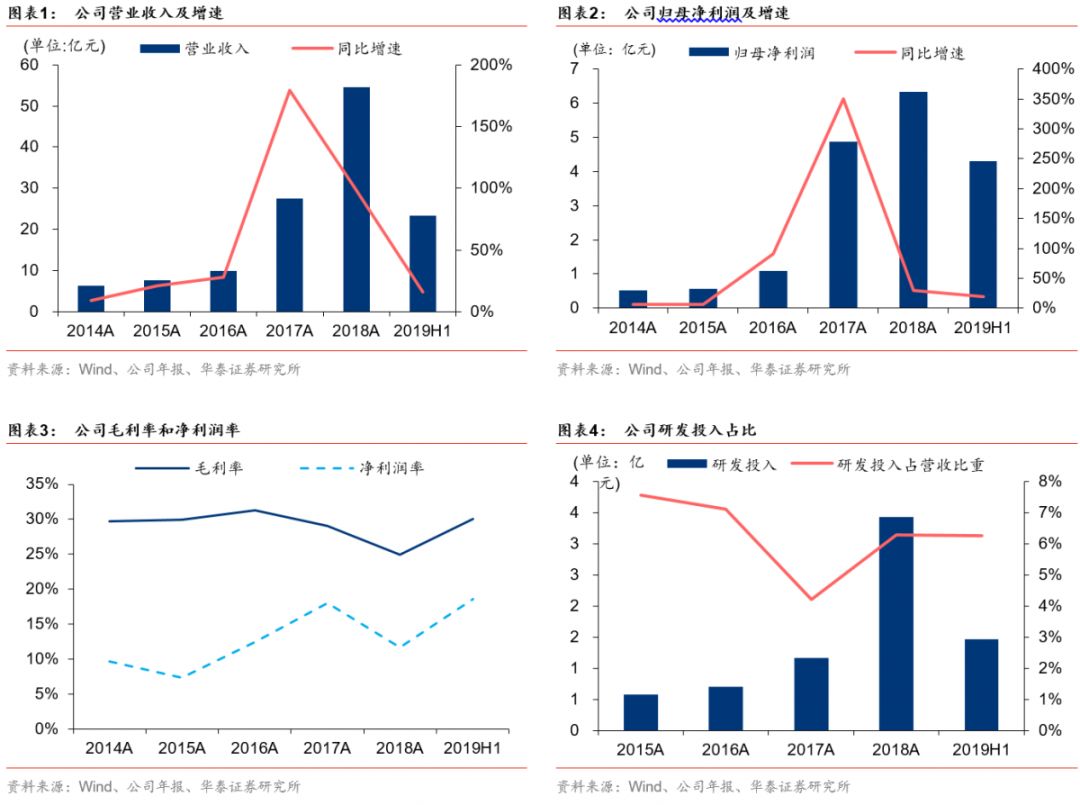

公司于8月24日晚间发布2019年半年度报告,上半年公司实现营业收入23.25亿元,Yoy+16.31%,实现归母净利润4.31亿元,Yoy+19.46%,位于业绩预告中值以上,符合预期。上半年BBHI持续保持智慧营销领先优势,稳健成长,同时公司加大投入,加速国内营销业务落地以及大数据行业应用的拓展,以及智慧灯杆的延伸,逐步完善国内外AI营销+大数据的战略布局。预计公司2019-2021年EPS分别为0.75/0.99/1.25元,维持“买入”评级。

业绩持续稳健增长,BBHI保持优势地位

公司上半年实现归母净利润增长19.46%,其中并购子公司BBHI业务整合情况顺利,在2018年与Yahoo及Verizon Media签订5年合约、与Microsoft签订3年合约后,大客户业务量的持续稳定,为BBHI增长奠定基础,上半年实现净利润约3.60亿元。国内业务方面,公司旗下一站式人工智能营销平台DIM已经实现了SSP、DSP、ADX等模式的全覆盖,客户涵盖汽车、3C、电子电器、游戏动漫、房产、金融、日用快消等多个行业,并实现今日头条、腾讯、阿里和联想的广告投放。由于公司大力拓展国内大数据业务应用落地需要大量的投入,导致总体增速较此前有所放缓。

综合毛利率有所企稳,费用率有所提升

随着国内的持续落地,上半年公司毛利率水平为30.06%,较2018年年报的24.96%企稳回升。费用方面,公司持续加智慧营销领域大客户拓展,同时在大数据行业深耕细作,导致销售费用较上年同期增长46.68%;公司加强资源整合和运营能力,实现国内外业务的协同效果,高级管理人员有所增长导致管理费用较上年同期增长19.42%。

收购品数科技,加码SSP智慧营销

2

019年8月,公司公告以1.2亿元收购上海品数科技有限公司100%股权。品数科技在数字营销领域深耕10年,在互联网营销、程序化广告、大数据及人工智能营销领域,具备行业领先的技术积累与丰富的实战经验,其核心团队为原易传媒/阿里妈妈资深团队。本次收购品数科技将夯实将完善和延伸公司SSP产品线,实现双方在技术、产品及人力资源等方面的有效互补。

持续稳定发展,维持“买入”评级

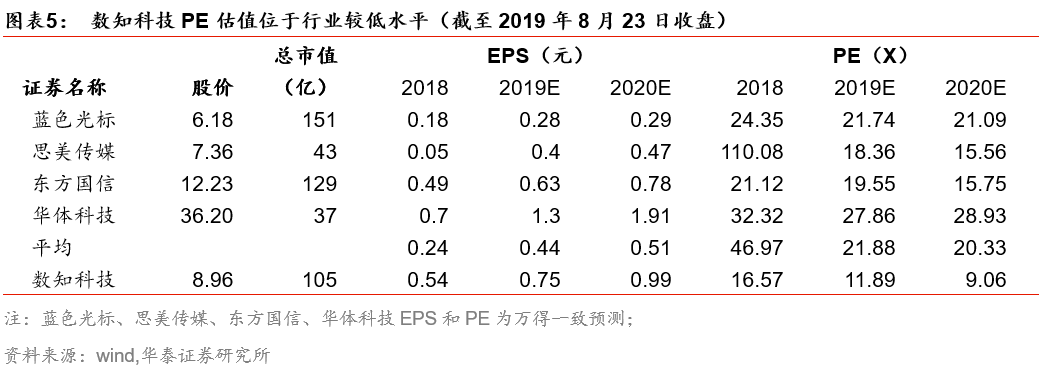

我们看好公司未来发展,通过并购BBHI和日月同行在国内“大数据+人工智能+互联网营销”的领先布局。考虑到公司当前业务转型投入较大,费用率均有所提升,下调公司盈利预测,预计公司2019~2021年EPS分别为0.75/0.99/1.25元,实现净利润分别为8.83亿、11.59亿和14.77亿元,较此前预测的9.56亿、12.45亿和16.15亿分别下调9.2%、9.3%和9.1%。参考A股同类型公司的2019年PE估值平均水平为21.88倍,给予19年PE为13-17倍,对应目标价为9.75-12.75元/股,维持“买入”评级。

风险提示:Facebook合同签订不达预期;国内大数据业务盈利不达预期

考虑到公司当前业务转型投入较大,销售费用和管理费用均有所提升,下调公司盈利预测,预计2019-2021年净利润分别为8.83亿、11.59亿和14.77亿元,较此前预测的9.56亿、12.45亿和16.15亿分别下调9.2%、9.3%和9.1%。公司当前股价下对应PE分别为11.89X、9.06X和7.17X。参考A股同类型公司的2019年PE估值平均水平为21.88倍,考虑到公司目前处于国内大数据业务投入期,保守给予19年PE为13-17倍,对应目标价为9.75-12.75元/股。