Q3策略:科技阶段性占优,

择机收集核心资产的筹码

天风策略:刘晨明/李如娟/许向真

联系人:吴黎艳

具体报告内容和数据交流请联系:

刘晨明

G20上中美谈判的结果,延续了此前双方首脑电话联线的缓和气氛,市场风险偏好的提升已经从周末的朋友圈传递开来。

但事实上,通过对过去一年半贸易战谈判情况的跟踪,给我们最大的经验和教训或许就是

——当贸易战谈判进展严重受挫的时候,对未来的情况就要乐观一些;

当贸易战谈判的情况非常顺利的时候,反而要保持冷静、多一分警惕。

因为,

立足于谈,就会一直打下去;

立足于打,才会有真正的妥协。

回到市场,当前情况的缓和,的确提供了一个风险偏好提升、系统性风险下降的窗口期,但

预期不宜过高,贸易战仍然可能反复无常(例如在特朗普答记者问的时候提到

“暂时停止增加关税;有能力继续增加关税”

)。

在此背景下,Q3应当采用怎样的配置策略?

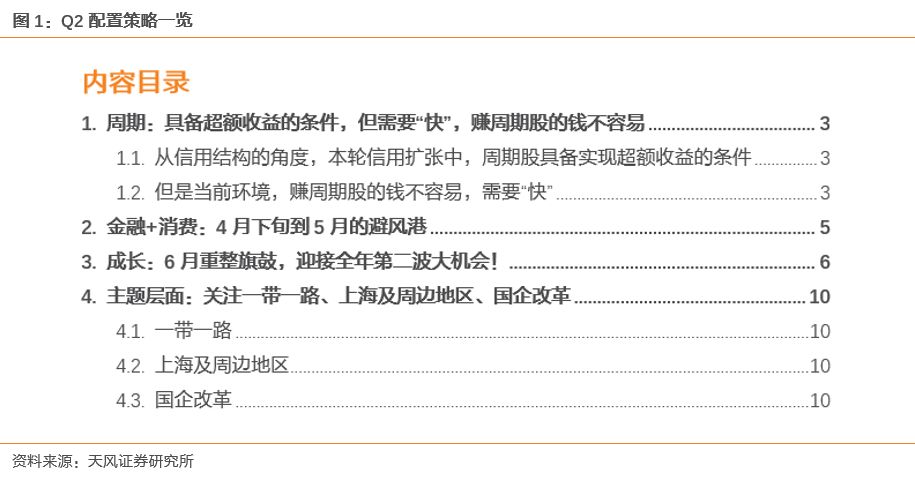

回顾Q2的配置策略报告

《纠结期如何配置?

成长主线何时重整旗鼓?

》

,当时我们曾判断,Q2面临的市场背景是

“经济数据确实超预期,但大概率难以弹起来,外部还有隐忧;

同时信用和货币的阀门虽然不会关,但已经拧紧了一些;

于是市场进入非常纠结的阶段,4月下旬到5月可能迎来较大的波动或者调整”。

于是,当时我们给出的

Q2配置策略是以“金融+消费”作为防御,6月开始逐步关注科技股的机会。

从事后的情况来看,市场都走势和结构,基本验证了我们的策略。

展望Q3,首先我们应当确定,当前所面对的市场环境,与Q2有哪些区别?

第一,流动性环境和风险偏好:

Q3较Q2大概率改善

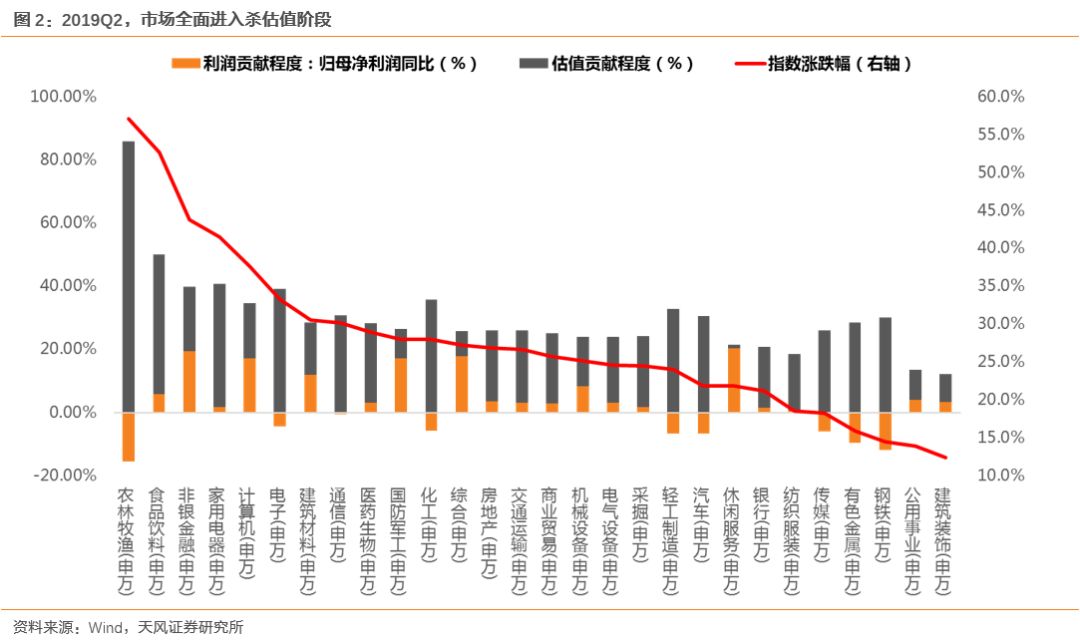

Q1是信用和货币的双宽松,对应市场是全面性的估值抬升。进入Q2,随着央行季度工作例会和政治局会议态度的微妙转变,信用和货币双双收缩,市场也进入全面杀估值的阶段。

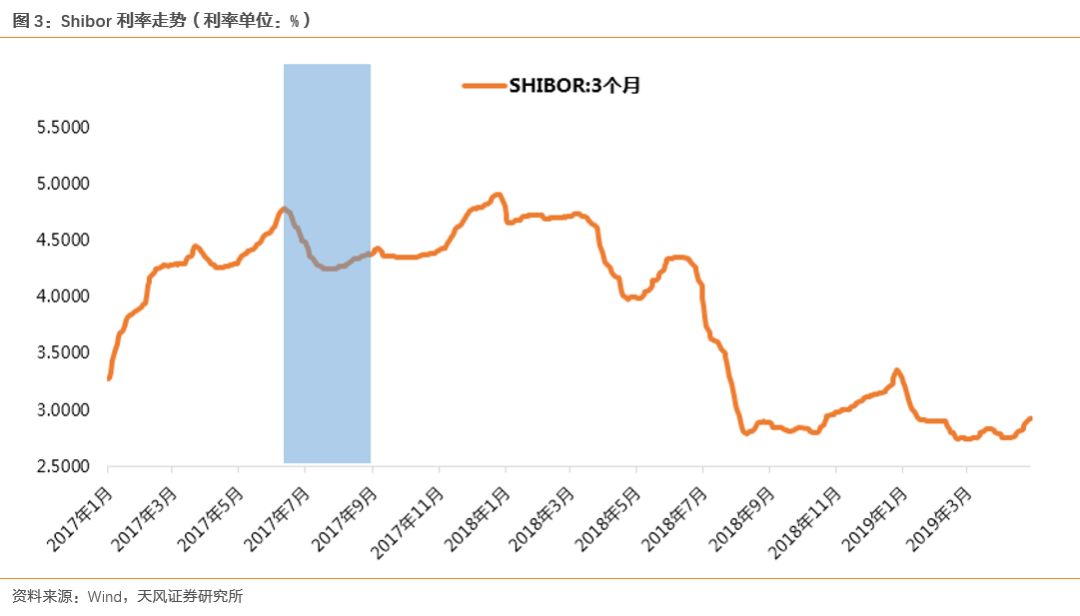

进入Q3,来到了建国70周年和科创板开闸的关键时间点,流动性的释放和风险偏好的改善是较大概率的事件,可以类比17年Q3十九大时的背景情况。彼时正值金融去杠杆如火如荼的阶段,Shibor利率连续快速上行,而图中“蓝色”背景是17年唯一政策和流动性放松的阶段。

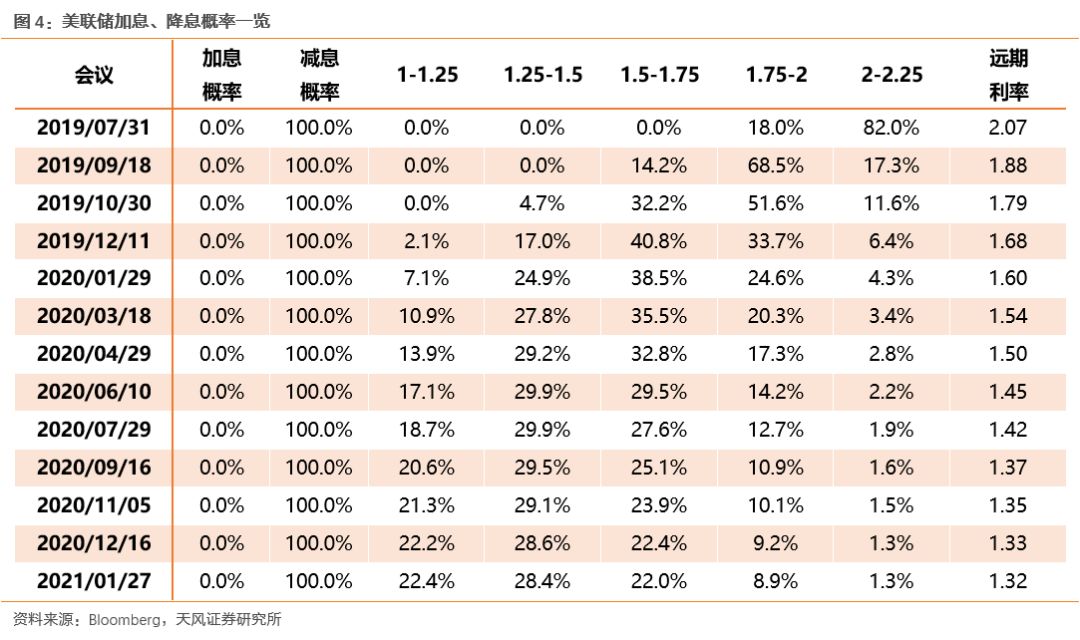

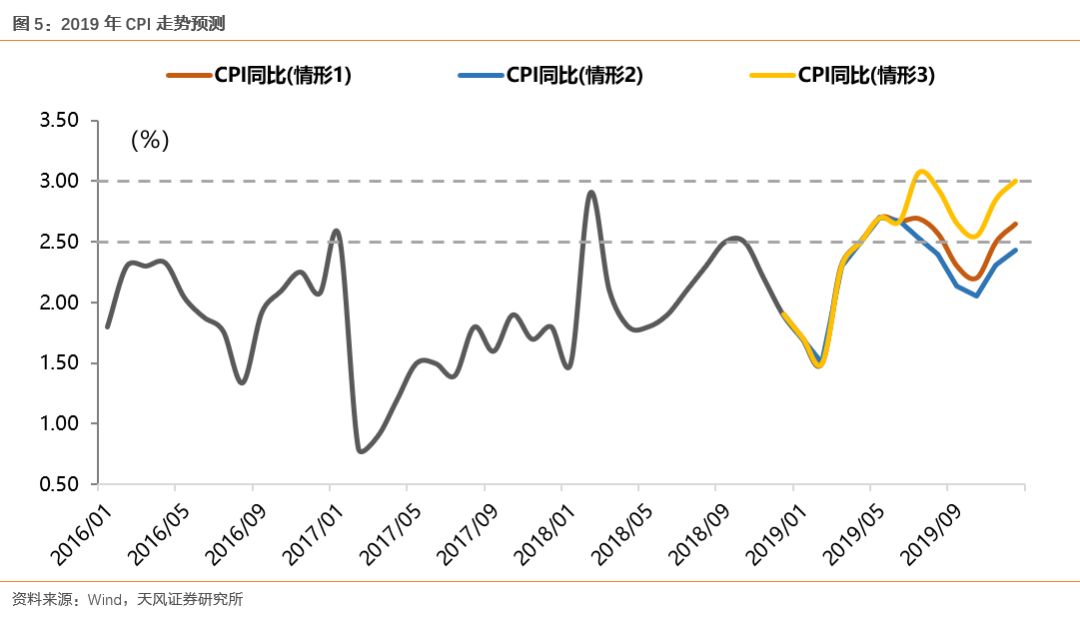

另一方面,Q3内外部制约流动性宽松的问题都在缓解,国内方面,通胀在Q2连续抬升后,有望在Q3出现缓解;国外方面,美联储降息的预期愈演愈烈,对国内打开货币政策的空间也越来越有利。

第二,盈利和经济预期:

中报盈利相对一般,Q3也暂无改善预期

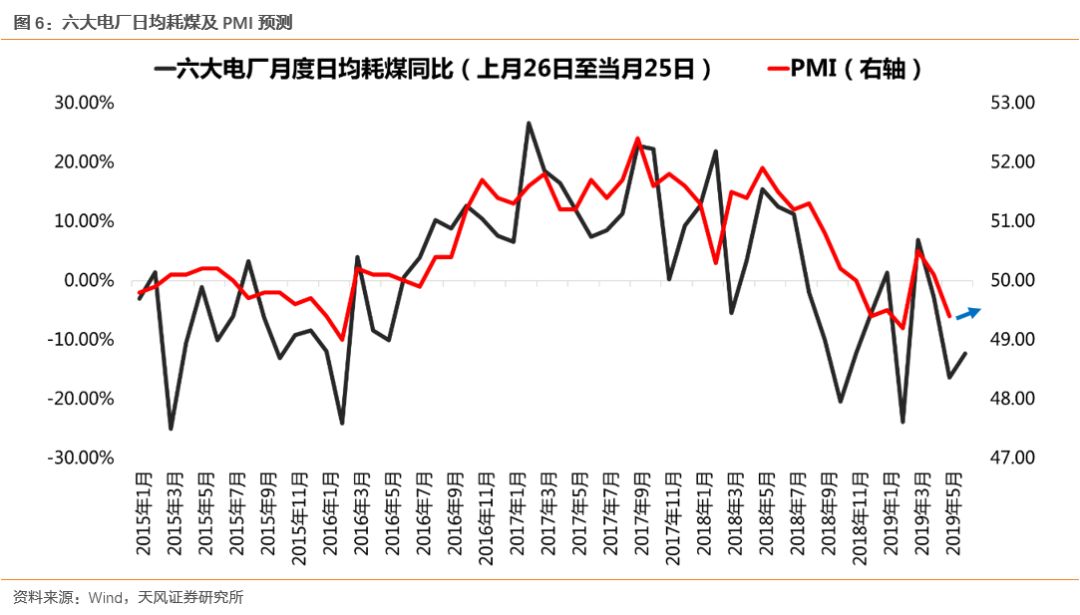

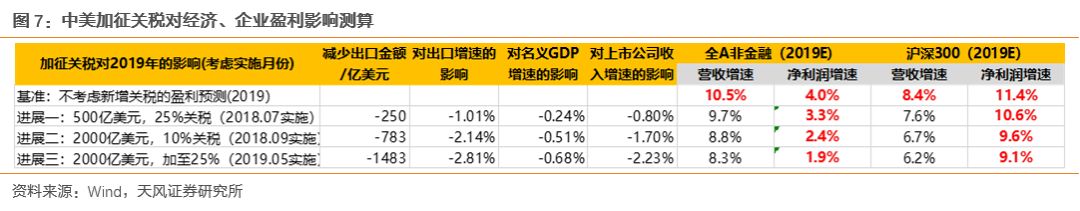

Q1末、Q2初,市场对于盈利和经济触底反弹的预期非常强烈。但是随着Q2月度经济的逐渐出炉,这种预期正在扭转,叠加2000亿美元商品加征25%的关税,目前对于Q3的经济预期也没有出现太多改善的信号。

对于市场而言,Q2经济和盈利不好,已经很大程度反映在股价中。

但是,本质在于对未来经济的预期,制约了指数的空间。

在经济和盈利出现可信的、显著的企稳信号之前(例如信用的宽松和传导、前期关税的移除等),指数较大级别的反弹非常困难。

因此,Q3属于系统性风险下降、风险偏好提升,但盈利预期较弱的阶段。

在此背景下,我们对于Q3的配置策略,有以下三点建议:

第一,关注中报业绩高增长或者超预期的公司

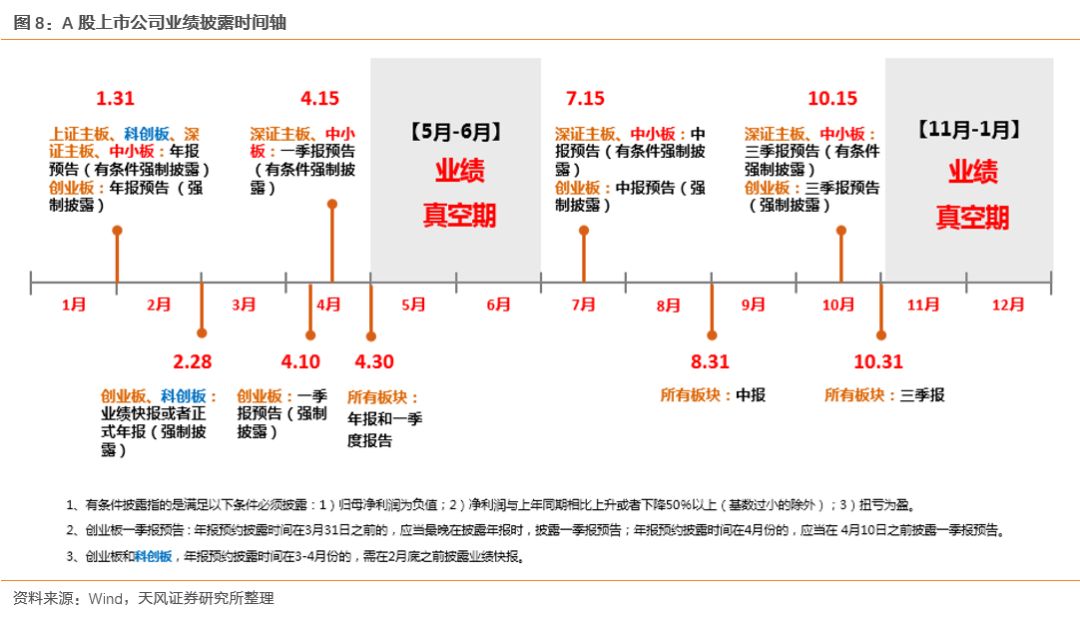

5、6月的业绩空窗期过后,7月初开始,创业板、中小板、深证主板公司进入中报预告的密集披露期。业绩是硬道理,中报业绩高增长或者超预期的公司,是“进可功、退可守”的品种。

具体标的可以关注上周天风策略联合行业团队的报告

《中报有哪些高增长或超预期品种?

》。

https://mp.weixin.qq.com/s/ae3quoZXgtcJiNKL24_QTg

第二,关注Q3科技股阶段性占优的机会

这里主要回答两个问题:

一是Q3科技股为什么会占优?

1、贸易战的阶段性缓和,提供了一个有利于科技股风险偏好修复的窗口期,尤其是前期受到贸易战负面影响较大的消费电子和5G产业链。

2、考虑到中报情况较为一般,同时经济和盈利改善的预期尚未形成,因此主板和指数在当前位置马上大幅上台阶的可能性不大。相反是已经调整了一个季度的科技股和题材股,短期而言,反弹空间更大。

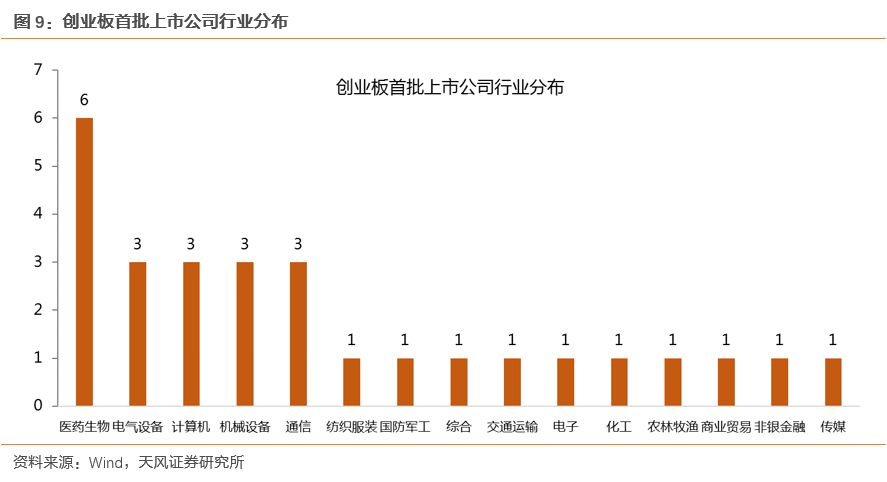

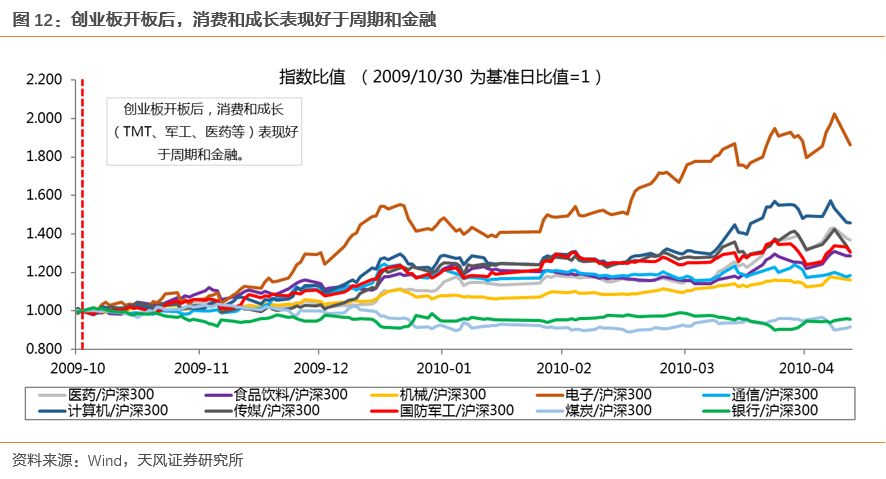

3、科创板的开闸对科技板块情绪的带动效果。这一点一直存在分歧,因为很多人说中小板开板的时候,则是周期股表现最好,对存量的TMT板块没有任何带动效果。而创业板开闸半年后,的确是TMT板块和中小板表现最好。

这其中的主要区别在于首发公司的行业属性,中小板最初开闸的时候,上市公司较少,且行业非常分散,传统行业和当时新兴产业的公司都有在前几批上市,自然对市场风格没有明确的影响。

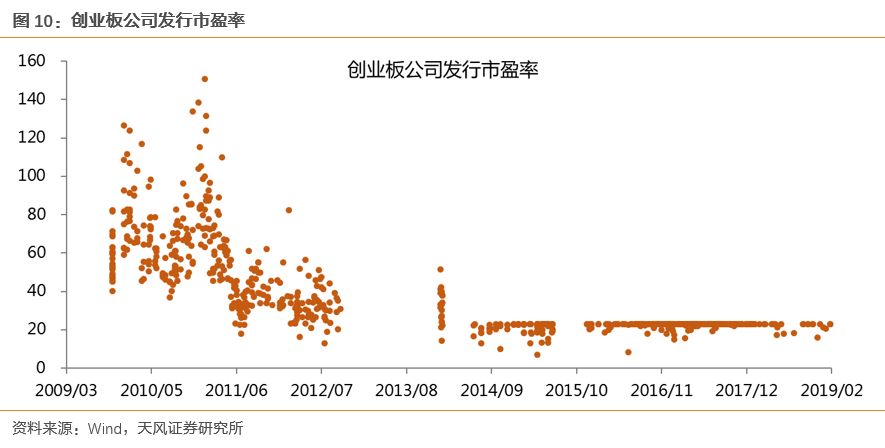

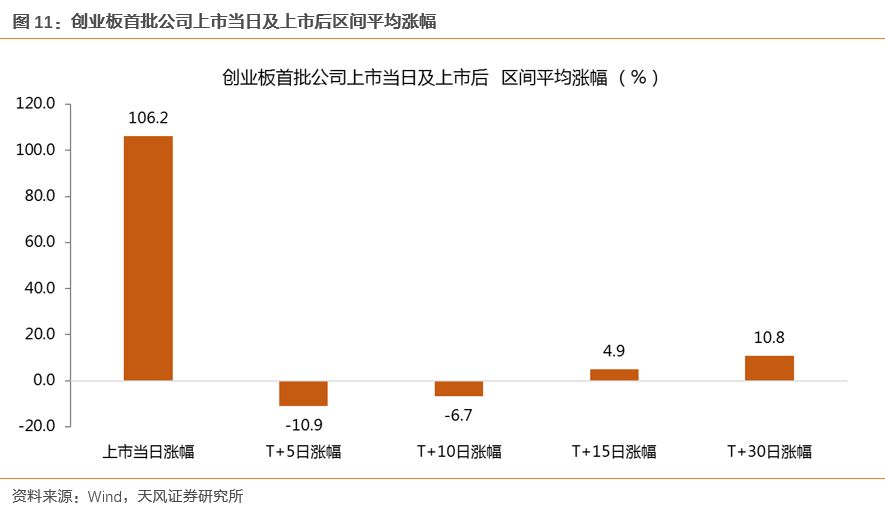

但是创业板首发上市的28家公司,基本以TMT为主,且首发市盈率平均60X,相对当时的中小板溢价50%,同时首发当日全部翻倍,估值来到120X左右,自然在情绪上对存量的低估值公司有所带动。

二是为什么是阶段性占优?

核心是目前新的科技产业周期还没有全面爆发,很少有科技类公司能够依靠盈利和业绩的趋势性改善来支撑估值。

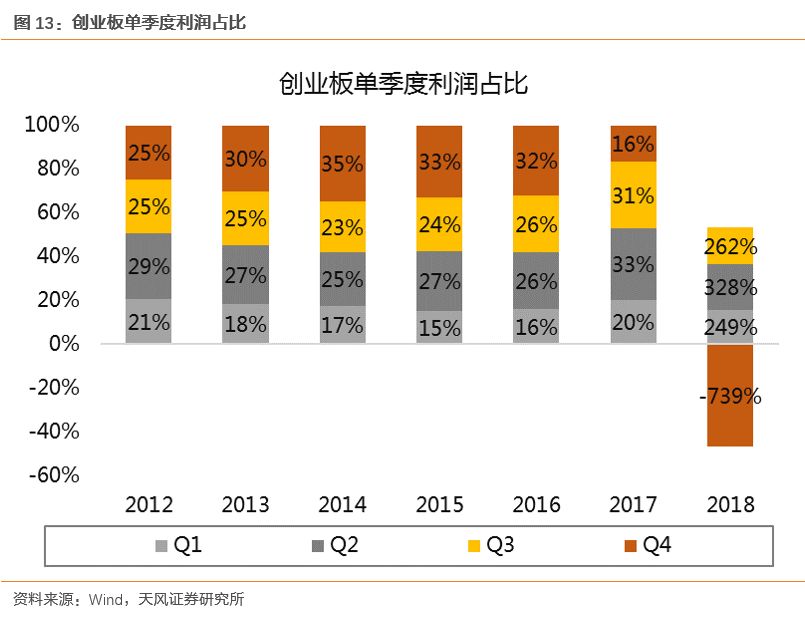

考察和预测科技股的业绩没有特别好的方法,很难通过经济中的宏观变量去拟合。有一个办法相对简单实用,在每年科技股的一季报出来之后,公司全年的业绩就可以做一个前沿预测。由于科技股和经济的关系比较弱,所以可以看到每年创业板公司每一个季度业绩的分布是比较稳定的,除了2018年业绩爆雷的阶段。因此创业板一季报告出来之后,对全年的趋势就有一个基本的判断了。

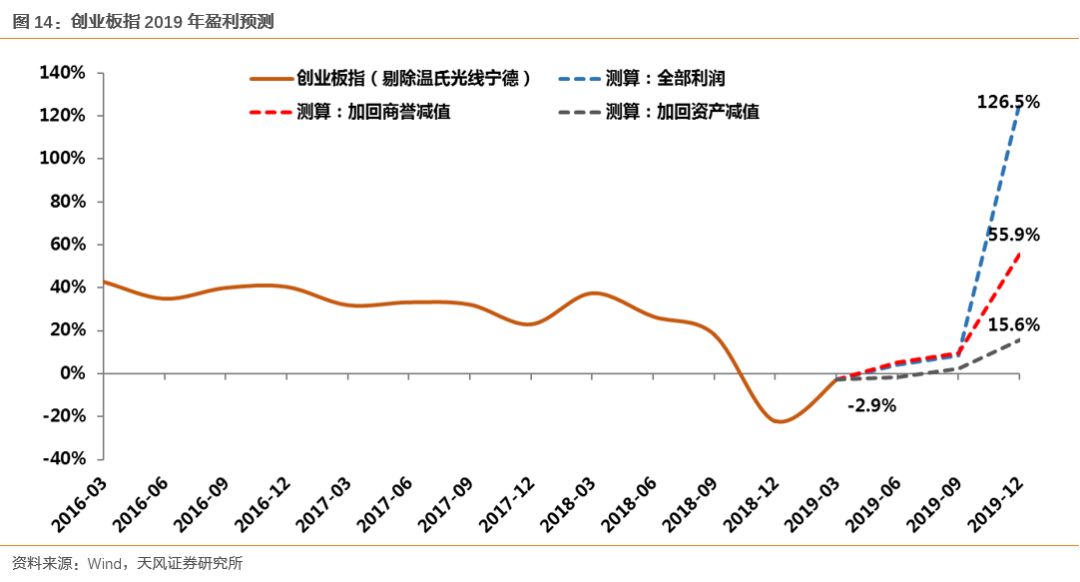

根据一季报出来的情况,按照这个稳定的比例,我们做了一个全年测算,出来创业板业绩预测的三根曲线。第一根蓝色的19年年报增速非常高,因为去年的业绩大量暴雷,所以基数非常低,因此这个增速水平并不真实。第二根线,我们把2018年年报里面计提的商誉加回到基数中去,这个时候是以一个相对客观的基数测算出的增速水平。第三根线,是在2018年的基数基础之上加回了更多的资产减值(比如存货跌价、坏账),最终得到的增速是剔除了18年低基数后的真实情况。从这个角度来看,虽然创业板业绩趋势向上,但是今年整体起来的并不是特别多。

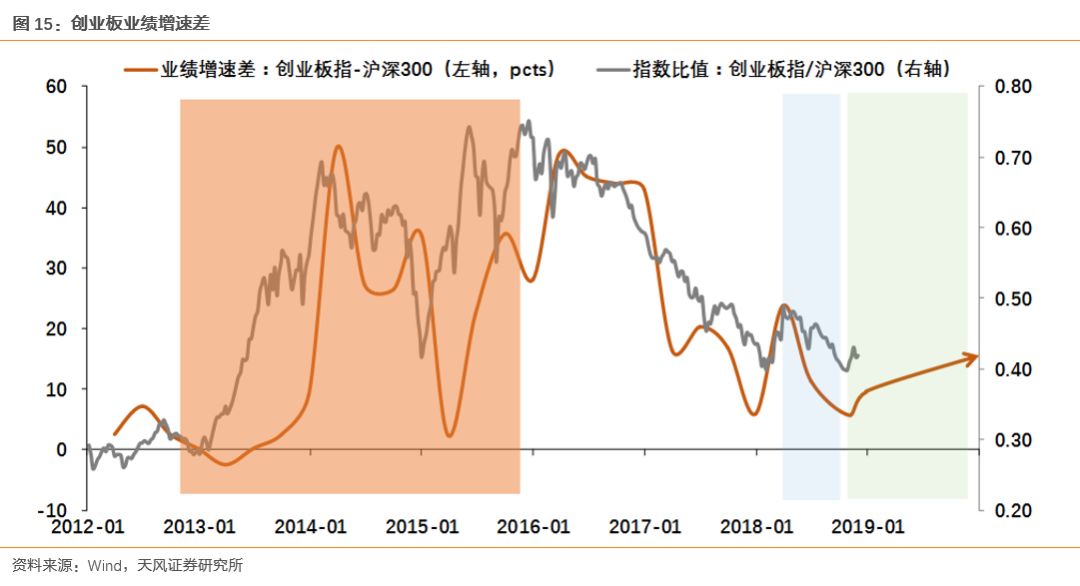

为什么要重点讨论这一点?因为科技股的业绩趋势与沪深300的业绩趋势直接决定了市场风格的趋势。红色曲线是创业板和沪深300业绩的比值,黑色是指数走势的比值。我们会发现,粉色背景下的2013-2015年,当时创业板业绩是趋势性占优的,并且创业板业绩是来自于产业周期的支撑。

今年我们的预测是创业板业绩可能也会占优,但是这个创业板业绩趋势的起来是由于基数的原因,而不是像2013年那样有明确的产业所支撑,这就导致一个结果,最近一两年乃至可能明年,大家会看到创业板只有波段性的机会,主要就来自于分母端流动性和风险偏好的推动,比如2017年6-8月、2018年2-3月、2019年2-3月。我们认为三季度可能会出现一种情况,虽然没有经济改善预期,但是流动性和风险偏好是改善,这个阶段我们又会迎来科技股阶段性占优的机会,但科技板块趋势性的机会可能还要等待新产业周期的爆发。

第三,长期来看,择机收集核心资产的筹码仍然是最优策略

在上周的天风证券青岛策略会主论坛上,我们重点和大家汇报了关于“如何给核心资产定价”的问题,随后的论坛纪要,也引发了大家的讨论和关注。

对于核心资产的理解,我们建立在过去围绕ROE的研究体系的五篇报告中:

《如何用好ROE指导投资?》https://dwz.cn/W66KKJ5t

《财务视角的最优选择》https://dwz.cn/zVy0K5vv

《不同市场环境下,PB-ROE的再讨论》https://dwz.cn/pR8vJUde

《如何挖掘盈利强、可持续、估值合理的好公司?》https://dwz.cn/bkwZOZXi

《“好公司”与“便宜的好公司”谁更胜一筹?》https://dwz.cn/WogfGKlj

综合来说,我们具体回答了几个问题:

1、核心资产直观感受上估值很贵,为什么会有这种感受?

2、核心资产抱团太紧,以前我们都说人多的地方不要去,但是现在为什么人多的地方人就越来越多?

3、哪些条件出现,会打断核心资产估值体系迁移的过程?

4、核心资产基本很少调整,如何克服恐高的情绪,收集筹码?

以下是青岛中期策略会主论坛纪要的核心内容,再次供大家参考。

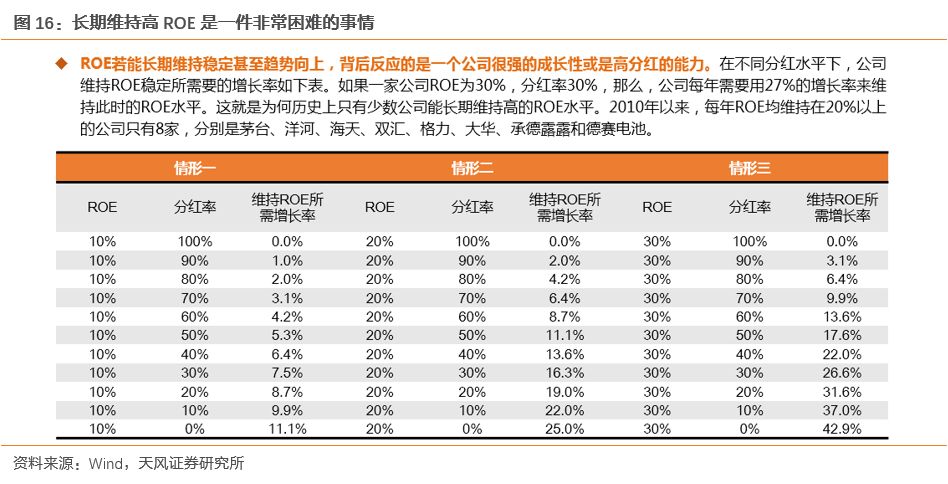

总的来说,长期维持高ROE是一件非常困难的事情。

在2010年之前上市,且此后每年ROE均维持在20%以上的公司只有8家,分别是茅台、洋河、海天、双汇、格力、大华、承德露露和德赛电池。ROE若能长期维持稳定甚至趋势向上,背后反应的是一个公司很强的成长性或是高分红的能力,再有就是回购股票。

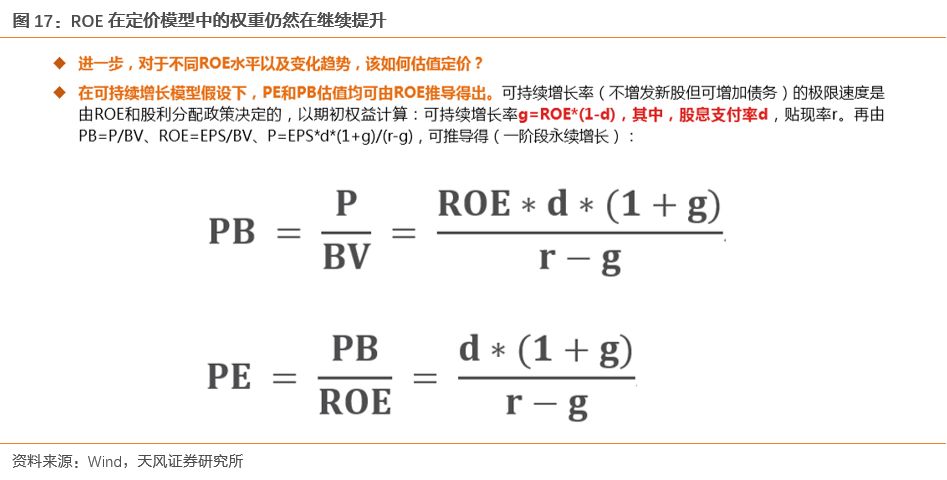

从最理论、最简单的定价模型去入手,我们可以解释过去、现在以及未来还将发生的事情。这个模型中,我们可以看到一个基本问题:不管是PB还是PE定价,这个模型最根本的就是两个核心因素,一个是ROE,一个是g增速,这两个变量最终决定估值。但是大家之所以会觉得弱周期的白马龙头很贵,就是因为直观感受上,增速g和估值可能不太匹配,比如一个白马公司增速的中枢在15-20%左右,但是最终的PE估值可以给到30X、40X甚至50X,而大家觉得PEG在1到1.5更加合理,现在可能到2、3或者更高的水平了。

导致这一问题最根本的原因是,在这个定价模型里面,以前相当长的时间,我们一直给g这样一个因子的权重太高了,而给长期稳定的ROE的权重太低了。

为什么?第一,过去我们是各类产业周期都在爆发的阶段,房地产周期、互联网红利、移动互联,大量产业的g都有比较不错的弹性,于是大家更加关注1到3年g的爆发力。但是从去年到今年,再到未来一段时间,我们发现所有的周期都扁平化了,而新的5G为代表的科技产业周期又还没有真正形成,各类产业很难找到大量的公司,在业绩上有爆发力。短期的业绩没有爆发力,则会更加重视考虑ROE的稳定性和长期的问题。

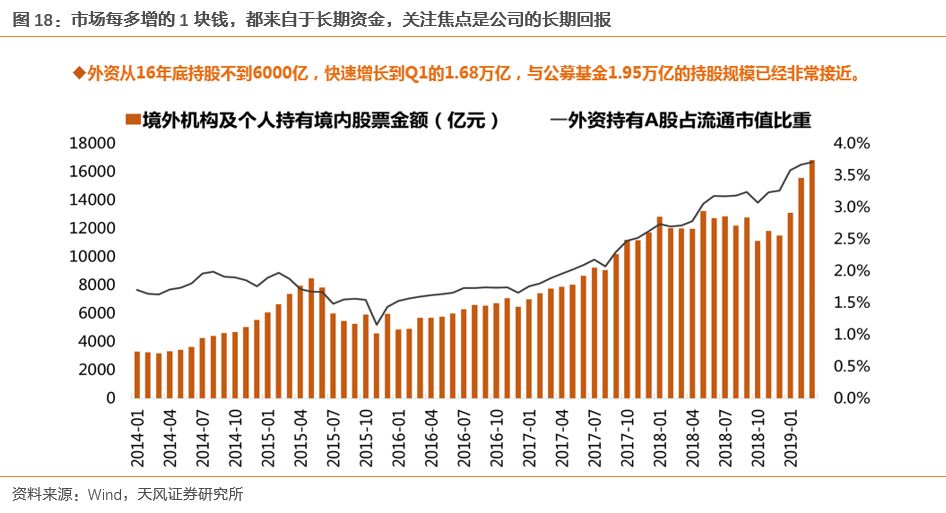

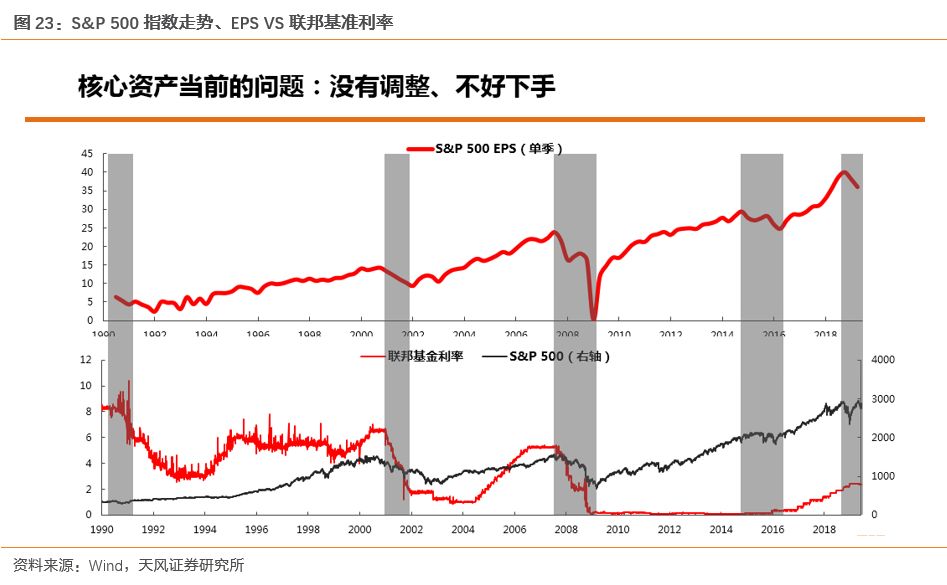

第二,过去的A股市场由相对短期考核的公募基金主导,由于业绩考核的问题,投资者自然更加关注短期内公司盈利的爆发性,而不太讨论几年以后公司的稳定性。但是,最近两年每一块钱进来的增量资金都来自于长期资金,关注焦点是公司的长期回报,而不是短期爆发力。

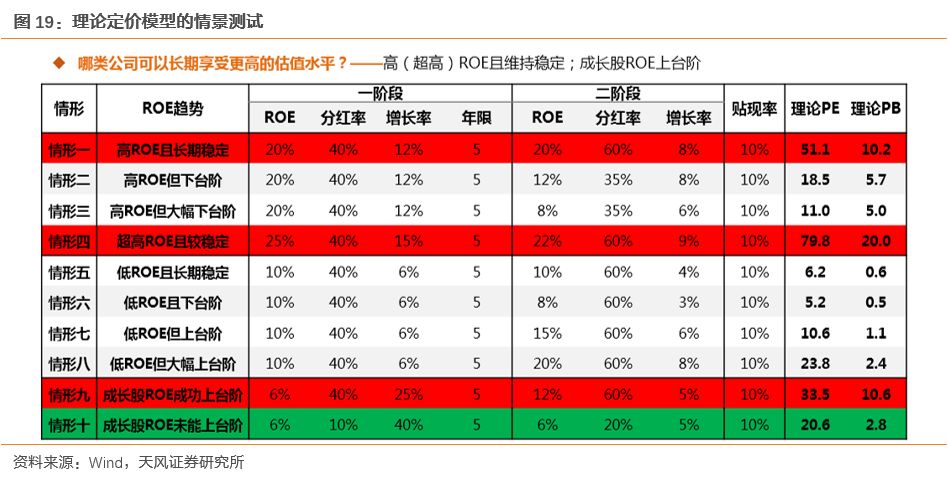

我们利用刚才理论的定价模型,做一些演算。这些计算不一定能够非常准确地衡量某个公司,但是可以做一件事情,就是横向去比较每一类型公司谁的估值应当更高。我们可以看到,三个红色背景的公司估值显著更高,一个是比较高的ROE且长期稳定的,一个是超高ROE但有一定波动的,一个是成长股ROE成功上台阶。

但是,在过去的思维逻辑下,我们习惯于给予一阶段公司业绩的增长g,在估值体系中更高的权重,那么这样的情况下,“情形十”由于第一阶段增速40%远远更高,于是经常会被给予更高的估值水平。而现阶段,大家遇到“情形十”这样的公司,会经常问第二阶段怎么样,它的ROE是不能持续,还是会上台阶,这个非常关键,如果我们更多考虑第二阶段的情况,那么“情形十”就不会有更高的估值水平。

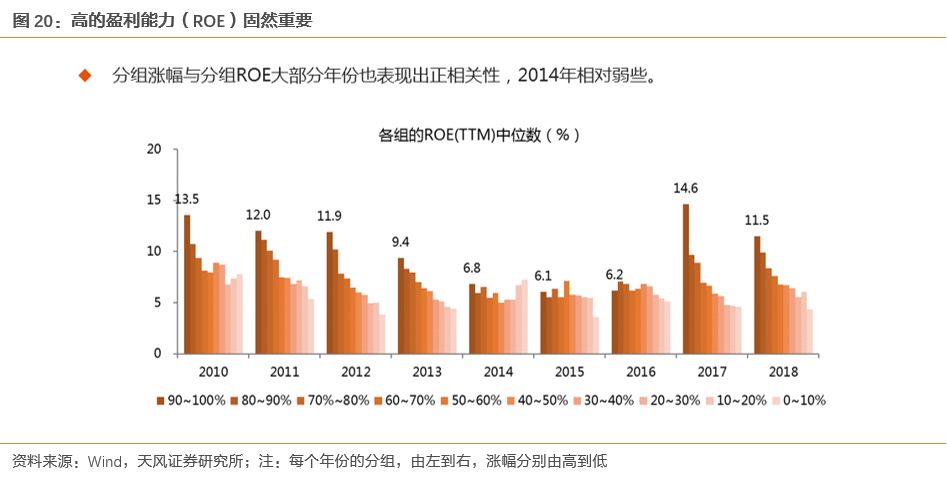

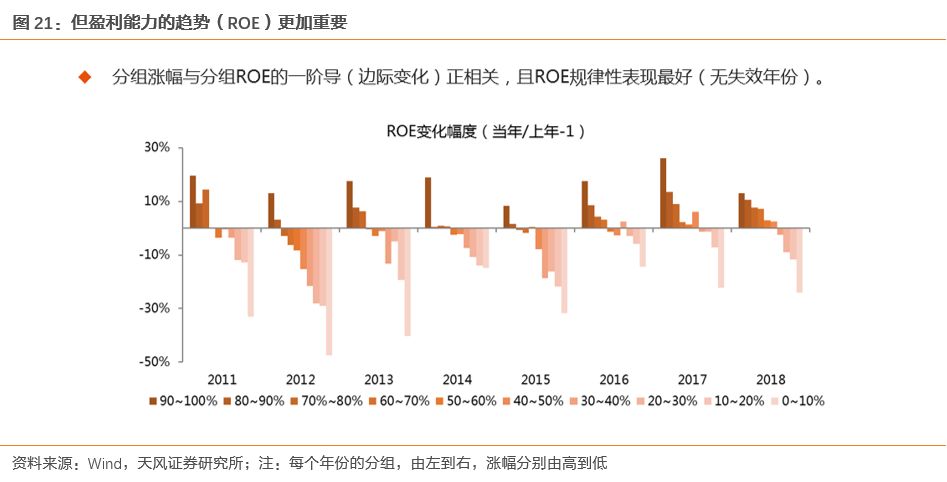

还有一点,我们理解,ROE的绝对值固然重要,但是ROE的趋势更加关键,

比如大家看情形一、情形二、情形三,它们第一阶段的ROE都是20%,非常高,但是进入第二阶段,他们的ROE出现了非常大的分化,有的维持稳定,有的下了小台阶,有的下了大台阶,最后对应的估值水平也差不多,这能对应到最近的很多公司,大家看它的估值表现是完全不一样的。高的ROE水平其实在往年对于股价的影响并不是那么有效,很多年都是失效的,比如2014、2015、2016年。但如果我们更加关注ROE的趋势,其实最终得到的效果可能更好。用ROE的变化幅度在每年做测试,与股价的单调性更好。因此,我们要找到高的ROE,更要找到好的ROE趋势。

因此,对于核心资产来说,问题就在于,目前大家不断地给予ROE的长期稳定性以更高的估值权重,这件事情会不会发生变化呢?

这是有可能的,但未来我们要观察一些迹象,比如典型的就是,新的科技产业周期爆发了,比如5G,及其应用端为代表的软件、硬件进入新的产业周期,这个时候的g可能有很多公司会表现出爆发力,我们可能又会回到更加关注第一阶段的增长,给g更高权重的估值体系中。

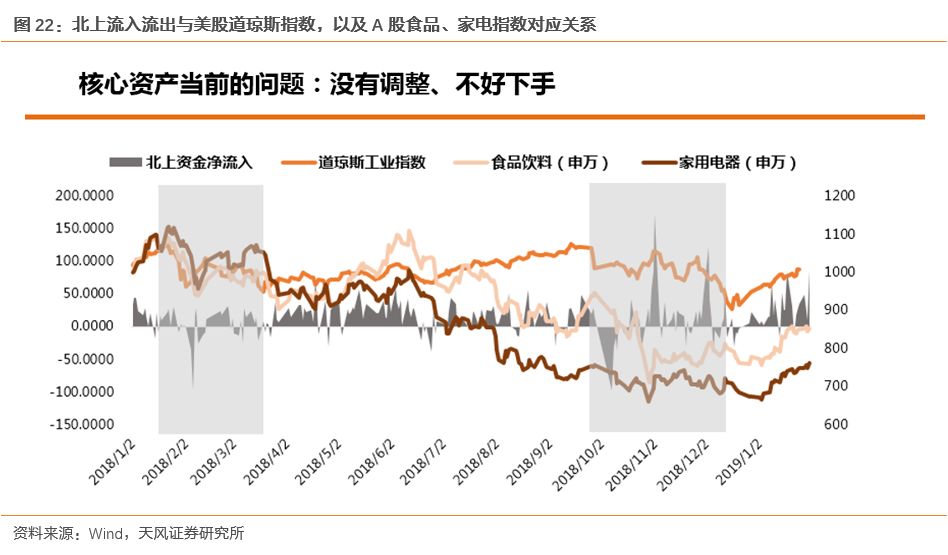

另一方面,核心资产也面临问题,一直没有调整,很难下手,所以要找准时机。

下一次如果出现了有美股下跌导致的外资流出和白马下跌,类似去年2月和10月,我们觉得这就是买入和配置核心资产的机会,这是长期的逻辑,目前没有变化。

附:天风行业首席建议关注的中报高增长或超预期品种

【天风家电】蔡雯娟

新宝股份、美的集团

【天风商社】刘章明

高增速:

华致酒行、中公教育、科锐国际、红旗连锁、永辉超市、中国国旅

中高增速:

珀莱雅、家家悦、周大生

建议关注:

海底捞

【天风通信】唐海清

高增速:

沪电股份、华体科技、广和通

中高增速:

深南电路、亿联网络、移为通信

建议关注:

世嘉科技、深南电路

【天风医药】郑薇

迈瑞医疗、益丰药房、健帆生物、片仔癀

【天风纺服】吕明

内生增长快:

开润股份、南极电商

业绩超预期:

李宁(港股)、比音勒芬、水星家纺

【天风钢铁】马金龙

三钢闽光、方大特钢、华菱钢铁、韶钢松山

重点推荐:

华菱钢铁

【天风地产】陈天诚

推荐:

新城控股、中南建设、万科A

建议关注:

城投控股(老旧小区改造及长三角一体化)

【天风非银】夏昌盛

中国太保、中国人寿、中国财险(港股)

【天风汽车】邓学

星宇股份、岱美股份、均胜电子

【天风电子】潘暕

中光学(利达光电)

消费电子:

闻泰科技、立讯精密、歌尔股份

半导体:

汇顶科技、紫光国微

建议关注:

博通集成

【天风食品饮料】刘鹏

五粮液、山西汾酒、伊利股份、中炬高新

【天风机械】邹润芳

推荐:

三一重工、恒立液压、浙江鼎力、徐工机械

建议关注:

中联重科、艾迪精密

【天风计算机】沈海兵

用友网络、上海钢联、恒华科技、易华录

【天风石化】张樨樨

恒逸石化、桐昆股份

风险提示:

海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告