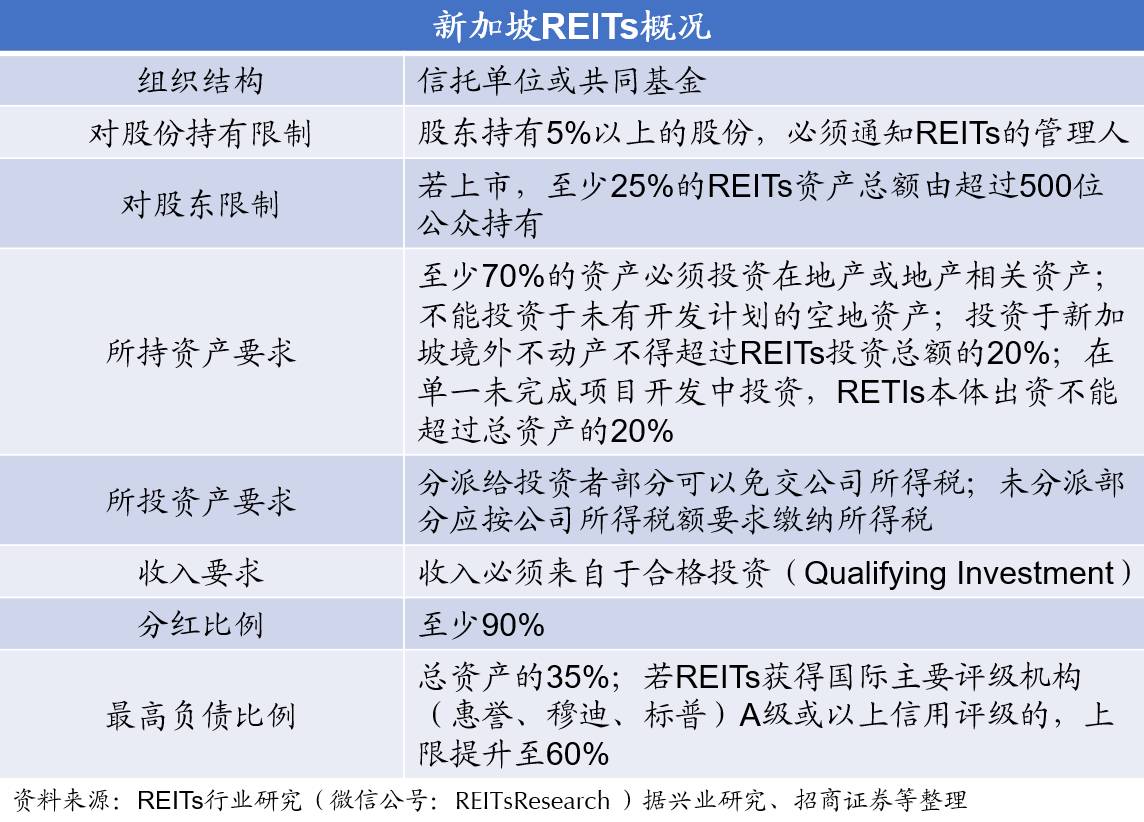

新加坡的REITs大多由地产投资集团/开发公司(如CapitaLand,凯德置地)发起设立,一个地产投资集团或大型资产管理公司可以针对不同的物业类型(零售、办公、住宅、医院物业等)设立多只REITs。其主要有如下特点:

一、组织形式

S-REITs可以以公司法人或者信托的形式成立并上市。若REITs以公司形式设立,则该基金必须在新加坡证券交易所(SGX)公开募集资金,除非主办者可以说服相关管理机构,未上市股票可以在现有市场进行交易。公司型S-REITs的董事会中必须包括两名以上独立董事,具有稳健的财务状况、实缴资本达100万新加坡元。S-REITs的年度报告必须包括以下信息:所有房地产交易、房地产详细资料(如地点、购入价格、最新评估价格、租金收入、出租率及剩余租期)。另外还包括借款细节、经营性支出(包括支付给管理公司、顾问公司和关联方的费用和手续费)和税收支出等,并对S-REITs的经营绩效做出评估。

若以信托形式设立,则必须指定一经政府金融部门许可的受托者,此受托者必须独立于基金经理人之外,同时符合金融体制健全要求。此形式下,S-REITs可以公开或私下募集资金:如以私募方式,投资者必须被允许至少一年可以赎回信托单位一次;如以公募方式,主办者可以要求免除投资者赎回单位的要求。

二、税收政策

新加坡没有明确规定S-REITs具有免征企业所得税的地位,但是允许S-REITs向税务部门申请该免税资格。在信托层面免征企业税的情况下,投资者必须为投资收益纳税。

S-REITs为了获得REITs的税收优惠,则必须将每年营业收入不少于90%,按照季度、半年或者年的频率以分红的形式分给投资者,但是资本利得部分不做要求。只要被认定为可获得税收优惠的S-REITs,来自于房地产及房地产相关资产的现金收入部分可以完全免税。但是资本利得收入则分不同情况决定是否要纳税。新加坡本身对于资本利得是免税的,但是如果公司以买卖物业为主业,则必须要交纳17%的税收。在新加坡交易不动产还需要缴纳印花税,上市交易的S-REIT或者将在6个月内上市的S-REITs可以减免印花税。

三、投资范围

S-REITs至少35%的存置资产应投资于房地产,可以采取两种投资方式:一是直接拥有新加坡境内外房地产;二是持有非公开房地产投资公司的股份。S-REITs必须于发行截止日后的24个月达成上述要求。同时,S-REITs存置资产的70%必须投资于房地产或者与房地产相关的资产。S-REITs总资产的30%可投资于政府公债及上市债、非房地产公司的公司债或股份、现金及其他现金等价物。S-REITs对单一房地产开发商的投资不得超过其资产的10%。S-REITs在单一发行人发行的证券或者单一经理人管理的基金方面的投资,不得超过其总资产的5%。

S-REITs须根据自身类型与数量、投资目标和市场情况,合理地在房地产类型、地点和国家以及房地产投资数量方面进行分散化投资。如果S-REITs拟投资于单个房地产项目或者房地产投资高度集中时,S-REITs必须披露这一事实和因投资集中所导致的风险。S-REITs不能从事或参与房地产开发活动,不论是以独资或合资方式,还是投资于非上市房地产开发商的形式进行。S-REITs除了投资于获准开发的空地上即将开发的房地产外,不能投资于空地。投资于新加坡境内未开发完成的非公寓房地产,或者新加坡境外未开发完成的房地产,均不得超过总资产的20%。

S-REITs须根据自身类型与数量、投资目标和市场情况,合理地在房地产类型、地点和国家以及房地产投资数量方面进行分散投资。公开上市说明书必须披露S-REITs是否以及如何合理地进行分散化投资。如果S-REITs拟投资于单个房地产项目或者房地产投资高度集中时,S-REITs必须披露这一事实和因投资集中所导致的风险。

四、杠杆限制

S-REITs可以用其资产为这样的借款作担保。其杠杆借贷总额不应超过基金存量物业的35%。只有在房托基金从惠誉公司、穆迪公司或标准普尔公司获得了信用评级并且披露给了公众的情况下,房托基金的杠杆借贷总额可以超过基金存量物业的35%(最多到60%)。只要其杠杆借贷总额超过基金存量物业的35%,房托基金应继续维持并披露其信用评级。