目前商业地产存量规模巨大,据盈石统计现有存量物业面积超过6600万平米,巨量存量物业有待盘活。特别对于拥有写字楼业态或有意切入写字楼领域的开发商来说,在现有巨量存量物业同质化竞争和新型联合办公业态的双重冲击下,该领域到底有没有前景?到底如何提升租金水平?控制空置率?

在国内苦苦探索寻找出路时,我们扩大视野,发现在美国有这么一家公司,是美国最大的A级写字楼资产的持有者、运营商和开发商,也是美国最大的写字楼REITs,市值高达194.81亿美元,其出租率长期保持在90%以上,租金水平也处于美国行业内领先的地位,这家公司叫波士顿地产。

那么这家从写字楼开发起步的商业地产公司,是怎么远超竞争对手,坐稳霸主地位的呢?策略概括起来很简单,其实衡量写字楼租赁空间运营的好的基本准则主要就是:写字楼的品质质量以及为租户提供的服务,租赁条款对于租户的吸引力,地理位置是否可以满足上班族对便利条件的需要,并且写字楼运营公司在行业内的知名度也是租户考虑的因素之一。而很显然的就是,波士顿地产公司做到了这几点,所以成为行业内遥遥领先的写字楼REITS公司。

接下来明源君逐一展开进行说明。

一、选址:不仅要看城市和地段,还要看产业

很多的写字楼空置,首先问题就出在选址上,在国内,一线城市核心地段核心地段还是广受追捧,出租率是有保证的,而三四线城市,偏远地段写字楼则一出来就变成了有待盘活的存量,波士顿在写字楼的选址上,其实也是把握这简单的方法,当然除此以外,会更加关注产业发展状况,概括而言主要看三个标准:

一是看核心区域。

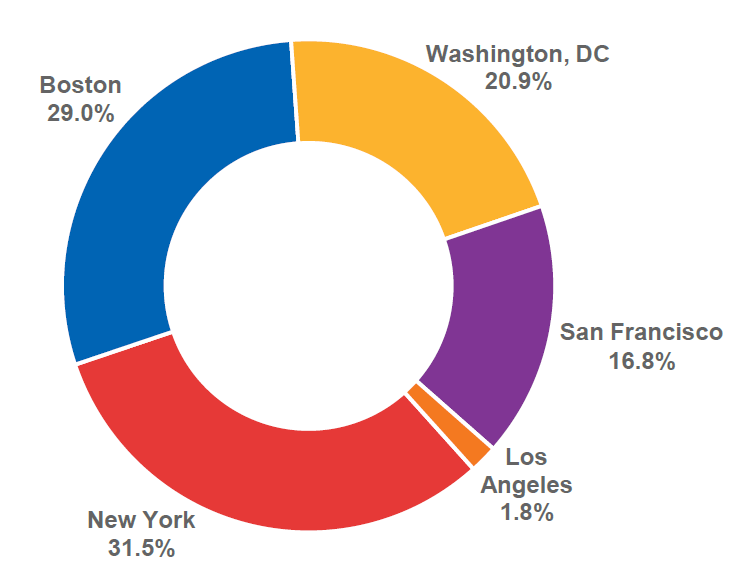

波士顿地产主要将资产集中在波士顿、洛杉矶、纽约、旧金山和华盛顿五大核心区域。从下图的区域净营业收入分布图中可以看出,纽约市场产生的收入占比最高,为31.5%,其次是波士顿,为29%,其他华盛顿,旧金山,洛杉矶分别占比20.9%,16.8%,和1.8%。在公司目前的收入全部来自这五个市场。

为什么选择这些区域呢? 主要是因为这些区域抗风险能力强,旱涝保收。对于写字楼运营来说,出租率的高低与经济增长景气状况密切相关,一旦经济低迷,市场不景气,就会影响到出租率。所选择区域如果有任意一处区域市场的低迷都会导致办公空间需求的下降,从而导致公司运营的压力。而聚焦核心城市,一方面,不利因素首先影响的都是非核心区域,核心区域表现还是会比较坚挺,另一方面,这些区域相对用地供给不足,新的增量较少,且进入门槛很高,相当于也是多了一道护城河。

二是看地段。

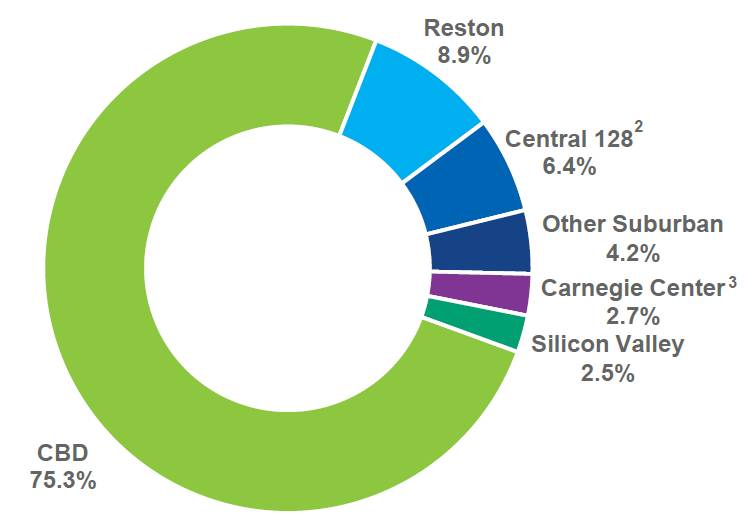

除了从城市这一宏观角度判断,具体区位和地段也很关键,在波士顿资产的城郊分布上,可以看出其中75.3%的资产位于城市CBD内,剩下的24.7%位于城市的郊区。因为这部分区域具有完善的功能配置,发达的通讯条件,便利的市政交通特点。更有利于办公群体选择。

三是看产业。

除了区域这一硬条件外,波士顿还会关注区域的产业支撑情况,因为客群及其可接受的租金水平与产业息息相关。波士顿选择的区域都是美国具有最高经济增长潜力的地区,是政府、金融中心、以及科技媒体等高速发展行业总部的所在地,产业基础好。

因此,波士顿的选址策略会带来两方面的优势,一个是入住率的提升,另一个是租金水平的上升。

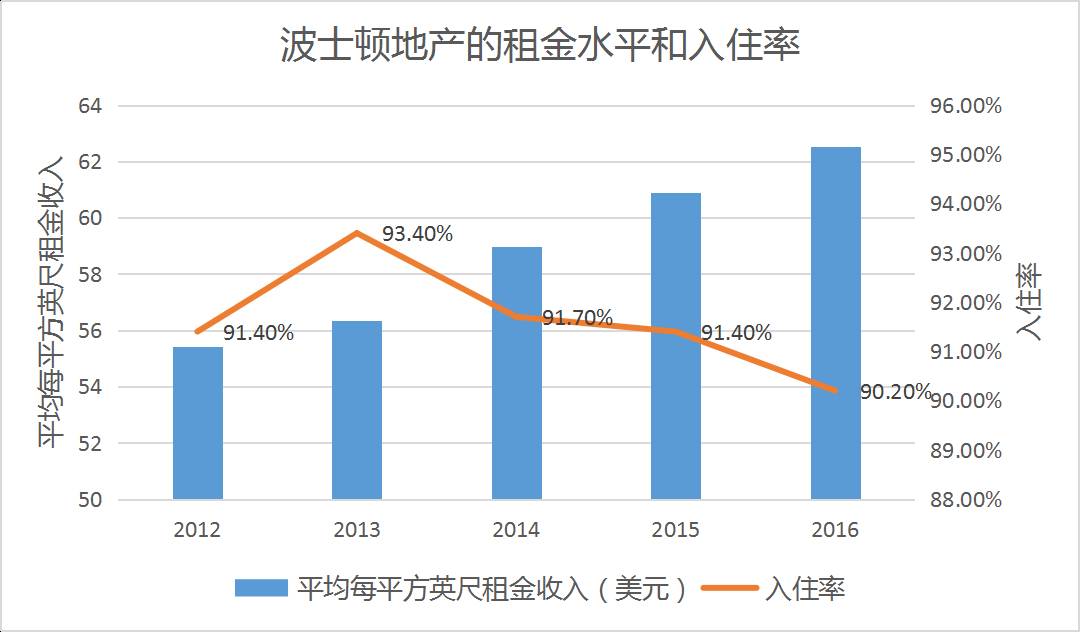

首先,是上涨的入住率。波士顿地产的办公楼平均入住率相比多数的竞争者,一直保持在较高的水平。在2010年,公司的平均入住率为93.2%。这个数值在2013上升到93.4%,虽然在2016年末,波士顿地产的平均入住率下降到90.2%,但依旧高于大多数同行竞争者。

其次,是上涨的租金水平。在过去五年中,波士顿地产的投资组合平均每平方英尺的租金处于持续上升趋势,从2012年的55.43美元上涨到2016年的62.54美元,对公司的整体收入和利润有巨大帮助。

二、客群:多样化分散风险,高集中度降低成本

解决了选址问题,接下来就是目标客群的定位,波士顿会重点关注几个要素:

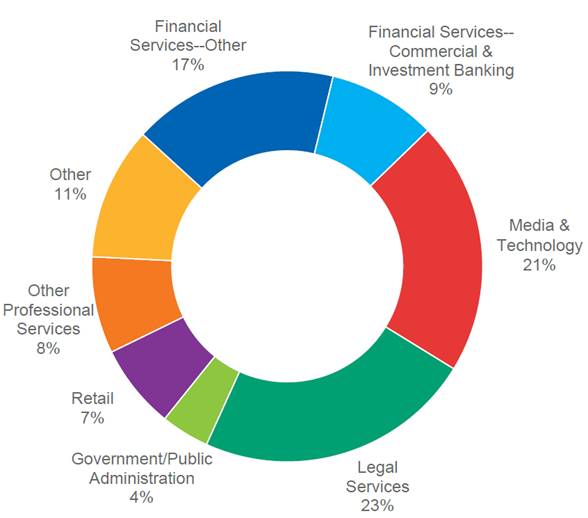

1、多样化分散风险

波士顿并不会关注单一的行业,而是扩大市场范围,让收入来源更加的多样化。因为多样化的收入来源会让公司整体的经营状况更加的稳定。波士顿客户所在的行业具有多样化的特点,分布范围较广,有超过8个行业。其中主要包括法律服务业、媒体与科技行业、金融服务业、商业和投行、政府和行政管理、零售行业、其他专业服务等。其中需求最强劲的是法律服务业和媒体与科技行业,承租人占比最高,分别占比为23%和21%。另外,在金融服务以及商业投行类金融服务上占比也比较突出,分别为17%和9%。

当然,波士顿的一些区域市场也依赖于少数行业。例如,波士顿华盛顿市场蓬勃发展主要是政府机关和法律事务所对办公楼资产的需求旺盛。在华盛顿市场上像科技类、金融类、生命科学类行业的需求不足,而这些需求主要靠政府机构、承包商和法律事务所来补充。

相比之下,波士顿地产在纽约的资产市场主要受金融、法律及其他专业公司的需求推动。这些行业的大幅放缓可能会对办公楼资产的需求产生不利影响。

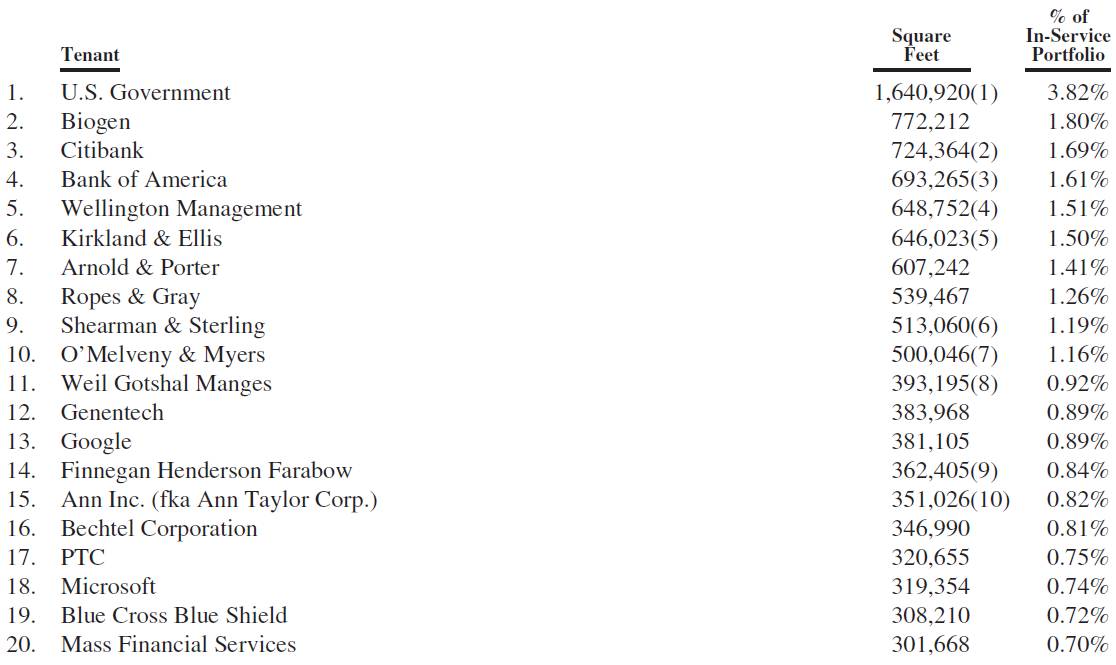

2、高集中度降低风险

波士顿客群第二个特点是客群集中度高,主要都集中在重要行业,所以承租能力强的优质客户占比也比较高,租用面积最多的前20名租户都是各行业的顶尖公司,合计承租面积占比25.03%。

和其他写字楼不同的一个特点——波士顿最大的客户是美国政府,承租面积占比达到3.82%,是承租面积排名第二的客户的2倍多!其他承租面积占比大的公司也都是各个行业的龙头公司,而且基本都是世界500强的公司,比如花旗银行(1.69%),美国银行(1.61%),

威灵顿管理公司

(1.51%)、谷歌和微软等。

为什么这么多的优质客户会选择波士顿呢?首先是波士顿选址比较好,良好的地理位置带来的便利的交通、完善的基础设施和服务为企业员工带来更多的方便。此外,租赁了波士顿地产写字楼的公司,会吸引更多的人才,让企业招聘更加方便。

而这些优质客户也给波士顿带来了明显好处,第一,保证了物业的出租率,带来了稳定的租金收入;第二是这部分客户对价格的承受能力较强,当租金有所变动的时候,所受的影响较小;第三是有助于降低公司的装修成本,这是因为这部分客户会自行按照自身风格装修,减少波士顿地产本身对办公楼的装修投资;最后一点是大大缩短了租户的转换成本,因为这部分客户的稳定性较高,租期长,而由于较少的会变换租户,也就节约了转换成本,并且节约了获取新客户的成本。

三、产品:新项目开发和老项目改造并重