财联社10月24日讯,美国股市、中国房产和日本债券被市场认为是当今世界最硬的三大资产泡沫。这三类资产在2008年金融危机后,都因为各国央行的宽松货币政策而保持长期上涨态势,任何调整都成为买入机会。但近期中国房产和日本债券都出现松动迹象,只有美股还在继续创新高,美股何时会回调,已经成为所有投资者迫切想知道问题。

北上深永远涨恐已成过去式

中国国家统计局最新公布的中国9月份70个大中城市房产价格显示,一线城市房价环比继大中城市新建住宅销售价格指数同比升6.3%,连涨24个月,但涨幅连续第10个月收窄,低于上月的8.3%;环比上涨0.2%,连涨29个月,涨幅与前月持平。

虽然70城的房价同比环比还在上涨,但2015年来带领房价牛市起来的一线城市,已经开始回落。

深圳和上海是本轮房产牛市两个率先上涨的城市,但现在这两个城市房价的环比和同比都已经出现回调。中国房产的刚性泡沫其实就是指“北上深永远涨”,北上深房价现在出现回落,可以预见,只要中国房地产市场调控政策继续,未来全国房价出现回落的概率极大。

中国共产党十九大会议上,习近平主席在大会报告中,再次强调“房子是用来住的,不是用来炒的” 定位,加快建立多主体供给、多渠道保障、租购并举的住房制度,让全体人民住有所居。

在未来更多房地产长效调控政策将出台背景下,中国房地产市场,尤其是一线城市房价,将可能长期保持平稳回落态势。

日本国债期货已经跌15个月

日本国债期货价格在2016年7月1日创下历史高点153.54后,已经连续15个月回落,目前也看不到任何反弹的迹象。此前国债期货在调整过程中,都是急跌后快速反弹,但此次呈现缓慢回落态势。

日本央行在实施极度宽松货币政策之后,已经偷偷开始转向。今年9月,日本央行购买了7.7万亿日元国债。如不计入到期债券,这是2014年10月来,直接购买额最少的一个月。

尽管日本央行在9月会议上宣布维持每年80亿日元的购买债券速度,但摩根大通认为,考虑到有40万亿日元的国债到期,今年日本央行的购债规模为60亿日元。

在日本央行明松暗紧情况下,日本政府债券期货的弱势仍将继续。

美股何时回调?

美股标普500指数和道指上周五(10月20日)再创历史新高,道指创下年内第53次历史新高,标普道指已经是连涨六周。

标普500指数距离上一次回调5%,已过去16个月。本轮牛市是历史上的第四长连涨(仅次于1965年、1994年和1996年),其中有332个交易日上涨,远高于历史平均水平92天。

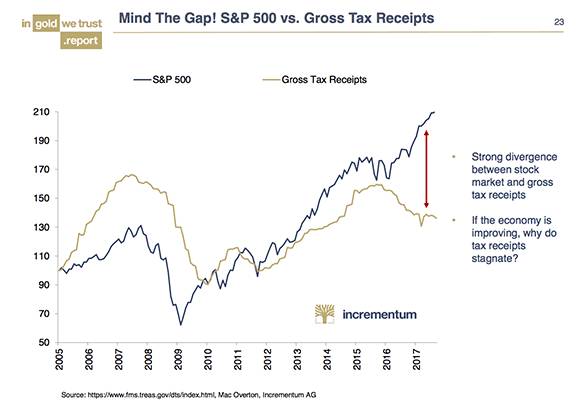

但对于美股将回调的警讯越来越多。首先是经济和股票的分歧:强劲股市和美国人总税单的分歧越来越明显。纳税额是比GDP更能反映经济状况的指标。如果经济在改善,为何美国人的税单额停滞并下滑?

股票和政策的前景分歧加大:美国经济政策的不确定性大幅攀升,但股市不确定性触及历史低点。

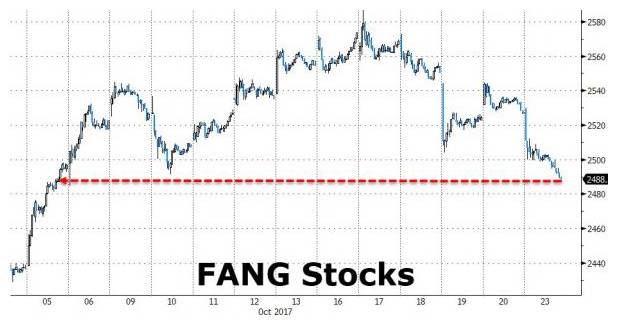

美股龙头开始转弱:以FANG(Facebook、亚马逊、奈飞和谷歌)为代表的美国成长股是次轮美股牛市的龙头,但在美股持续创新高时,这些龙头却萎靡了。周一FANG 估计跌至三周低点。

估值方面,标普500指数也已经接近历史高点。10月15日,美联储主席耶伦参加G30国际银行研讨会“经济与货币政策”小组讨论时指出,从类似于市盈率的各种指标看,股市估值“处于历史高位水平”。

统计显示,目前美股市场估值已升至2000年科网泡沫以来的最高水平。基于席勒市盈率(Shiller PE)来看,目前标普500指数的席勒市盈率达到31.11倍,几乎是历史平均水平的两倍。即便以常用的市盈率计算方法计算,标普500当前市盈率也高达25.42倍,显著高于15.68倍的历史平均水平。

在此前的美股历史上,席勒市盈率超过25倍的情况只出现过五次,分别在1901年、1928-1929年,1966年,1996-2002年以及2003-2007年,而每一次之后都伴随着市场的崩盘。

虽然上述所有关于美股指标和美股走势的分歧可能继续扩大,美股仍会继续上涨。但美股调整风险越来越大已经成为市场共识。

高盛首席股票策略师Kostin认为拐点正在接近。他指出,股市调整的催化剂在事先是非常难以识别的,甚至在事后也难以辨认,历史学家仍在争辩“黑色星期一”戏剧性暴跌的原因。我们不认为回撤正在逼近,但市场频繁关注的这些风险可能会限制标普500指数的中期上涨空间。

美股企业业绩方面也同样出现预警。据FactSet最新报告,分析师平均预期第三季度标普500企业整体盈利将同步增长3%,收入增长5%。而今年前两个季度,标普500企业盈利都实现两位数的增长。

摩根士丹利美股策略师Michael J. Wilson等人在报告中称,如果投资者预期企业会公布强劲的业绩,那么在进入财报季之前,股价通常就会上扬,当业绩真正公布之后,股价则又将回落。

这种情况在今年前两个季度已经上演过,只是当时美股的波动相对较小,最大下行幅度仅为3%。不过摩根士丹利认为,这一次可能会有所不同,标普500指数最大跌幅可能会超过5%。

在美联储开始紧缩政策之后,市场对特朗普总统的税改政策的期待,成为市场推动美股的关键宏观因素。随着税改政策公布的日益临近,一旦税改的利好兑现,并且缺乏新的支撑因素,美股将大概率出现回调。(廖定峰|财联社)