2017年以来,我国除了之前一线城市及部分强二线城市,到目前已经有18个城市二手房成交套数超过新房,存量市场正在从区域化逐步走向全国化,那么问题来了,租赁市场什么时候爆发?靠什么力量推动?未来租金走势如何?行业发展会有什么新动向?

美国租赁市场作为体量大、发展成熟的市场,对我国毫无疑问具有很强的指导意义,今天我们尝试通过美国租赁市场的发展数据,来透视租赁市场的未来,以求窥斑知豹。

一、租赁市场爆发时点跟存量市场崛起时点没有必然关联,金融是主要推动力

1、美国租赁市场爆发时点是始于06年的次贷危机

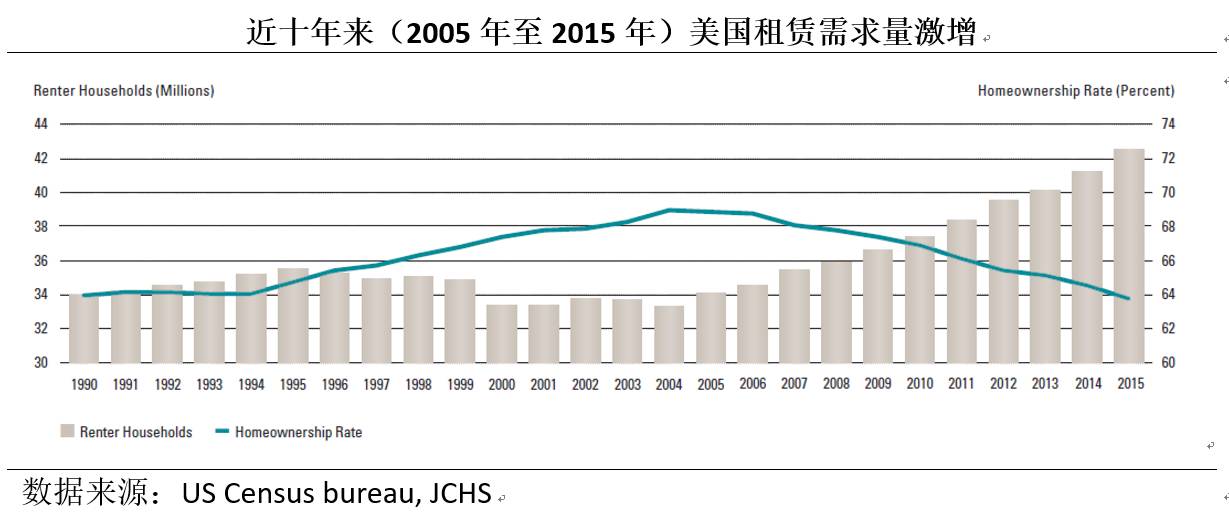

从上图我们可以看到,从1990年-2005年,美国租赁需求都呈现出基本稳定的特点,甚至在95年达到顶峰后,2000-2004年还有下降,这主要是因为这段时间房价持续上行,吸引众多群体进入房屋交易市场,以购买而非租赁方式满足居住需求,获取资产升值收益。

而真正持续上行开启于05,06年,次贷危机蔓延演变为金融危机,房价下跌,失业剧增,收入下滑,使得大部分群体被迫转为租房,同时金融危机也打破了房价只涨不跌的神话,减弱了房地产投机需求,租房相对变得更加理性。

2、租赁爆发时点与城镇化率及存量市场发展无必然关联

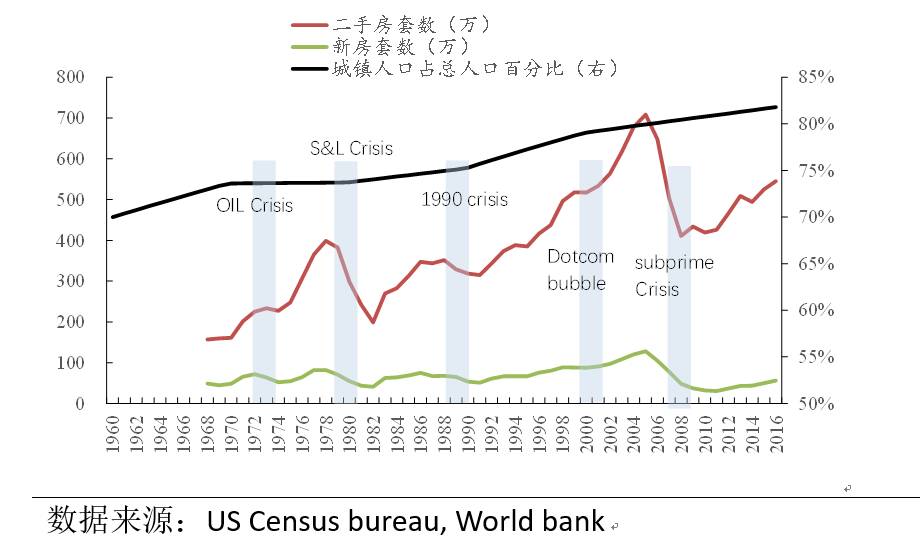

从上图可以看到,美国在城镇化率达到70%以后,新房市场需求其实仍然处于一个比较稳定的平台期,波动较小,而相反二手房的交易则大幅提升,且波动远远较新房市场非常大。

租赁的爆发点是否和城镇化率以及存量市场崛起有密切关联?或者是一个可以用来评估和衡量租赁市场爆发的指标?答案是否定的。从上图我们可以看出,美国在1960年城镇化率就已经达到70%左右,1968年二手房交易量就已经是新房交易量的数倍,而实际上美国租赁市场的爆发点与美国次贷危机时点相吻合。

3、金融是租赁市场崛起的重要推动力

从上图可以看出,美国租赁市场的爆发,和REITs蓬勃发展的时点高度吻合,从2007-2017年,美国REITs市场高速发展,这给租赁市场提供了充分的资金支持和房源供给。

REITs的爆发,个人认为这和房产泡沫后,房地产估值回归理性密切相关,一方面,泡沫显示房地产投资的风险性,驱动权益资本寻找收益和风险适中的产品,而REITs恰好是一个比较中性的投资品种,另一方面,房价下行使得住宅租金回报率更具有吸引力,叠加融资杠杆可以给REITs提供更好的回报,所以也吸引了更多的社会资本进来,形成正向循环。

4、解决租赁市场需求主要靠市场化机构,国家队无法成为主导

当前政府在鼓励国企进入,以及搭建政府信息平台这块不遗余力,行业一直在推测,租赁市场未来到底是国家队主导还是市场化机构主导?我旗帜鲜明的认为,未来租赁市场一定是市场化机构主导,而非国家队主导。从上图我们可以看到世界各个国家完全市场化的租赁住房和政府控制租金的租赁住房以及政府提供的免租金住房,其中免租金住房和政府控制租金的租赁住房占比非常少,政府更多的是承担市场规范和政策支持的作用,本身无法成为市场的供给主体,政策本身要顺应市场规律。

二、租金未来走势:持续上涨、走势分化、波动小、回报稳定

1、租金具有很好的抗风险性,租金持续上涨是大势

从上图可以看出,第一,美国租金从可获得数据的1991年开始,上涨趋势就非常明显,即使经历次贷危机,租金还是上涨的,第二,整体租金水平和空置率没有必然逆相关关系,从2008年至今,租金水平持续上涨,但是空置率却在逐年下降。

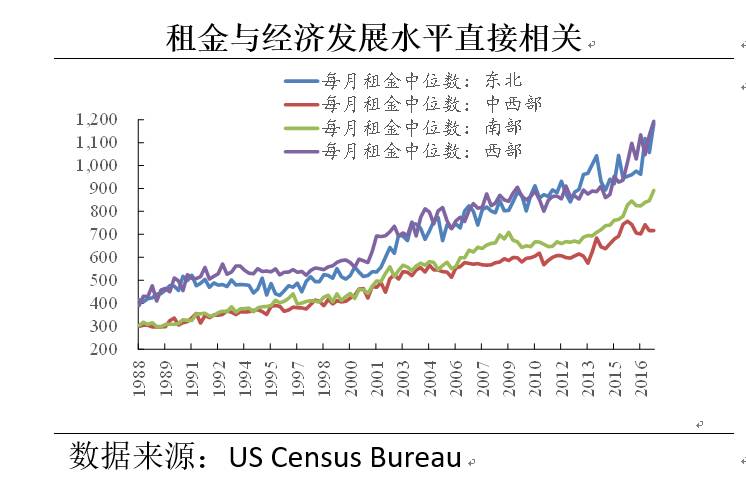

2、租金水平取决于经济发展水平和收入增长,租金走势是先趋同后分化

从上图可以看出,美国不同区域的租金走势呈现出先趋同后分化的特点,在2001年以前,四大区域租金走势差不多,绝对值也相差不大,但是2001年以后,美国经济发达的东北和西部区域绝对值和上涨速度明显快于经济相对落后的中西部和南部地区,这也很好的解释了美国公寓REITs龙头EQR为什么要从当初全国化布局、规模扩张转变为聚焦核心城市,提升资产组合质量这一战略转型了。

从上图可以看出,美国不同区域的租金走势呈现出先趋同后分化的特点,在2001年以前,四大区域租金走势差不多,绝对值也相差不大,但是2001年以后,美国经济发达的东北和西部区域绝对值和上涨速度明显快于经济相对落后的中西部和南部地区,这也很好的解释了美国公寓REITs龙头EQR为什么要从当初全国化布局、规模扩张转变为聚焦核心城市,提升资产组合质量这一战略转型了。

3、租金波动性远远低于房价

从上图可以看出,美国房价经历了严重的下挫过程,当然从12年开始,房价开始回升和复苏,并且基本接近危机前的水平,部分城市已经超过危机前最高水平。

从上图可以看出,美国房价经历了严重的下挫过程,当然从12年开始,房价开始回升和复苏,并且基本接近危机前的水平,部分城市已经超过危机前最高水平。

而美国租金走势则比房价要平稳的多,即使经历金融危机,租金只是小幅下调,然后有开始稳步增长,增速甚至比危机前更快,这意味着房产投资神话破灭后,促使了更多的人群进入租赁市场。

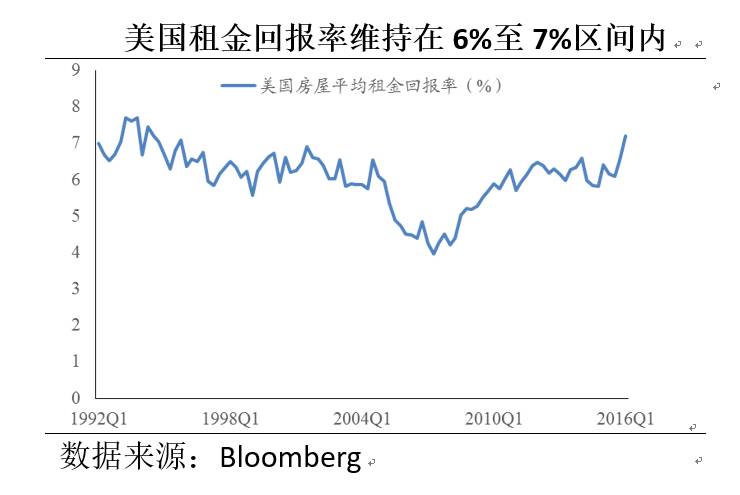

4、美国租金回报率稳定在4-6%之间

从上图可以看出,美国租金回报率非常稳定,过去的30年基本稳定在4-6%的水平,次贷危机前由于房价大幅上涨,所以租金回报率处于下行趋势,但是在06,07年触底反弹后,回报率则持续上升,稳定的回报率也吸引了更多的长期权益资本进入REITs市场,从而进一步促使了租赁市场的繁荣。

三、客户动向:中低端青年是主要租户群体,但是需要关注快速增长的老年需求和高收入群体需求

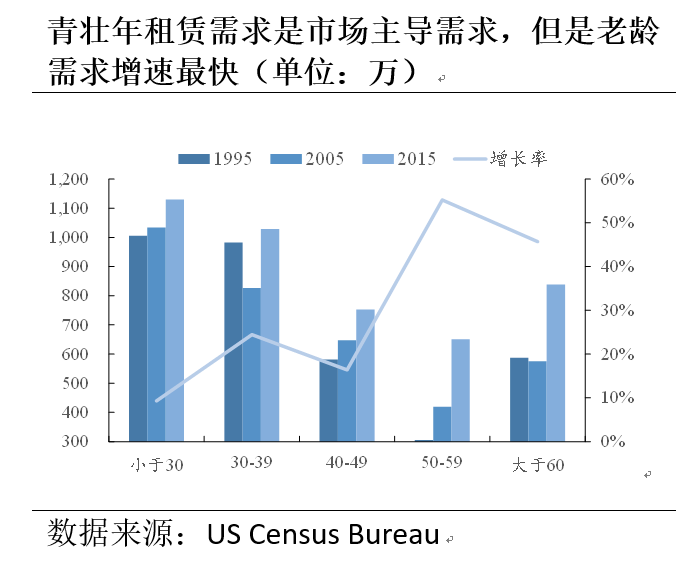

1、青壮年租赁需求是市场主导需求,但是老龄需求增速最快

从上图可以看出,从1995年至今,39岁以下的青壮年租赁需求数额最高,也保持着10-20%的稳定增长,与此同时,50岁以上的老年需求尽管初始值最低,但是增速最快,达到了50%,这意味着人口老龄化后的老龄需求处于持续增长。

这对我国目前公寓客户定位也有很重要的参考意义,现阶段选择中青年作为我们的主要客户群体是明智的,这是最大的客户群体,但是未来,也需要高度关注我国日趋严重的老龄化所带来的老龄公寓,养老公寓需求。

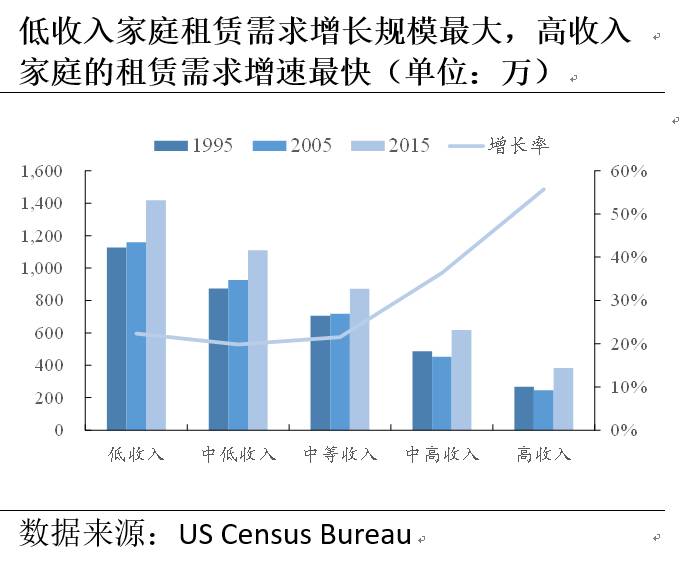

2、高收入家庭的租赁需求增速最快

从上图可以看出,中低收入群体是主要的租赁人群,增速也稳定在20%左右,中高收入和高收入群体数量少,但是最近十年增速最快,达到了50%以上。

从上图可以看出,中低收入群体是主要的租赁人群,增速也稳定在20%左右,中高收入和高收入群体数量少,但是最近十年增速最快,达到了50%以上。

这对当前我国公寓客群定位也有很大的启发,中低端定位相对客群基数更大,高端对运营能力、产品能力要求会更高,但是高端市场增速会明显快于中低端市场。

作者:刘策,敬请关注即将由明源地产研究院联合外部行业专家申思聪、赵格格等共同倾心打造的《租赁大未来:从美国租赁市场发展看中国租赁未来》专题研究报告。

点击【阅读原文】,看如何让资产运营更简单↓↓↓