➤

减少个人所得税,提高遗产税豁免额

最终税改版本在现行的七档个人所得税基础上略微调整,降低每档税率(除最低档仍为10%),经调整后的税率分别为10%,12%,22%,24%,32%,35%,37%。报税抵扣额翻倍,个人报税标准抵扣额由$6,350提升至$12,000,家庭标准抵扣额从$12,700上升至$24,000美元。

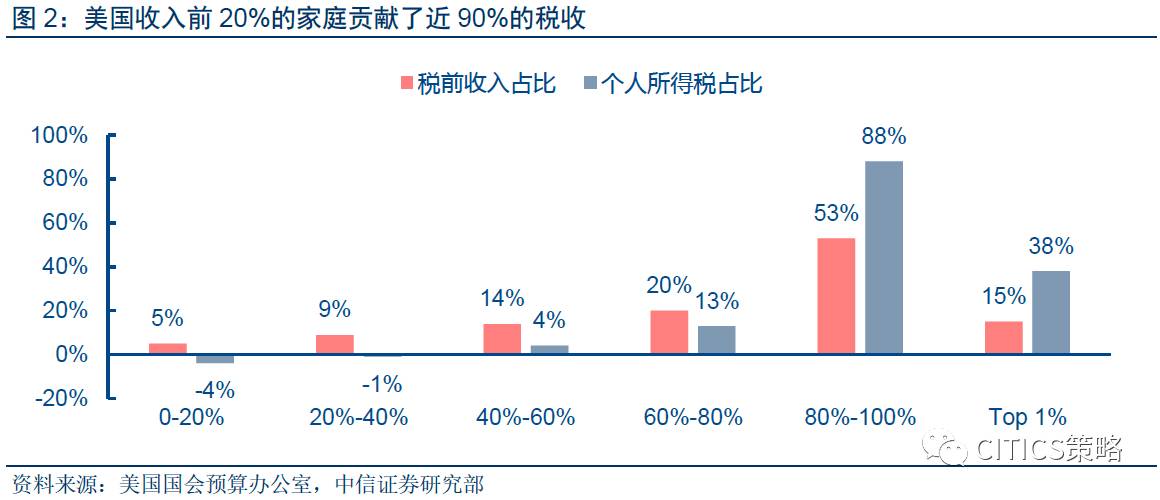

美国收入前20%的家庭贡献了近90%的税收

。根据国会预算办公室统计,美国家庭收入前20%的家庭缴纳所得税占比88%;收入前1%的家庭缴纳所得税占比38%。最富裕的家庭单位收入承担更高的税收压力,低收入家庭从国税局收到更多税收抵扣和退款,从而个人所得税占比为负。减税利好中产和高收入,低收入家庭受益次之,由于低收入家庭消费倾向高,高收入家庭理财需求强。

因此减税后有望小幅刺激消费需求,同时促进美国财富管理和资产管理规模增长

。

税改方案提高遗产税减免额,变相减少遗产税,利好富裕家庭

。现行法律下个人遗产税的起征点是549万美元,最高税率为40%;最终税改方案保留遗产税,但将遗产税豁免额从500万美元提升至1100万美元,变相减少了富人遗产税,从全球范围来看美国对富人移民吸引力上升。

➤

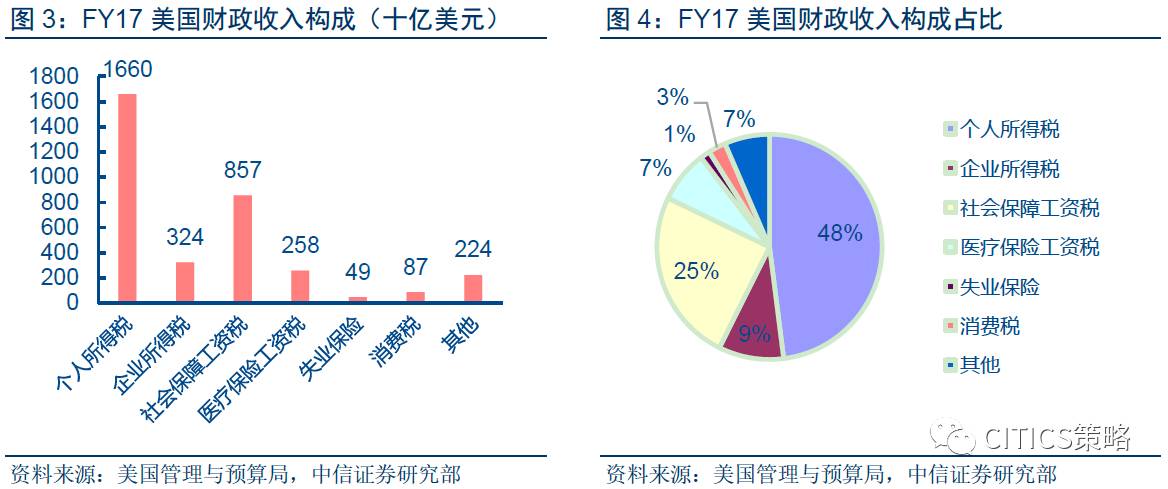

个税占比高,企业占比不足10%

个人所得税约为美国财政收入的一半。

美国2017年财政收入约为3.46万亿美元,其中个人所得税、企业所得税与社保工资税收入分别为1.66万亿、0.32万亿与0.86万亿美元,占比分别为48%/9%/25%。此外,从美国历史上的财政收入构成来看,个人所得税与社保退休金占比一直较高,企业所得税与消费税收入等占比较低。因此本次减税方案对美国财政收入端冲击最大的是个人所得税收的减少,企业所得税的影响相对较少。

➤

支出可控,风险在于税基扩张

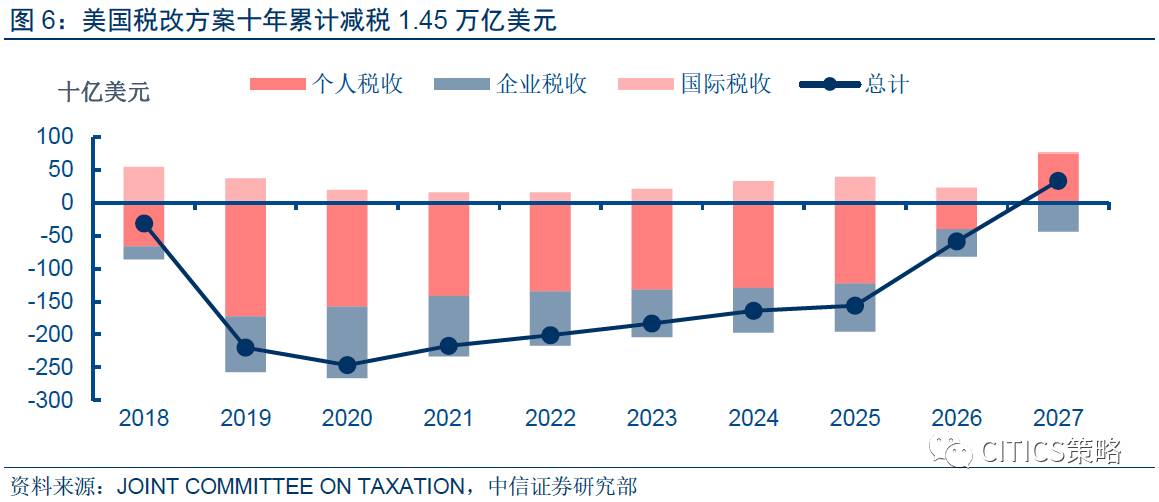

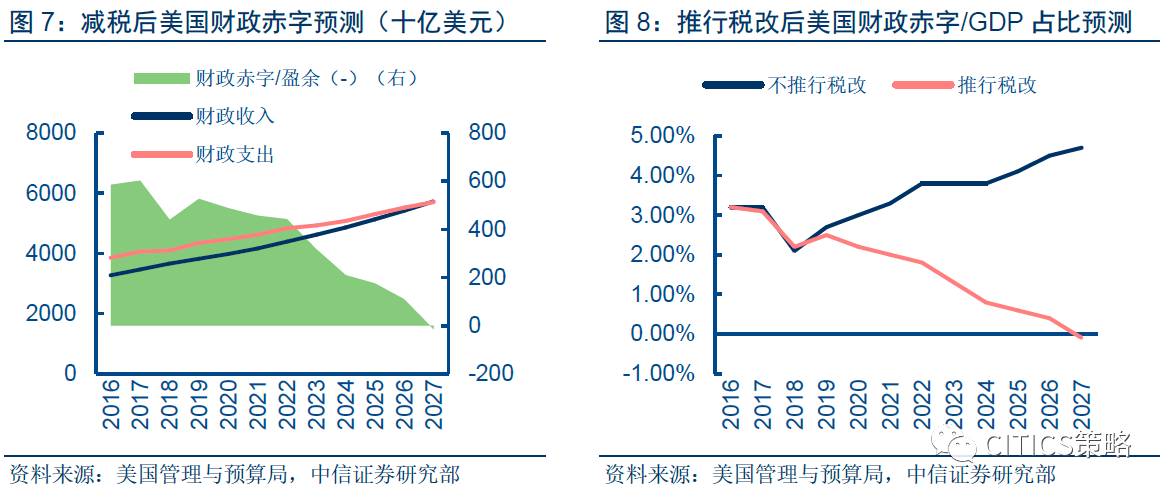

预计减税方案十年累计减税额高达1.45万亿美元。

减税带来的直接冲击是财政赤收入的减少,依据国会税收联合委员会测算,在不考虑宏观经济反馈效应下,参议院减税方案让联邦政府未来财政收入减少1.45万亿美元,其中个人所得税与企业所得税累计减少1.02万亿美元与0.69万亿美元,国际税收累计增加0.26万亿美元。

税基扩大,财政收入斜率提升

。美国政府选择在这个时点减税的重要假设是减税刺激经济发展,资本回流扩大税基,长期可以提升财政收入曲线的斜率。根据美国管理与预算局的数据预测,到2027年美国可以消灭财政赤字;在不减税情况下财政赤字/GDP比例在10年后上升至4.7%,而推行税改后这一指标有望逐年下行。如果说政府的财政支出是可以由预算把握住整体的趋势,那么主要风险在于经济发展是否强劲,足够支撑财政收入的增长斜率。

➤

美国未来十年GDP平均有望提振0.4%

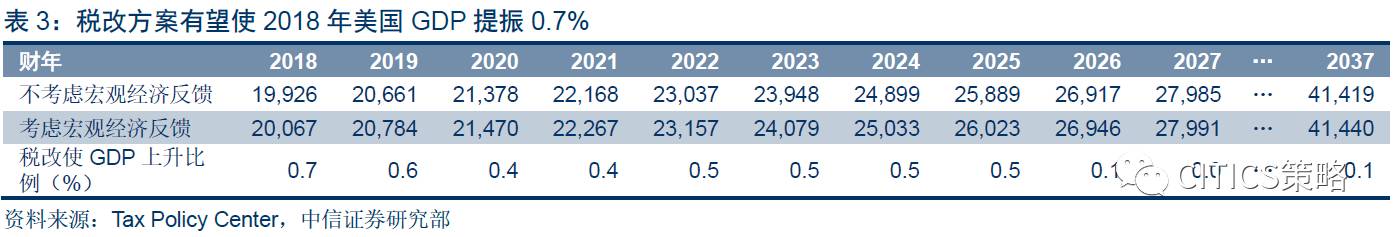

税改方案有望使2018年美国GDP提振0.7%

。根据Tax Policy Center(TPC)的预测数据,众议院通过税法方案有望使美国2018年GDP提振0.7%,未来十年平均GDP增长提振0.4%;从长期的角度来看,该法案到2027年的刺激作用接近于0。

➤

短期刺激经济表现,不改长期经济增速

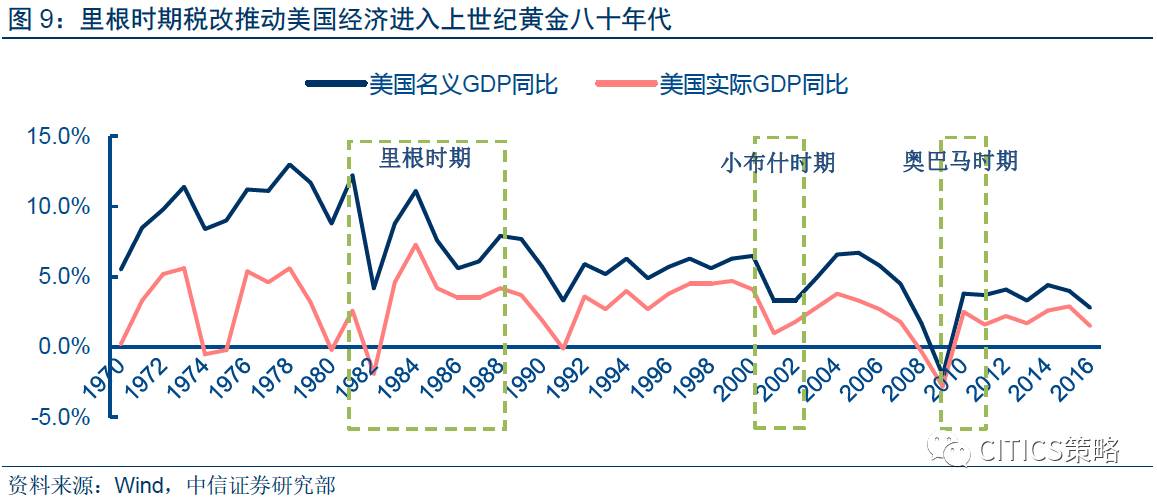

从财政政策和货币政策的组合来看,里根担任美国总统时间为1981-1989年,分别于1981年上任颁布《经济复苏和税收法案》与1986年颁布《税制改革法案》施行税改,同时辅以紧缩的货币政策,最终使美国经济在1983年筑底反弹,走出滞胀泥潭。而小布什减税时期施行宽松的货币政策与奥巴马减税时期通过QE刺激金融危机后的经济复苏。从刺激经济的结果来看,

只有里根时期的减税政策对经济刺激产生了较为显著和持续的正面影响,小布什与奥巴马减税对经济短期刺激有影响,但不改变经济长期增速

。

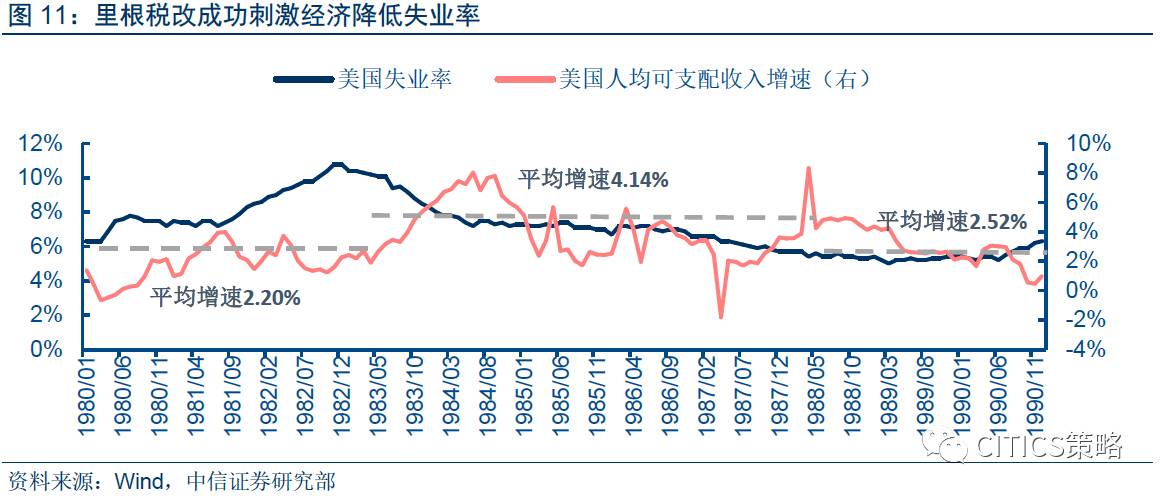

里根税改成功刺激经济,有效降低美国的失业率,提升人均可支配收入

。美国失业率从1982年末的10.8%下降至1989年初的5.0%,接近自然失业率,达到充分就业状态。剔除通胀因素后,1982-1988年美国人均可支配收入平均增速高达4.14%,高于前期均值2.20%与后期均值2.52%。

➤

FDI集中制造业,投资收益较低

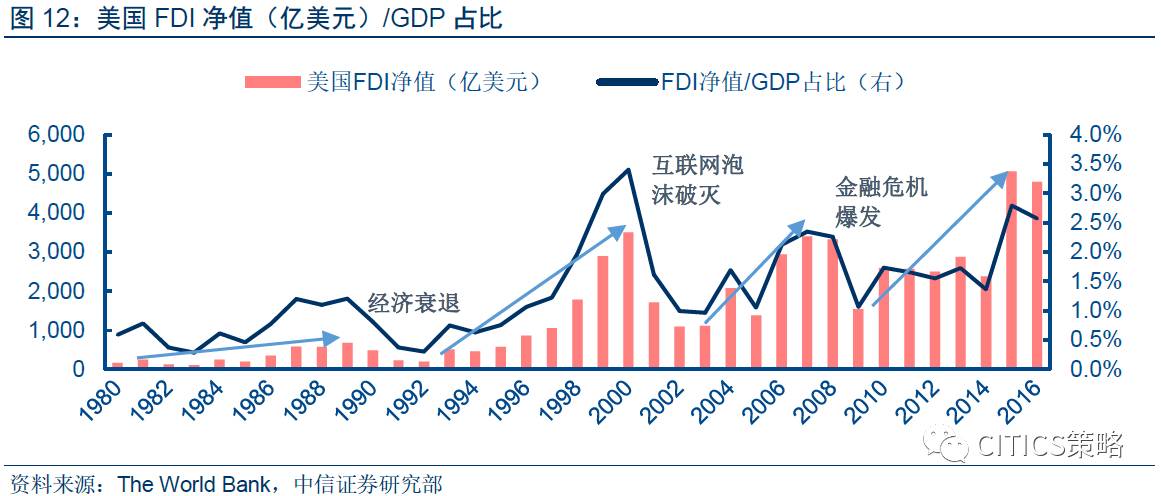

从资本流动的角度来看,美国历史上的税改均带动美国FDI净流入增长

。从1980年至今美国FDI净流入共迎来四次浪潮,并分别于上世纪九十年代初的经济衰退、两千年互联网泡沫破灭与2008年金融危机爆发后大幅下降。考虑到税改影响的滞后性,三次税改后美国FDI净值及其GDP占比均明显提升。

纵览上个世纪八十年代全球的FDI流动走势,美国成为世界最大的FDI流入国,1981-1988年FDI累计流入2137亿美元,美国、英国与日本为FDI流出排名前三甲。

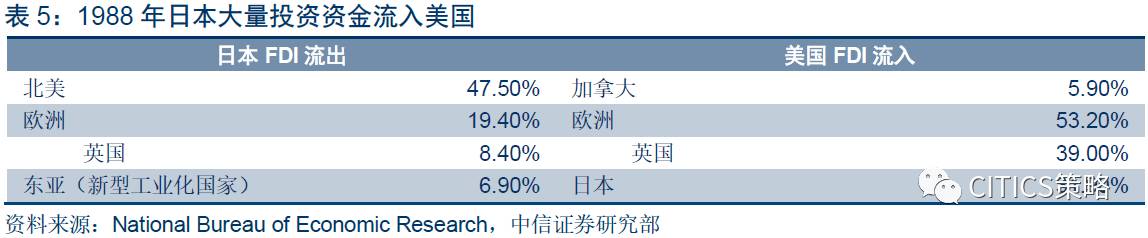

日本成为投资美国的主要力量

,1988年日本FDI接近一半规模流入北美地区,占比高达47.5%;而美国FDI流入来源中日本占比为31.9%,仅次于英国的39.0%。

1980s中期随着日本国内相对宽松的FDI流出政策,以及1985年“广场协议”后日元大幅升值,日本跨国公司有极强的动力开展在美投资。尤其是日本相对强势的汽车和半导体行业已经赶超美国,并进行海外扩张。1988年2月《福布斯》杂志曾写到:“虽然夏威夷上空仍然飘扬着美国国旗,但它已走上了成为日本经济殖民地的道路。”1989年三菱地产公司收购洛克菲勒中心更是打击了美国信心,让美国担忧日本投资扩张速度严重影响国内产业发展。

里根1986年税改后,美国FDI由1985年的204.9亿美元上升至1989年690.1亿美元,CAGR35.5%,并在九十年代初美国经济陷入衰退后大幅下降。

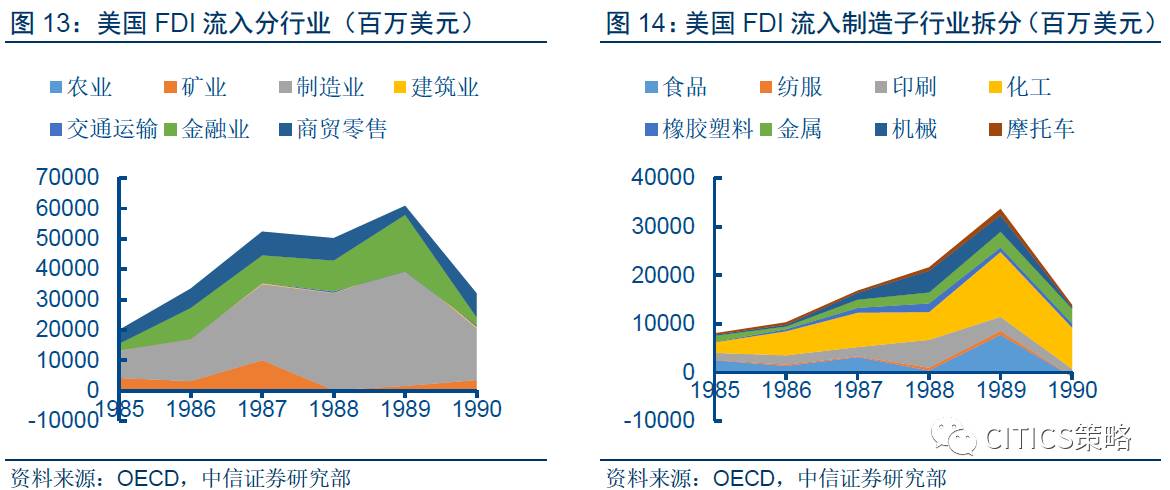

从投资行业来看,FDI流入制造业的比例最大,占到总额的40%-50%;在细分制造子行业中,化工产品、印刷、纺织服装以及机械制造FDI流入提升显著

。

而与我们认知相悖的是八十年代美国的化工与机械行业发展成熟,美国的化工企业在全球贸易中也处于强势地位。事实上,

FDI投资行业与美国本土企业的相对力并没有明显相关性

。美国本土企业相对缺乏竞争力的食品与金属行业FDI投资并不比传统强势行业投资比例高,Robert E. Lipsey曾尝试给出解释,可能的原因在于化工与机械这类行业的特性会使公司走向全球化运营的模式。而在此基础上,如果美国本土企业相对较弱,则FDI投资比例可能会进一步上升。

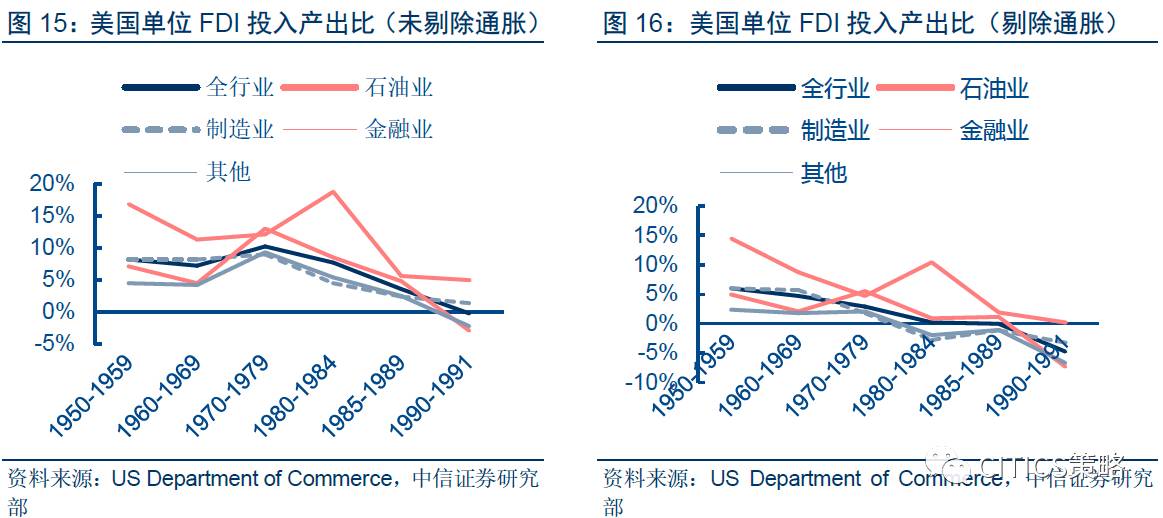

1985-1989年美国流入FDI投资产出比较低

。石油危机曾造成美国1970s一度出现高达两位数的通胀,除石油业以外其他行业单位FDI投入产出比高峰期均在1970s。在不考虑通胀的情况下,1985-1989年美国制造业单位FDI投入产出率较低,仅为2.4%。如果剔除通胀的影响,1985-1989年全行业FDI投资产出比为0%,制造业FDI投入产出比为-1.2%,石油业FDI投入产出比为1.9%。因此,

虽然1985-1989年美国FDI流入规模增加,但总体投资收益率下降显著,境外资金并未取得前期较高水平的收益率

。

➤

财政赤字扩大,政府债券融资增加

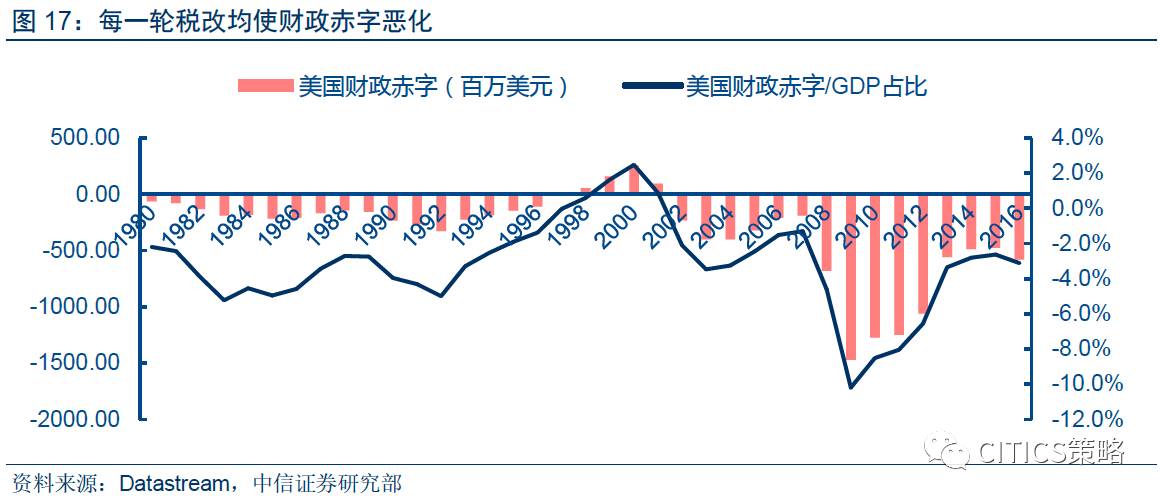

施行减税到财政赤字短期见底平均需要四年时间

。除受2008年金融危机影响,财政赤字在减税前先行见底外,美国历史上的每一次减税均使财务赤字进一步扩大。美国财政赤字分别于1985年、1992年、2004年达到施行减税政策后的底部,对应时间大致为4年、6年与4年,平均来看从施行减税到财政赤字见底需要四年左右时间。从该角度看,美国管理与预算局给出本轮减税对财政赤字的影响相对乐观。

每一轮税改均刺激美国政府债务融资需求

。里根执政时期,美国公众持有的联邦政府债券规模从1981年的7,890亿美元上升至1989年的21,910亿美元,对应GDP占比从25.2%上升至39.3%。同样,在小布什和奥巴马减税时期,美国公众持有的联邦政府债务及其对GDP的比例均显著提升。历史上的减税政策均对美国政府的债务融资需求起到推动作用。

➤

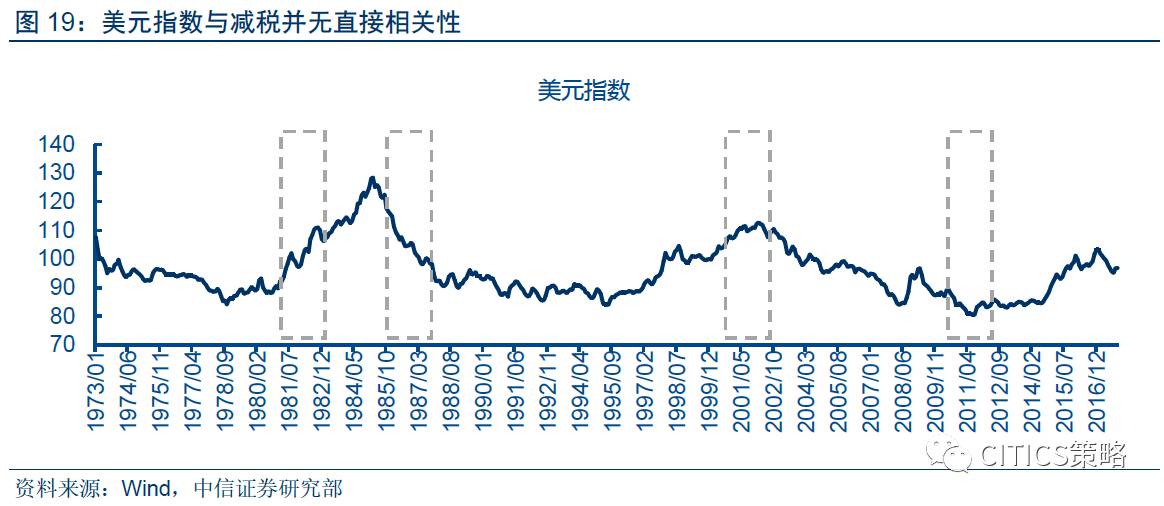

美元指数对税改反应不一

税改并不能保证美元走强,多因素决定汇率走势

。1981年里根税改后美元指数处于上升阶段,而在1986年后持续走低;2001年小布什减税后美元指数短期内上升后转头向下;2010年奥巴马税改后,美元指数处于下行阶段。复盘历史上美元指数的走势对税改反应不一,税改并不能保证带来美元的升值,而美元的走势需要综合货币政策,以及美国经济发展状况进行综合判断。

综上,复盘美国各时期减税对于经济的刺激效果有限,只有里根时期产生了较为显著和持续的正面影响,小布什与奥巴马减税对经济短期刺激有影响,但不改变经济长期增速。虽然1986年减税后FDI的增长显著,但扣除通胀因素后全行业投资收益为0。施行减税到财政赤字见底平均需要四年时间,每一轮税改均刺激美国政府债务融资需求。税改并不能保证美元走强,多因素决定汇率走势。

因此税改对于美国经济的刺激效果不确定性依然较高,而唯一相对确定的是税改实施会使美国财政赤字进一步提升

。

➤

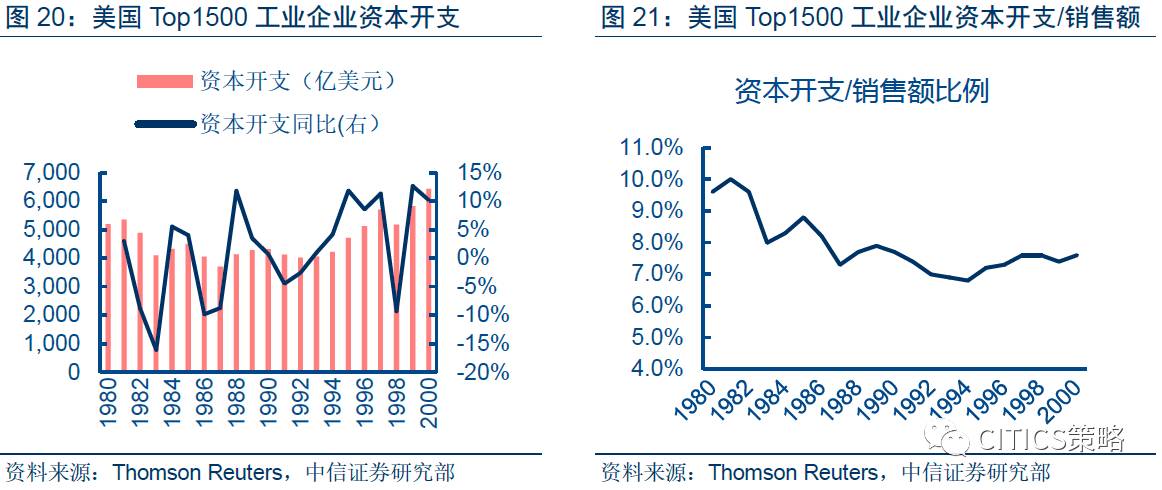

减税未必带来资本开支的提升

税改未必带来企业资本开支的提升

。回顾里根两次税改时期后,工业企业的资本开支并未呈现明显的上涨趋势,相反1986-1987年企业资本开支还出现负增长。如果从更长的时间维度去看,美国上世纪八十到九十年代企业资本开支占销售额的比例也是由10%下降至7%左右。企业的资本开支不仅取决于公司资金的松紧,更在于企业对长期经济增长趋势的判断以及产业自身所处的周期阶段。

2017年7月美国耐用品订单增速较前值16.2%大幅下滑至4.1%,2017年10月订单增速下降至1.6%。虽然企业资本支出呈现周期性改善,但较难重现2010年-2014年设备投资高增速时期,未来改善空间有限。

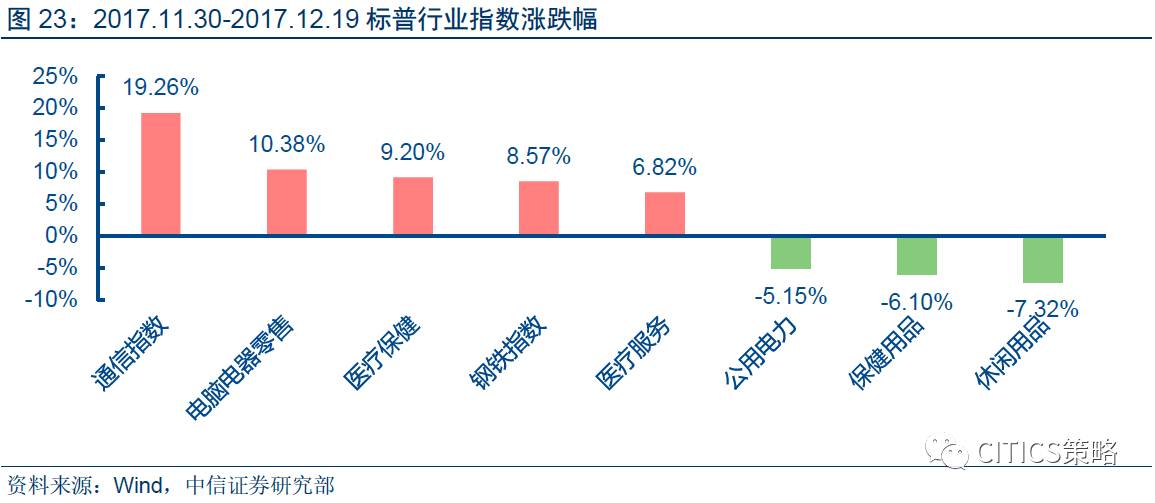

因此我们认为不应该高估减税后美国企业将资金运用于资本开支的规模,而对于行业发展相对成熟的行业,公司更可能利用资金发放股利或回购股票。对现行有效税率较高的电信与医疗等行业最有望直接受益于税改,而前期美股强劲表现更是已经充分消化了这样的预期,本月以来,税改前有效税率较高的电信(+19.26%)与医疗保健(+9.20%)行业指数均迎来大幅上涨。

➤

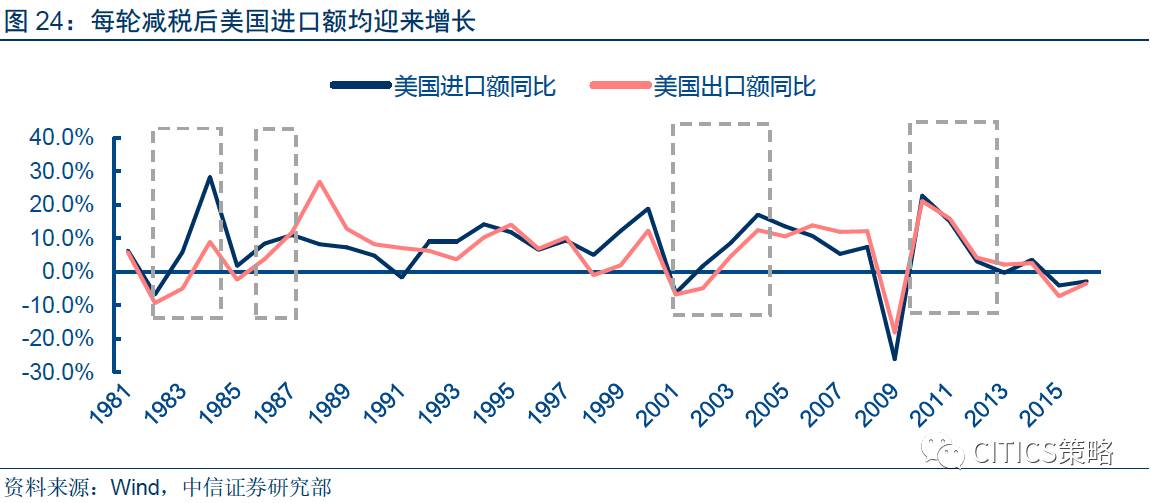

对美国贸易影响:需求扩张,有望提振进口

每轮减税均刺激美国进口增长

。1981年里根第一次减税时期,美国进口额大幅增长,1984年进口同比额高达28.3%;1986年里根第二次税改时,进口额增速也出现了底部反转。2001年小布什税改后,美国进口增速实现连续三年增长。奥巴马减税时期,2010年与2011年美国进口增速也达到22.7%与15.1%。

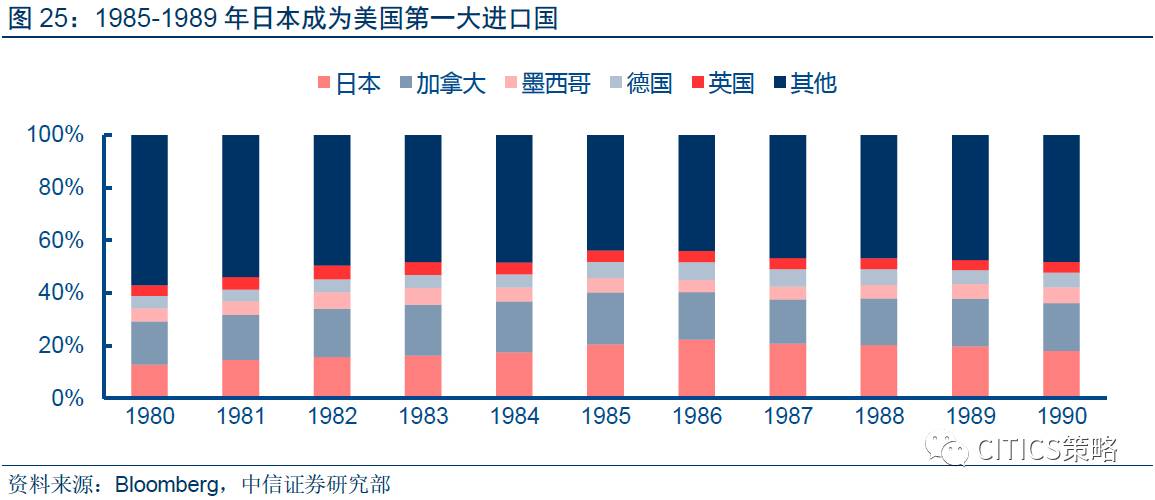

1985-1989年日本成为美国第一大进口国。

1980s美国最大进口国主要为加拿大、墨西哥、日本、德国与英国。1980-1984年加拿大是美国第一大进口国,日本位居第二。随着日本工业的高速发展与出口贸易加速,美国从日本进口额占比从1980年的12.8%上升至1986年的22.4%。直到1990年日本陷入经济危机后,加拿大重新取代日本成为美国最大进口国。

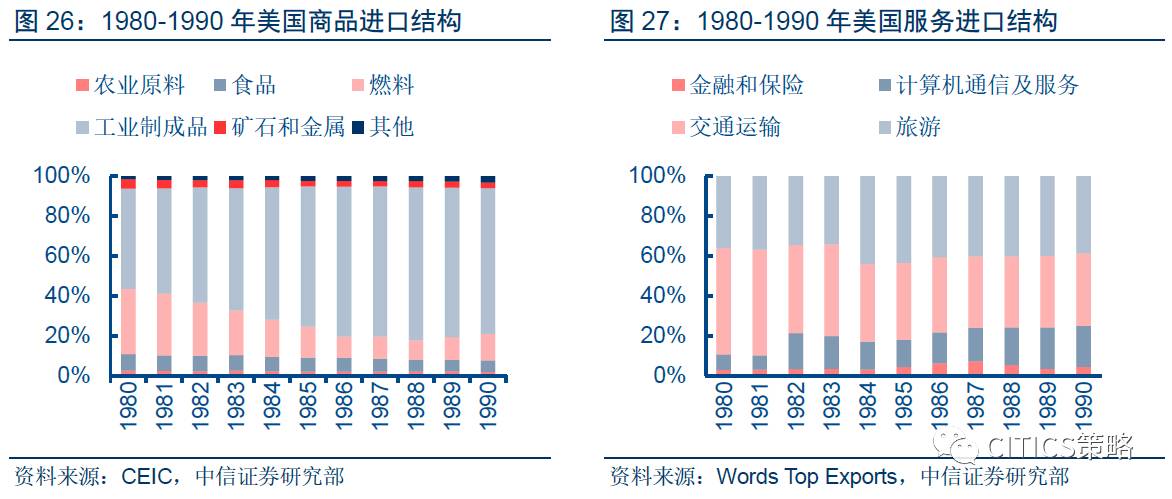

在这一时段内,美国进口商品中工业制成品占比大幅提升,进口服务中计算机通信及服务与旅游服务占比提升较高。工业制成品占商品进口比例由1980年的50.0%上升至1990年的73.1%,而这一比例在1981-1986年提升最为明显。

从工业制成品中观角度来看,美国进口项中汽车与半导体产品在该时段迎来高增长。

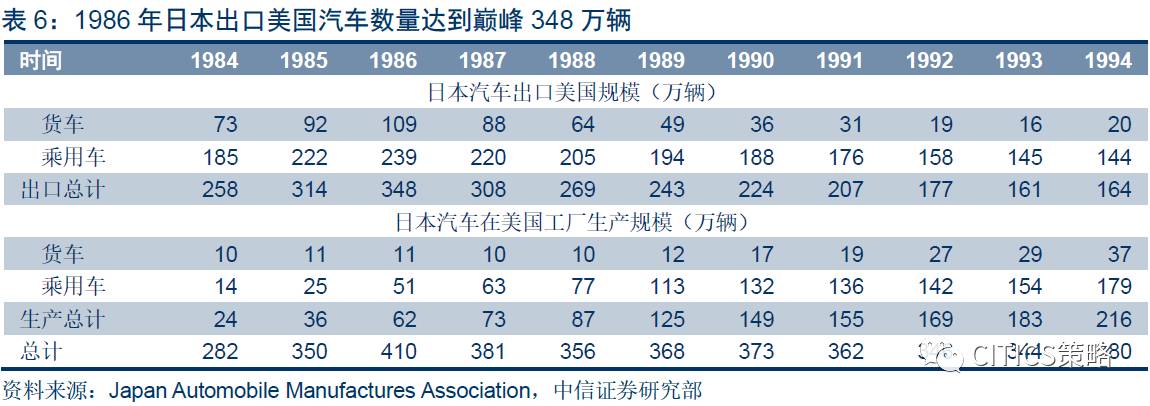

1986年日本出口美国汽车数量达到巅峰348万辆

。在需求端来看,号称“车轮上国家”的美国公共交通占比较低,对汽车需求极大。在石油危机爆发后,高企的油价让耗油量高的美国汽车不在有吸引力。从供给上来看,日系车具有耗油低特点,结合日本汽车制造将精益生产发挥到极致,日系车同时拥有相对低的生产成本。因此,日本在1980s向美国出口了大量汽车,1986年日本出口美国汽车数量达到巅峰348万辆,此后受“广场协议”以及贸易限制等影响,日本出口美国汽车数量下降,转而投入在美工厂生产日系车的模式。

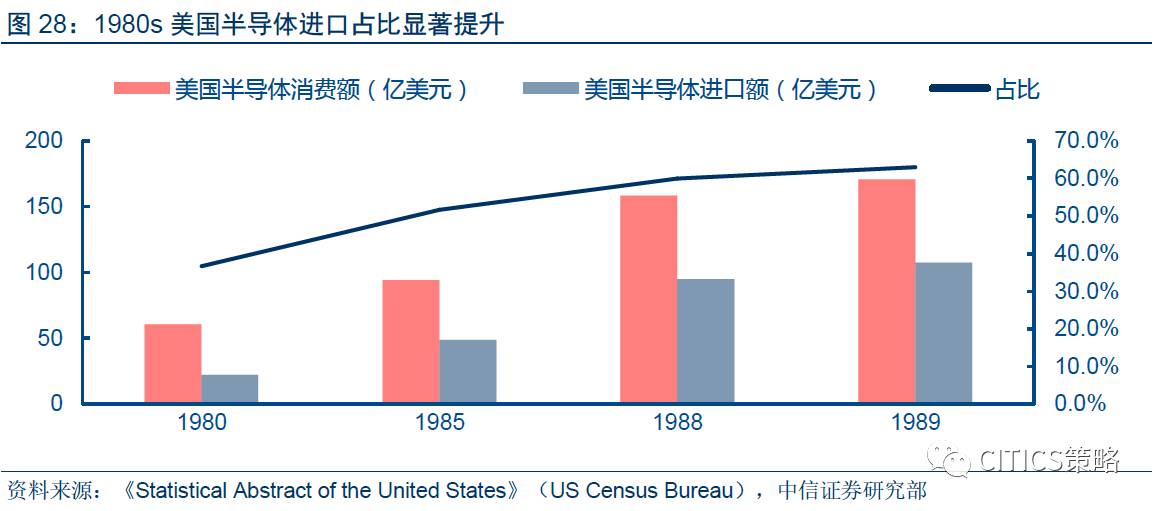

工业制成品的另一个例子是美国上世纪八十年代半导体进口占比快速提升

。1980年美国半导体消费市场约60.53亿元,半导体进口比例为36.7%,而到1985年美国半导体市场增长了50%,进口比例提升到51.7%,到80s末提升至63.0%。横向对比,美国半导体进口额1980-1985年、1985到1988年、1988-1989年GAGR分别为17.0%、25.0%和13.2%,也远高于同期美国进口额增速6.5%、9.2%、7.3%。

综合来看,1980s税改后受益美国进口拉动的产业具有以下特点:

1)集中在制造业,在美国市场需求空间足够大,并且需求本身在升级阶段;2)供给端有大规模生产制造的能力,保障成本与可靠性优势;3)供给端相较美国本土产品具有差异化竞争的特性。

上个世纪八十年代,中国囿于自身工业化基础薄弱以及对外贸易体制欠发达,并未显著受益里根税改后美国进口的高增长。而随着2000年中国加入WTO后外贸出口额十年内翻了六倍多,

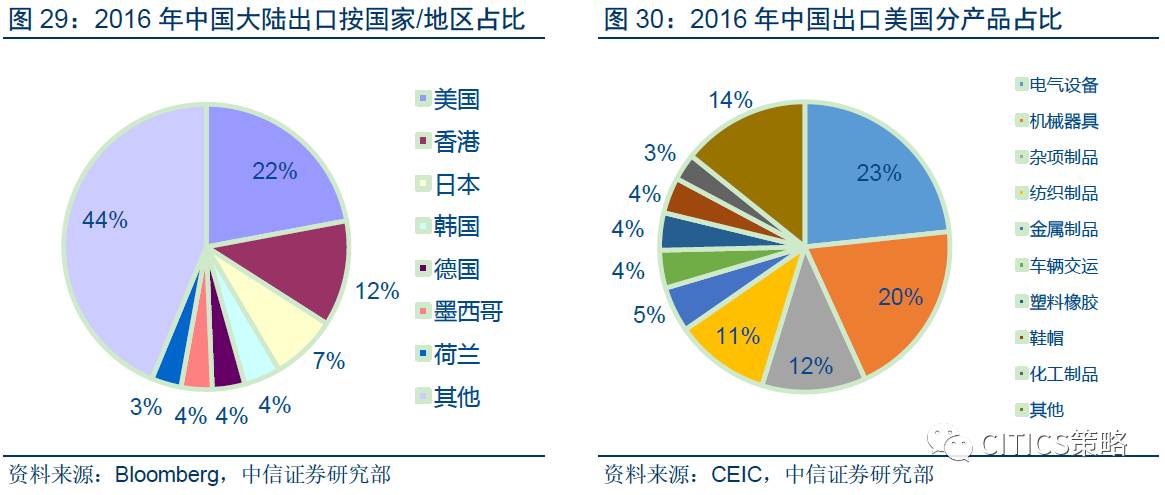

目前中国已取代日本和加拿大成为美国第一大进口国。2016年中国出口美国总额达到4628亿美元,占美国总进口额的17%

。

由于低收入和中等收入家庭边际消费倾向更强,而减税有望小幅推动美国消费需求的增长。2016年中国出口美国金额占到中国出口总规模的22%,美国需求短期扩张将有望带动中国的贸易出口。按照出口品类划分,占中国出口总额排名前列的行业有电气设备、机械器具、杂项制品、纺织制品分别占到出口总额的23%、20%、12%和11%。税改如若实施有望短期刺激美国消费,结合里根税改后美国进口结构性的变化趋势,

我们认为短期国内家电、塑料橡胶、纺织制品行业出口有望受益美国消费的提振

。

➤

对美国产业影响:短期FDI流入提升,长期吸引技术密集型制造业

美国减税创造就业机会空间有限

。2017年11月美国失业率数据为4.1%,已接近充分就业状态。劳动力市场紧俏,11月新增非农就业人数22.8万,也高于市场预期。因此说美国通过税改来给企业减负,创造工作机会解决就业并不是税改的首要目的。

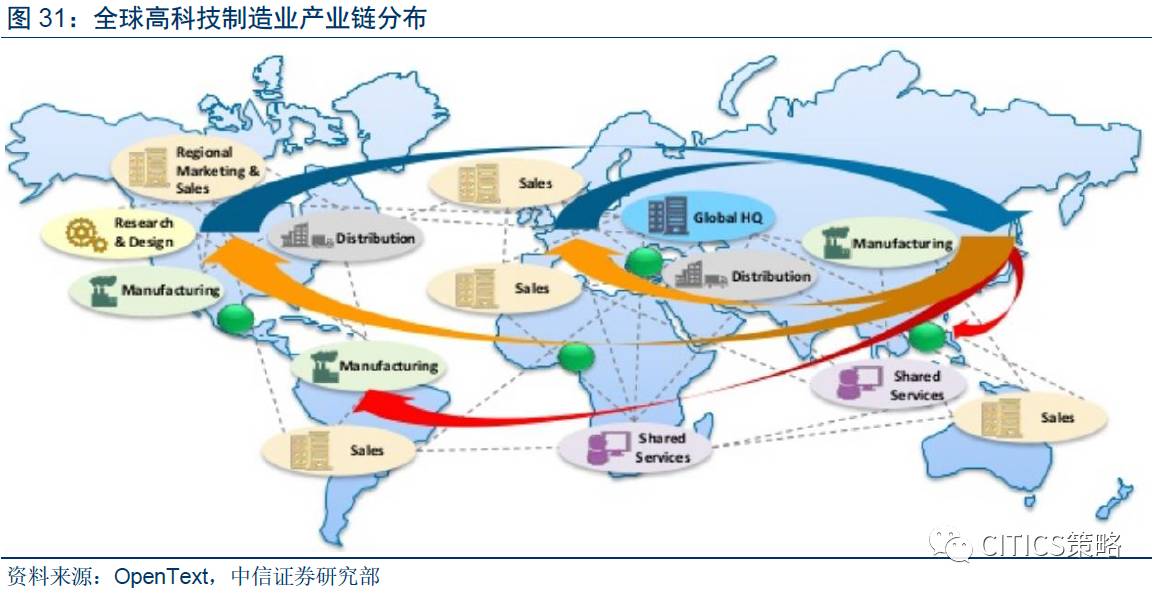

税改对于长期的制造业回流是否有明显促进作用尚不明确

。因为从全球高科技制造业产业链分工来看,美国依然是设计与研发中心,而中国、墨西哥、南美洲则负责生产制造。在考虑劳动力成本、劳动资源禀赋差异而形成的全球产业链布局会因为比较优势而逐渐强化稳固,税改的红利很难支撑产业链的重塑带来高昂的重置成本。而更加可行的方式是将利润在产业链内部转移,将更多利润留存在美国,但这也只有产业链中的国际巨头类公司有能力和资源做类似操作,并不普遍适用。

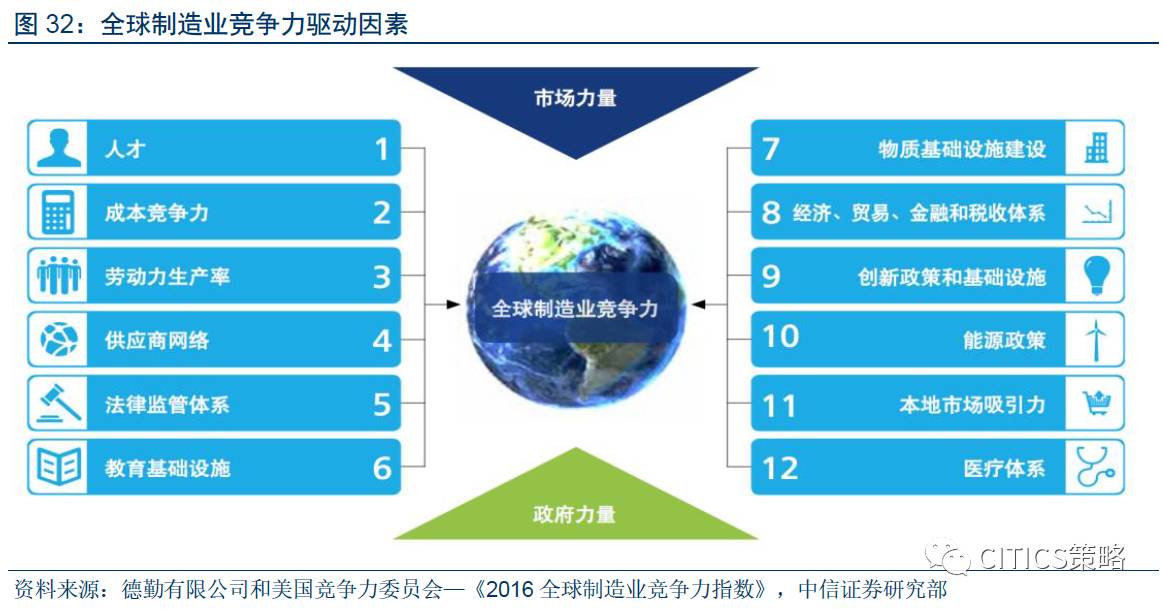

产业投资的空间分布更多是基于投资国家的长期经济增长、人才储备、核心技术、经营风险收益比,而税收并不是最核心的考量因素。

此外,财政政策是会随着短期经济强弱调解的变量,而制造业回流则是一个中长期过程,由于历史上税改仅对短期经济增长有刺激作用,不改长期经济增速,因此其最终对制造产业格局的重塑可能低于预期。

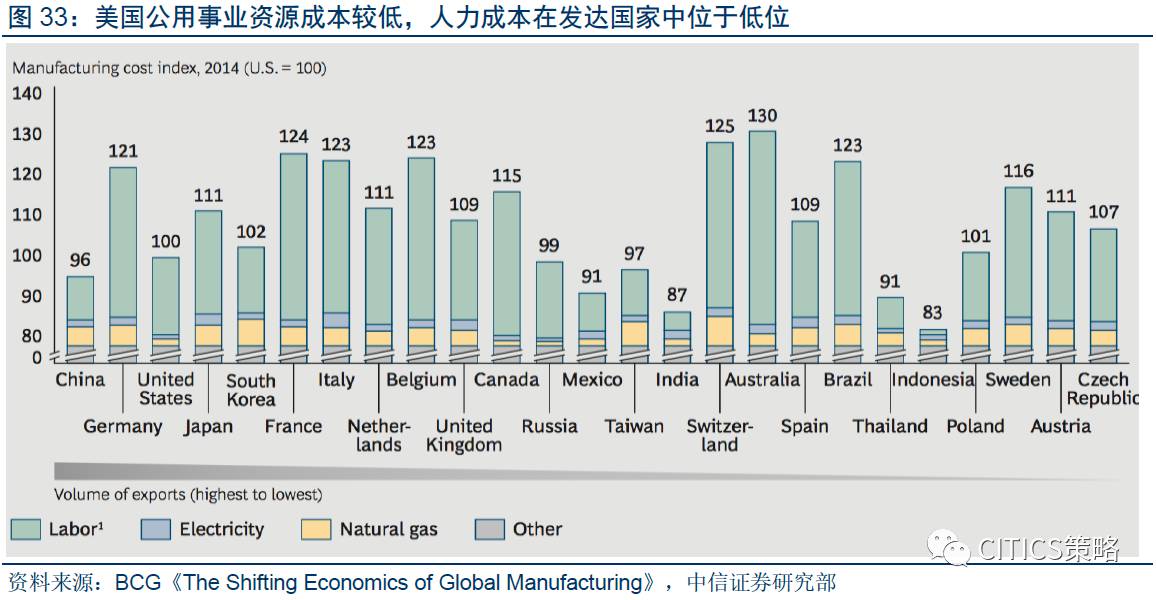

我们认为美国此次减税更重要的是长期引导技术密集型产业流向美国

。BCG报告数据显示美国拥有较低的电力和天然气成本,同时劳动力成本在发达国家中处于较低水平。但从全球来看,印尼、泰国、印度、墨西哥等制造业成本更低,仍然具有比较优势,美国在劳动密集型行业上并不占优。由于技术密集型的产业链环节重置成本较低,因此在全球产业链的分工上,

美国此次减税更可能希望吸引类似新能源汽车、人工智能、精密仪器、高级医疗器械等技术密集型制造业流向美国

。如果达到长期制造业的回流的效果,则有望拉动对国内电气设备、机械器具的需求。

短期减税有望带动海外资金投向美国

。从历史复盘上来看,每次税改均引发流入美国的FDI净值高增长,但前几次推动税改的背景分别是美国上世纪70s滞胀、互联网危机与金融危机,大幅回落的FDI净值创造了低基数效应为后来的高增长做了铺垫,但本次税改推动的大背景却是一致预期较强的全球经济复苏。

我们认为在宏观大缓和的环境下,随着美国在全球产业链中优势的确立,预计短期内有望引导海外资金投资美国具备核心竞争力的行业

。

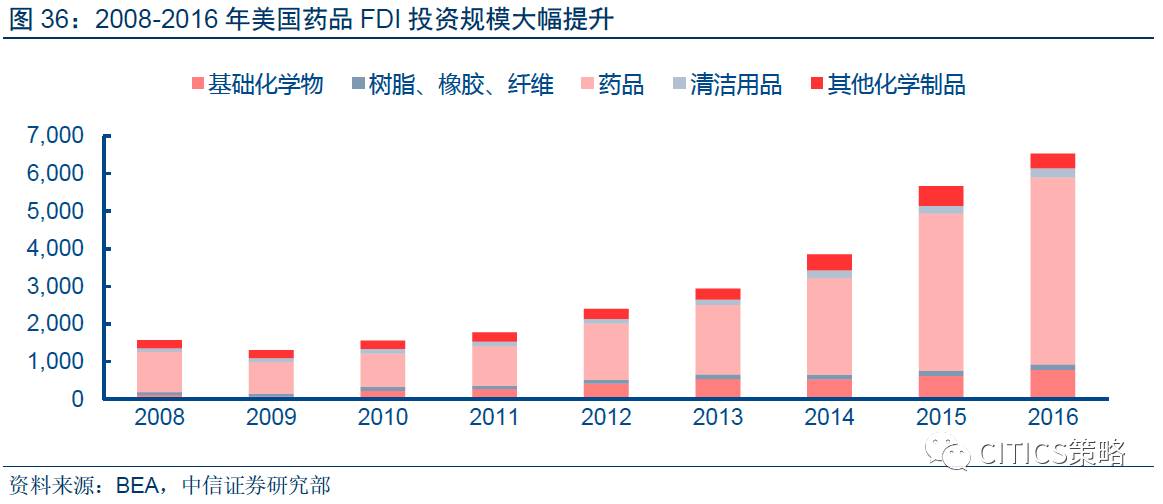

美国药品研发制造有望维持高景气投资周期

。从2008年金融危机以来,流入美国的FDI仍然主要是投资美国制造业,2016年美国制造业FDI占到总规模的41.1%,其中化学制品占到制造业FDI的42.7%。驱动化学制品投资高增长的因素主要是药品制造,2008-2016美国药品FDI增长了近四倍,CAGR21.1%。

叠加美国医疗保健行业收益企业税降低,预计美国药品行业并购与研发生产有望维持高景气投资周期

。

中国也不乏走出去的企业,中海油在美合资公司协助美国能源公司开采页岩气资源,李宁在美合资公司建立电商平台进行网上售货,中国电信通过绿地投资的方式成立美国子公司为在美电信客户提供服务,保利协鑫在美国建立子公司强化多晶硅、太阳能研发能力,海尔在美建厂并扩大销售,联想买下IBM个人电脑分部。