行业面:中国口蹄疫疫苗行业将保持强者恒强的竞争格局,生物股份在口蹄疫疫苗生产工艺上的领先优势将持续存在。公司在悬浮培养工艺、抗原纯化浓缩工艺、抗原全生命周期保护工艺以及生产全流程质量控制等方面优势显着,看好公司的未来发展。本轮周期在环保的影响下,养殖散户加速退出,规模养殖场成为补栏主力,从上市公司扩张速度来看,规模养殖比例仍将加速提升。在此过程中,口蹄疫、圆环等市场苗需求将快速扩大,疫苗市场化趋势将加速推进。“先打后补”政策铺开有利于口蹄疫市场苗渗透率提高,市场规模有望扩容。 假设口蹄疫疫苗每头母猪的免疫次数约为3次,肥猪每头免疫次数为2次(生猪一般4-6个月出栏,养殖户按照实际情况而定),按照当前存栏规模测算,预计我国口蹄疫疫苗市场需求量达到15亿头份。

基本面:一,率先运用悬浮培养和抗原保护工艺。生物股份在行业内率先运用细胞悬浮培养工艺,这也是生产高品质口蹄疫疫苗的基础。该工艺可以实现全过程管道化操作,降低产品内毒素含量,口蹄疫疫苗的质量得到了显着提高,同时生产成本下降30%左右。由于口蹄疫抗原极易裂解,抗原裂解后疫苗的免疫保护作用会显着下降,因此生物股份创造性地开发了特有的抗原全生命周期保护工艺,该工艺贯穿了口蹄疫疫苗生产、储存和使用的整个生命周期,为保证有效抗原的高浓度奠定了技术基础。

二,抗原纯化浓缩工艺行业领先。高标准的抗原纯化浓缩工艺是生物股份口蹄疫疫苗技术领先的根本保障。公司为了进一步提升产品的综合竞争力,积极采取高倍浓缩纯化的方法去除疫苗中的非抗原蛋白,提高疫苗的安全性,消除疫苗的副反应现象。一方面,公司大幅提高疫苗的有效抗原含量,从而进一步提升疫苗的效力水平和保护能力;另一方面,公司通过与世界知名行业专家进行技术交流,不断改进疫苗的纯化工艺,公司自主研发组合型CTF 系统,该系统可以使得口蹄疫疫苗生产过程中蛋白去除率达98%以上,这也保证了公司口蹄疫疫苗的高品质。

三,生产全流程质量控制优势明显。生物股份率先在行业内实现疫苗生产全流程的质量控制,这也决定了公司口蹄疫疫苗的产品品质在行业内处于领先地位。目前竞争对手与公司的差距主要体现在产品的稳定性和批间差上,而生物股份创新的质量控制系统以及严格的SOP 操作流程可以有效保证产品的稳定性并减小批间差,这不是仅仅通过生产设备的复制就可以短期实现的,因此公司的领先优势将长期存在。

公司的护城河优势如下:

第一,规模化养殖造就龙头赛道里的领跑者。公司技术研发、市场口碑、营销渠道等首屈一指,未来市场份额仍可保持55%左右,预计17/18/19 年口蹄疫市场苗收入分别为12.8/17.3/22.5 亿元,同比增速分别为35%/35%/30%。从需求结构来看,目前大型养殖企业才是高品质动物市场疫苗的主要驱动力。国内养殖产业结构正发生剧烈变迁,大型养殖企业占比将加速提升。根据产业链上下游的供需判断,我们预计我国生猪养殖百强企业(TOP100)未来3-5 年出栏量从17 年的8500 万头提高到2 亿头,占全国生猪出栏量的比例将由10%提升至30%。根据养殖企业生物性资产增量,我们预计大型养殖集团如温氏、牧原的出栏量三年复合增速分别为17%和74%。百强养殖企业更加注重疫苗防疫效果,以口蹄疫市场苗为代表的高端刚需产品将大爆发。我们预计仅口蹄疫市场苗规模未来3 年将从目前17 亿扩张至40 亿。其他如猪圆环疫苗、伪狂犬苗、腹泻苗等渗透率也会加速提升。

第二,非口蹄疫产品从"一枝独秀"到"全面开花"。口蹄疫市场苗等核心技术改造畜、禽、宠物疫苗等新产品,(1)公司猪圆环疫苗市场反馈很好,预计仅牧原全年采购7000万左右,实现了对进口产品的替代,17年销售收入1.3-1.5亿元。在牧原的示范效应下,预计18年其它养殖集团有望放量,未来3-5年公司在圆环苗市场空间5-10亿元。此外,未来2年布病、BVD-IBR二联苗、猪瘟、禽苗也将贡献收入至少3亿元,成为公司业绩新的增长点。

(2)预计17年年底至明年初,中农威特与公司申报的猪用口蹄疫OA二价苗将会先后拿到生产批文,当前公司已通过提高服务质量、延长合同期等方式,增强客户粘性,届时更优质产品将便于公司营销发力,大型养殖集团率先更替产品带动中小养殖企业,未来三年内竞争格局趋于双寡头市场。

(3)全资子公司扬州优邦与其他单位联合申报的猪流感二价灭活疫苗(H1N1LN株+H3N2HLJ株)为新兽药,并核发了《新兽药注册证书》。该产品为国内首个获批的猪流感二价灭活疫苗,填补了国内猪用疫苗市场空白,具有良好的市场前景,将进一步丰富公司兽用疫苗产品结构。公司猪口蹄疫O-A 双价苗推出,将进一步打开口蹄疫市场苗的市场空间,同时公司的领先地位(市占率)和盈利能力将进一步提升。

第三,走国际化道路,做国际化企业:公司国际化研发、生产和渠道有望在18 年加速落地,成为中国版"硕腾" 时代造英雄,对标硕腾公司未来成长路径"先出业绩再拉估值",时代造就中国版硕腾!过去10 年公司创造了口蹄疫市场苗"一枝独秀",已经证明了管理层敏锐的市场预判能力和公司强大的执行力。借鉴国际动保巨头硕腾的发展经验,预计未来5-10 年公司产品线将从"一枝独秀"快速发展到"全面开花"。我们认为公司是顺应国际化行业整合趋势中,有望最快成长为中国版硕腾的标的,未来公司的横向扩张将与国际化资源整合相辅相成。 (资料来源:国海证券)

业绩预判:2017年6 月13 日公布2017 年度限制性股票股权激励首次授予计划:确定于2017 年6 月13 日向221 名激励对象授予共2910 万股限制性股票,首次授予价格16.13 元/股,锁定期12 个月。股权激励计划绑定管理层利益,彰显公司信心。本次股权激励对象为公司首席兽医师、副总裁、董秘等高管及上市公司核心技术人员,共221 名授予对象,此次大范围的股权授予计划,将管理层利益、核心技术人员利益与公司发展绑定,有望形成合力促进公司业绩增长。首次授予的限制性股票解除限售的条件2017-2019 年归母净利润扣非后增速均不得低于20%,彰显了公司对未来发展的信心,满足我们对于业绩增势30%估值稳增长的要求。

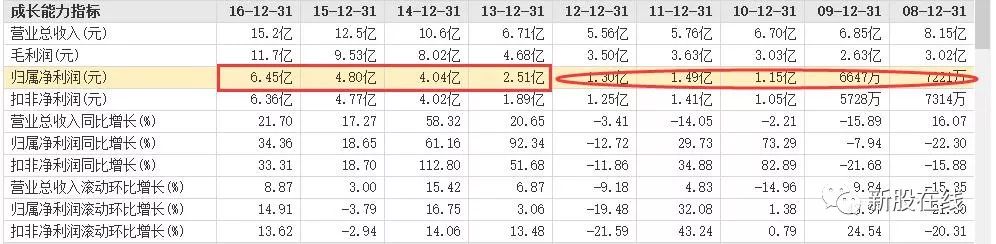

总结:生物股份是规模化养殖造就龙头赛道中最具护城河的动保企业。在生产工艺上的领先优势将长期保持,继续引领中国动物疫苗行业的发展。我们看历史公司业绩增长,从2013年开始业绩快速增长,说明管理层的行业领导能力的直观体现,

结合当前未来市场的资金偏好,生物股份属于行业的领头羊,优秀的价值白马股,在2017年的整体涨幅有限,因股权激励保证接下来两年的业绩增长至少20.5%幅度,背后也是公司"一枝独秀"到"全面开花的变化带来的信心。

结合当前未来市场的资金偏好,生物股份属于行业的领头羊,优秀的价值白马股,在2017年的整体涨幅有限,因股权激励保证接下来两年的业绩增长至少20.5%幅度,背后也是公司"一枝独秀"到"全面开花的变化带来的信心。

免责声明:以上内容仅是我个人看盘总结,以及分享盘面思路,盘后功课记录,不做任何个股推荐,更加不构成投资建议,如有按此操作,盈亏自负,炒股有风险,入市需谨慎。希望大家在阅读后顺便点赞、转发朋友圈,以示鼓励!长期坚持原创真的很不容易,坚持是一种信仰,专注是一种态度!