正文

国君固收 | 报告导读:

近期传统加息受到市场广泛讨论,除了新闻的推波助澜,不断上升的通胀预期也是重要原因。从通胀、宏观、政策等多个角度来看,上半年可能并不是一个适合传统加息的时间窗口。但随着通胀压力增大、经济企稳、信贷“高烧”、银行净息差持续低位,下半年上调基准利率的可能性很大。

央行官员讲话被“曲解”,加息闹出乌龙新闻。

周一,央行研究局副局长纪敏的一则旧闻被媒体重新解读。去年底,纪局长在“2017中国债券论坛”上发表演讲时指出,去年(2016年)三季度以来利率上升,总体上是良性的,实际上是对投资回报率的还原,是对原先监管套利的还原,对资产定价不合理的还原。

纪局长的原意是,近期利率上升以实体投资率回报上升为基础,比较良性,但本周一被部分媒体解读为“短期内有加息空间”,虽然随后立即被官媒否认,但亦引发了市场广泛讨论。

传统加息再引讨论,债市显现韧性。

虽然传统加息引发市场讨论,但从本周前两日的情况来看,债市保持震荡态势,一方面反映出,市场中对于目前时点加息的逻辑仍有很大怀疑,另一方面,也有12月信贷可能较低这样的利好信息,对冲了加息的担忧。

加息引发市场讨论,直接原因当然是相关新闻的推波助澜,但根本原因,还是在于近期市场对于通胀的担忧正在抬升,除了已被市场充分预期的基数和春节错峰效应外,近期还有以下通胀方面的增量信息和逻辑:

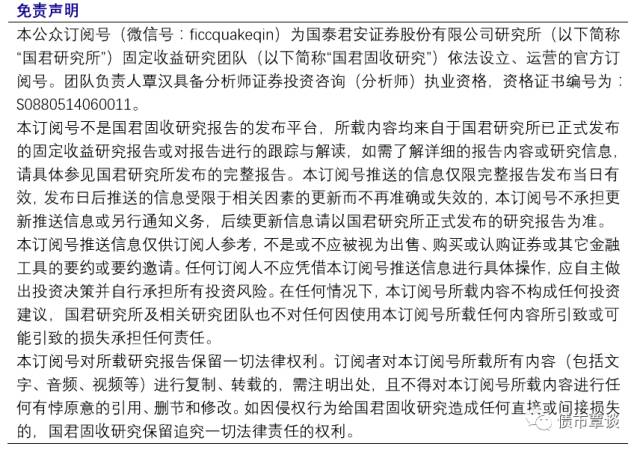

①股市的涨价逻辑。年初以来,A股周期板块领涨,消费板块表现亮眼,除地产板块的估值提升逻辑之外,石油石化、食品饮料、建材、煤炭的上涨背后均有涨价逻辑。

②大宗普涨,油价引人关注。与股市的开门红对应,期货市场上,主要品种除了螺纹钢外,大宗商品呈现普涨态势。南华期货总指数和大部分分项指数均显著上升。风险资产表现强势,除了压制股市之外,确实也引发了一定的通胀预期。

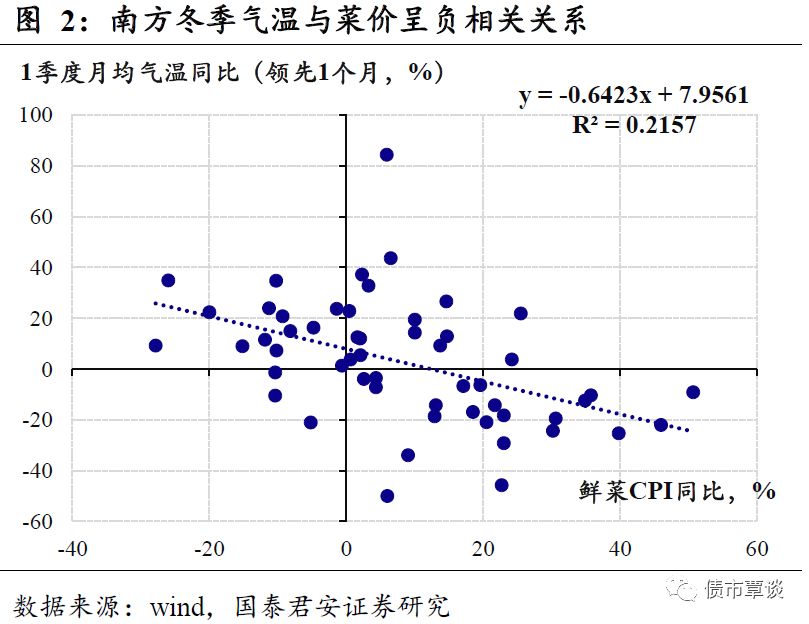

这其中石油价格尤其牵动人心。除了冻产协定达成和全球需求回暖的逻辑之外,近期伊朗国内局势持续紧张、叠加沙特政局尚不明朗、委内瑞拉经济仍然深陷泥潭,三大产油国均存在较大不确定性,地缘政治紧张之下,新年以来油价不断攀升。

油价牵动人心,一方面是油价上升对于国内通胀的直接效应,另一方面,也有可能抬升全球通胀,加速海外货币政策“紧缩”进程,间接对国内货币政策造成压力。

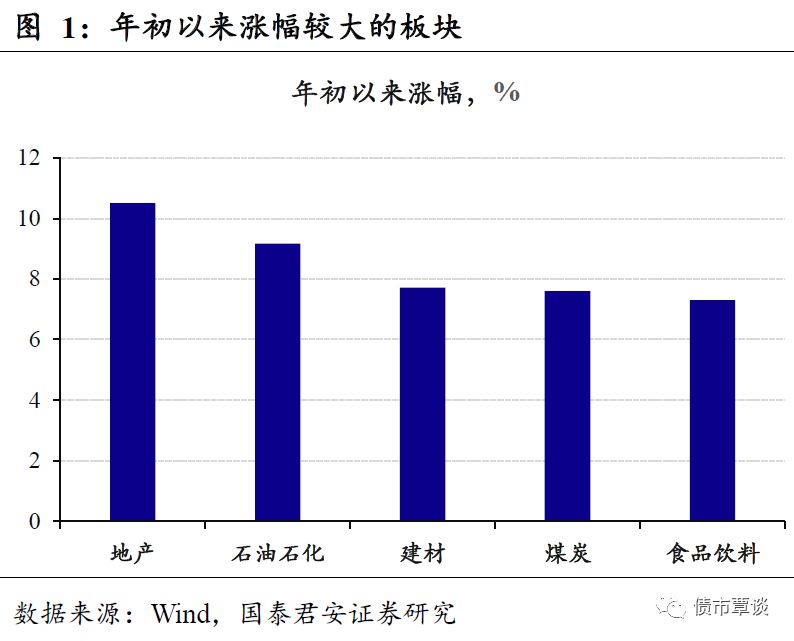

③南方普降大雪,冬季蔬菜价格有上行压力。瑞雪兆丰年,但是从蔬菜价格上来看,历史规律显示,南方冬季气温和菜价呈现负相关关系。新年伊始,南方普降大雪,一季度的通胀可能比此前估计的水平更高。

我们如何看待传统加息的讨论?

从通胀、宏观、政策等多个角度来看,我们认为目前并不是一个适合传统加息的窗口期。

从通胀角度,胜负手不在一季度。2018年一季度的通胀跳升,在上一轮债市调整中可能已经被充分反映,因此,一季度通胀跳升的增量利空属性非常有限,未来的不确定性在于高位回落后的中枢水平和一季度之后的走势。

从宏观角度,短周期内经济仍在下行。在冬季限产的环比效应和17年前高后低的基数效应下,经济短期仍处于下行趋势;过去几年的成功经验是上半年稳增长发力,相对“前低后高”,更有利于稳定预期,政策成本更小。

从回报率角度,加息对于中下游企业挤出效应较强。由于本轮PPI通胀回升有赖于供给侧改革,而供给侧改革目前仍集中于上游,使得利润蛋糕的分配不均匀,这也是本轮企业利润回升以来,制造业投资回暖有限、民间经济活力不足症结所在。在这种情况下,加息对于中下游企业的挤出效应可能较强,对于实体的负面影响也较大。

从货币政策角度,传统加息的信号意义过强。公开市场加息的对于资本市场和实体经济的影响较小,且更接近于金融机构成本端,对达成“避免金融机构长期低利率”更为有效。

我们认为,除了抑制信贷增速过快、通胀快速上行、以及银行净息差偏低之外,传统加息相对于公开市场操作加息优势不明显。上半年,货币政策偏紧的一面将通过公开市场加息这一方式来呈现。

虽然短期内,乃至整个上半年,传统加息可能都很难看到,但是在下半年随着通胀压力增大、银行净息差持续低位、以及脱虚向实下的信贷投放走高,存贷款利率存在不小的上调可能性。

通胀压力在一季度后加大。传统意义上货币政策对于CPI的反应临界值为3%,但是从历史数据来看,近20年凡是CPI突破2.5%的情况,几乎(5次中的4次)都突破了3%,仅有一次例外(2017年1月单月达到2.5%,此后由于春节错位的效应衰退,CPI同比迅速回落)。这使得2.5%就成为一个比较敏感的位置。

此前的基准估计中,2018年的通胀中枢在2.2-2.3%,但由于油价可能高位震荡,叠加2017年4季度之前基数较低(特别是2-3季度价格为全年低点),以油价保持在65美金附近震荡来估计,2018年的通胀中枢可能超过2.5%这样一个敏感水平。

银行净息差处于历史低位。受经济增速下行、投资回报率下降,以及存款脱媒下负债成本的上升,商业银行净息差从2011年的2.7%,收窄至目前的2%左右,处于历史低位。过去一年多以来的广谱利率上行过程中,基准利率并未调整,一般加权的贷款利率上行缓慢,银行净息差保持历史低位。

从这个意义上看,通过基准利率上调,提高以基准利率定价的信贷资产收益率,可以有效缓解银行净息差处于历史低位的情况。这也可以看作金融去杠杆大潮下,商业银行利润受到侵蚀后的对冲缓和措施。

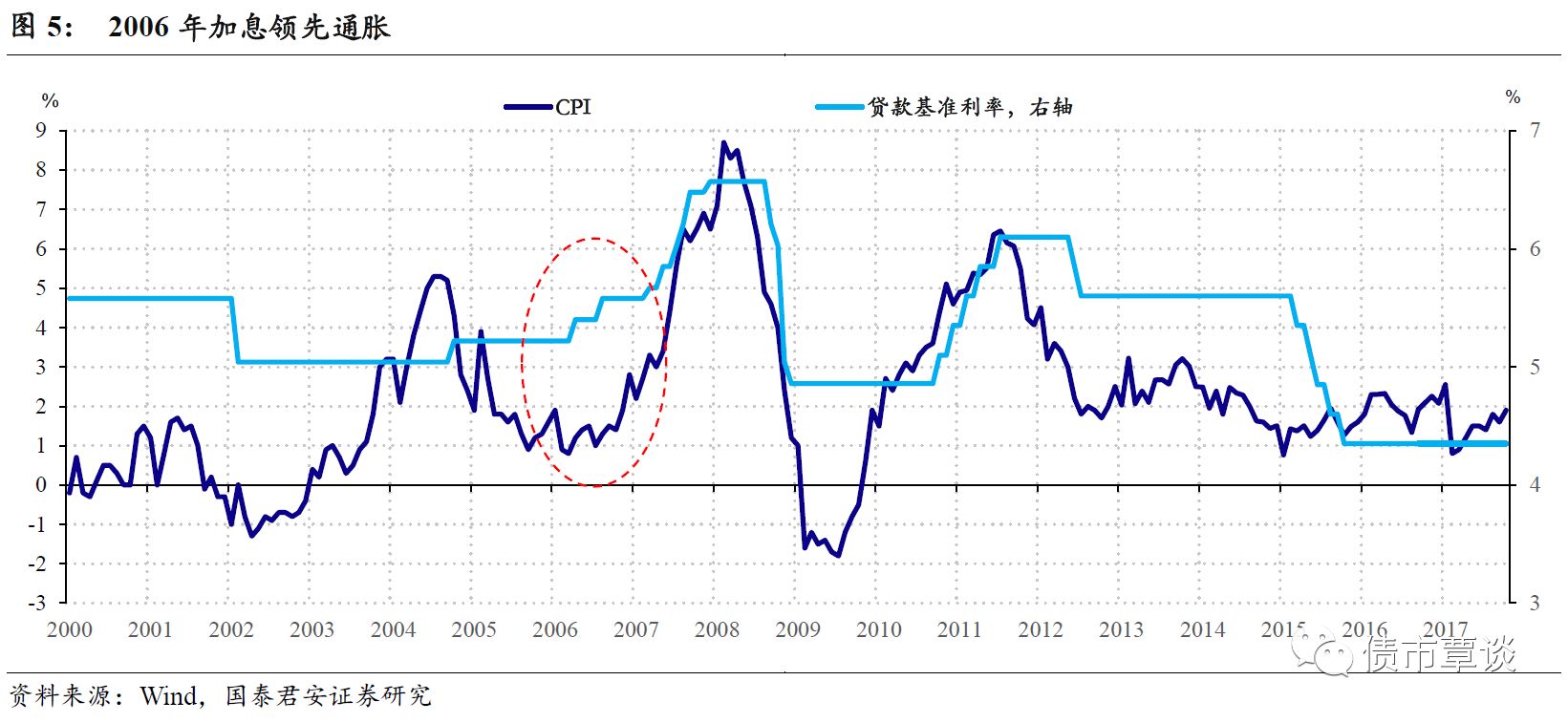

通胀不破三就一定不会加息吗?从历史来看,通胀“破三”并非必要条件,2006年在全球经济向好、国内经济出现过热迹象、信贷高烧不退的情况下,央行针对经济过热而非通胀,率先启用了加息的工具:第一,当时通胀仅为1-2%,且上行趋势不显著;第二,从具体方式来看,采用的方式是贷款基准利率调整,而存款基准利率不变。

站在2018年,同样是全球经济回暖的大背景,虽然经济很难过热,但是在监管大潮下,非标转标、表外回表,叠加实体经济稳健,同样可能出现信贷增速较快的情况。

考虑到新的货币政策框架下,对于金融周期、宏观杠杆率的重视,政策天然有紧信用的冲动,量宽价升可能是一个不错的政策选择,使得全年货币政策仍然维持“稳健中性”的主基调不变。

另一方面,随着下半年限产因素消退、基数走低,实体经济对于高利率的承受力更强;供给侧改革推进更重视公正公平,上中下游的利润分配更加合理,传统加息对于中下游企业(与民营经济有较多重叠)的挤出效应也会减弱。

综合来看,我们认为上半年传统加息的概率很小,但是下半年传统加息的风险很大。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲/肖成哲/王佳雯

GUOTAI JUNAN Securities FICC Research