本体检报告所有数据均由wind下载自动计算完成,本文采用的部分财务分析算法与广泛使用的方法存在着较大的差异,其目的为更好的透视企业,但由于会计科目以及完全忽略基本面信息等原因的限制,结论可能与事实存在着较大的差异,仅供读者参考

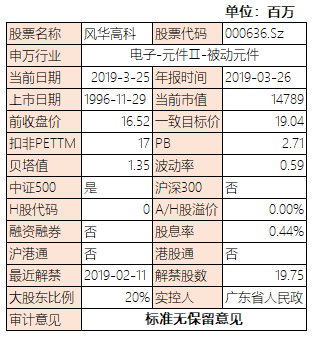

下表户均持股金额为剔除前十大股东持股之后的金额,比传统户均持股更加准确

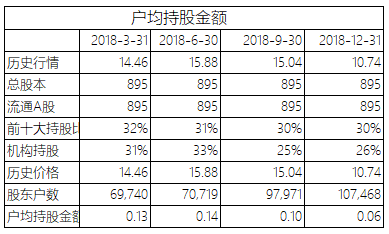

评:10万散户鏖战抄底

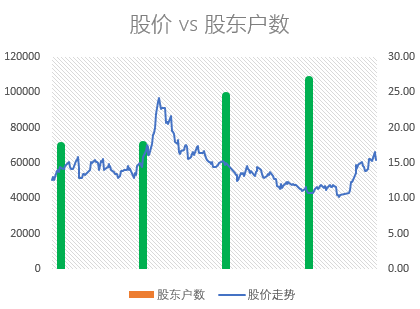

下表泡沫贡献比旨在衡量股价变动来源是估值变动还是业绩推动,泡沫贡献比与业绩贡献之和等于1

评:大幅战胜大盘与同行,股价上涨28%的同时顺便把泡沫挤压了85%

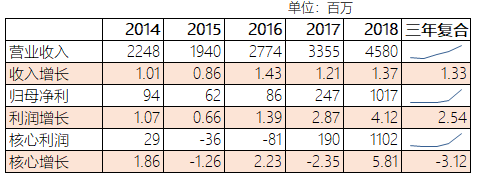

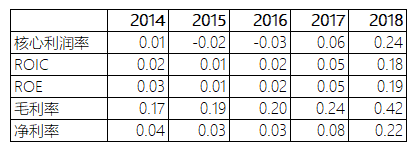

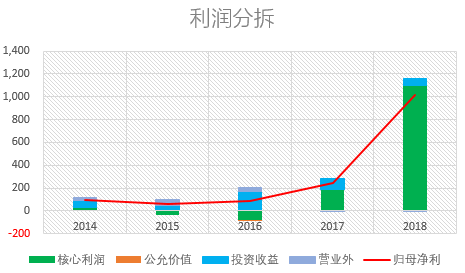

评:收入增长爆表、利润增长一鸣惊人

评:22%的净利率能够持续多久是个问题,其他数字中上表现

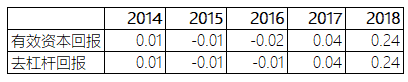

下表的有效资本回报为孙老湿杜撰,旨在消除ROE/ROIC计算过程中利润以及资本中部分不合理的部分,尽量真实反映企业创造利润的能力。下表计算采用的分子为核心利润按照本年税率扣税后数字,分母为股东权益扣除富余资金与长期投资,需要提醒的是,这些计算弹性比较大,不存在一致公认的准确数字

评:这个数字稍好看点

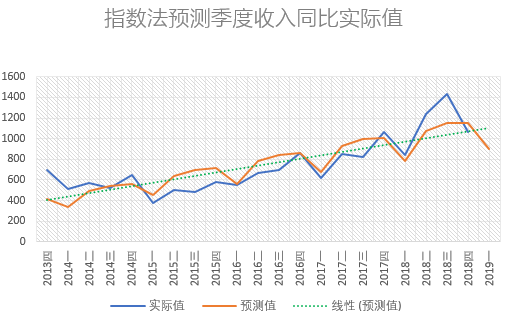

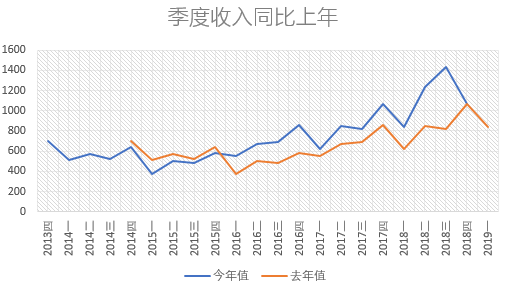

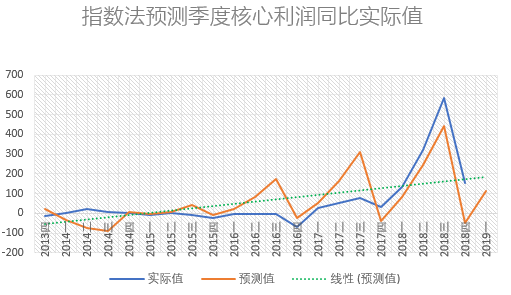

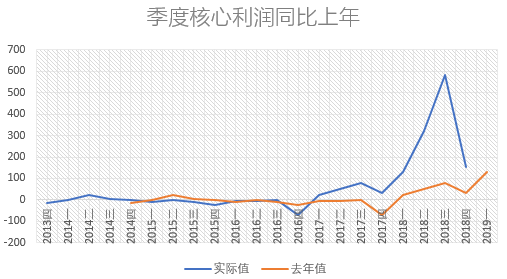

下面指数法预测法采取历史时间序列预测业绩,旨在观测实际业绩与趋势的对比

评:收入突破趋势的羁绊

下表为对前面指数法拟合值与实际值回归的结果,下面指数法预测法采取历史时间序列预测业绩,旨在观测实际业绩与趋势的对比,个人主观看法:R平方越高说明业绩稳定性、可预测性越强,利润R平方比收入R平方大说明存在利润平滑调节行为

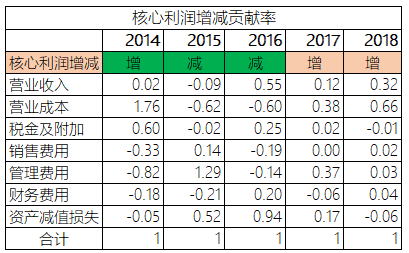

下表旨在分拆核心利润增减的贡献来源,更好认识企业利润驱动力

评:本年绝对贡献来自于涨价,其他好消息是三项费用全线正贡献,资产减值差评,疑似为趁机洗个小澡

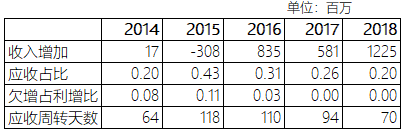

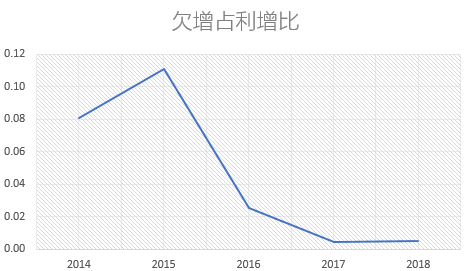

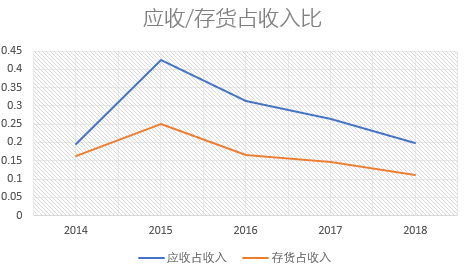

下表计算企业新增利润由新增应收款创造的比例,旨在发现试图通过放账促销做高利润的行为

评:应收占比下降

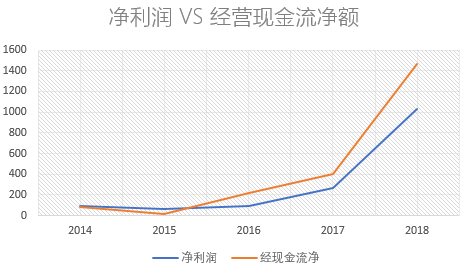

评:向好

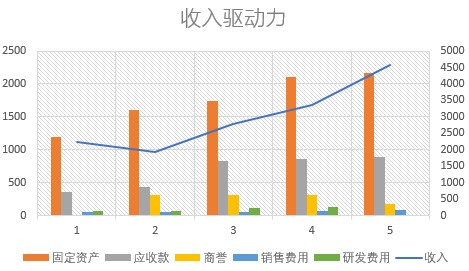

下表汇总可能驱动收入增长的几个因素变化,旨在通过观察过去数据,预判未来收入可能增长的途径

评:产能的扩张是收入增长的主要驱动力,所以担心MLCC价格下跌收入会下来的可以不用那么担心

评:向好发展

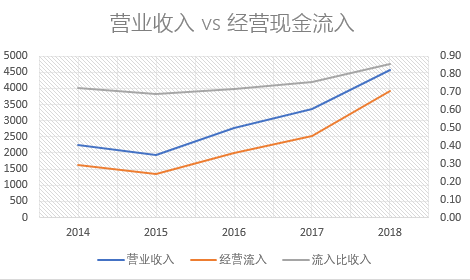

评: 经营现金流入差

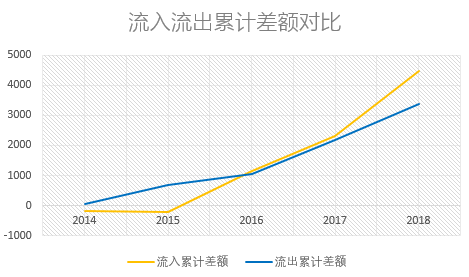

以下检测旨在检测常年经营净现金流低于收入的公司是否真的存在没有收到钱的问题。检验方法为通过连续5年经营流入总额跟收入的差额减去应收款余额对比连续5年营业成本扣除经营流出以及折旧,对比二者差额走势

评:疑似公司存在未经过现金流量表的转收付款情况,例如应收票据背书转付款

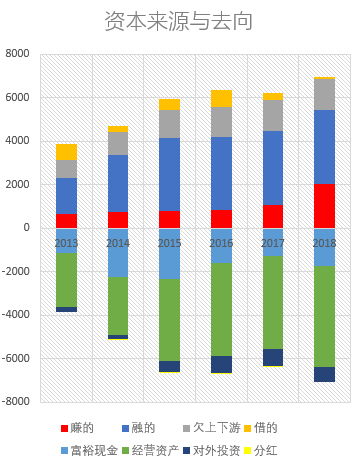

一个老板弄个公司脑子里想啥呢?从哪里弄钱、弄来的钱去干啥就这两件大事。那从哪里可以弄到钱呢?赚、融、借、欠就这四招,弄来的钱能干啥呢?投主业、对外投资、账上趴着、分红。下表就用来说明这公司过去几年上面这几件事是咋弄的

评:不靠供给侧改革凭实力弄掉黄帽子的国企算是比较稀罕了

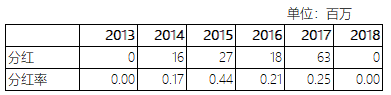

评:wind没导出的今年分红上个数量级

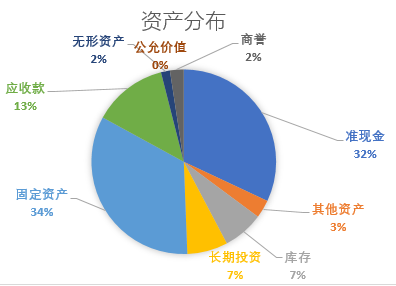

评:比较好看的制造业资产结构

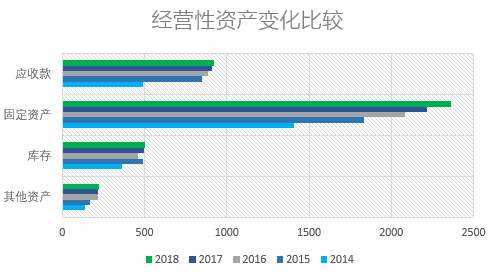

评:唯一要增长的是产能

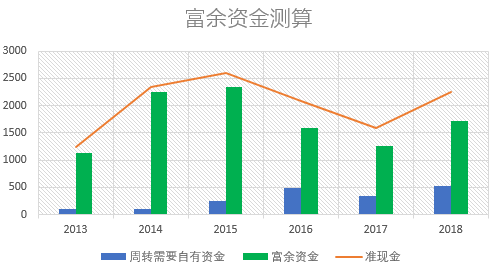

下图富余资金的测算是指企业账面准现金扣除企业一个营业周期内所需要的资金净额之后多余出来的资金,该测算是大致估算,不存在准确金额,仅供参考

评:比较不差钱

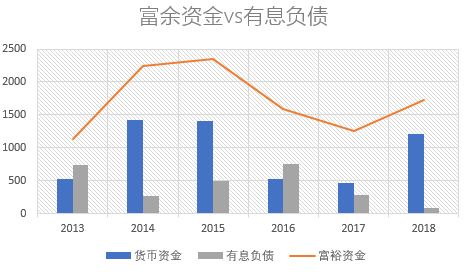

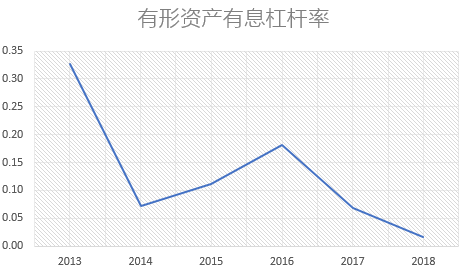

评:不差的钱还不是借的

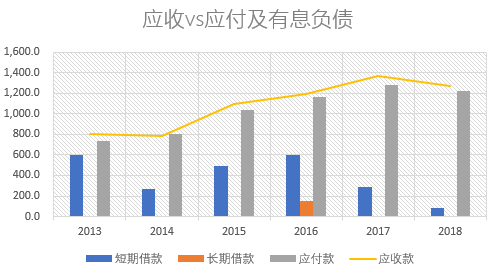

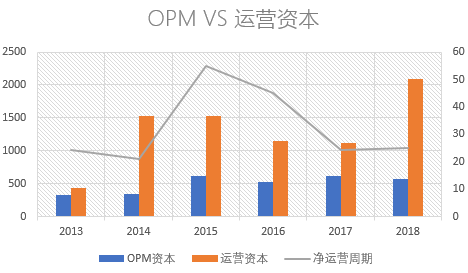

OPM是上下游欠款的净额,负数表明欠别人多过别人欠款,意味着企业占用了上下游资金,正数表明企业占不了还需补资

评:中上表现图形

评:纯市场竞争国企干到这个程度阔以了,不要要求太多了

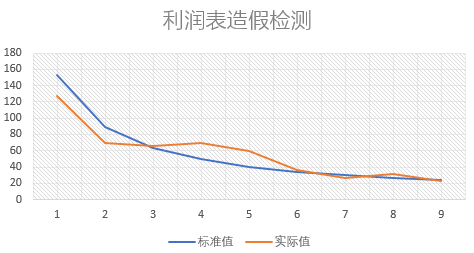

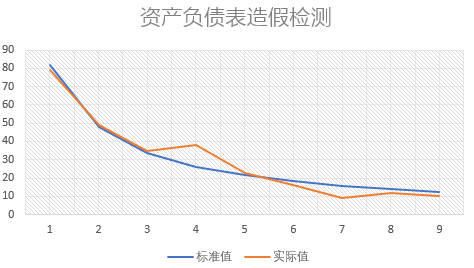

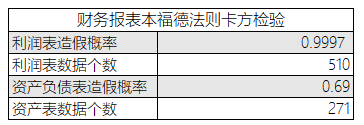

本节采用国际公认的本福德法利用统计学卡方检验,检验财务报表不符合本福德分布的概率,本节选取的数据利润表为过去六年的季报,资产负债表为过去六年的年报。检验作假概率高并不代表本年年报存在造假行为,因为:第一本检验检验的是过去六年的整体结果,第二造假概率为财报数据不符合本福德分布的概率,现实中财务报表本身也并非一定完全复合本福德分布,

第三:合法的平滑利润等财务手段也可能导致不符合本福德分布。

因此,造假概率需要用模糊的认识看到这个精确的结果

行业综合排名旨在模糊了解该企业在同行中的排名,所用评价标准为本文前述信息,该排名忽略基本面定性信息,不代表真实排名,仅供大概参考

该企业在申万行业三级被动元件全部17家企业中综合排名

第3名

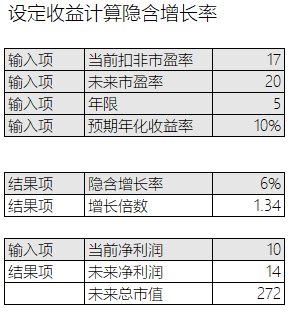

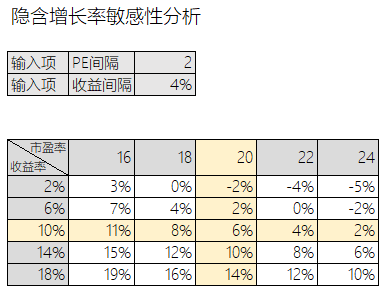

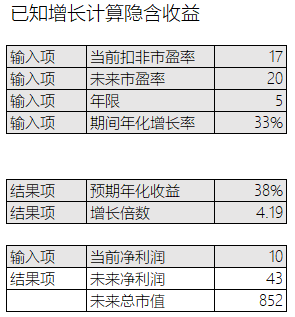

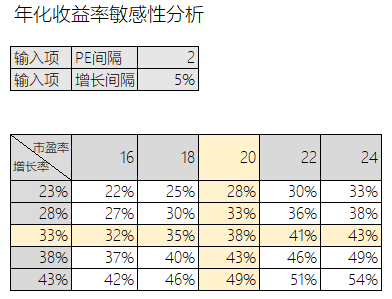

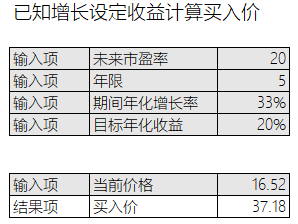

本估值以假设已知未来5年后市盈率以及目标投资收益率来测算隐含所需增长率,以及已知未来5年年化增长率来分析隐含投资收益率,请注意:为了简化计算,以下估值过程不包括分红,觉得有必要的请自行代入计算。

特别提醒:该估值忽略一切基本面信息,粗略计算仅在于把模糊的认识更细致一点而已,并不代表您将真实获取的收益

评:如果您投资希望取得年化10%的收益,那么未来五年如果保持不低于6%的增幅,且届时市盈率不低于20的话,您可以实现这个目标

评:对表自查隐含年化增长率

评:以收入三年复合增速以假定为未来五年利润的复合增速、届时市盈率保持不低于20的话,您可以得到的年化收益是38%

评:对表自查隐含年化收益

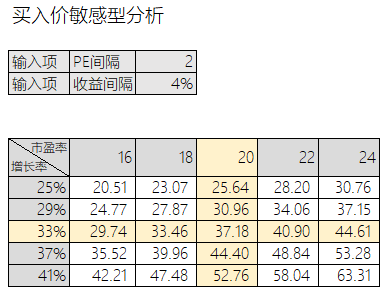

评:不考虑分红,按照夹头们入门标准20%年化收益计算,未来保证33%的增速连续增长五年,你也要以37.18的价格买入都能实现这个目标

评:如果您对前面的增速和市盈率假设有异议,请参考上表买入价格来实现您的年化20%收益的小目标

提别提醒:上述估值以过去三年收入增速假定为未来五年增速隐含收益惊人,理性投资者请根据更加实际的增速自行测算