导读:

中国发展新能源汽车,最主要的还是培育与之匹配的新产业链,匹配新的电力能源供给,在这个点上,需要从每个技术环节来分解和匹配。

汽车是个周期性行业,加之各国汽车工业发展战略导向变化带来的区域差异化,对产业链各环节都会带来影响,零部件供应商在变革浪潮中首当其冲。当前汽车工业的变化之一是电动化进程提速,这一进程对零部件供应商一系列影响,继而推动供应商整合产品线甚至转型。本期周报首先着眼于汽车电动化的进程对供应商的具体影响,探讨未来供应商格局的变化趋势,下一篇将探讨供应商应对需求变化整合产品线或者转型的同路。

一、零部件供应商将直面电动化和自动驾驶带来的市场变化

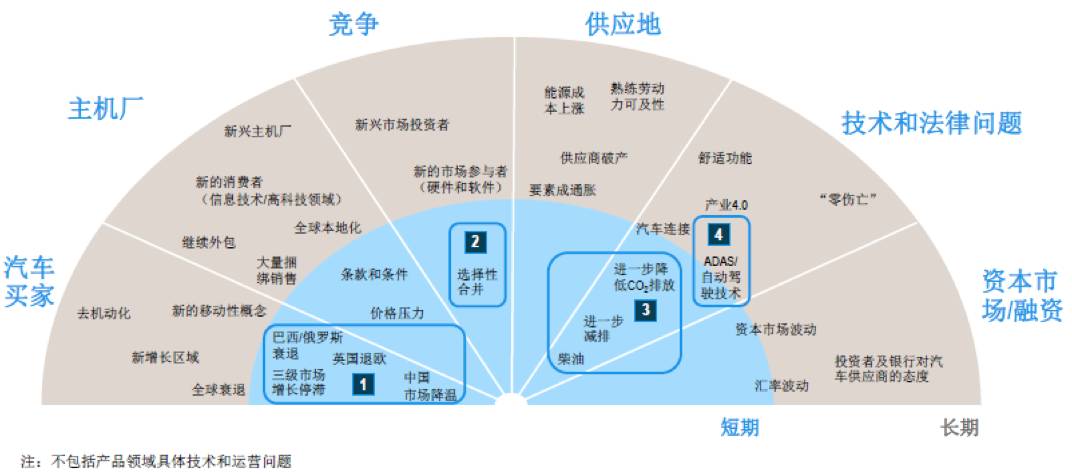

罗兰贝格的调研显示,2010年以来,汽车零部件供应商产业经历了连续数年的增长,但近两年的同比增长已大体接近停滞,一些零部件产品的利润率已略低于2014年的水平。未来,供应商还将应对更加波动的全球市场,同时未来诸如电动化、自动驾驶等革命性的变化趋势愈发明显。

图1 供应商CEO对未来的展望

资料来源:Roland Berger,Lazard

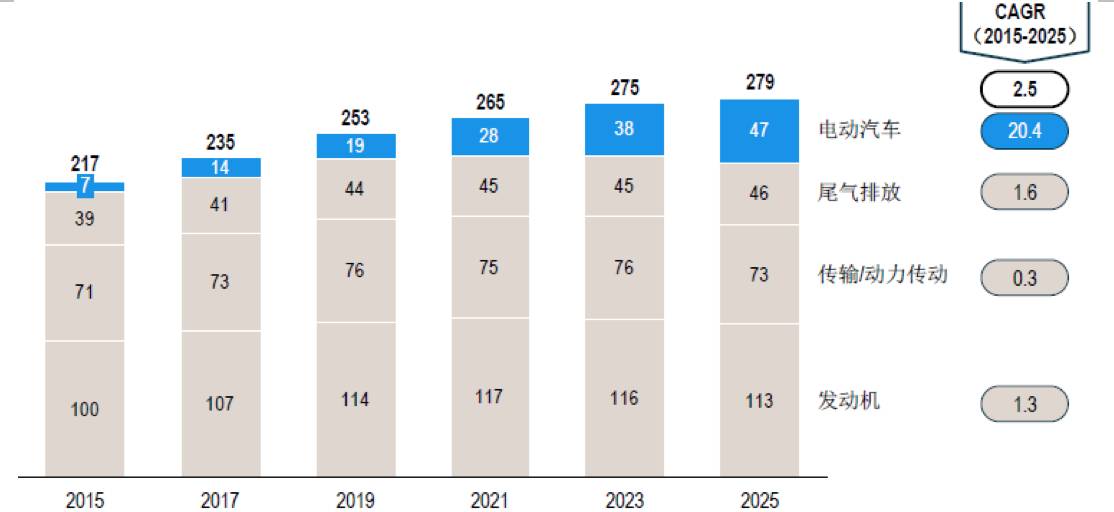

在电动化方面,尽管电动汽车在获得终端消费者的青睐方面还存在重重技术障碍,但是超国家组织、国家和地区制订的严格的排放法规可能在未来几年促进电动汽车市场快速增长,从而为电动动力系统配件供应商创造巨大的增长空间。

图 2轻型汽车动力系统配件市场发展预测(单位:10亿欧元)

资料来源:Roland Berger,Lazard

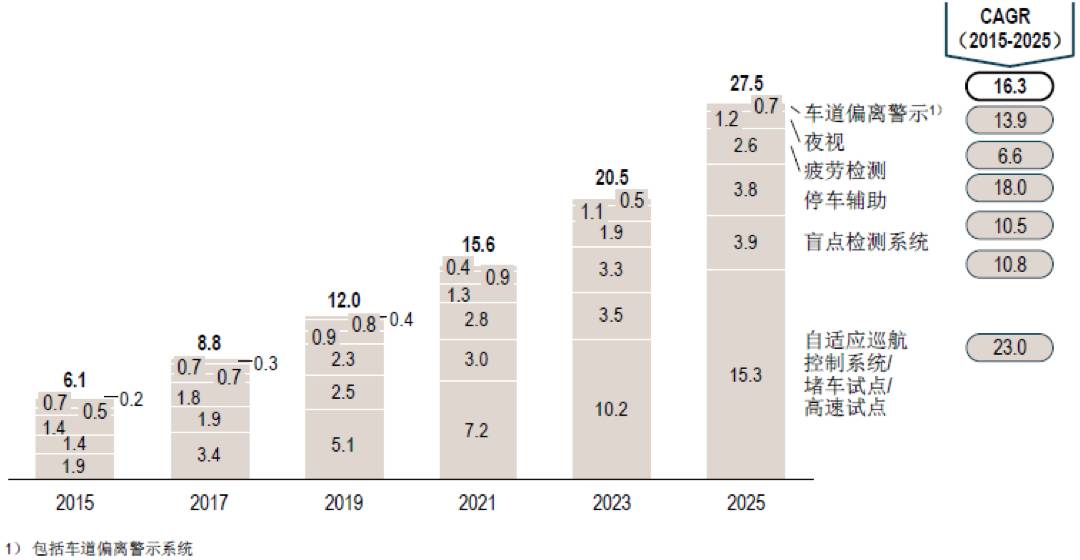

辅助/自动驾驶配件市场到2025年有望增长5倍,来自于汽车零部件产业之外的新兴市场参与者同样渴望在该领域中获取收益,传统零部件供应商将与这些新的参与者展开激烈竞争。罗兰贝格预测,到2025年,全球轻型车自动数据采集系统和自动驾驶技术系统将达到275亿欧元的市场规模。

图3 轻型车自动数据采集系统和自动驾驶技术系统市场发展预测(单位:10亿欧元)

资料来源:Roland Berger,Lazard

二、电动汽车市场真的会与模型模拟结果一致吗?

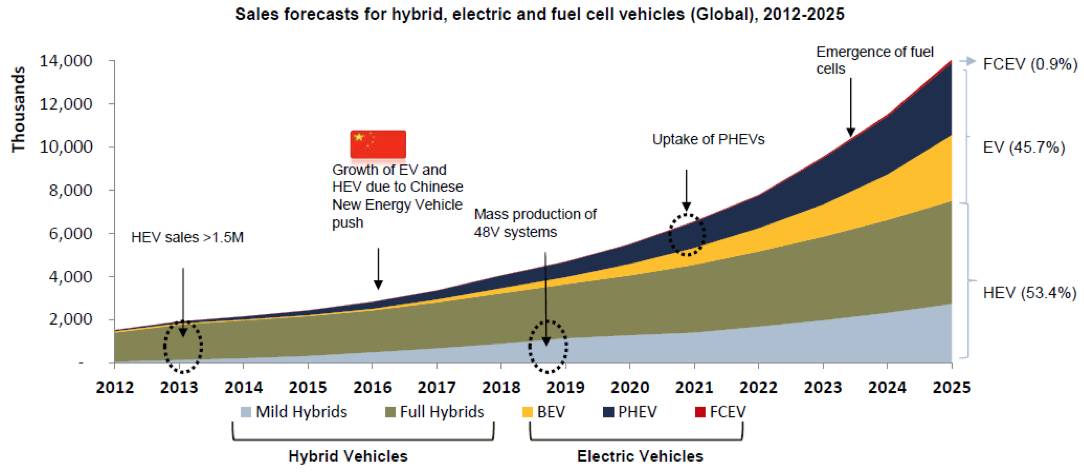

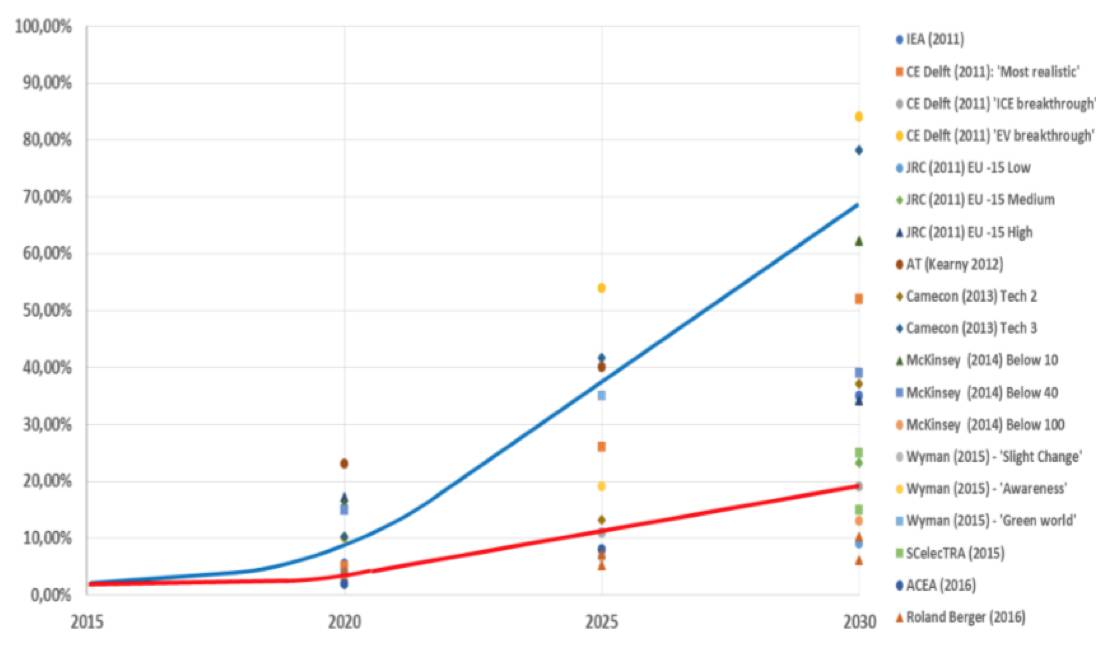

原则上如果直接根据增量预测模型,会得到类似图4的对各类汽车销量的预测数据,如果把各个研究机构和咨询公司的数据综合起来,就会得到图5这样的百家争鸣跳大仙的预测结果,这里取中位数可以获取一个保守和激进相平衡的预测曲线。

图4 就各个技术品类的预测

图5 电动汽车渗透率的预测中位数

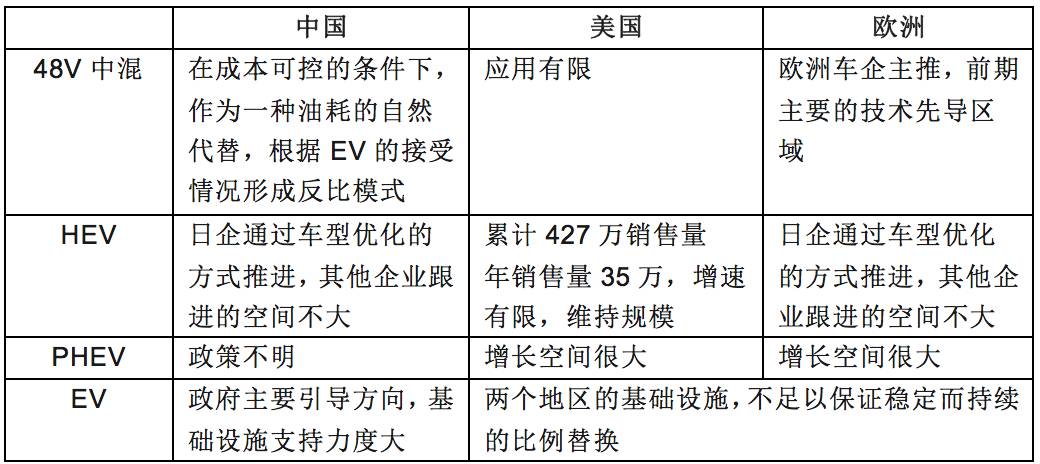

如果我们按照以上的分析过程,对每个企业不同的市场产品组合进行校核的话,会得出一个比较有趣的结论——由于三大市场的监管条件不同,在未来的5年内,这几类产品的整体产能规划会出现极端性区域分化。

表1 三个地区的技术路线差异

1) 12V SS系统改进:基于原有SS系统的改进型,可能作为近期美国市场的演进方向;回到技术路线的层面,从全球范围来看,电气化的进程是个相对缓慢的过程——

2) 48V系统:作为一个低成本的HEV方案,需要观察在欧洲市场的表现情况;

3) HEV系统:以美国的市场发展进程为例,市场在一定规模下,直接受油价影响;

4) PHEV系统:随着整个车型系列PHEV平台化,PHEV在全球增长较为平稳而迅速;

5) EV系统:对于大众市场的渗透,可能需要观察Model 3的实际表现,全球市场可能以中国市场为主。

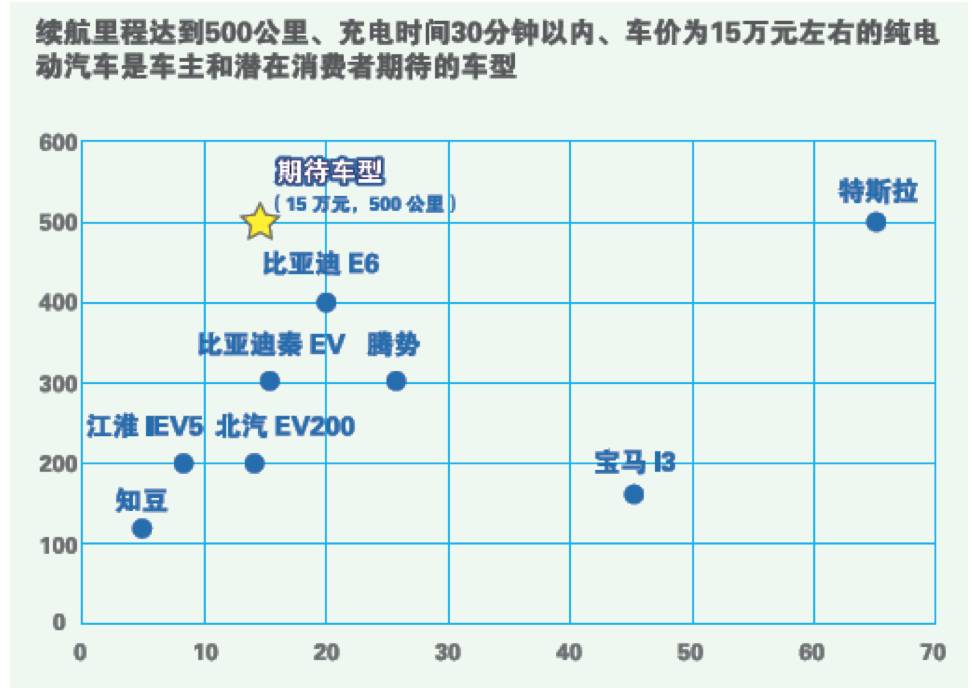

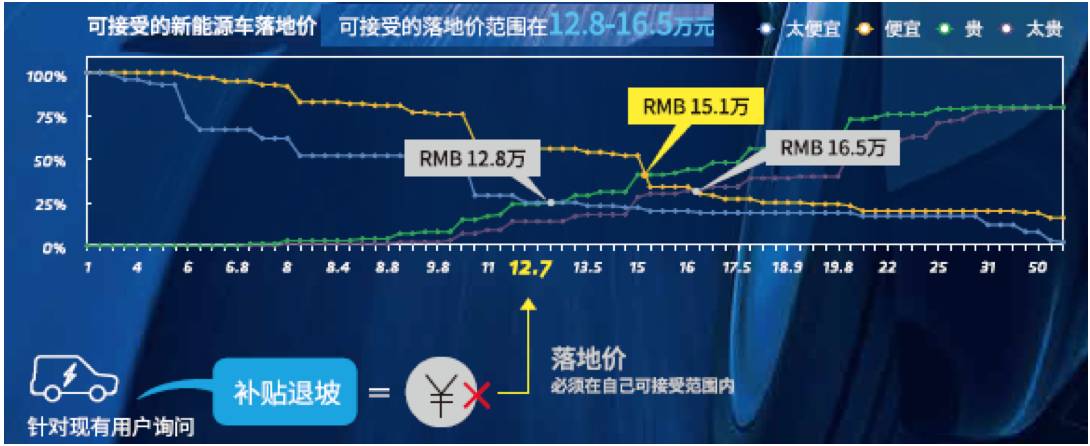

从以上的分析来看,三大市场电动化集中度最高的在中国,监管层推动的力度也最大,但是根据市场需求来看,产品供给端和需求端还存在较大差距。如参考文件中的调研结果所示:

因此,即便是在市场预期最好的中国,汽车的电动化进程也面临着终端消费市场的苛刻检验,监管可以在早期采取一系列非市场化的优惠政策进行应用推广,但是,汽车作为一种大众消费品,其最终市场的容量还是依托于产品性能是否能满足消费者的诉求。

图6 可持续的消费者接受价格

三、电动化对车企及供应商的影响

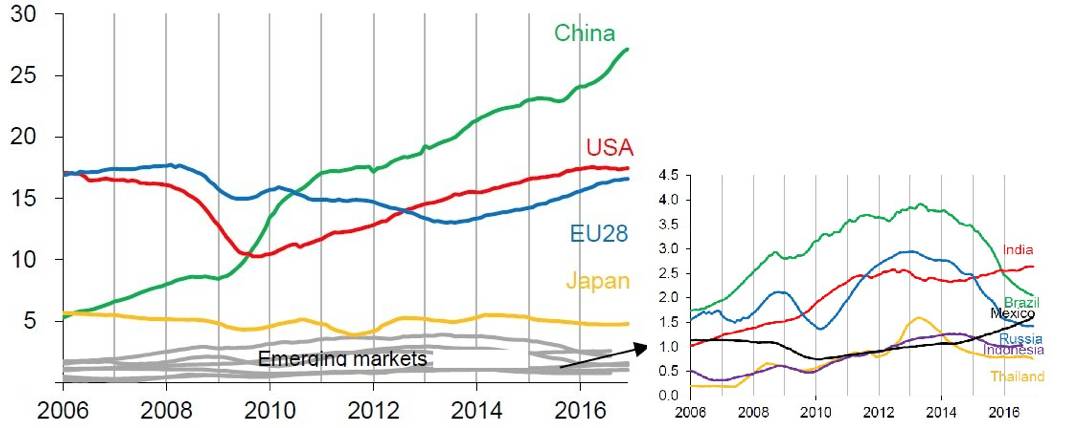

从区域来看,不同的市场存在差异化。如图7所示,欧盟、北美和中国市场是最值得关注的三大市场,,其他地区如日本和增长较快的新兴市场由于政策执行的滞后性,则作为跟随因素考量。在实际梳理过程中,我们可以发现一些有趣的规律:

-

Tier 1供应商是紧随各个区域的产量而建立供给工厂的;

-

Tier 1供应商由于在细分技术上存在优势,而且能和多个区域的整车企业合作,因此受车企竞争的影响小一些,但是受技术变革影响很更大;

-

Tier 1与整车企业也存在成本压力传递关系,因此供应商竞争规模效应是非常明显的。

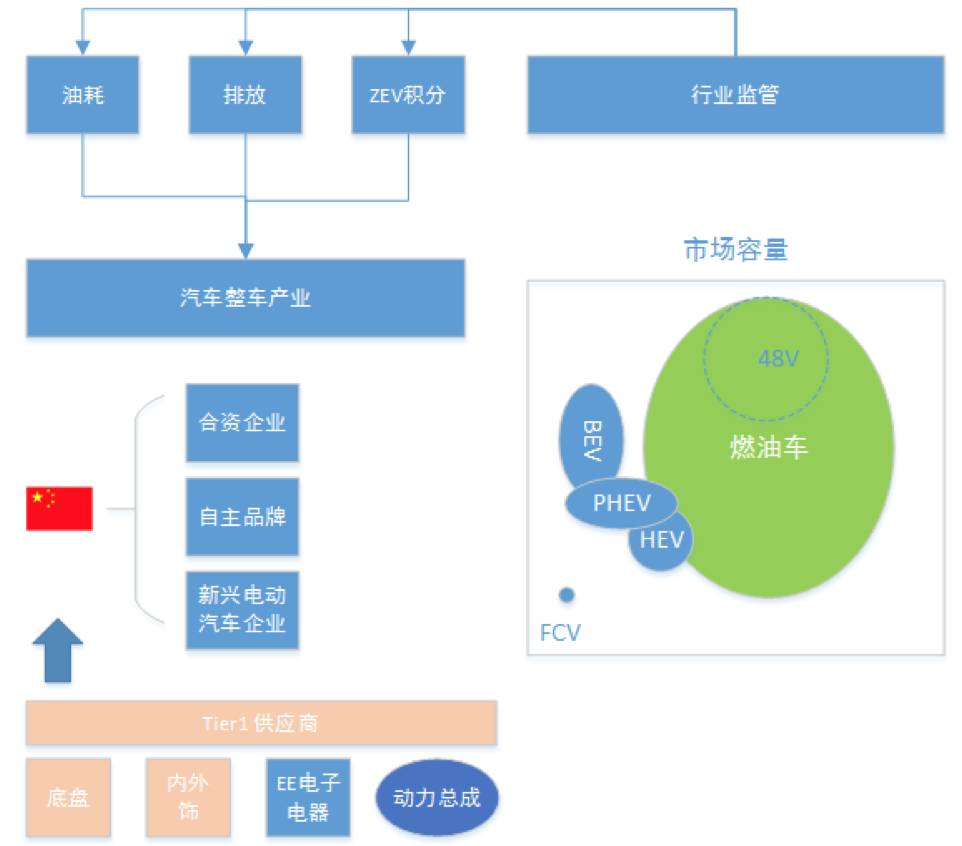

图7主要市场的销量趋势

在动力系统方面,从2010年开始汽车电动化的发展势头强劲。电动汽车市场可能在未来十年迅速增长,为电动动力系统配件供应商创造巨大的增长空间,同时挤占传统内燃机部门的市场份额。考虑对Tier 1供应商业务影响的变化,需要往上到整车需求,再往上到监管和市场需求,如下图8所示。

图8 电气化趋势对供应商影响思考框架

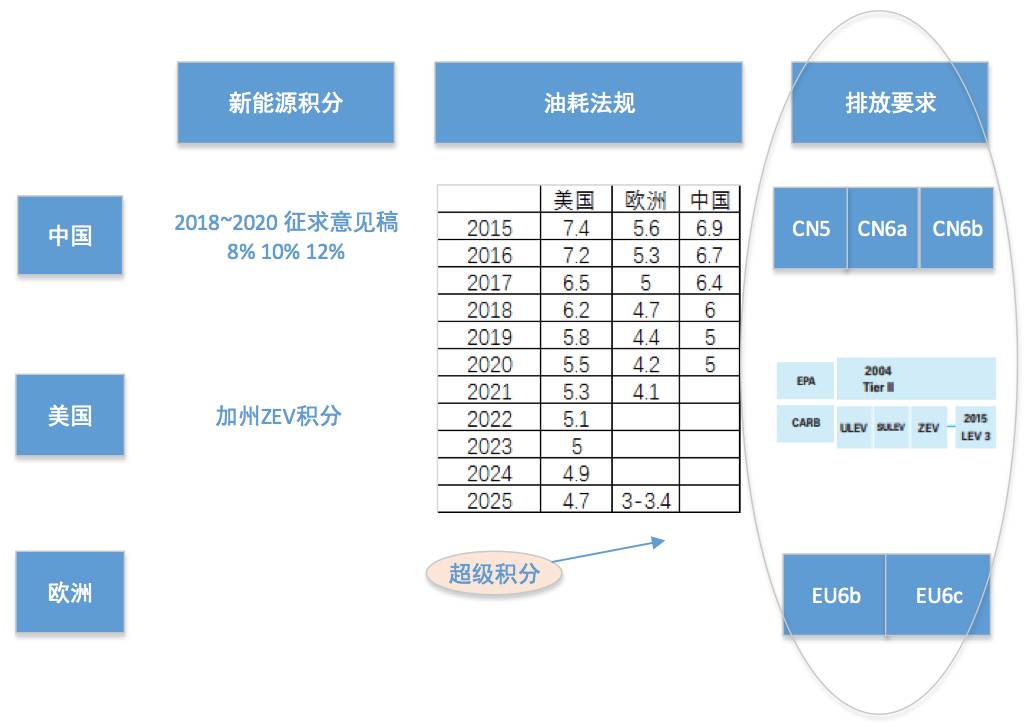

从监管角度考虑,促进电气化落地的主要因素有三个:油耗法规、排放法规和新能源汽车积分政策(这主要可以理解为部分地区补贴之后的替代措施)。

图9 三项关键的要求,基本都落地在汽车产业的动力总成部门

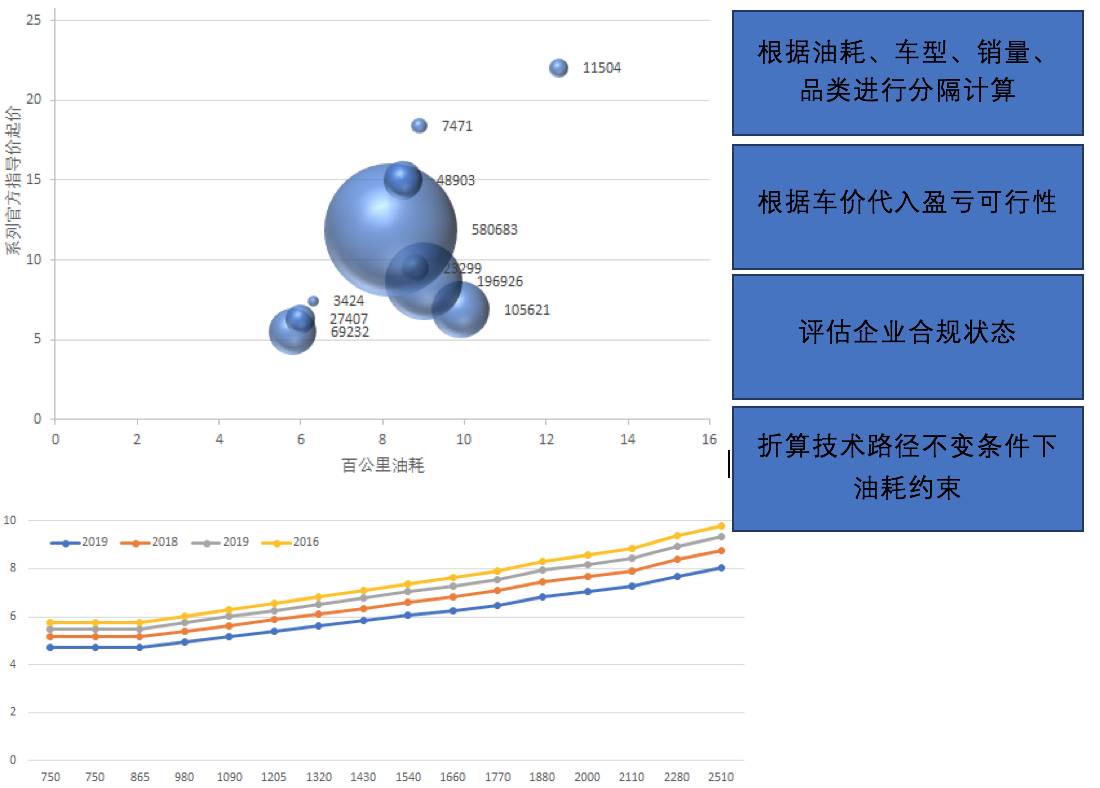

我们可以选定一个企业进行计算,需要从行业要求入手,根据现有不同产品的几个属性的表现,然后折合市场预期进行核算,整个分析过程可以划定如图10所示。

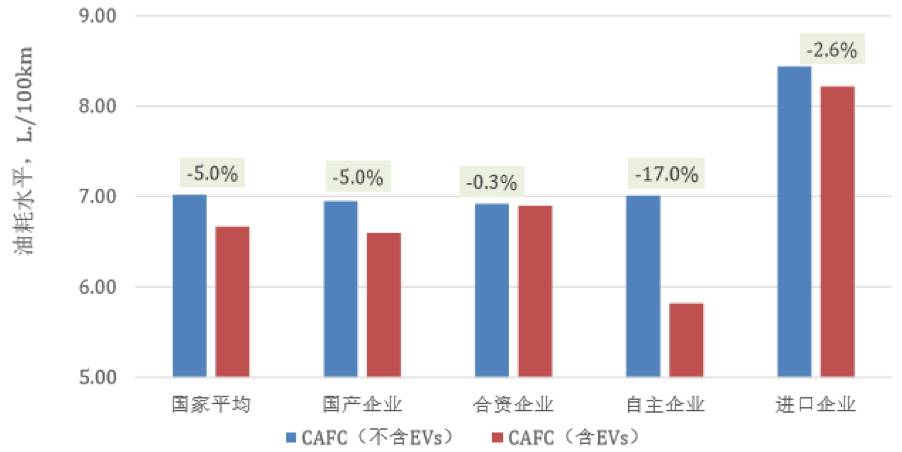

当然这也是一个开环的计算过程,实际需要更多的数据支撑。这里比较大的扰动,是企业的基础系数比较少的时候,很容易计算出PHEV/EV对车辆油耗的抵扣比较多的情况。如参考文献3给出的数据,会出现不少企业原有燃油车的油耗不降反升、依靠新能源汽车去拉油耗的情况。因此,我们拉一根基准线,对传统车产量(TOP10)较大和产业整体核算还是有可用性的。

图10 对单个整车企业现有产品组合的分析情况

-

由于较高的补贴水平,使得新能源汽车在一定的规模和区域销售暂时能达到盈亏平衡,前期推广在规模化车队中应用较为集中且迅速;

-

当新能源汽车生产量与传统车生产量的比值达到一定水平时,这些企业将彻底放弃传统节油技术升级;

-

当企业放弃节油技术升级的时候,去除新能源汽车,企业平均燃料消耗量不但没有降低,反而升高了。

图11 新能源汽车纳入核算对国家平均油耗量的影响