报告摘要

一、股市流动性跟踪—

—

上周A股资金净流出281.3亿

一级市场:

上周资金净流出18.6亿,IPO融资18.6亿;

产业资本:

上周重要股东净增持15.3亿, 其中公共事业增持5.42亿

;

二级市场:

上周合计流出278资金亿,其中,个人投资者流出409 亿,机构投资者资金流入51.8亿,杠杆资金流出43.0亿,沪深港股通资金流入75.1亿,交易费用38.9亿;

投资者情绪:

上周融资交易占比

6.7%

,日度换手率

0.8%

,股指期货多

/

空比例

98.6%

,机构合计挂单买入

63.9

亿。

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:

上周公开市场净回笼100亿;5月,广义再贷款工具合计投放基础货币987亿;4月,央行口径新增外汇占比回笼基础货币420亿;

信用货币派生:

4月,M1增速18.50%,M2增速10.50%;新增社融13942亿,金融机构新增人民币贷款11000亿,其中,居民中长期贷款4441亿。

三、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:

上周,SHIBOR隔夜利率上调3.22BP,银行间质押式回购加权利率(7天)下调21.43BP,3个月同业存单收益率上调23.85BP;5月,银行间同业拆借利率上调22.81BP;

国债市场:

1年期国债收益率上调16.1BP,10年期国债收益率上调0.26BP,期限利差收窄15.84BP;

信用债市场:

5年期企业债收益率下调6.12BP,信用利差收窄10.23BP;

理财市场:

人民币理财产品收益率(3个月)上调2.57BP;

票据市场:

长三角票据贴现率上调

5.00BP

,珠三角票据贴现率上调

5.00BP

;

外汇市场:

美元兑人民币下降0.15%,人民币小幅升值。

风险提示:

流动性环境出现超预期波动

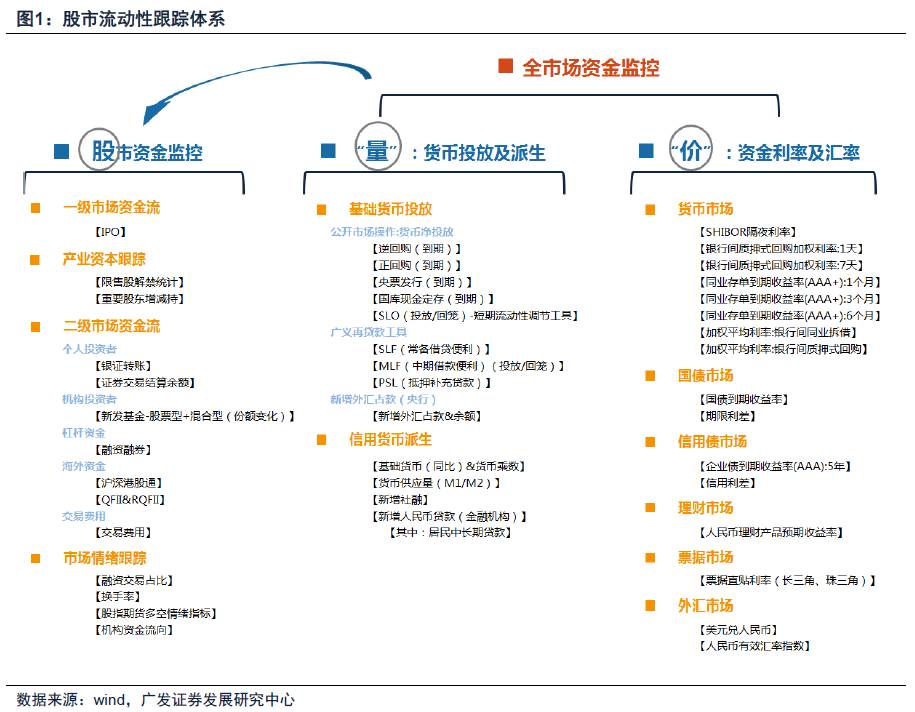

引言:广发策略“三维”流动性跟踪体系

1、股市流动性跟踪:

跟踪一级、重要股东、二级市场资金流,并监控投资者情绪;

2、全市场流动性跟踪——“量”:

货币投放及派生:

从资金供应量的角度,跟踪基础货币投放(回笼)节奏以及派生货币的规模变化;

3、全市场流动性跟踪——“价”:

资金利率及汇率:

从资金价格角度,跟踪货币市场、国债市场、信用债市场、票据市场以及外汇市场的资金价格变化。

1、

股市流动性跟踪:

上周A股资金净流出281.3亿

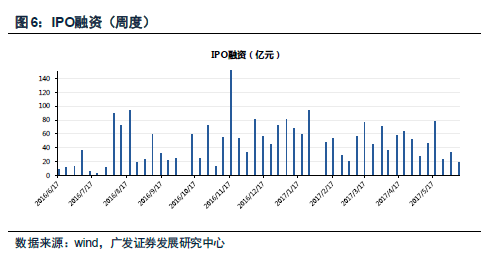

一级市场:

上周资金净流出18.6亿,IPO融资18.6亿;

产业资本:

上周重要股东净增持15.3亿, 其中公共事业增持5.42亿;

二级市场:

上周合计流出

278

资金亿,其中,个人投资者流出

409

亿,机构投资者资金流入

51.8

亿,杠杆资金流出

43.0

亿,沪深港股通资金流入

75.1

亿,交易费用

38.9

亿

;

投资者情绪:

上周融资交易占比6.7%,日度换手率0.8%,股指期货多/空比例98.6%,机构合计挂单买入63.9亿。

2、全市场流动性跟踪——“量”:货币投放及派生

。

基础货币投放:

上周公开市场净回笼100亿;5月,广义再贷款工具合计投放基础货币987亿;4月,央行口径新增外汇占比回笼基础货币420亿;

信用货币派生:

4

月,

M1

增速

18.50%

,

M2

增速

10.50%

;新增社融

13942

亿,金融机构新增人民币贷款

11000

亿,其中,居民中长期贷款

4441

亿。

3、全市流动性跟踪——“价”:资金利率及汇率

货币市场:

上周,SHIBOR隔夜利率上调3.22BP,银行间质押式回购加权利率(7天)下调21.43BP,3个月同业存单收益率上调23.85BP;5月,银行间同业拆借利率上调22.81BP;

国债市场:

1

年期国债收益率上调

16.1BP

,

10

年期国债收益率上调

0.26BP

,期限利差收窄

15.84BP

;

信用债市场:

5

年期企业债收益率下调

6.12BP

,信用利差收窄

10.23BP

;

理财市场:

人民币理财产品收益率(3个月)上调2.57BP;

票据市场:

长三角票据贴现率上调5.00BP,珠三角票据贴现率上调5.00BP;

外汇市场:

美元兑人民币下降0.15%,人民币小幅升值。

一、

股市流动性跟踪——

上周A股

资

金

净

流出281.3亿

A股市场:

上周资金净流出281.3亿,前一周资金净流入130.0亿。

1.1 一级(半)市场资金流

IPO融资:

上周资金流出

18.6

亿,前一周资金流出

33.1

亿;

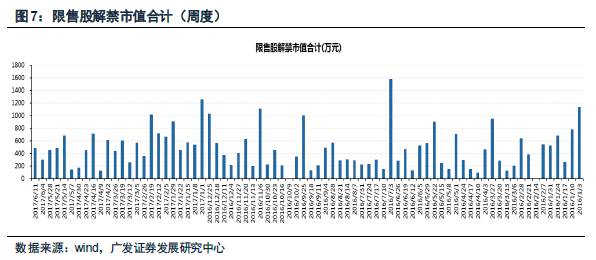

1.2 产业资本跟踪

重要股东增减持(A股整体):

上周重要股东净增持

15.3

亿

,

其中公共事业增持

5.42

亿;

前一周净减持

0.3

亿

。本周预计限售股解禁

238.78

亿。

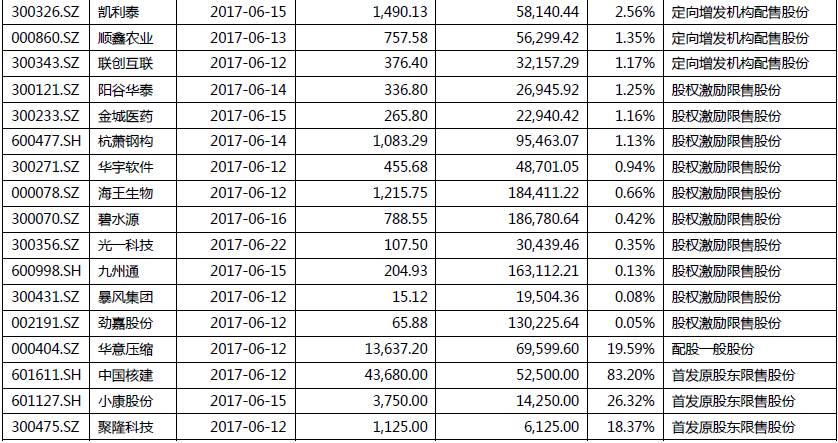

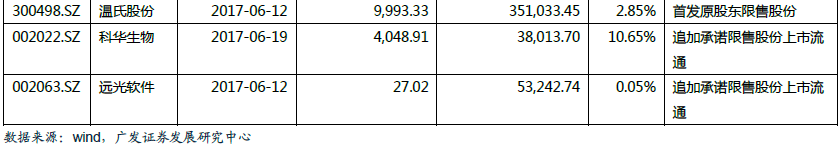

未来两周解禁的限售股:

未来两周将有47只限售股解禁,其中,解禁占比超过流通A股市值10%的定增类限售股值得关注:

科大智能、共进股份、*ST大控、天业股份、云投生态、江粉磁材、友阿股份、探路者、大冷股份、中捷资源、德豪润达、天舟文化、宝通科技、航天发展、青岛金王、同力水泥、山东威达、新大洲A。

1.3

二级

市

场

资金流

银证转账变动净额:

上周资金流出

409

亿,前一周资金流入

245

亿;

证券市场交易结算资金:

上周余额12619亿,相比前一周增加550亿。

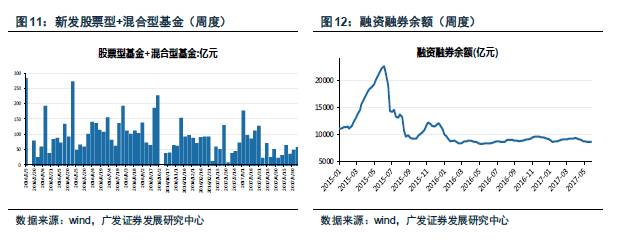

新发股票型基金+混合型基金:

上周为51.8亿份,前一周为43.7亿份;

融资融券余额:

上周为8668.3亿,前一周为8625.3亿,资金流出43.0亿。

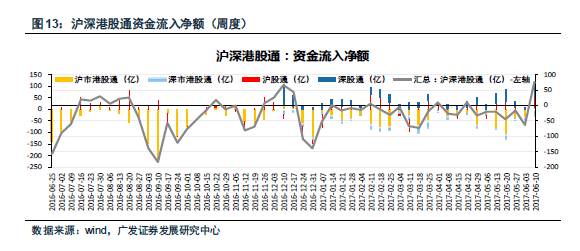

沪深港股通资金流入净额:

上周资金流入合计

75.1

亿,前一周资金流出合计

62.6

亿。

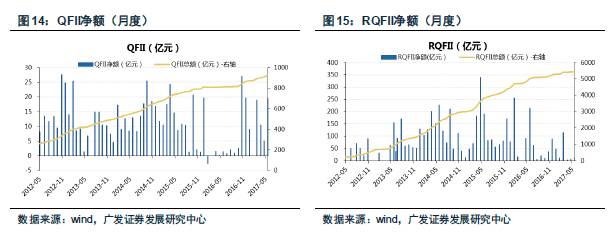

QFII净额:

5

月资金流入

19.6

亿,

4

月资金流入

5.0

亿;

RQFII净额:

5月资金流入11.0亿,4月资金流入6.0亿。

交易费用: