点击上方“

湘怀看非银

”可以订阅哦

特别声明:

本订阅号中所涉及的证券研究信息由光大证券非银研究团队编写,仅面向光大证券客户中专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。

◆

事件:

公司前三季度实现营业收入327.74亿元,同比增长20.45%;归属于母公司股东的净利润105.22亿元,同比增长43.85%;归属于母公司股东的扣除非经常性损益的净利润104.68亿元,同比增长43.50%;加权平均ROE为6.68%,较上年末增加1.87 ppts。

◆

经纪业务稳健成长。

三季度公司经纪业务收入19亿元,同比增长9.7%,落后于同业(华泰+25%),前三季度公司经纪业务手续费为57亿元,同比微降2.5%。公司收购广州证券于今日过会,成功完成南(广州证券)、东(金通证券)、北(中信山东)三大布局体系,大大增强公司在南部地区实力。公司经纪业务过往保持稳健,未来将继续维持稳健增长态势。

◆

自营业务投资收益率提高。

公司三季度自营净收入44.64亿,同比增长230%,前三季度累计自营净收116.38亿,同比增长95%,占比36%,据测算公司前三季度自营业务收益率约为4.9%,相较去年同期提升约2.6 ppts。预计随着市场对外开放,公司投资团队将更好把握市场机遇,进一步提高公司自营收益。

◆

科创板推行稳固公司投行龙头地位。

公司三季度投行业务表现亮眼,同比大增78.2%至117.71亿(华泰+33.2%/中信建投+53.0%),前三季度投行业务收入为29.8亿,同比增加22.7%。公司前三季度IPO总家数为20家,其中三季度首发10家,科创板5家,目前仍有12家待审。预计随着科创板推进,注册制提速,公司丰厚项目储备资源将进一步释放业绩,公司投行业务得以进一步受益。

◆

资产管理业务稳中微降。

公司资产管理业务三季度同比增长16.5%至14.34亿,前三季度资管收入为41亿,同比微降1%。随着行业通道业务收窄,资管收入普降,中信维持稳健状态,显示出中信极强资产管控能力。公司控股华夏基金实现净利润3.10亿元,同比增长22%。预计未来公司资产管理将继续以稳健为主。

◆

维持“增持”评级,维持目标价27.50元。

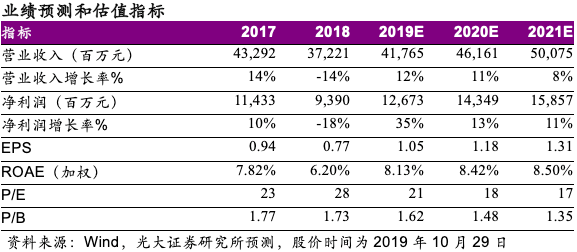

预计2019-2021年公司收入分别为417、461、501亿,我们上调净利润至127、143、159亿。公司当前估值1.6x 2019年PB。我们认为,随着科创板推进,以及公司持续向财富管理转型,公司作为行业龙头,估值有望提升,给予公司2.0 x2019年PB,维持目标价27.50元,维持“增持”评级。

◆

风险提示:市场大幅波动;自营业务收入增速放缓;收购广州证券不达预期

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)非银研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所非银研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所非银研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。

![]()

微信扫一扫

关注该公众号