置顶『糖水谈资

』,我尽心熬,你开心喝!

糖水注:

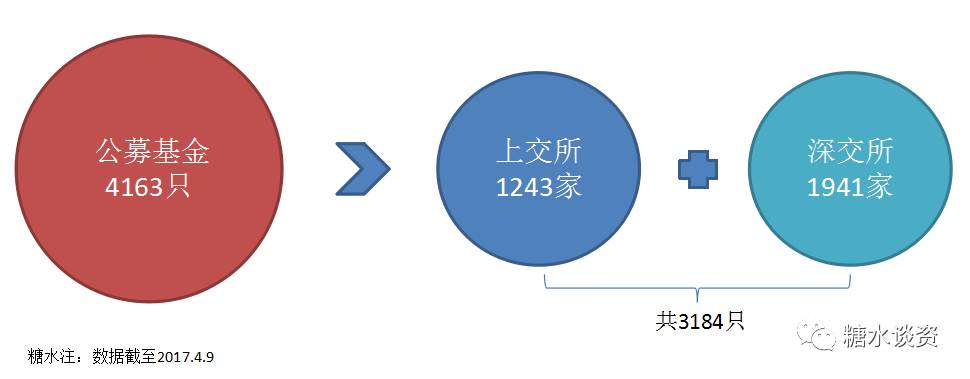

基金仅10月个增长1000只!最新数量

4163只(未含私募)

,远超A股3184只。基民从未如此迷茫过,挑基金很可能比股票还难。然而,本文通过分析行业情况,对比国内18家互联网基金代销平台,

却认为:互联网基金的选购大战,给基民带来了最好的投资时代。

望大家在消费升级潮中,收获好基金,躺着赚钱!

许多人重新关注回股市、关注回基金、关注回投资是在2015年的大牛市,其中包括不少80,90后。在很多人还以为那将开创中国有史以来最长的慢牛时,我们又一次的见证了人性的贪婪和疯狂(14年11月沪港通启动算起,仅8个月)。有意思的是,A股迎来了有史以来的第9次IPO暂停到重启(15年11月6号重启)。

但真正有意思的是,重启后的IPO规则发生了巨变,打新不再冻结资金,而是先中奖后给钱。

IPO不吸市场血那还不拼命?从每月1批,到2周1批,到如今基本每天2只,基本只要打开炒股软件,就有新可打。

16年12月9日,A股上市公司成功突破3000家,而截至本文,此数为3184只。

过去,市场不好时,要暂停IPO,就是因为IPO是个潜在利空。如今规则虽变,但IPO毕竟还是个吸水的海绵,大幅增加的新公司,无疑给股民带来了更多的公司学习成本和筛选成本,以及市场更快的标的轮动,这还没算上买进后,跟踪和调仓换股所花的精力。

在A股721法则中,如今,

买股票对绝大部分人来说,

俨然是操着卖白粉的心,甚至赚不到卖白菜的钱!

面对投资二级市场赚钱费心、费神,却还要跟通胀赛跑,如何是好?

很简单!消费升级下,最流行的就是把专业的事交给专业的人。买基金!通过买入好基金实现一键赚钱!我忍不住的想赞同你,却再一次给更残酷的现实所击败。

今年3月,公募基金总数突破了4000只,而截至本文,这个数字已经去到了4163。

有意思的是,大部分人关注的股票,在基金领域仅占总规模的6.92%,规模最大的是货币基金(占48%),比如大家最熟悉的余额宝

(想了解更多,欢迎看下图,此不赘述)。

从中国的基金史来看,公募基金数从0到1000用了整整15年,但从3000到4000却用了不到1年。主要理由2点:

1.委外资金的大举涌入。2016年9月,上海证券报一篇名为《

银行委外资金:20万亿的大生意

》的文章火遍金融圈。资产荒和人才荒加速了银行对外委托资产管理进行增值,大量委外资金则降低了基金成立(不低于2亿)的难度;

2.基金公司有扩大惯例规模的动机。其中,新基金对银行销售人员激励多,比如新基金认购分成、给银行的托管费、管理费首年高于次年等因素,也反向促使新基金的推出。

按照现在的IPO日发2家计算,撑死1年不过500,算了算了!一口价,600家!但,这也绝对比不上10个月1000只基金的增长速度(求你,别跟我说还没算上私募OMG)。另外,参考美国,仅股基就15,000多只,算上债基2万-3万只,

那股票发行的速度与基金相比,简直就是土鸡下蛋和战斗鸡下蛋的比较。

由此,一个残酷的现实摆在面前:

把钱交给专业人士来管理,可能面临着比自己买股票更难的问题(汤圆哥,快告诉我,到底哪个才是专业的?Orz!)。

2016年10月,我的偶像,得到App创始人罗振宇提出了一个新经济概念--

国民总时间。

霎时,所有人意识到,互联网似乎并非人们原以为的无边界。

互联网信息总量大约3年翻倍的增速,遇到了用户的时间天花板!争夺用户时间,成为真正的战场!

国民总时间(GNT)=网民总数(W)x 最高日均上网时间(T)

基于这个新经济概念,把钱交给专业的人管理,将成为不可逆转的趋势(即便基金日后可能更加的多于股票)。以下理财App正朝着

“帮你挑选专业人士”

这个目标进行着激烈角逐。

为了让基民投资更容易,理财App需要做到3点:

1.建立投资信任

这个有多方面因素,比如先发优势建立口碑的天天基金,比如大机构背景的微众银行、蚂蚁聚宝、陆金所、京东金融、招商银行等。

2.好的基金产品

这个主要拼的是渠道能力,根据可查阅的最新数据,截至2015年12月25号,天天基金以2151只基金,位居代销榜首,领先第二名蚂蚁聚宝132只,随后则是陆金所。

如今1年半过去了,对好产品的争夺,只会更加的激烈!

3.让用户觉得买基金比买股票更容易

面对基金比股票更多,基金同质化严重的窘境,解决基金选择问题,成了极其重要的一环,这也是最考验产品、运营、以及研究的综合能力。举几个比较有代表性的例子:

1)私募排排网的直播,非常好的拉近基金经理与投资者的距离;

2)拿铁财经,主打智能投顾,帮你无脑轻松理财;

3)陆金所的陆投社,用有趣好玩的方式提升理财知识。

在汤圆哥的产品体验中,发现了一个不一样的思路,

既不是把路演搬到线上,也不是把资讯改头换面,也不是追逐热潮搞智能投顾,而是重构了基金的评级体系

。

细心的基民可以发现,微众星级早在今年1月,就已低调上线。

到底微众为什么要自建基金评级体系?汤圆哥以为,这要从基金星级评级的鼻祖--晨星(Morningstar)说起。

晨星1984年成立,1985年开始基金评级业务(至今32年),是目前全球资本市场独立第三方投资研究和基金评级的权威机构,也是全球从事基金评级业务的唯一上市公司

(在垂直领域如此专注,除了牛逼还能说什么?)

。

汤圆哥查阅了最新2016年财报,晨星当前为35,000个共同基金及ETFs提供评级服务,对应管理资产规模超过27万亿(超过全球基金管理资产1半,OMG!)。

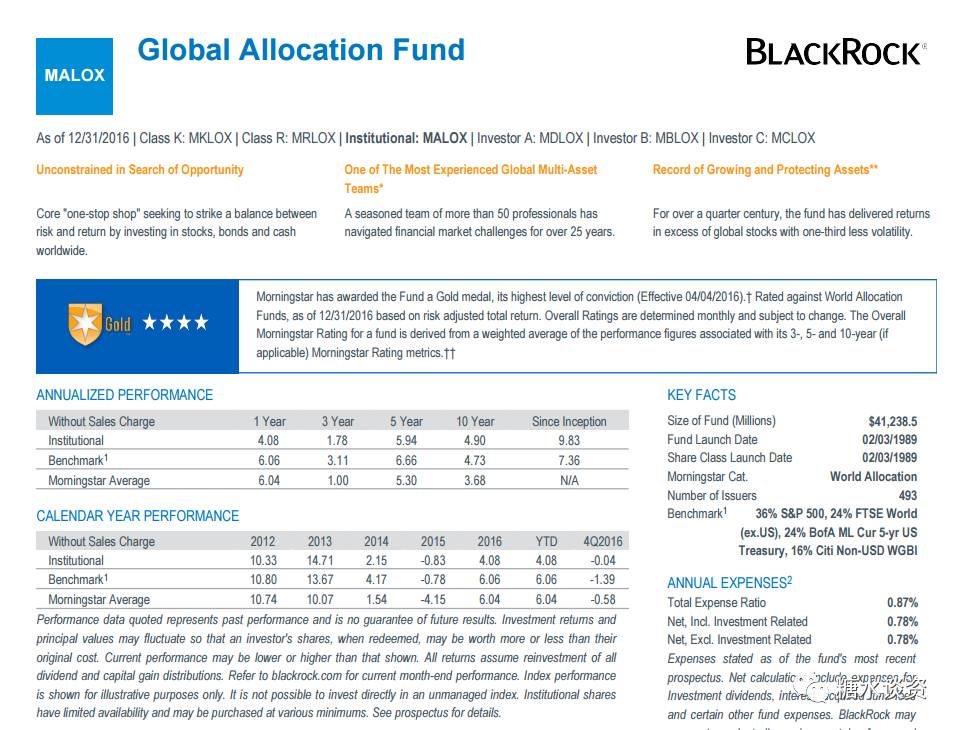

到底,晨星的星级评级有多权威呢?美国规模最大的上市投资管理集团贝莱德(Black Rock),在其基金介绍第一页,用的是晨星星级评级。

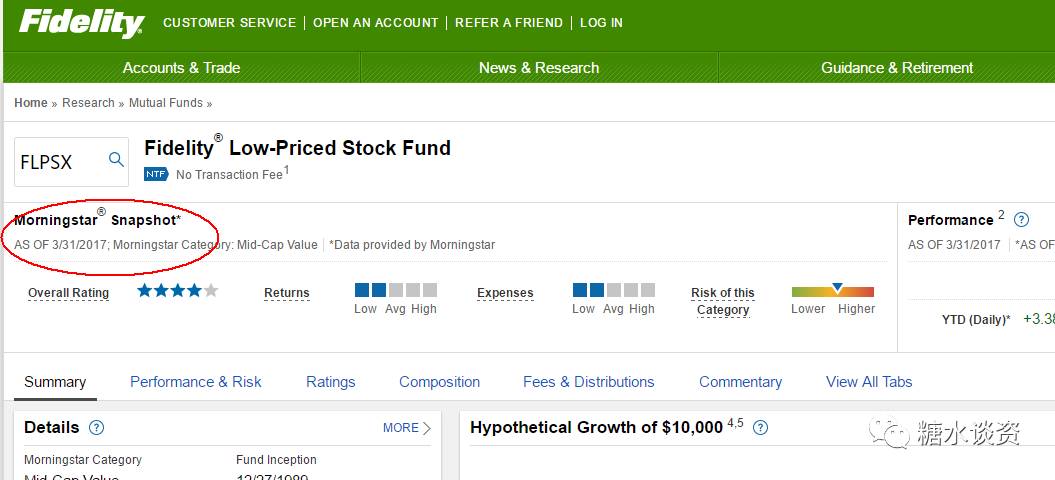

股圣彼得林奇知道吗?他供职的基金公司,也就是著名的富达集团,在其基金介绍的第一页,标注的也是晨星的评级。还有,最大的上市基金管理公司,富兰克林的普顿基金,也用晨星评级。

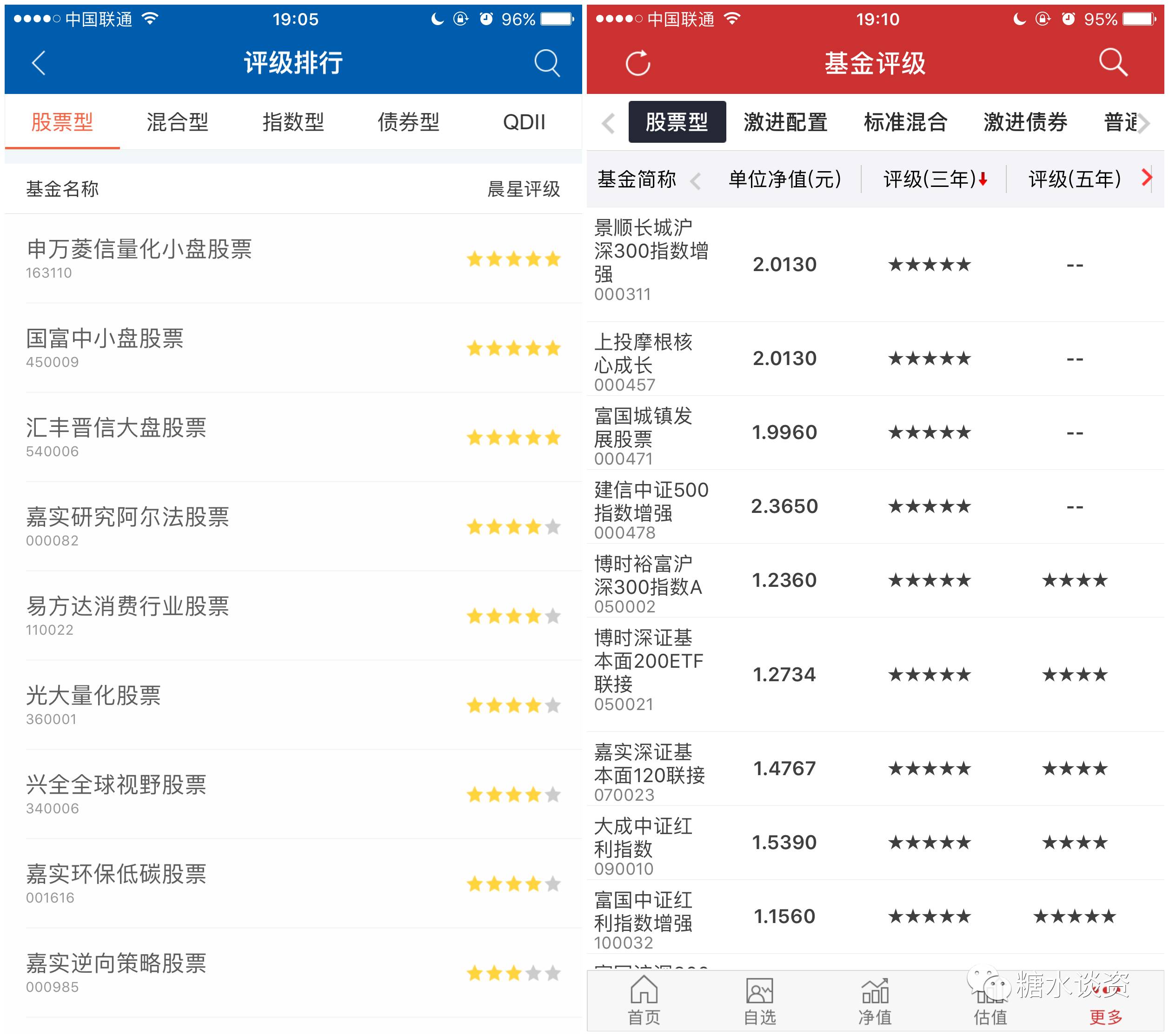

是的,晨星就是国外基金评级界的权威。但更厉害的是!国内不少基金销售也引用了晨星评级,比如蚂蚁聚宝、和讯基金等。

至此,

汤圆哥做个大胆的猜测:

微众星级背后,必定是看到了晨星在国际基金评级的影响力。

基金评级体系的建立不是一个轻松活,不仅需要实力雄厚的投研支持,更需要不断的对模型进行修正及有效指标的回测检验,以及后续的持续维护。微众选择在评级体系下功夫,暗藏着一条很深的产品思路:

制定一套便于所有基民选购的标准。

通过这个标准,把基民应该需要考虑,但又受限专业能力而无能为力的关键因素涵盖进来,最终,帮助用户轻松选基,并以此扩张其影响力。

晨星的星级评级体系的核心评级是晨星风险调整后受益(MRAR),根据此指标,对同类别的基金进行1-5颗星的评级。但这给选基参考带来了局限,毕竟,单一指标难以万能。

而微众星级与晨星评级有着本质化的差异,其将基金选购需要考虑的因素,通过归纳分拆为5个因子,根据5个因子的综合分数给予1-5星的评级。

但有个问题,基民都选择5星,不就完事了吗?

通过观察发现,产品设计者早已考虑到这点,并由此设立一个简单、直观的雷达图。投资者可以通过雷达图的简单比对,并根据自身的偏好,选择自己心仪的基金,而不是单纯的追求5星。