作者:

刘启元

财通证券首席宏观及大类资产配置研究员

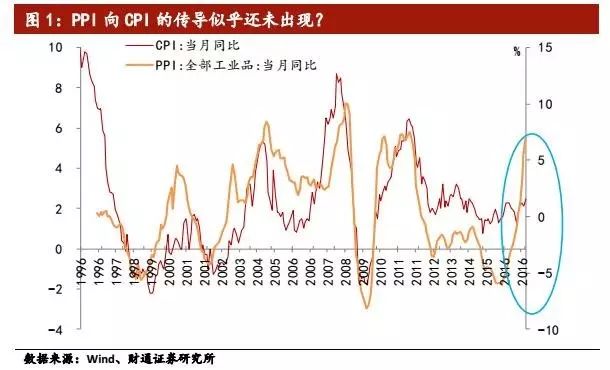

中国的供给侧改革导致的工业品供给能力收缩使中国工业品的价格水平出现了非常明显的上升,自从2016年1月份以来,PPI已经回升12.8个百分点,从最低的-5.9%回升到最新的6.9%。

相比之下,CPI在这段时间从1.3%回升至2.5%,回升幅度仅仅1.2个百分点,基本可以忽略不计。是什么原因导致这一轮PPI向CPI的传导迟迟没有出现?

根据通胀的形成原因来划分,价格上涨通常有两个驱动因素:供需失衡和成本上升。供需失衡是导致通胀上升或下降的最常见因素:供给大于需求,通胀水平下降;供给小于需求,通胀水平上升。

因此,刺激或抑制需求就能改变供需失衡的状况,进而改变通胀水平,这甚至已经成了发达国家央行的主要政策目标。在总需求扩张导致的通胀水平上升时,终端消费品往往是最先感受到需求扩张的领域,因此CPI会率先上涨;而随着终端消费品的需求扩张逐渐向上传导,中上游也逐渐感受到需求扩张带来的产能不足的压力,PPI也会因此上涨,而且由于中上游的产能弹性更小,PPI上涨的幅度会远大于CPI。

成本变化也会带来通胀水平的上升或下降,但这在发达国家并不常见,因为在发达国家中,实物消费占比已经下降到50%以下,部分产品的价格上升对整体通胀水平的影响并不显著。不过这种情况仍然出现过,比如“石油危机”时期石油价格暴涨对发达国家的冲击就是非常明显的例子。

成本上升对发展中国家的价格水平的冲击却是经常出现的,主要的原因是,发展中国家的消费结构仍然以实物消费为主,成本价格上升对整体通胀水平的影响较大;更重要的原因是,发展中国家的汇率通常会出现比较大幅的波动,从而导致进口商品的价格水平显著上升,进口商品价格水平的上升会向终端消费品传导,从而导致整体通胀水平的抬升。

还有其他因素导致供给短缺,比如异常的天气或意外事件导致产品供给能力受到破坏或抑制,供给能力不足也会导致产品价格上涨,而如果这些领域发生在中上游行业,就会出现PPI的异常上升,并会向CPI传导。

在成本原因导致的通胀水平上升背景下,PPI率先上升,而CPI会滞后上涨,滞后时间通常为半年到一年,滞后时间主要跟下游的原材料平均库存的时间有关,老的原材料库存消耗完毕时,高成本的原材料进入生产环节就要求下游终端消费品必须提价以覆盖成本的上涨。

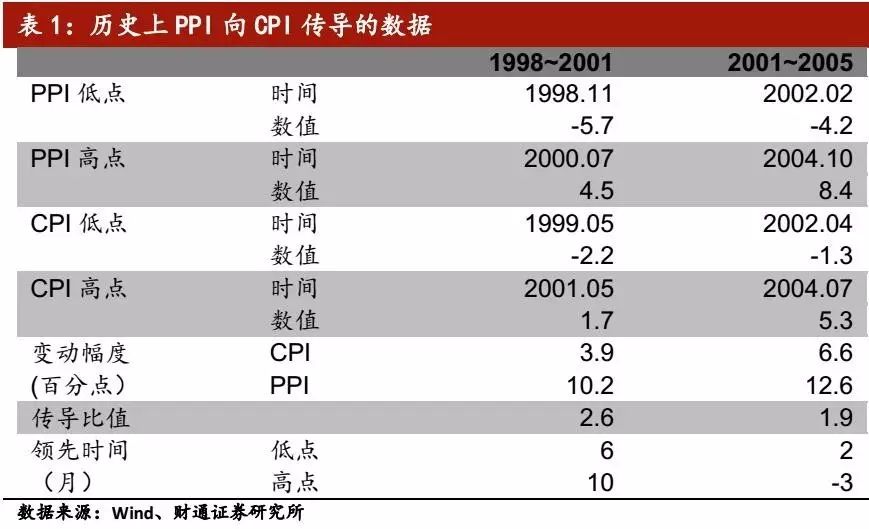

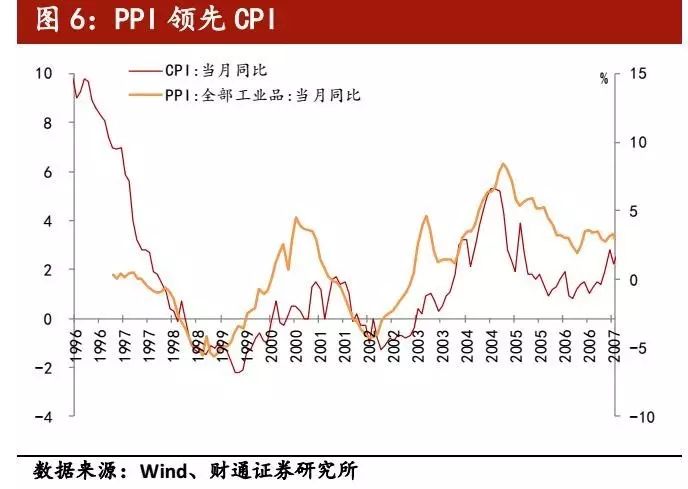

1996年以来,中国经历了四轮通胀周期,在这四轮周期中,CPI与PPI虽然整体保持一致,但每轮的同步性不尽相同,其中有两轮PPI领先CPI,一轮CPI领先PPI,一轮CPI与PPI同步。

PPI领先CPI:1998~2001,2001~2006。

这两轮通胀周期都有两个非常明显的特征:

一,通胀都是由于名义人民币汇率贬值引发的,表现为人民币有效汇率增速的显著下降,PPI滞后人民币有效汇率增速六个月左右,而CPI又滞后PPI六个月,因此汇率变动要经过一年才能传导到终端消费品领域;

二,这两个时期都处在经济复苏期,1998~2001年甚至出现了长达两年的CPI负增长,是中国改革开放后一次实质的通缩期,而2001~2002年也再度出现了CPI的负增长,CPI负增长说明终端需求疲弱,因此中上游行业成本上升向下游的传导才会出现非常明显的时滞。

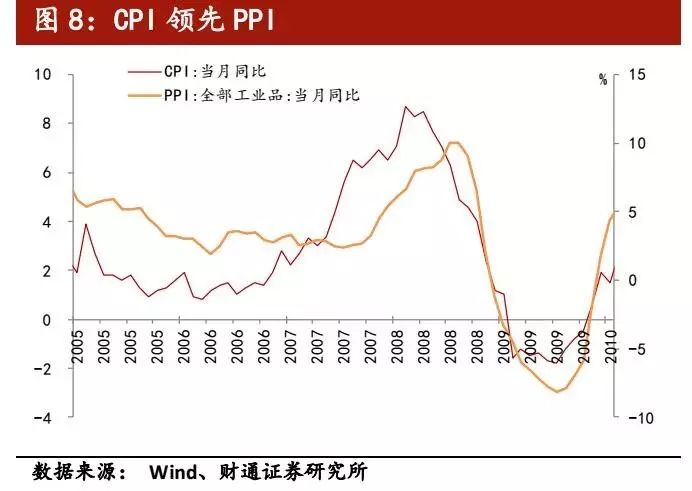

CPI领先PPI:2006~2009年。

进入2006年以后,中国开始逐渐进入了资本支出周期的繁荣期,需求变得越来越旺盛,因此终端消费品价格开始逐渐提高,但终端产品需求向中上游的传导在一年之后才带来PPI的快速上升。值得注意的是,当总需求比较旺盛时,PPI的回落也同样滞后于CPI,不过滞后时间缩短到4个月。

CPI与PPI同步:2009~2015。

2009年,在“四万亿”的强刺激政策下,中国经济出现了快速的强劲复苏,这一轮经济的复苏在通胀上体现为CPI与PPI的同步回升,因为需求的扩张速度过快、力度过大,根本没有出现终端向中上游的传导,而是同步复苏。

另一个原因是,“四万亿”刺激计划主要以政府基建投资和房地产投资复苏为主导,而这些需求直接作用在中上游的行业中,因此也省略了终端消费价格向上游传导的过程。

目前正处在1996年以来的第五轮通胀周期,PPI的快速上升出现在2016年1月份,与前两轮PPI领先CPI上升的原因一样,这一轮同样是由于人民币有效汇率同比增速的下降,人民币有效汇率增速下降开始于2015年7月份,领先时间同样为为6个月。

尽管这一轮CPI的上涨趋势到现在为止仍然不是非常显著,但如果从CPI的趋势转变时间来看,CPI的低点出现在2016年8月份,滞后PPI上升的拐点7个月,相对前两轮的CPI滞后PPI六个月的情况来看并没有显得有什么不同。

相对来说,目前涨幅明显明显低于PPI的CPI反弹幅度才是当前PPI向CPI传导看起来不那么明显的主要原因,但问题是,CPI的反弹已到高点了吗?目前市场普遍的看法是,CPI在一季度甚至1月份达到高点,后期将会回落,全年CPI仅为2.3%左右。根据前两轮PPI向CPI传导的效应来看,PPI增速的上涨幅度分别为10、12.1个百分点,对应的CPI增速的反弹幅度分别为3.9、6.6个百分点,其比例分别为2.6与1.8。

1998~2001年是比当前总需求更弱的时期,因为CPI出现了长时期的负增长,而当前CPI并没有出现名义上的通缩,CPI仍然维持在1%以上,因此,PPI向CPI的传导幅度应该至少与1998~2001年持平或更低,那么当前PPI增速12.8个百分点的反弹应该对应CPI增速5个百分点的上升,但当前到1月份的反弹幅度仅仅为1.2个百分点,远远低于应有的涨幅。

当前CPI反弹幅度过低的原因是:

一,由于CPI滞后于PPI,CPI增速仍在上升,1月份显然不是CPI的高点,市场的普遍预期也显然忽略了PPI上涨的成本增加向CPI的传导;

二,CPI受到了干预,从1月份发改委干预家电行业产品提价来看,显然CPI被压低或推后了,因为下游企业的成本上升如果不能顺利传导将会影响企业盈利,企业必将找到应对措施,比如缩减限价产品的产量,加快更高价格的新产品的推出步伐,顺利传递成本压力,这将导致后期的CPI上升;

三,总需求仍然很弱,并不像PPI上涨反应的那样强劲,PPI的上涨也不完全是由于汇率的贬值效应,还来自于中上游行业的供给侧改革导致的供给能力收缩,因此,中国未来仍然有保增长的需求,特别是当杠杆率下降到合意水平之后,随着中上游供给能力的回升,中国可能会在扩张总需求的政策下重回中高速增长区间。

因此,我们的结论是,PPI向CPI的传导已经出现,而且还将持续,CPI显然还没有达到本轮的高点,根据PPI的传导效应,CPI的高点至少出现在6个月之后。同时,中国当前的改革刻意压低了中国的经济增速,中国的潜在增速水平显著高于当前的实际增速水平,未来中国的去杠杆过程结束后,中国有望在扩张总需求的政策推动下重回中高速增长区间。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。