巴塞尔

III流动性风险监管新规中有许多没有经过实际测试的特定假设。比如,流动性覆盖率指标分母的计算是基于压力情景下不同负债的现金流出和流入比例假设。因此,使用历史数据对流动性风险监管新规进行实证研究有助于我们理解这些假设并提供重要的政策含义。

巴塞尔

III流动性风险监管新规中有许多没有经过实际测试的特定假设。比如,流动性覆盖率指标分母的计算是基于压力情景下不同负债的现金流出和流入比例假设。因此,使用历史数据对流动性风险监管新规进行实证研究有助于我们理解这些假设并提供重要的政策含义。

(

1)样本选取

目前,有关流动性覆盖率和净稳定资金比例的测算研究,主要是基于所选样本银行在年中或年末节点的数据,所使用的数据来源一个是官方的内部数据,一个是银行对外公开的财务报表数据。

具体来看,前者主要有巴塞尔委员会和欧洲银行业管理局从银行搜集的用于计算新指标的准确数据。比如在

2015年9月巴塞尔委员会使用这样的数据对27个成员国的200余家银行的流动性覆盖率和净稳定资金比例进行了汇总分析,其中我国只有几个大型商业银行被纳入测算样本。所以基于内部数据测算的缺点是银行数量太少,对我国银行业的分析没有针对性,不能有效评判我国银行业的流动性风险状况。后者所指的财务数据则可从Bankscope,Bloomberg等数据库中获取。国内外已有不少学者开始使用这类数据测算了全球银行业的巴塞尔III流动性风险监管指标数值。比如,IMF(2014)使用2014年版的NSFR监管细则,对来自128个国家和地区的2079家银行的2012年底的财务数据进行了测算。测算结果表明,86%的样本银行在2012年12月31日这个时点已满足100%的监管要求。在基于公开数据进行的测算研究中,样本银行数量大幅增加。但缺点就是无法确保对测算中涉及的各种折算系数的假设与监管当局设定的假设保持一致,测算结果与实际情况会存在一定的出入,因而只可以起到一个参考作用。综上,由于我国银监会在《商业银行流动性覆盖率信息披露办法》中只要求符合规定的商业银行从2016年初开始披露流动性覆盖率的季度平均值,而净稳定资金比例监管规则和相关数据的披露还要等待较长的时间。为了帮助本文后续的实证研究,本文只有通过公开财务数据对我国商业银行新指标的达标情况进行测算。

银监会规定流动性覆盖率只适用于资产规模大于

2000亿元人民币的商业银行。以此类推,本文假定净稳定资金比例监管要求也只适用于该类型的银行。

本文从

Bankscope数据库搜集了我国41家商业银行2007-2013年的财务数据,并以此作为测算基础。同时,本文按照银监会的分类方法将这41家银行进行了分类,第一类是5家国有银行,第二类是12家全国性股份制银行,第三类是24家地方性商业银行。

另外,本章主要使用

2012-2013年指标测算结果进行分析。

(

2)计算方法

①

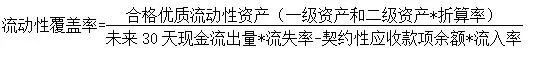

流动性覆盖率的分子是合格优质流动性资产,其是一级资产、

2A级资产和2B级资产与相应折算率相乘后的汇总求和;分母是未来30天现金净流出,是未来30天现金流出量乘以流失率减去契约性应收款项余额乘以流入率的数值。

②

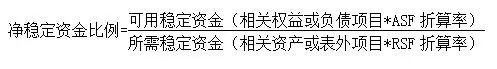

净稳定资金比例的分子是可用稳定资金,其是商业银行权益或负债项目分别乘以折算率再求和后的数值;分母是所需稳定资金,其是商业银行资产或表外项目分别乘以折算率再求和后的数值。

(3)

折算率假设

①

流动性覆盖率相关折算率假设

合格优质流动性资产根据资产流动性的大小被赋予从高到低的折算率,从

0%到100%不等。现金流入流出的转换系数同样限定在0%-100%之间,其中,如果现金流失的概率越大,现金流出项目被赋予的折算率则越高;如果现金流入的概率越大,现金流入项目被赋予的折算率则越高。因为《商业银行流动性风险管理办法(试行)》(2015)已对我国商业银行合格优质流动性资产的项目、未来30天现金流入项目和流出项目及其对应的折算率制定了明确的规定,因此本文有关流动性覆盖率计算中涉及的折算率均与之保持一致。

同时,考虑到我国商业银行目前并没有与《商业银行流动性风险管理办法(试行)》(

2015)中流动性覆盖率计算所需项目分类方法完全吻合的财务数据。因此本文在监管文件有关规定的基础上,借鉴其他学者(章彰,2013;Han Hong等,2014)对流动性覆盖率分子和分母相关项目折算率的假设经验,对本文所有样本银行的合格优质流动性资产及未来30天现金流入流出项目的折算率进行了假定。如表1所示。

表

1 合格优质流动性资产及未来30天现金流入流出项目的折算率

|

一、优质流动性资产(HQLA)

|

折算率

|

二、现金流出

|

折算率

|

|

1、一级资产

|

|

1、客户存款

|

|

|

(1)现金

|

100%

|

(1)活期存款

|

5%

|

|

(2)存放中央银行款项

|

100%

|

(2)在30天内到期的定期存款

|

5%

|

|

2、二级资产(不超过HQLA的40%)

|

|

2、银行同业存款

|

25%

|

|

(1)可供出售证券

|

85%

|

3、回购和现金抵押品

|

50%

|

|

(2)持有至到期证券

|

85%

|

4、储蓄和短期融资

|

100%

|

|

|

三、现金流入

|

|

|

现金流出总量的75%

|

基于我国商业银行目前主要的资产种类,本文对合格优质流动性资产做了细致的分类。其中,一级资产包括现金、存放中央银行款项以及政府有价证券,折算率都为

100%;二级资产包括可供出售证券和持有至到期证券,同时也假定这些资产中只有20%可划归为二级资产,30天内到期的证券占比1/12,折算率为85%。鉴于对商业银行数据信息获取存在较大困难,本文没有将二级资产划分为2A级和2B级的资产,从而可以简化后续的测算工作。

未来

30天现金流出项目中,假设30天内到期的定期存款占总定期存款的1/12,且客户存款全部为稳定存款,折算率为5%。银行同业存款的折算率为25%。回购和现金抵押品项目均以2B级资产作为抵(质)押品,折算率为50%。其他储蓄和短期融资假设30天内会全部流出,折算率为100%。同时,本文假设30天内现金净流入量为全部现金流出量的75%。

②

净稳定资金比例相关折算率假设

可用稳定资金折算率的高低对应着各类债务融资不同的稳定性水平,被赋予的折算率高就说明这项资金稳定性高。所需稳定资金折算率的高低则对应着各类资产不同的流动性水平,被赋予的折算率高就说明这类资产的流动性差。所有的折算率被设定在

0%-100%之间。所以,对商业银行各类资产负债项目设定合理的折算率相当重要,如果折算率不能真实反映资产负债的内在特征,测算结果就会差之毫厘谬以千里,影响我们对商业银行流动性风险的认知。

一般来讲,资产项目中,贷款应该按照其剩余期限以及借款者的特征(零售客户、小企业客户还是公司客户)确定折算率,其他种类的资产应该按照其剩余期限、信用风险以及是否可顺利变现等特征来确定折算率。负债项目中,存款应该按照其剩余期限和存款者的特征确定折算率,其他种类的负债也需按照其剩余期限和风险大小来确定折算率。但是,我国商业银行目前并没有与上述项目分类方法完全吻合的财务数据。因此,本文在

2014年版净稳定资金比例监管规则的基础上,借鉴IMF(2011)和Jeanne等(2014)的假设方法,对我国商业银行各类项目的折算率做出了具体的假设,如表2所示。

表

2 银行资产负债表项目折算率假设

|

资产及表外项目

|

RSF折算率

|

负债项目

|

ASF折算率

|

|

1.净贷款

|

|

1.客户存款

|

|

|

(1)住房抵押贷款

|

65%

|

(1)活期存款

|

90%

|

|

(2)其他抵押贷款

|

85%

|

(2)储蓄存款

|

95%

|

|

(3)其他零售贷款

|

85%

|

(3)长期存款

|

95%

|

|

(4)对公贷款

|

85%

|

2.银行同业存款

|

0%

|

|

(5)其他贷款

|

85%

|

3.其他存款及短期类融资

|

|

|

2.银行同业贷款

|

0%

|

(1)剩余期限小于6个月

|

0%

|

|

3.证券类资产

|

|

(1)剩余期限为6个月至1年

|

50%

|

|

(1)一级证券

|

5%

|

4.长期融资(剩余期限长于1年)

|

100%

|

|

(2)二级证券

|

50%

|

5.衍生品类负债

|

0%

|

|

4.现金

|

0%

|

6.交易类负债

|

0%

|

|

5.其他资产

|

100%

|

7.其他负债(税收、保险等)

|

0%

|

|

6.表外项目

|

5%

|

8.资本

|

100%

|

上述折算率假设应用于本文的每家样本银行。其中,资产及表外项目中,本文假设所有贷款的剩余期限均在

1年以上,而且除住房抵押贷款项目外,其余所有贷款对应的折算率均是85%。证券类资产则由一级证券和二级证券组成,由于数据信息有限,本文未对二级资产进一步划分。一级证券仅包含政府有价证券,折算率是5%;可供出售证券、持有至到期证券等其余类别的证券均划分为二级证券,折算率是50%。其他资产包含其他盈利性资产、物业投资、非利息业务资产等,折算率是100%。负债项目中,本文将客户存款区分为短期、储蓄和长期类存款。本文以6个月期限为节点划分其他存款及短期类融资项目(下文称批发融资),假设剩余期限小于6个月以及6个月至1年期的负债各占一半。混合资本工具则被视为长期融资工具,折算率为100%。此外,由于无法详细获得银行同业存贷款的期限,因此两者的折算率均设定为0%。