楼市泡沫,的确是中国的一颗巨大炸弹,然而在楼市背后,却有一颗威力更大的重磅核弹。

大水漫灌的货币投放助推房价的水涨船高,在此情况下,无数企业和个人蜂拥而至,加入了炒作狂潮,且不顾自身能力地加高杠杆、加高负债。

银行信贷的功能早已被扭曲,成为了套利的最佳法宝;

而“杠杆”和“负债”,则成为了每一个人致富的最佳法宝

。在此情况下,我国的债务率一路飙升。

先看

企业债务

,2016年,中国企业债务规模达到了118.8万亿元,为GDP的167.6%,全球之最。

再看

家庭债务

,2004-2008年我国家庭杠杆率稳定在17%-19%;2017年3月末,这一数字达到了47.3%;大概到今年年底,家庭杠杆率也就达到50%了。

还有

地方债务

,目前地方政府债务已经占到了GDP的50%,达30多万亿。

其中,房地产企业的债务问题尤为显著。

开发商快扛不住了!

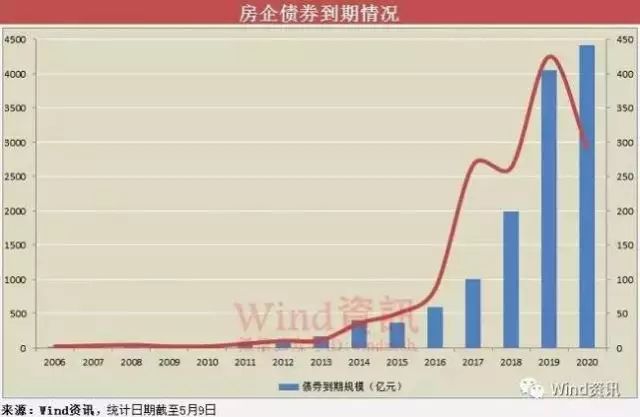

目前房地产企业待偿还债券规模2.12万亿元,其中未来一年将有1055.86亿元债券到期。

发债量下滑同时,房企偿债高峰渐近。

数据统计,截至目前,房地产企业待偿还债券规模2.12万亿元,其中未来一年将有1055.86亿元债券到期。

2016年上市房企的平均资产负债率已达77.26%。

销售遇冷叠加偿债高峰期来临,房企资金压力加大。

房企未来一年将迎千亿债务在经历了2015-2016年的大规模发行后,

地产债券已渐进偿还周期。

统计数据显示,截至目前,房地产企业待偿还的债券数量累计已达1996只,

待偿还债券规模2.12万亿元。

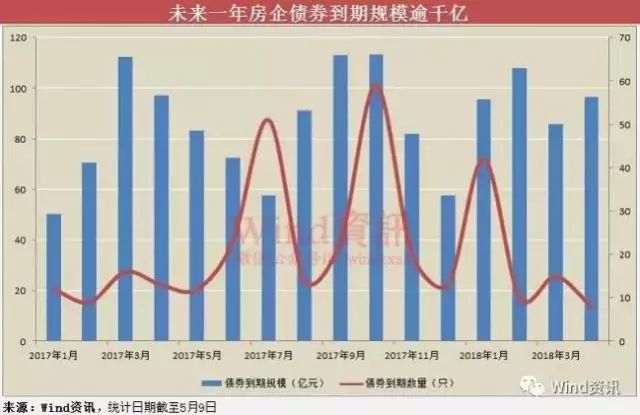

未来一年,房地产企业需到期偿还的债券数量达302只,债券累计到期规模1055.86亿元。

其中,2017年8、9月份地产债到期规模将分别达到112.87亿、113.17亿,相继刷新单月历史新高。

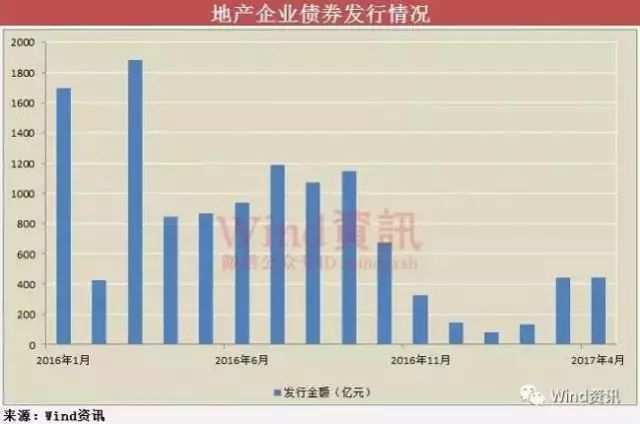

但偿债高峰临近之际,地产企业发债情况仍未明显好转。

作为房企融资重要渠道的债券市场,今年前四个月融资规模,同比去年已降77.3%。

数据显示,今年前四个月,房地产行业发债112只,融资规模1096.99亿元,发债规模占比1.11%。而去年同期房地产行业发债463只,融资规模4832.47亿元,发债规模占比5.37%。

自去年下半年以来,地产企业发债就已明显放缓。今年以来,也只是出现缓慢的抬升。

兴业固收唐跃、池光胜研报认为,

地产债发行量上升,实质上并不能说明监管层对房企融资的态度出现了明显松动。

即使符合条件的房企能够发债融资,但对于房地产开发业务来说,那也是

“别人家的钱”

,况且从“可以申报”到真正发出来还有很长的路要走。

实际上,除了银行贷款和公司债外,地产企业

股权融资、ABS、信托、资管融资等各类渠道均有收紧,融资紧张未见改善信号。

房企负债率回升

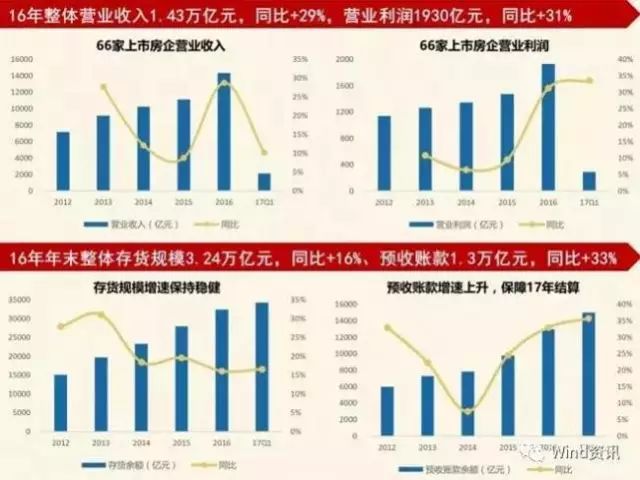

得益于2016年市场火热,地产企业利润丰厚。

广发证券乐家栋研报统计,66家样本上市房企2016年整体营业收入1.43万亿元,同比增幅超过29%,营业利润1930亿元,同比增幅超过31%。

但同时,房企负债率亦同步上升。

统计数据显示,A股136家上市房企2016年负债合计超过4.92万亿元,同比增加10139亿元,同比增幅25.93%。

截至2016年底,A股平均每家上市房企负债达362亿元。

其中,有

32家资产负债率超过80%红线

,占比接近24%。此外,剔除预收账款后的资产负债率超过70%的有45家,占比超过33%。上市房企的平均资产负债率已达77.26%。

更大挑战在后面

不仅如此,随着调控的深入,房企还更大挑战还在后面。

5月9日,中国社科院就《房地产蓝皮书》举行发布会,蓝皮书执行主编王业强表示,预计2017年商品住宅销售面积有可能出现5%到10%的负增长。

住宅开发投资增速将明显放缓,随着商品住宅销售面积增幅减小,甚至出现负增长,

住宅开发投资的增速也将放缓,住宅价格涨幅也将回落。

此外,北上广深已全部上调房贷利率。业内人士认为,随着调控的层层深入,未来进入“四限”(限购、限贷、限价、限售)的城市还将持续扩容。

主导本轮房地产市场持续火爆的核心动力已出现衰减迹象,尤其是房价虚高、严重透支的二、三、四线城市,或面临调整风险。

随着销售放缓,房企流动性风险势必加剧。

目前除了国内发债逐步到期外,伴随着房企海外发债的增加,这部分债券到期压力也开始逐步集中。

海通证券首席经济学家姜超此前研报分析,海外债券到期压力逐渐增多,

未来3年待偿债券超过350亿美元。

前期融资产生的大量债务逐渐到期,国内融资何时放松尚不可知的背景下,

房地产企业债务偿还问题将逐渐浮出水面。

个体信用基本面将因融资能力和抗风险能力的差异而加剧分化,应警惕弱资质地产企业违约风险的爆发。

易居研究院智库中心研究总监严跃进分析称,前两年宽松的融资环境已经过去。

2016年11月份以来,房企融资环境收紧,去杠杆力度加大,加上今年调控政策全面加码,预计明后年偿债高峰期来临时,

会有一些房企难以承受资金压力。

债务风险,已经成为埋藏在中国经济之下的巨大隐患。

解决债务风险,刻不容缓!

在经济上行或者平稳期,大家都能一起发财、平安无事;然而一旦情况有变,经济下行,风险随即产生,将引发一系列的连锁反应。

企业经营压力骤然增大,盈利能力下降,只能靠继续举债以苟延残喘,希望银行继续输血。

但一旦银行不愿意为这种迟早跌价的资产接盘,或是利率走高让企业连利息也付不起,那么势必会走向崩溃。

前几个月,曾经的中国500强企业山东天信集团轰然倒塌,就是一个最好的例子。

现在的楼市,流动性已经大大降低,未来也将会被锁死。

可以预见一批炒房的企业和个人会被套死在山顶。