每年非洲草原数百万角马、斑马、瞪羚的大迁徙画面都蔚为壮观。由于非洲大部分地区是热带草原气候,有明显的旱季和雨季,当北部热带草原是旱季时,南部是雨季,反之亦然。食草动物逐水而居,随季节变化不断地迁徙。

在投资中也是如此,水就是大资金,追随资金的去处才是正确的打开方式,君不见当年4万亿天量资金投下去,港股的金融和房地产板块一骑绝尘。

现在又到经济下行周期,还是要靠基建先稳住大局,徐图调结构大计。

我所长期关注的通信行业,国家发改委、工信部制定印发了《信息基础设施重大工程建设三年行动方案》,方案提出完善新一代高速光纤网络、加快建设先进移动宽带网、积极构建全球化网络设施、强化应用支撑能力建设4项重点任务。为保障上述任务和目标的实现,2016-2018年信息基础设施建设共需投资1.2万亿元。

这其中有没有机会?答案是有的,国内就有这么一家通信行业的大包工头——中国通信服务。

▌一:公司简介

国企背景

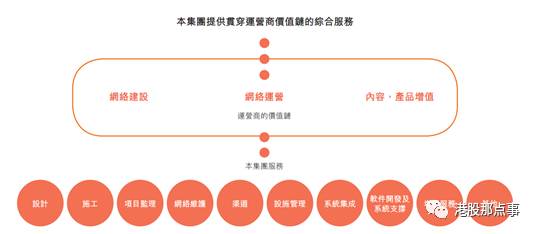

中国通信服务脱胎于中国电信,是国内最大的电信基建服务集团,拥有中国通信行业所有的最高等级资质,是业内唯一一家连续三年获得“国家优质工程金质奖”的公司。为客户提供电信基建服务(包括设计、施工、项目监理),业务流程外判服务(网络维护优化、渠道建设、设施管理)及应用、内容等其他服务(系统集成、软件开发、语音增值等)。也就是从无到有,图纸设计到施工建设、后期维护、管理服务的一条龙服务。

股东看好

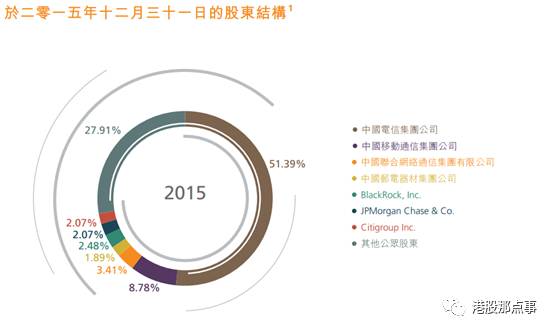

主要客户包括中国三大电信运营商——中国电信、中国移动及中国联通,有意思的是,他们既是大客户又是公司大股东。

运营商之所以把业务交给它做,是因为项目外包成本要比自己全盘做低的多,这与肯德基专注做炸鸡,其他交给供应链去做是一个道理。在互联网的冲击下,运营商日子不好过,裁员降薪,业务外包。中国通信服务的快乐正是建筑在运营商的痛苦之上……

外资大行的持股比例不断上升,侧面印证了他们对中通服是很有信心的。

公司同时还为电信设备制造商、广电企业、政府机构及海外客户提供通信配套网络综合结局方案服务和信息化解决方案如智慧建筑、视频监控、云计算数据中心建设等。

通信行业的万亿投资投放,最为受益的上市公司就是做基建和支撑应用中国通信服务。以2016年为例,三家运营商的资本开支总计3582亿元,同比减少804亿元,开支缩减了18.5%。公司中报显示营收同比增长12.3%,其中电信基建服务收入同比增长20.3%。朝里有人好做官,数据直接证明了其国企性质决定了从政府和其他大型国有企业获得项目具有天然优势。

作为国企,中国通信服务效率较高,2007年以来一系列动作扩展了经营范围:

2009年同埃森哲合资成立中通服软件科技有限公司;

2013年与银联、长沙银行发布互金平台——掌钱,与中国电信、SAP合作为公司提供SAP云端产品;

2015年成立子公司中通服供应链管理有限公司。

通过这些布局,不断迎来新的利润增长点。经营状况如何?

▌二:公司财务数据

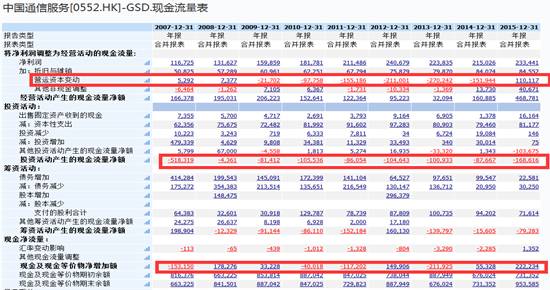

上市以来的总营收逐年增长。净利润整体上呈现逐年增加的趋势,个别年份例外。

现金流量表上投资活动的现金流量净额为负,对应着2007年来的一系列收购等动作。由于营收增长,净利润增长提速,自由现金流大幅提升。

现金流相对稳健,因为客户多为国企,所以资金回笼也慢,这在报表中体现在应收账款随着营收增长而增加。中报显示公司针对这一现象持续强化应收账款管理,应收账款周转天数为124天,同比下降16天。

公司派息也比较慷慨,平均派息率约4%。

▌三:有没有投资价值

这种增长能持续么?那要看公司的基本面会有什么变化。翻阅其十年来的年报,有以下几点值得关注。

1、移动、电信业务的高速增长

原中通服荣誉董事长王晓初调任中国联通董事长,推动公司取得除中国电信以外的其他订单。预计未来来自每个运营商的业务都是双位数增长。

2、铁塔成为新收入来源

2014年中国铁塔向公司明确优先待遇及不竞争安排。2015年到2016年年中,来自铁塔公司的收入增速从客户增量贡献的第二名到首位。公司在业绩说明会上表示:铁塔业务的占比从过去的0.7%到3.4%,实现了五倍增长,未来会继续提升。公司的优势在于能够帮助铁塔公司降低其运营成本,符合铁塔公司未来上市和降低运营费用的战略,目前公司占铁塔整体份额的33%。引入铁塔,集团可减少对运营商资本开支周期的依赖。

3、收入结构发生变化

公司的收入增长与运营商资本开支相关性在减弱。公司在成立之初是典型的电信运营商服务支撑商,通过一系列并购及成立合资公司,公司的业务更加多元化。公司坚持转型创新,在科技、IT 服务领域上发力。目前来看传统优势的电信基建服务发展良好,业务流程外判服务中的网络维护业务发展较快,应用服务、内容增速第一。政府、企业客户及海外市场成为增长动力,2016中报显示来自国内电信运营商和海外客户部分分别同比增13.9%和21%,来自非运营商集团客户电信基建服务收入同比大幅增长53.2%。

▌总结:

目前中国通信服务传统的基建板块占公司营业收入一半,属于劳动密集型业务,拉低了总体毛利率水平。这一现象正在不断得到改善,公司正从低利润业务(如产品分销、建设)转向高价值业务(如软件开发、系统集成)。

在港股通信行业个股中,通信基站建设、外包服务仅有中国通信服务一只,就估值而言没有可供参考的。以软件行业为参考,为华为做软件外包的中国软件(354.HK),2.23倍PB,21.5倍PE。以做铁路信号设备,市场占比最大的中国通号作参考,市场给的估值是2.27倍的PB,15.5倍的PE。大A股更是到天上去了,为华为、中兴做第三方移动网络优化服务的华星创业5.18倍PB,45.8倍PE,所以综合来看,当前中国通信服务的股价来看,1.2倍PB,12.6倍PE显然是被低估的。

股价表现来看,月K线与恒指表现高度相关。也就是说如果港股的大行情真的来了,最差也不会跑输指数太多。但就短期而言,运营商放缓了基础设施建设的投入,2016年中报显示,低毛利业务增幅较大,人力资源成本上升,可能会拉低全年业绩增速。

长远来看5G时代到来(2019建设,2020商用),基站建设(至少为当前数量的2倍)和后期维护将更为密集,智慧城市等应用的推广将大幅提振中国通信服务的业绩。工信部和发改委在2017-2018年的1.2万亿投资,也缓解了4G和5G建设期间尴尬的青黄不接。有理由相信中国通信服务会走在星辰大海的路上。

利益声明:本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

·END·