导读:1月信贷呈现“政策压力中前进”的格局,结合社融远超市场预期,显示融资需求呈现内生增长的态势,这意味着未来无论是政策继续收紧打压抑制信贷过热,还是边际放手默许经济企稳背景下的融资继续扩张,对债市都不是好事。

经济“内生企稳”信号进一步增强,二、三季度经济即使转向下行,但幅度未见得会很大,对市场冲击可能也较为有限。昨日,官方公布了两项重要的宏观数据:①金融数据总体表现“亮眼”,新增信贷规模在“政策压力中前进”,不仅总量维持高位,结构也明显“优化”。②通胀问题还在发酵,PPI继续“高歌猛进”,CPI非食品项“蠢蠢欲动”。尽管生产数据还处于“真空期”,但是结合已有的宏观数据(PMI、贸易、通胀、金融)、微观证据(发电耗煤、工程机械销售)以及价格信号(铁矿石、铜价创新高)看,2017年经济开年不弱,内生企稳的信号已经越来越多。目前市场对经济基本面的主流预期仍是“二、三季度仍要经历下行”,但就目前的情况看,经济“超预期好”的概率越来越大,而“超预期差”的胜算则越来越低。即使二、三季度经济转向下行,但幅度未见得会很大,在当前市场预期已经较为充分的情况下,对市场的冲击可能也较为有限。

我们在央行上调OMO、SLF利率后提示:货币政策“转向”不仅仅是为了“债市去杠杆”、“楼市去泡沫”,更重要的支撑来自于短期经济企稳向好,稳增长压力退潮,宽货币不再是稳增长的必要不充分条件。目前看,经济基本面的“超预期因素”已经开始兑现,在美联储加息节奏预期加快的背景下,国内货币政策几乎没有再宽松的空间和必要。

以下是我们对1月金融、通胀数据的详细点评:

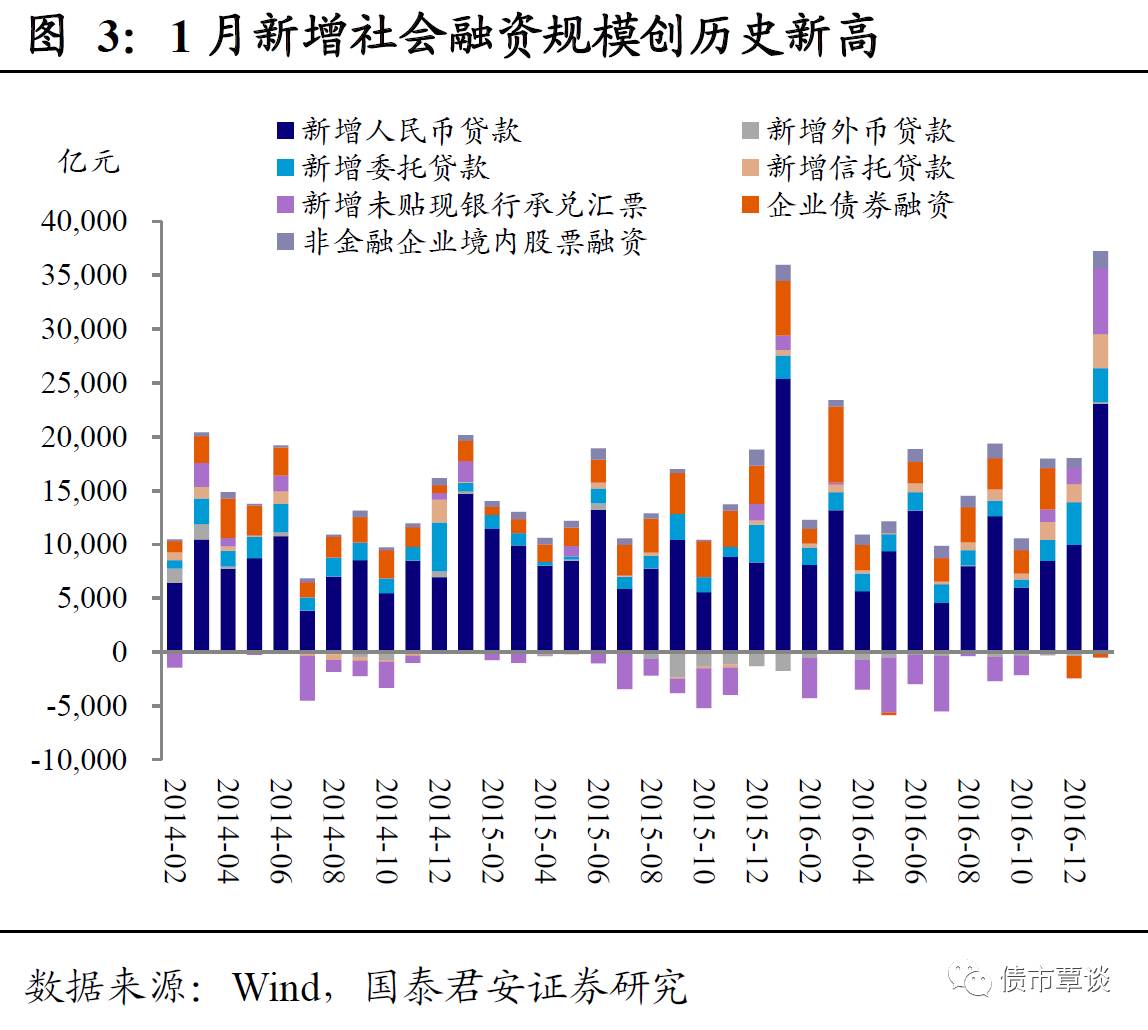

事件:央行昨日公布的数据显示,①1月新增人民币贷款2.03万亿元,较市场预期(2.4万亿)略低;②1月新增社会融资规模3.74万亿,超出市场预期(3万亿)并创出历史新高;③1月M2同比增长11.3%与预期和前值持平,M1同比增长14.5%,低于预期(20.2%)和前值(21.4%)。我们认为,1月金融数据传递出以下几点重要信息:

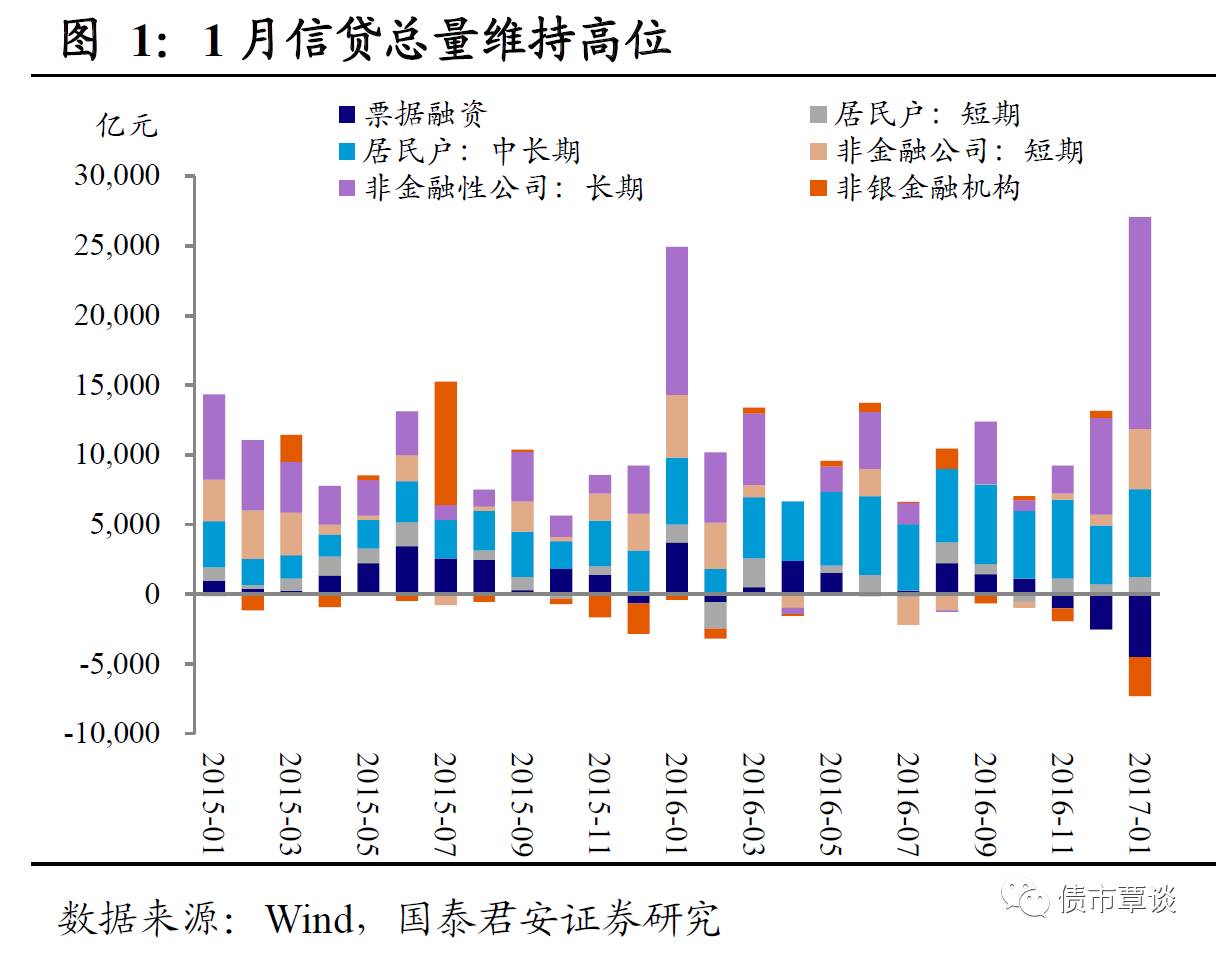

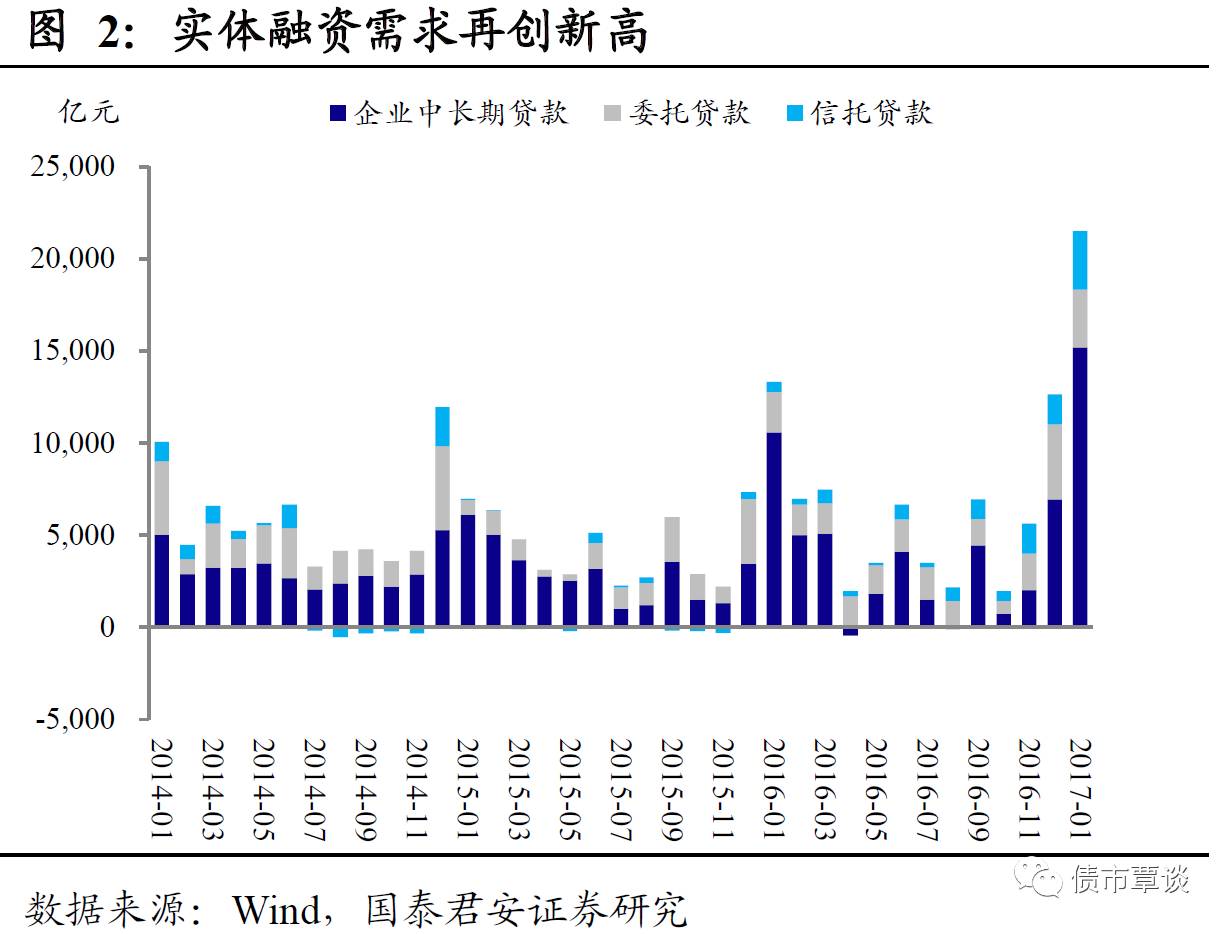

第一,融资“按捺不住”,实体需求旺盛。从总量上看,1月信贷规模似乎没有市场一开始想象地那么多(超过2016年同期),但如果仔细看信贷结构,可以发现主要的拖累因素来自于票据融资大幅收缩(4,521亿),这种收缩力度显然是“不正常”的(2016年同期增长3,719亿),只能理解为监管层“窗口指导”的结果,因此1月信贷数据“低于预期”很大程度上是政策“有形之手”扭曲的结果。如果考虑监管导致的“表内”向“表外”转移,可以看到1月新增社融规模是显著超出市场预期的。进一步地,如果我们只观察企业端的需求,可以看到1月企业中长期贷款+委托贷款+信托贷款的规模达到了2.1万亿,远高于2016年同期的1.3万亿,说明实体经济“真实”的融资需求仍在迅猛增长。当然,1月信贷数据还受到一些临时性因素的扰动,包括:①银行提早投放的冲动;②债市大跌后融资大幅减少,这部分需求向贷款和表外转移;③无地方债发行。但企业中长期贷款(含表外)已经持续放量两个月,临时性因素似乎不足以推翻实体融资需求向好的可持续性。

第二,按揭贷的“韧性”比想象中强。1月居民户中长期贷款增加6,293亿元,显著高于前值(4,217亿元)和去年同期(4,783亿元),不仅未对信贷构成拖累,反而提供了上行支撑。说明部分城市楼市限购的强化似乎并不一定会产生宏观层面的影响,2017年房地产对经济的拖累暂时不宜高估。

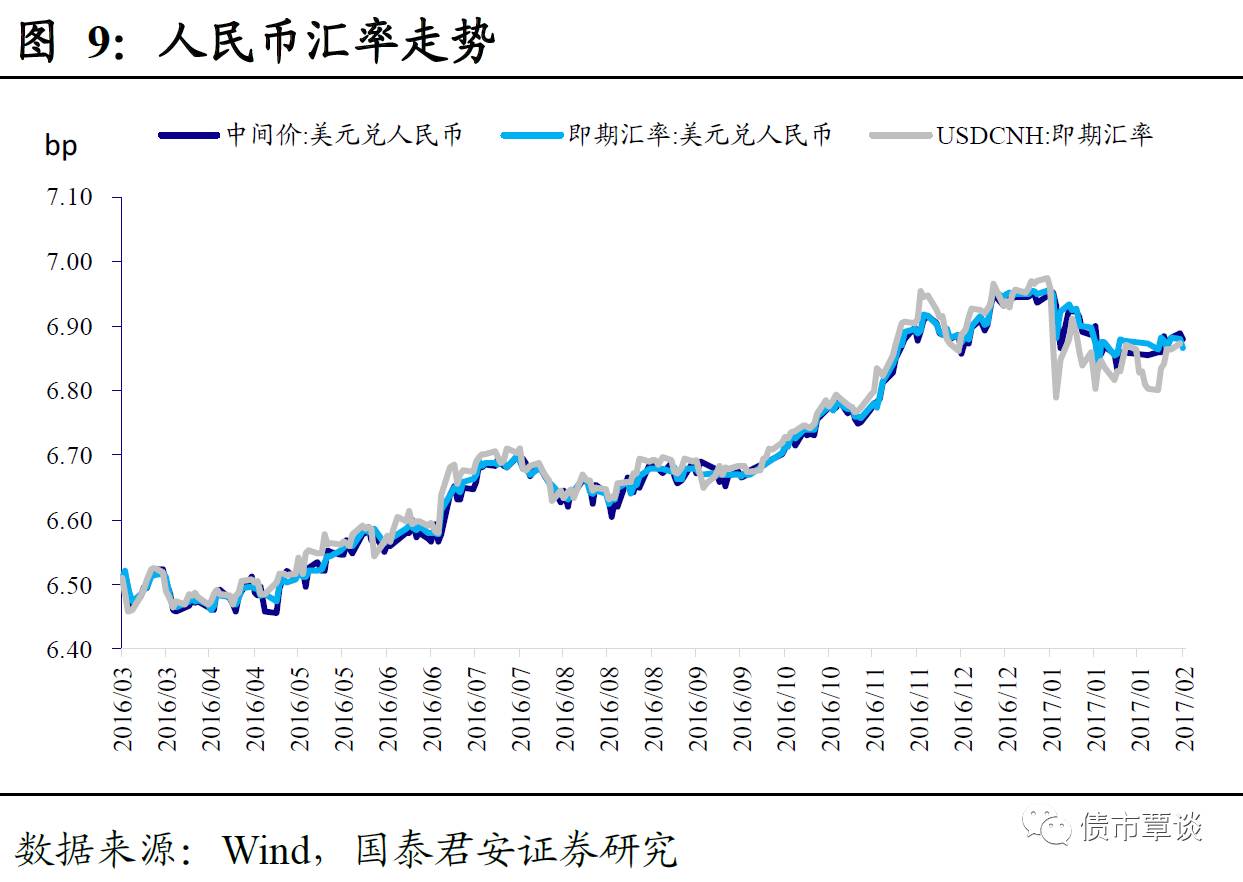

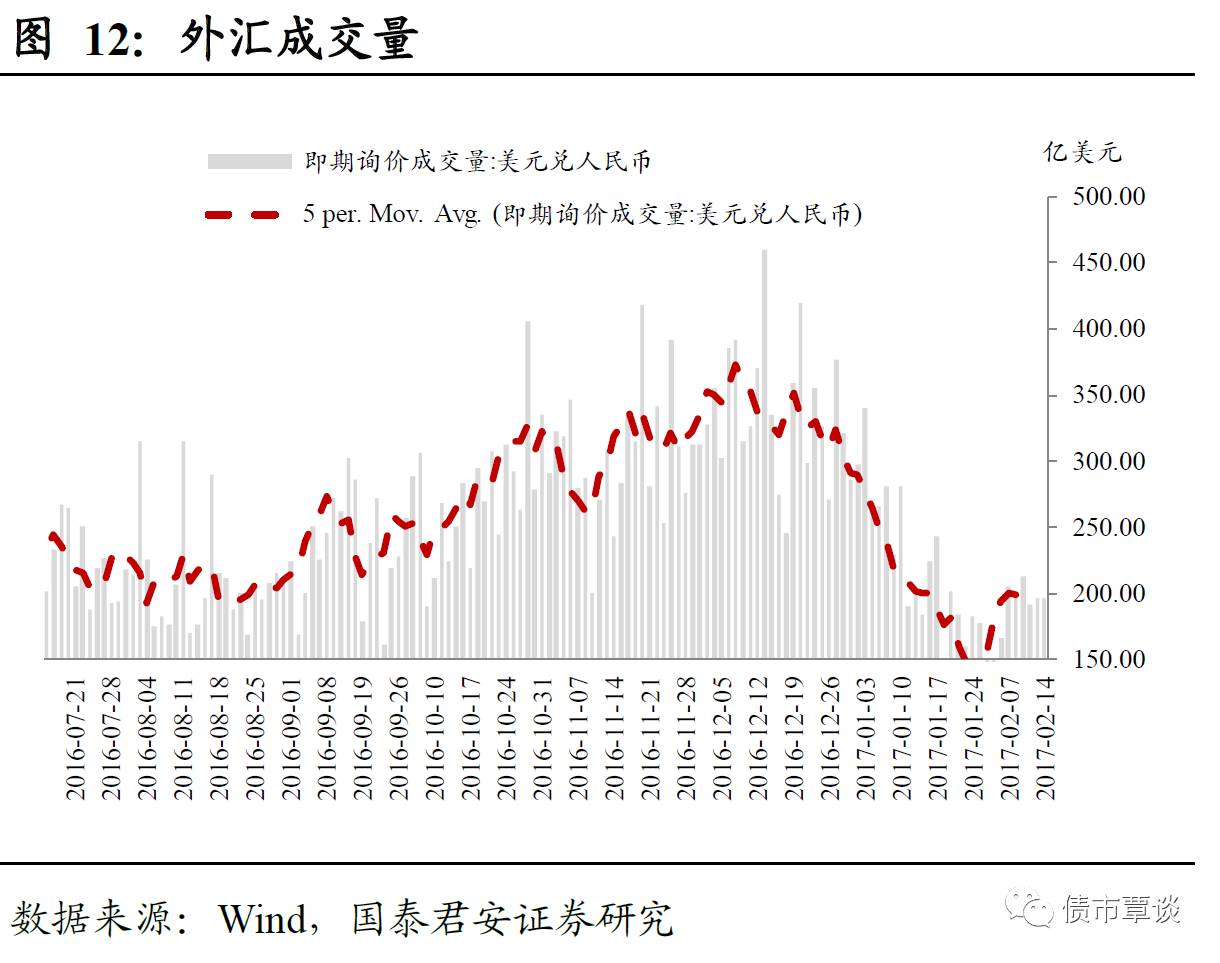

第三,外币贷款5个月来首现回升。与2016年初不同,2017年1月外币贷款呈现回升态势,一定程度上反应了企业汇率预期修复以及“热钱”集中出逃压力出清,短期看人民币汇率持稳是大概率事件。

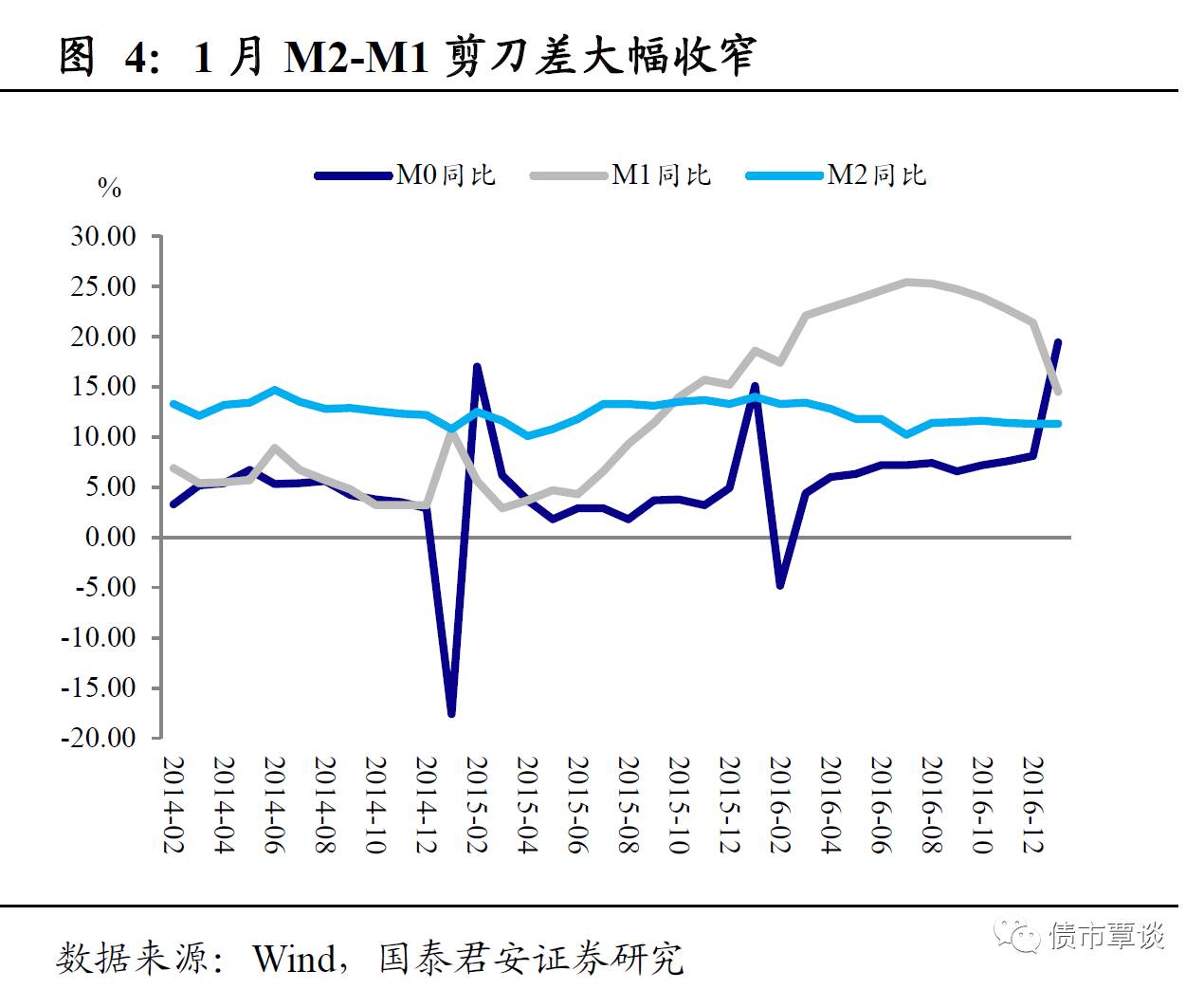

第四,M1与M2“剪刀差”大幅收窄。1月M2同比与前值持平,但M1同比显著回落至14.5%,导致M1、M2剪刀差大幅收窄。当然,这在很大程度上是季节性因素作用的结果:①2016年同期M1基数较高;②春节因素导致个人“提现需求”大增,存款从企业向个人转移。但需注意到剪刀差的收窄已经持续回落6个月,背后可能有企业投资意愿回复、持币观望减少以及房地产企业现金消耗的的趋势性因素驱动。

总体上,1月信贷呈现“政策压力中前进”的格局,结合社融远超市场预期,显示融资需求呈现内生增长的态势,这意味着未来无论是政策继续收紧打压抑制信贷过热,还是边际放手默许经济企稳背景下的融资继续扩张,对债市都不是好事。

事件:统计局发布17年1月通胀数据显示,CPI同比增速较前月上升0.4个百分点至2.5%,环比上涨1%。PPI同比增长6.9%,较前月上升1.4个百分点,环比增速0.8%,较前月下降。总的来看,春节错位因素推高CPI,PPI在新涨价因素和基数效应的推动下持续攀升,我们的点评如下:

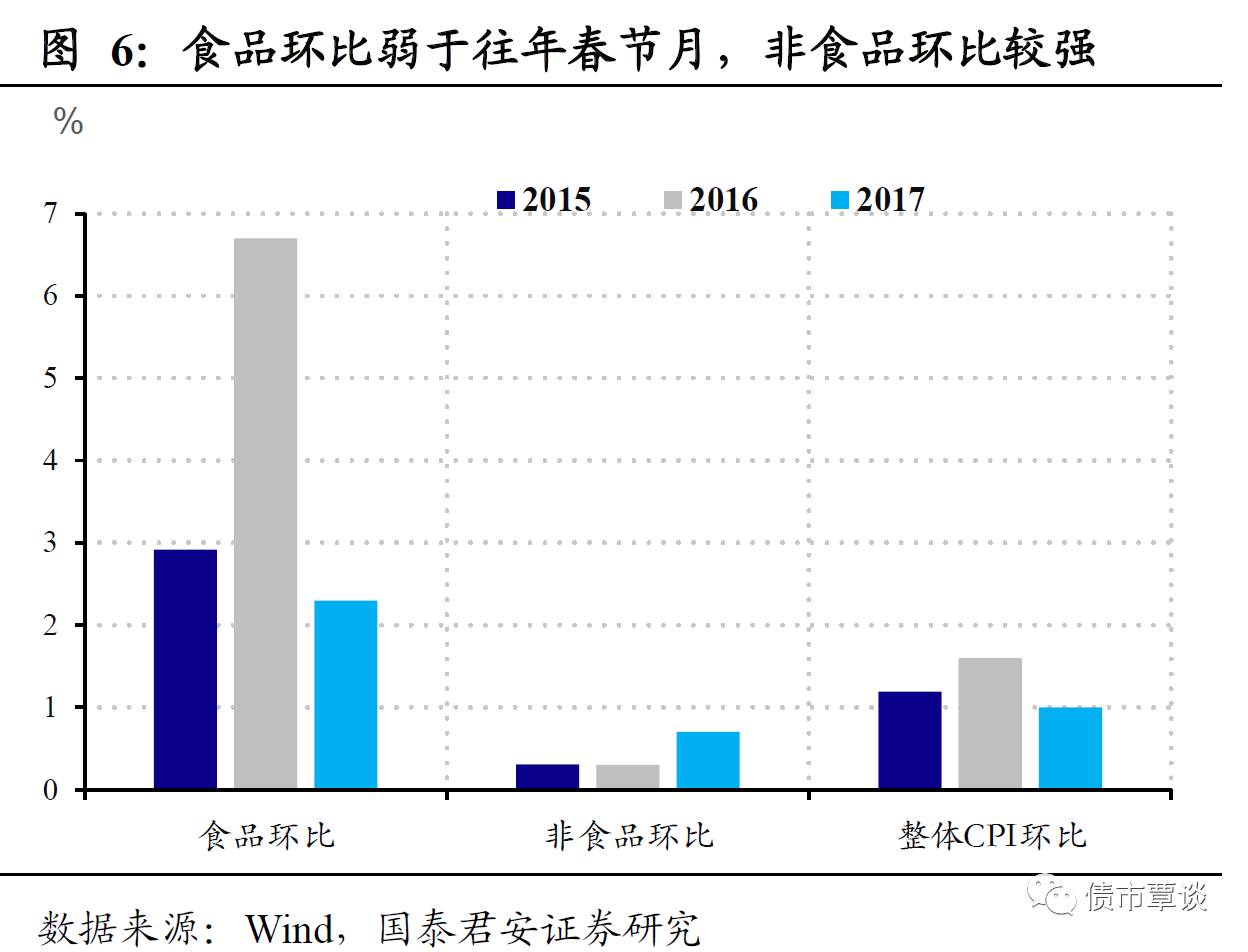

翘尾和“春节错位”因素共同推升CPI通胀,食品涨价不及预期,密切关注非食品价格上升。经数据分解,1月翘尾因素约1.5%,新涨价因素接近1%。新涨价因素方面,由于今年春节提前,食品价格环比上涨2.3%,为主要贡献因素;但食品新涨价因素不及预期,对比2016和2015年,春节所在月份食品环比分别为6.7%和2.9%,今年暖冬鲜菜价格涨幅平缓或是主要原因。此外受节日期间交通、文娱以及国内成品油价上调的影响,非食品价格环比上涨0.7%,增速较前月扩大0.5个百分点,虽然受春节因素影响,但非食品环比显著高于往年春节月份(过去两年均为0.3%左右),油价上升和PPI传导的可能性均需密切关注。

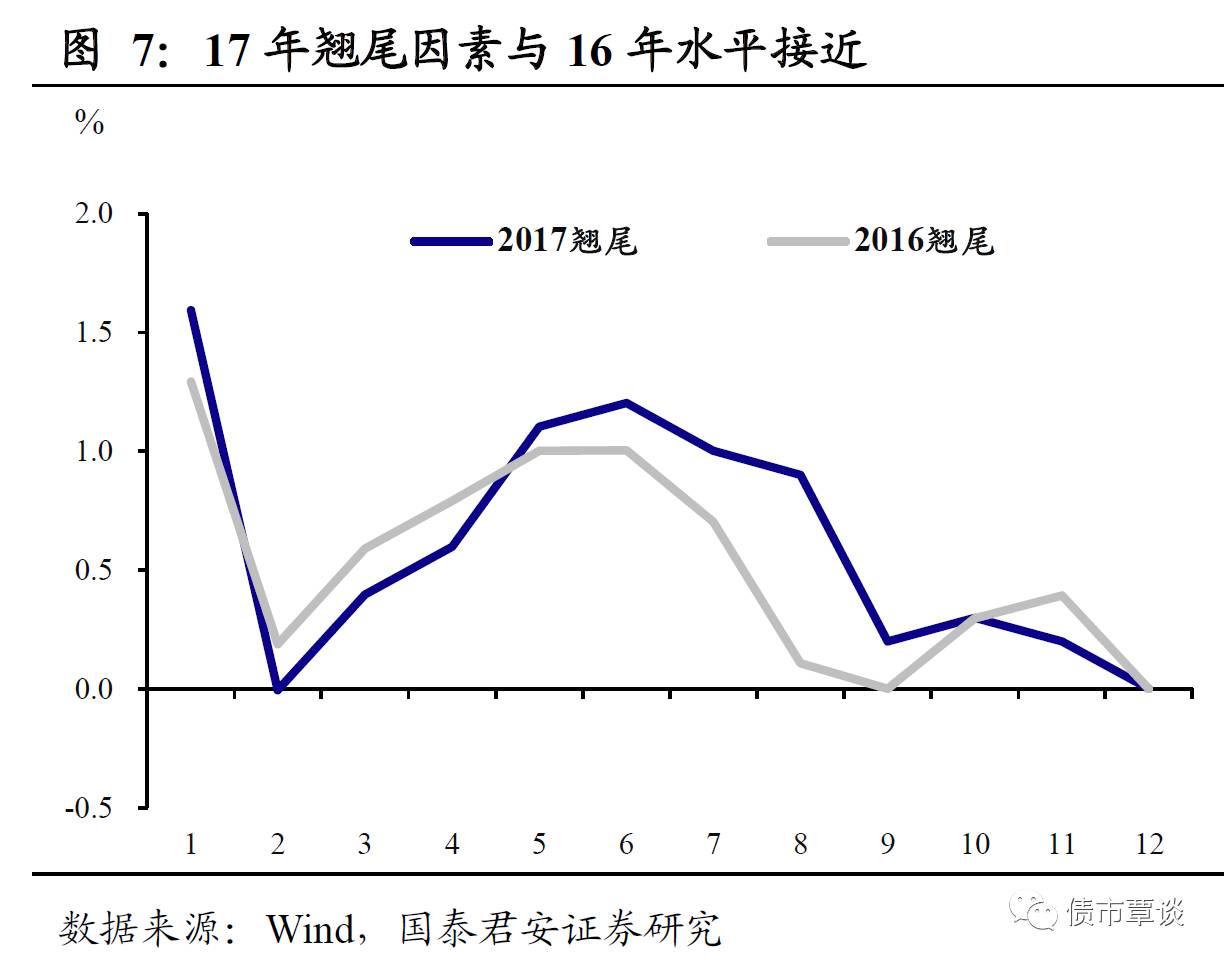

2月CPI或显著回落;全年CPI大概率温和,但有上行风险。随着春节和高翘尾因素消失,2月CPI或显著回落,但这一趋势已成为市场所预期到。展望全年CPI温和中有上行风险。从已公布数据看,17年的翘尾因素与16年水平接近,宏观经济运行平稳,几乎没有过热风险,同时货币政策稳中偏紧。从整体上看,17年全年大概率通胀温和。但不应忽视上行风险。PPI向CPI传导的外,石油价格上涨、农业供给侧改革以及限购后的房价影响显性化,均有可能推动CPI向上。目前来看,PPI的传导效应、农业供给侧改革以及房价影响显性化均未观测到显著迹象,油价上升可能是最主要的上行风险。总的来看,通胀全年大概率温和,但不应忽视上行风险。

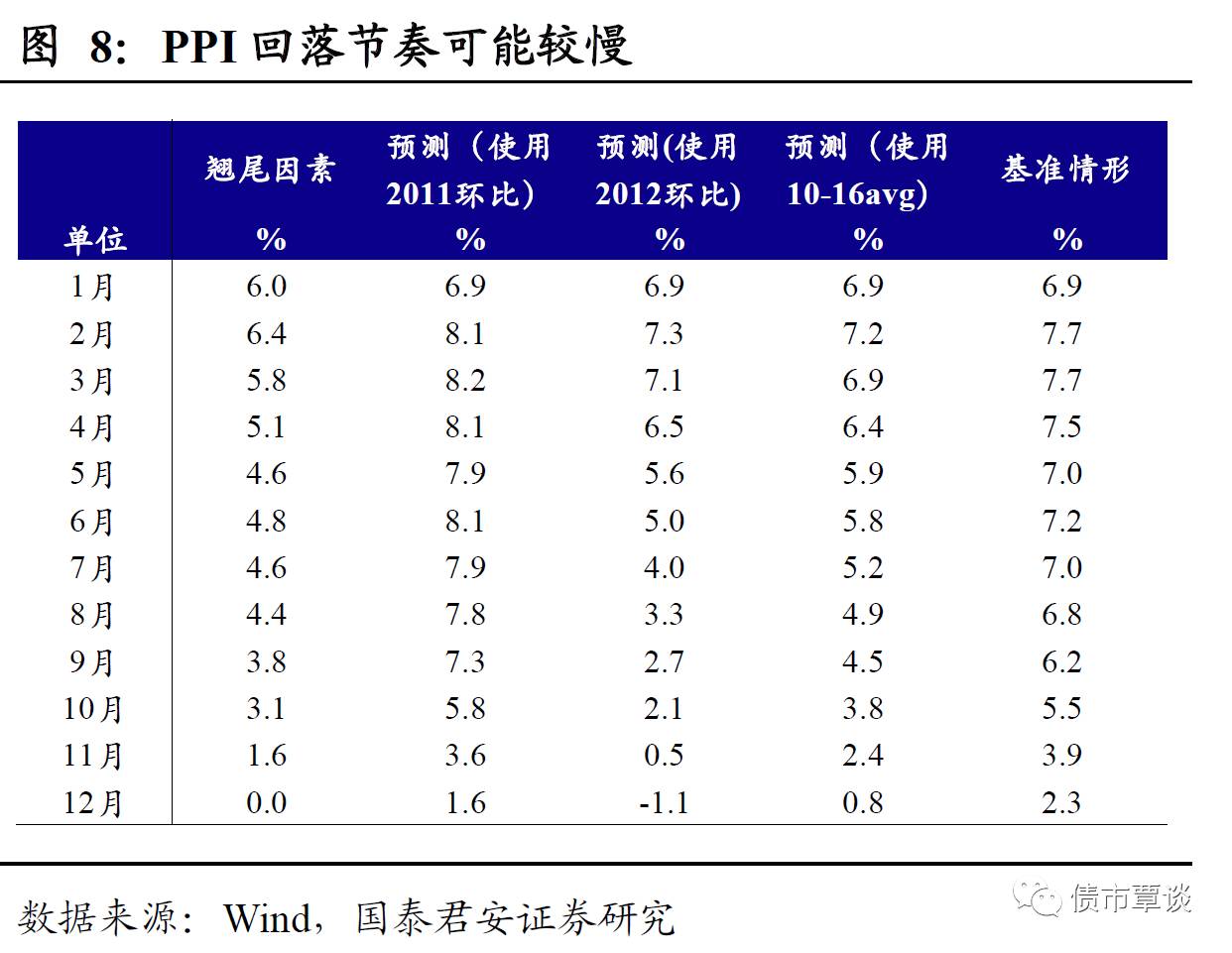

PPI同比上升,环比有回落趋势。由于基数效应较高(据测算6%左右)1月PPI同比仍在上升,但环比增速较上月显著下滑0.8个百分点至0.8%,结束去年下半年以来的连续上升趋势。从具体分类来看,涨价仍主要集中在中上游,黑色金属、有色金属、石油、煤炭以及相关产业链。

PPI全年仍前高后低,高点在3月前后,但回落节奏或慢于预期。经济整体平稳,PPI回落节奏慢。从基数角度看,PPI高基数主要集中3-4月以及年底。从新涨价的角度看,如果需求平稳,经济企稳,企业盈利和补库的持续性均有可能超出预期。结合油价上涨的因素,PPI新涨价因素不弱。考虑比较保守的基准情形(2月份月环比0.5%,此后PPI增速在0附近震荡)。那么PPI将在2月达到7.5%左右的高点,此后开始下滑。但下滑态势比较平缓,在4季度前都能维持在5%以上的较高水平,PPI在全年大部分时间内处于高位盘整的态势。其他情形的估算结果也大致类似,我们预计,17年的PPI走势在2-3月达到高点,此后缓慢下行,由于去年年底环比增速较快,年底的PPI同比数字可能较低。

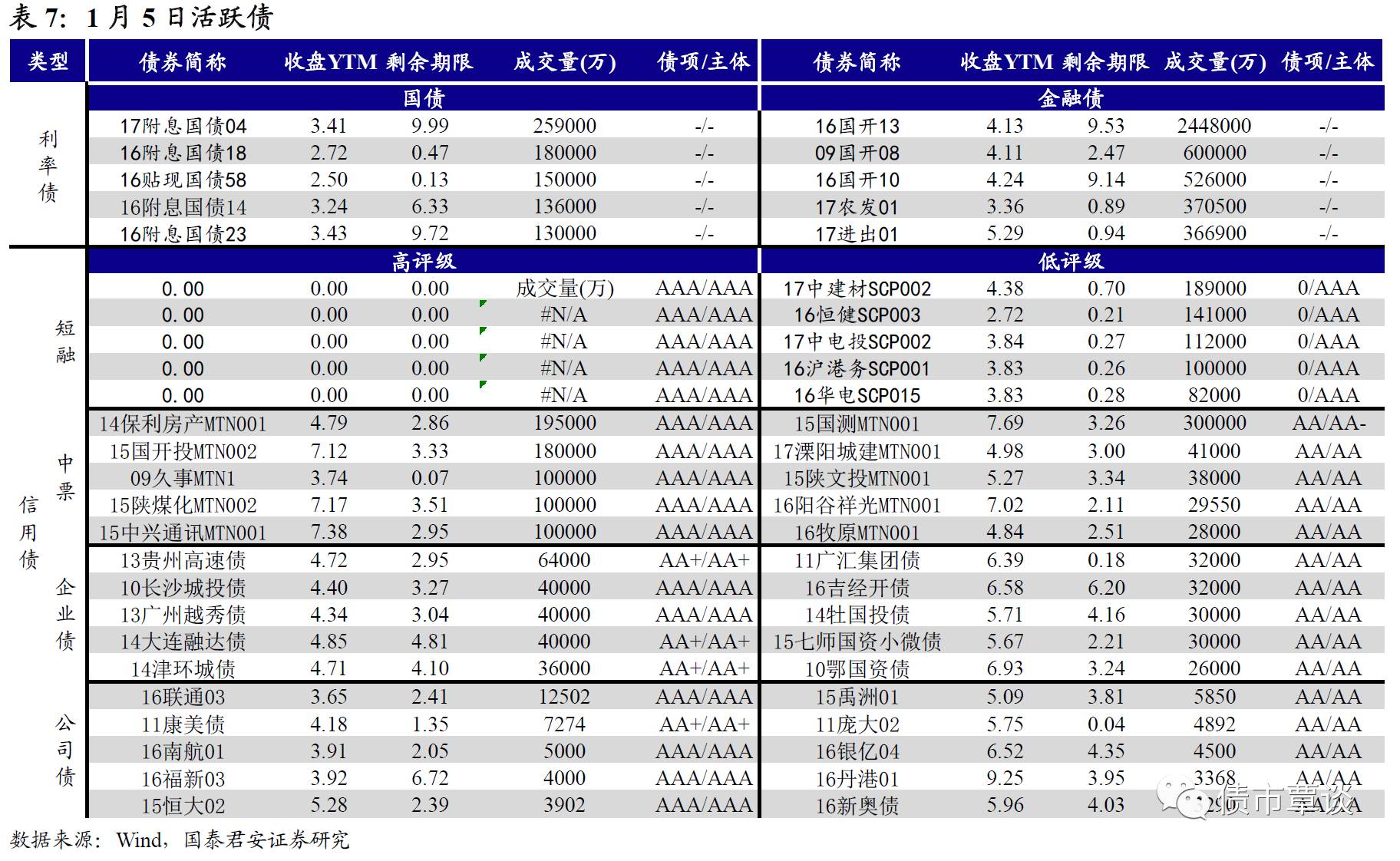

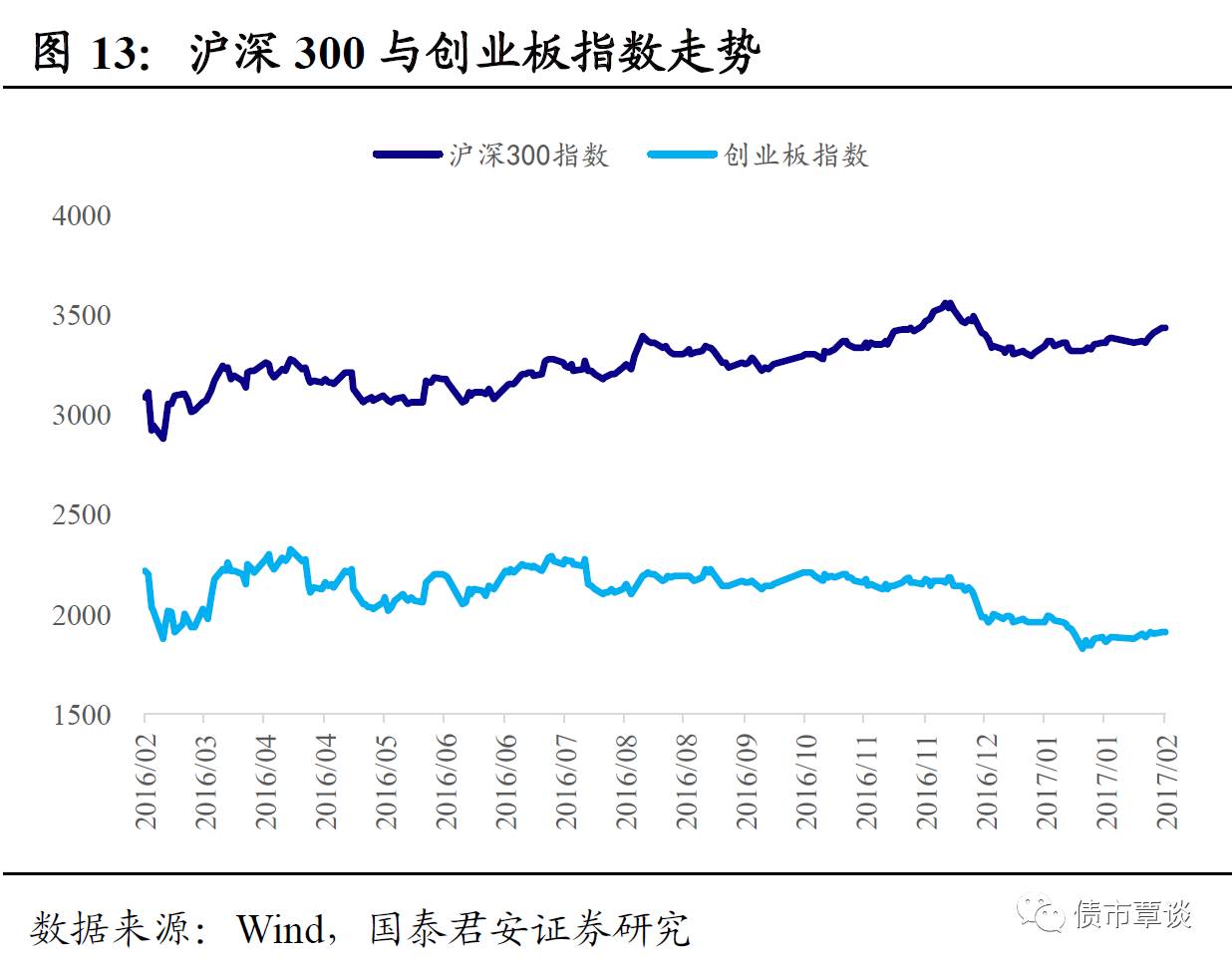

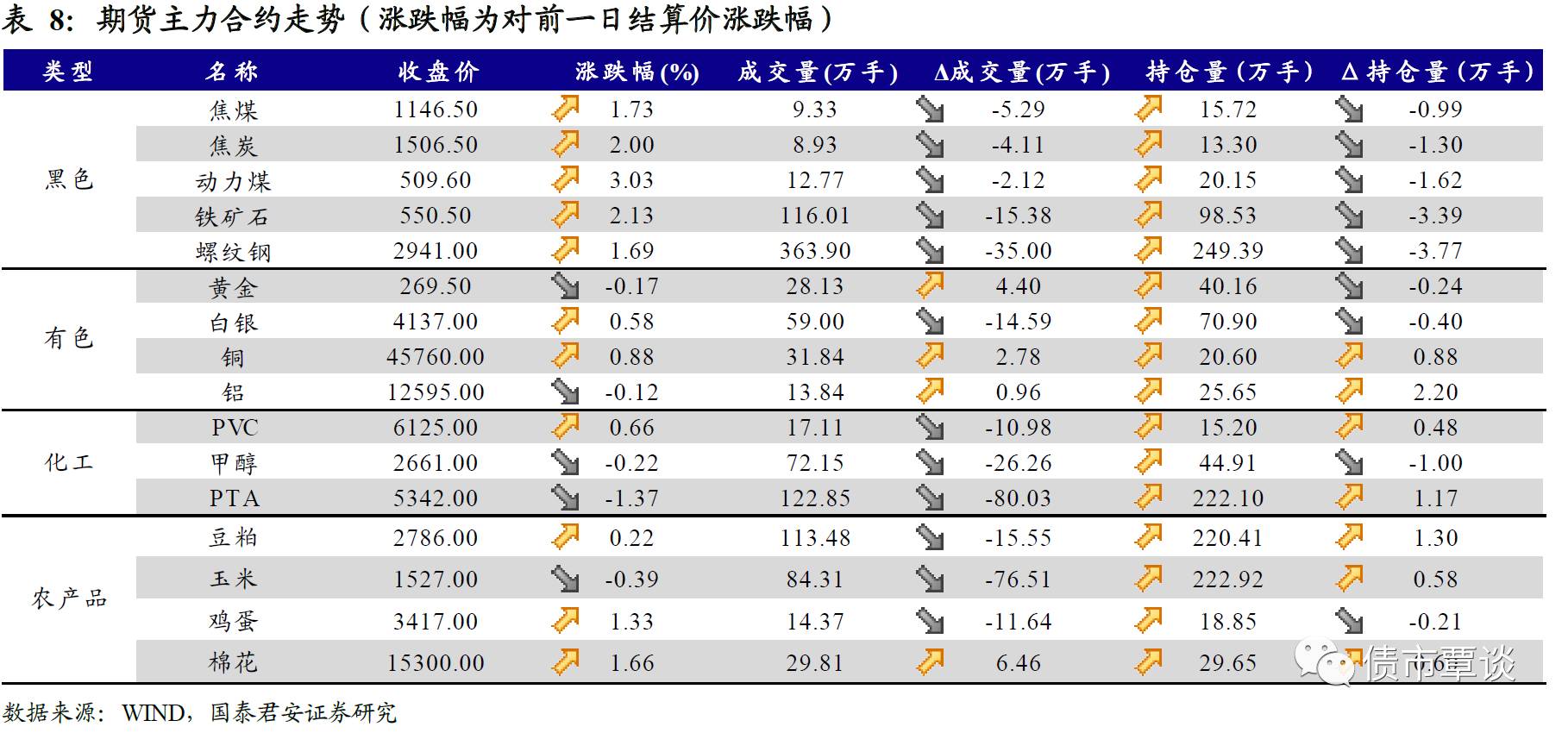

国债期货大幅波动。昨日国债期货波动较大,早盘低开弱势震荡,但在10点左右出现快速拉升;随后回吐涨幅,午盘后国债期货大幅跳水,尾盘又出现拉升反弹;TF1706、T1706分别收盘下跌0.11%和0.24%。一级市场需求较好,发行的三期国开债中标收益率较前一日二级市场下行,倍数较高。二级市场现券波动较国债期货温和得多,国债收益率曲线整体波动在2BP以内。昨日股市震荡走平,上证综指微涨0.03%,创业板指下跌0.22%。商品市场维持强势,焦煤、焦炭、螺纹钢分别上涨1.66%、1.05%和0.15%,铁矿石小幅回调0.07%。

【货币市场:资金面均衡偏紧,人民币升值】

货币市场均衡偏紧,利率全面上行。昨日,央行分别进行了300亿元7D, 400亿元14D和600亿元28D逆回购,同时有2300亿元28D逆回购到期,资金净投放为-1000亿元,持续大幅回笼趋势。隔夜利率上行1bp至2.26%不变,7D利率上行10bp至2.73%,14D利率上行31bp至3.45%。长端Shibor1M上行1bp至4.02%,Shibor3M上行1bp至4.21%。交易量较上个交易日小幅下降,其中隔夜较上个交易日减少154.61亿,7D减少54.05亿,14D减少363.26亿。交易所资金GC001加权平均利率上涨46bp至3.4091%,GC007加权平均利率上涨7bp至3.1095%。

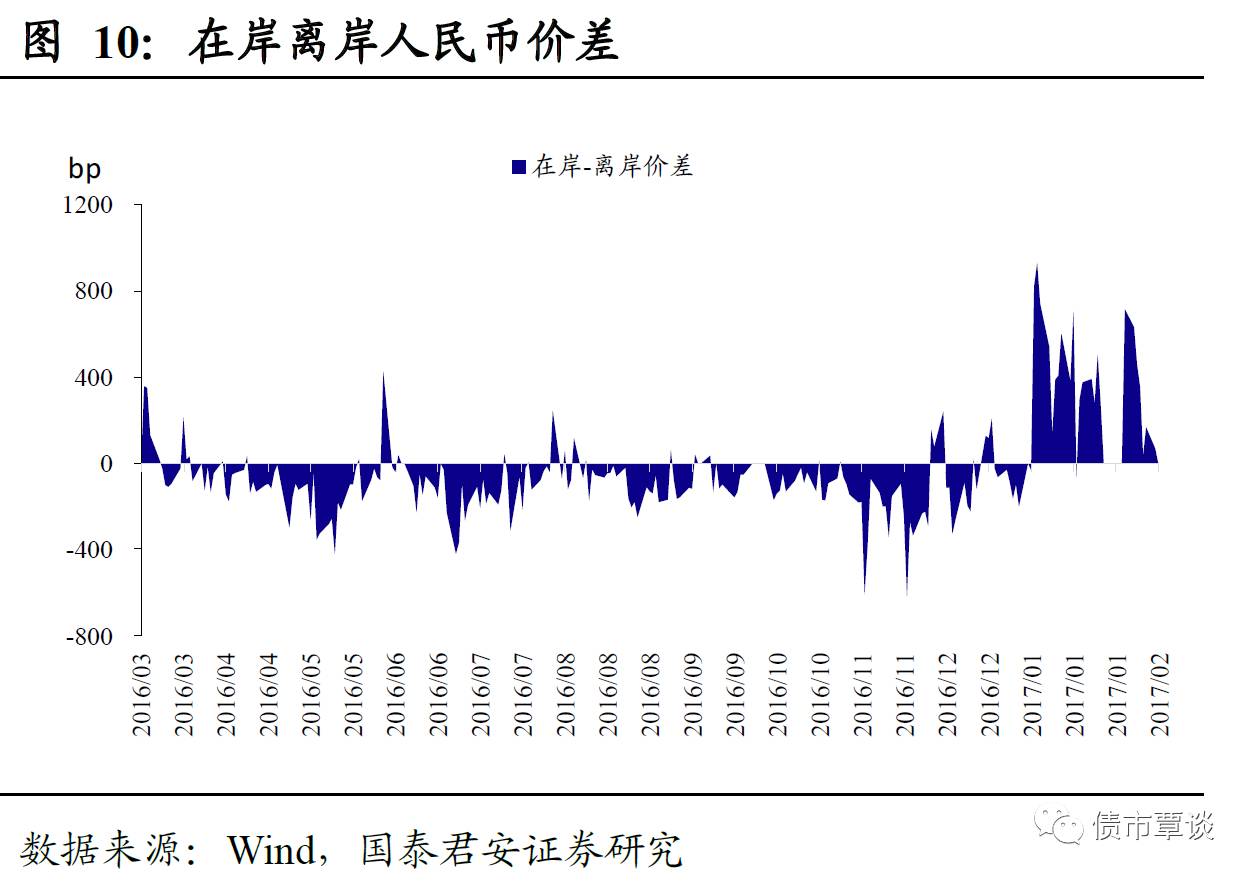

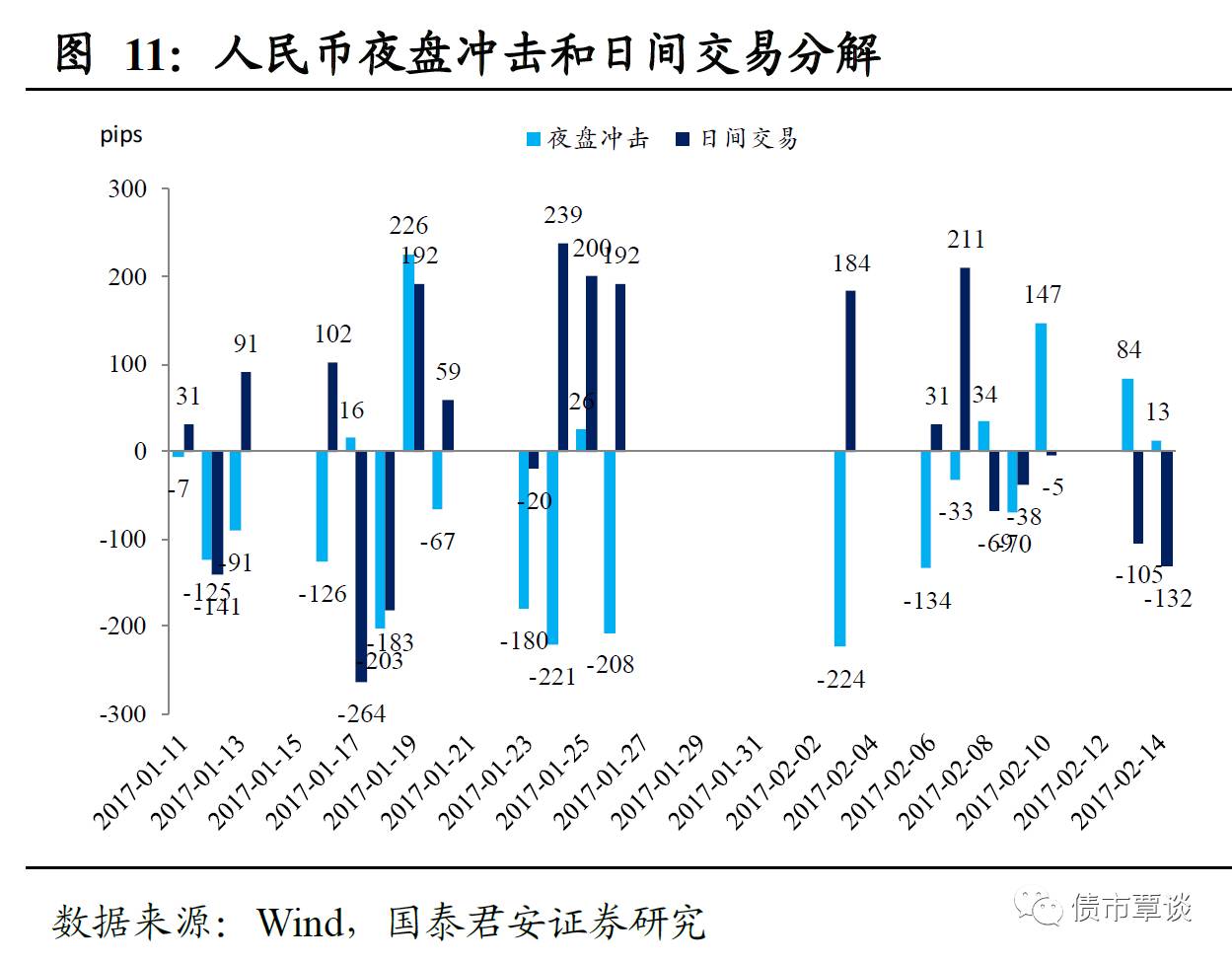

人民币升值。昨日人民币贬值趋势有所缓解,离岸人民币汇率小幅下行。截至昨日21:00,美元兑人民币在岸即期汇率小幅下行至6.8674;美元兑人民币离岸即期上行191bp,低于在岸142bp为6.8532;人民币12个月远期汇率为6.8638。

【利率债市场:一级市场需求较好,二级市场维持平稳】

一级招标市场需求较好。昨日国开债发行190亿元,中标利率均低于前一日二级市场利率。其中3Y,7Y和10Y的加权中标利率分别为3.7717%,4.0894%和4.0927%,分别低于前一日二级利率7bp,6bp和5bp。3Y,7Y和10Y的投标倍数分别为2.31倍,5.42倍和4.05倍。

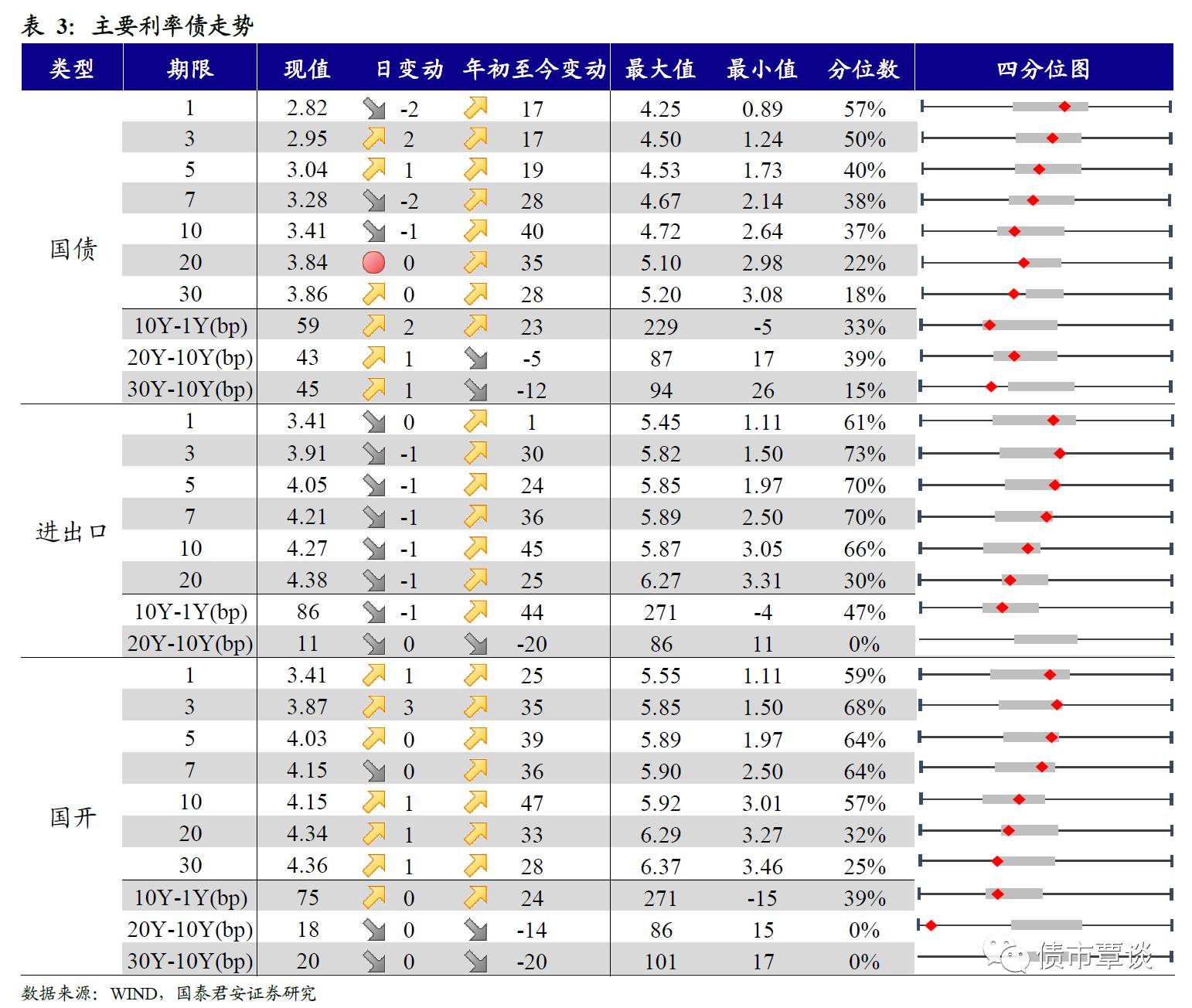

二级利率债收益率涨跌互现。国债1Y下行2bp为2.82%、5Y上行1bp为3.04%、10Y下行1bp为3.41%。进出口债1Y维持上一交易日的3.41%、5Y下行1bp为4.05%、10Y下行1bp为 4.27%。国开债1Y上行1bp至3.41%、5Y与上一交易日持平为4.03%、10Y上行1bp为4.15%。

国债期货全线下行。国债期货主力合约昨日全线下行。5年期国债期货主力合约TF1703收于99.600元,下降0.21%;TF1706收于98.165元,下降0.11%;TF1709收于97.385元,下行0.17%;10年期国债期货主力合约T1703报收96.090元,下行0.15%。

【信用债市场:短端利差维持平稳】

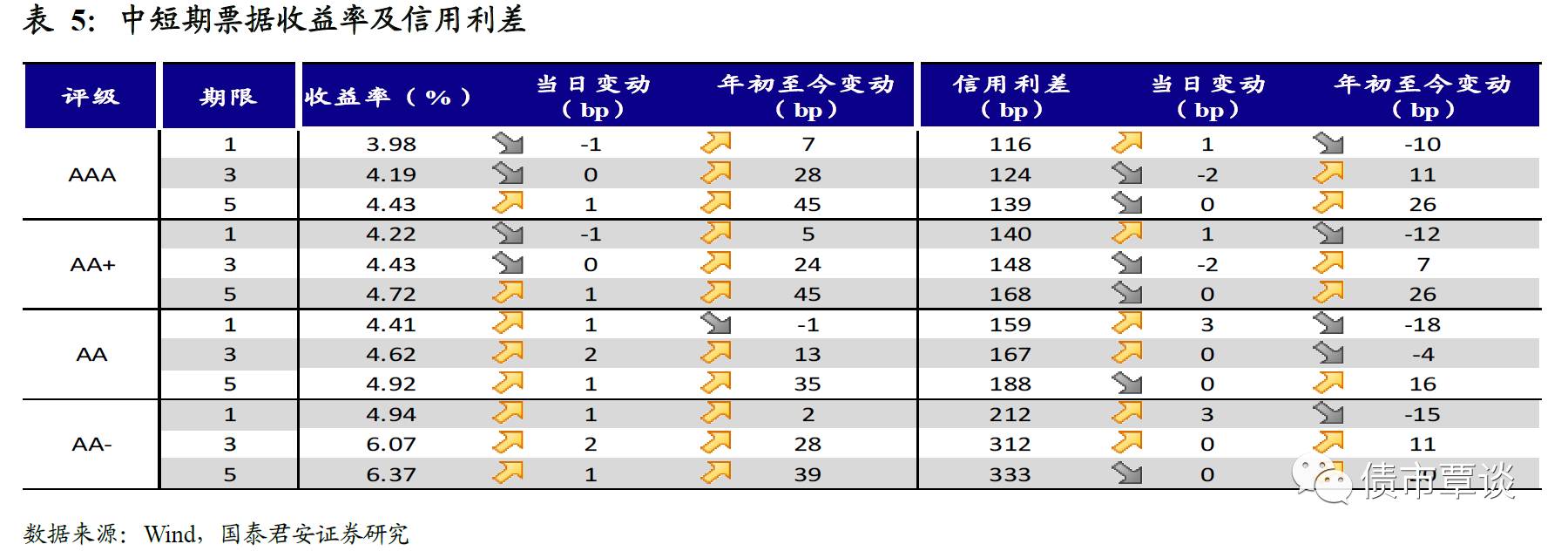

信用债收益率短端涨跌互现。短融交投较为激烈,参与主要是银行和基金。成交主要集中在 3 个月内的 6 个月左右的 AAA 的短融产品。中票交投较为活跃,各类型机构均有参与。企业债交投活跃,基金,券商和券商资管均有参与。中债中短期票据收益率曲线(AAA)1Y上行2bp为4.15%,3Y下行8bp为4.22%,5Y与上一交易日相等为4.40%。成交活跃的公司债中,AAA级的16联通03收益率下跌1.07%至3.6505%,AA+级别的11康美债下行0.29%至4.1753%,AA级别的15禹洲01下行0.4%至5.0902%。

短端利差变化较小。AAA和AA+评级的1Y和3Y分别下行1bp和维持不变,5Y信用利差则上升1bp。AA和AA-评级的1Y,3Y和5Y信用利差则分别上升1bp,2bp和1bp。其中,AA+评级的3Y和5Y,AA评级和AA-评级的1Y信用利差均处于中低水平,AA评级的3Y和5Y信用利差处于历史地位,AA-评级的3Y和5Y信用利差处于历史中高水平,其余评级则处于历史中等水平。

【转债及可交换债市场:中证转债指数小幅上涨】

昨日,中证转债指数下跌0.02%。在涨跌幅排行榜中,江南转债和16皖新EB涨幅居前,分别上涨0.77%和0.47%;14宝钢EB和汽模转债跌幅居前,分别下跌0.57%%和0.36%,

【股票及商品市场:股市震荡走平,商品多数上涨】

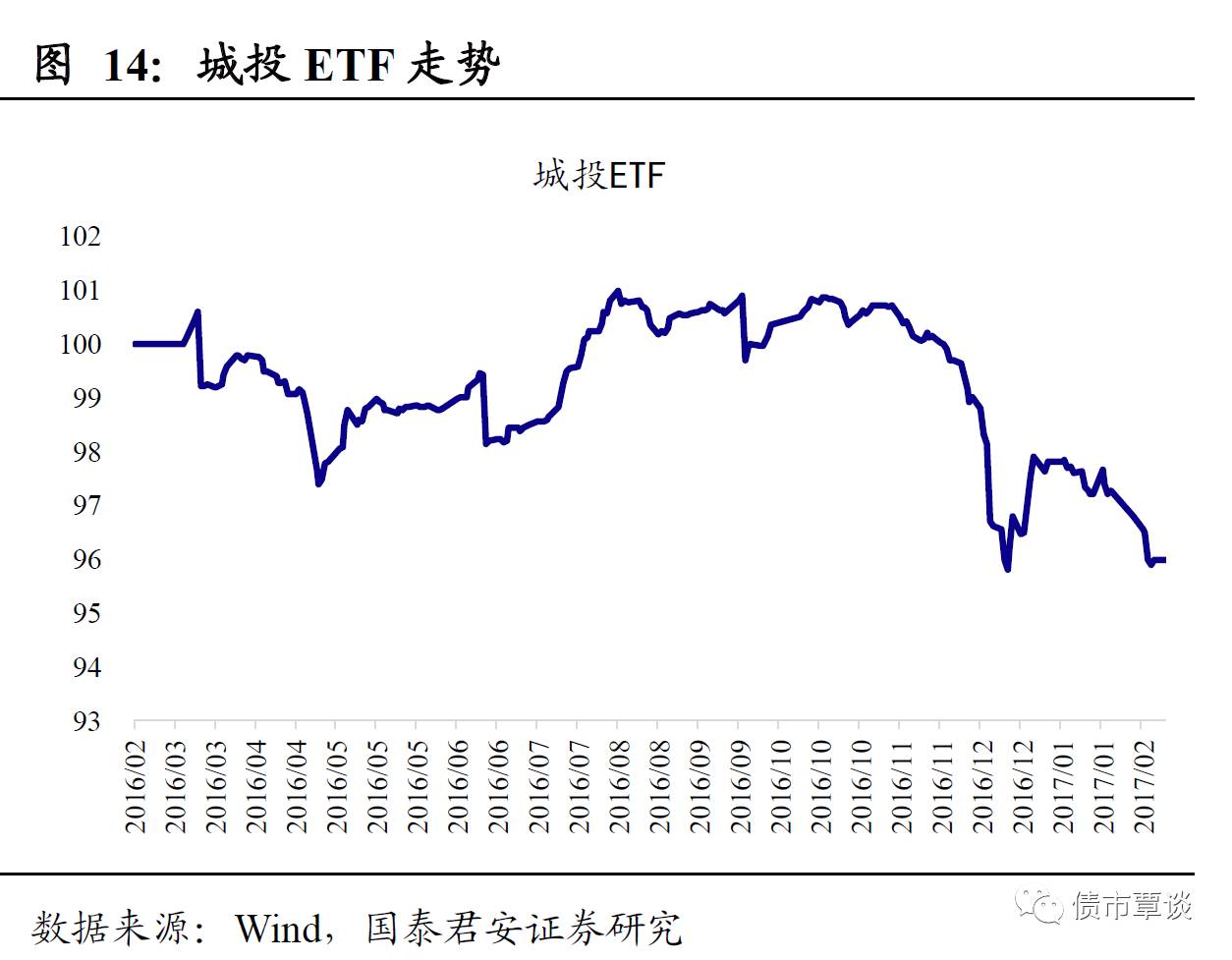

沪指持平,创业板下跌。沪深两市全天维持弱势窄震,尾盘翻红。上证综指收涨0.03%实现五连升;深成指跌0.06%,创业板则小幅下跌0.22%。钢铁,建筑装饰涨幅居前,分别上涨1.60%和1.02%;国防军工,休闲服务跌幅居前,分别下跌0.47%、0.64%。概念板块中,新疆区域振兴指数大涨1.98%,共享单车概念下跌0.87%。

大宗商品多数上涨。国内期市收盘涨跌互现,黑色系早盘震荡走强,焦煤,焦炭分别上涨2.99%和2.75%;有色板块除黄金下降0.11%之外,白银,铜,铝分别上涨0.64%,2.13%和0.93%;农产品则多数下行,豆粕,玉米和棉花分别下行1.53%,2.30%和0.69%;化工品中PTA和甲醇分别上涨0.65%、3.22%。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,请长按上方图片识别二维码关注我们!