张明

盘古智库学术委员

中国社会科学院世经政所研究员

近期,我们与一位来自全球著名主权财富基金的投资者进行了交流。他提出的主要观点如下:

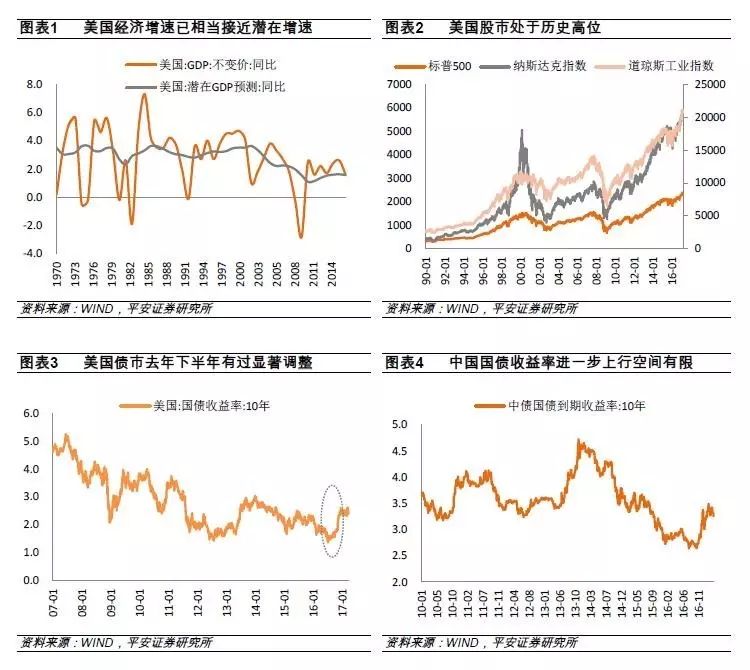

第一,关于美国经济。他比较担心今年美联储加息超预期的风险。主要逻辑是,目前美国经济增速已经相当接近产出缺口,如果特朗普政府实施显著宽松的财政政策,这可能造成通胀加剧,从而迫使美联储不得不提高加息次数。如果这种情景发生,除了推动美元走强之外,还会给新兴市场经济体造成巨大风险。中国的短期资本外流与人民币贬值压力也会相应加剧。

第二,关于美国金融市场。当前美国股市与美国债市均处于历史高点。但与股市相比,债市在特朗普当选之后已经经历了一次显著调整,美国10年期国债收益率上行了100个基点。而美国的股市近年来几乎没有进行显著调整。目前美国股市的定价已经充分吸收了特朗普冲击的正面消息(例如减税、基建等),而几乎没有price in特朗普冲击的负面消息。从这一角度来看,今年美国股市发生调整的概率可能比债市更高。

第三,关于中国债市。去年年底债市负面调整,一方面源自央行为了敦促金融机构去杠杆,另一方面源自美国债市利率上升,再通过汇率渠道倒逼国内债市利率上升。但今年债市收益率进一步上升的空间相当有限。其一,中国经济增速仍在下行,保增长需要维持较低的融资成本;其二,即使要去杠杆,主要也应通过分母(提振经济增长),而非通过分子(直接降低债务)。该机构可以投资于中国银行间债券市场,他们认为,今年随着国债收益率在未来走低,将会提供配置国内利率债的阶段性机会。

第四,关于中国金融系统性风险。该投资者认为,目前爆发全面系统性危机的概率很小,因为中国政府依然有较强的掌控能力与政策空间。由于中国经济从中长期来看劳动生产率增速依然较高,全球投资者依然看好中国资产。因此会将金融市场的下行或人民币汇率的贬值视为低位买入的机会。如果某些风险的爆发改变了国内与全球投资者对中国经济中长期信心的话,那就是截然不同的故事了。

我们的点评如下:

首先,这位投资者对美国经济的看法似乎有些矛盾。一方面,他在强调美联储加息次数上升的风险,但另一方面,他认为美国股市下调的概率大于债市,而后者通常是因为美国经济增速下行。我们更加同意今年美联储加息次数难超预期,同时美国股市今年调整风险较大的观点。

其次,我们比较认同他关于美国债市与中国债市的观点,也即2017年无论美国国债还是中国国债的表现都不会太差。有一种观点认为,全球债市35年的牛市已经结束。这个判断可能是正确的,但今年不会出现债市的显著熊市。

再次,要显著提振国内外投资者对中国经济的中长期信心,结构性改革不可或缺。这也是为什么举世瞩目十九大的原因。