尽管市场已预感“2017年再融资规模遭管控”,但回望刚过去的2016年,定增市场延续爆发式增长,多家券商从定增项目的承销与保荐业务中收获颇丰。

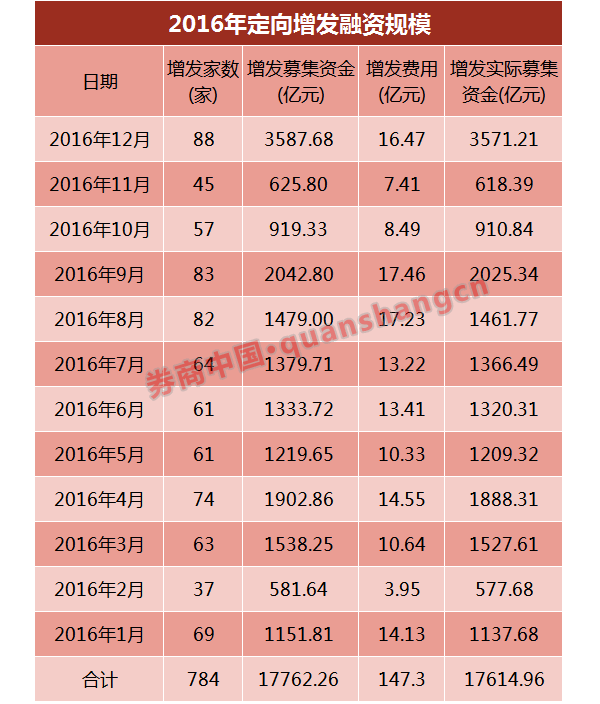

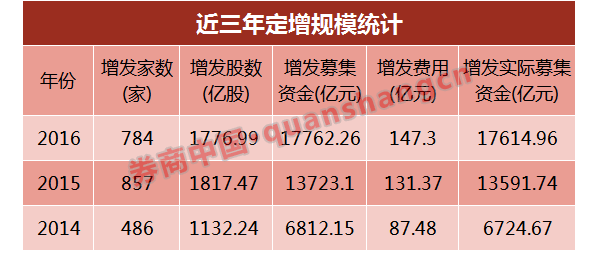

券商中国记者梳理Wind数据发现,2016年定增实际募资规模连续破万亿,达1.76万亿元,占全年股权融资的九成,较2015年同比增长27%;2016年共784家A股上市公司实施了定向增发方案,增发总费用达147.3亿元。

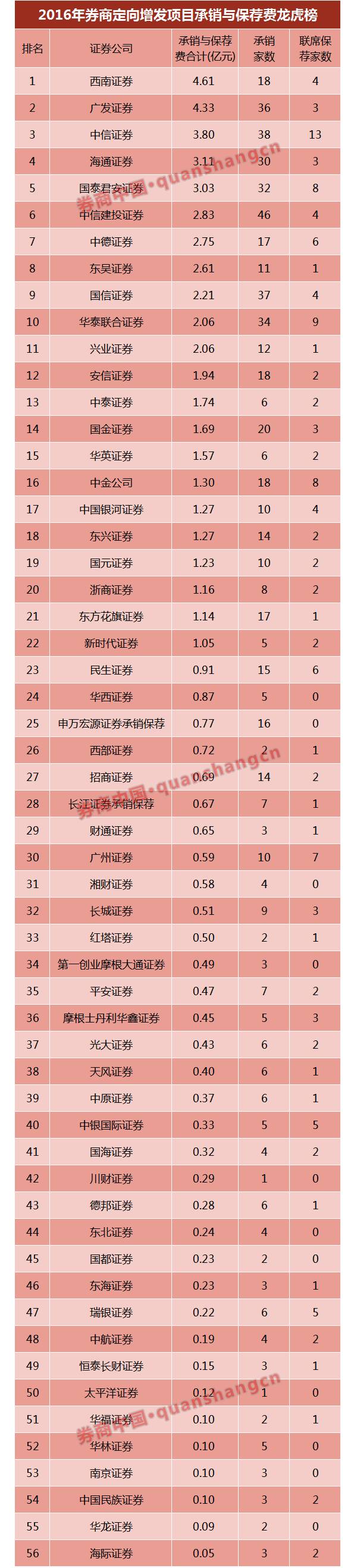

据记者统计,2016年全年有数据可查的56家券商共获得定增项目承销与保荐费用61.96亿元。其中,西南证券去年全年的定增承销费达4.61亿元,同比增长75%,行业排名首次登上榜首;紧随其后的是广发证券和中信证券,分别以4.33亿元、3.8亿元位列第二名、第三名。

仅从定增项目承销与保荐费来看,行业排名上升超过10位的券商有浙商证券、华英证券、中泰证券、国金证券、民生证券、东方花旗证券、东吴证券等;而招商证券、东海证券、东北证券等券商排名急剧下滑。

多位投行人士预计,经历了爆发式增长后,2017年定增市场将更趋于理性,单个定增项目募资额将下滑,折价率或现小幅上浮,再融资面临从严监管政策环境,“被迫”下调募资金额或主动终止大额定增的案例会增多。

刚过去的2016 年,定增市场继续打破记录,募资总额超过2015年,达1.76万亿元,竞争异常激烈,参与者数量大幅攀升。2016年全年累计有7274个投资者参与定增获配,同比增加34.58%。作为上市公司定增项目的保荐机构兼承销商——证券公司收获不菲。

从承销保荐费用来看,有数据可查的56家券商获得定增项目承销与保荐费用共61.96亿元,西南证券以4.61亿元居首。西南证券承销了18单定增项目。其承销的项目中,爱康科技、甘肃电投、*ST橡塑、太阳能均为其带来超过4000万元的收入。

承销费超过3亿元的还有广发证券、中信证券、海通证券和国泰君安证券。广发证券以4.33亿元排名第三,中信证券以3.8亿元位列第四。

值得一提的是,2016年券商定增承销费“排位赛”打得十分精彩。浙商证券、华英证券、中泰证券、国金证券、民生证券、东方花旗证券、东吴证券等券商行业排名均上升十位以上,而招商证券、东海证券、东北证券等券商的行业排名却在急剧下滑中。

华英证券行业排名上升29位,由2015年的第44名升至2016年的第15名,去年全年定增承销费达1.57亿元,同比增长296%;

浙商证券行业排名上升20位,由2015年的第40升至2016年的第20名,去年全年定增承销费达1.16亿元,同比增长168%;

中泰证券行业排名上升11位,由2015年的第24名升至2016年的第13名,去年全年定增承销费达1.74亿元,同比增长120%;

国金证券行业排名上升14位,由2015年的第28名升至2016年的第14名,去年全年定增承销费达1.69亿元,同比增长148%;

招商证券跌出前十,由第4名跌至第27名,从2015年的3.19亿元下降至0.69亿元;东海证券从第13名跌至第46名。

Wind显示,2016年全年,中信证券承销定增项目的实际募集资金总额最大,达到1186.61亿元。中信证券担任了38家上市公司定增项目的保荐机构兼主承销商(有13单联席保荐);紧随其后的是海通证券,为634.18亿元;华泰联合证券由2015年的第七名跃至第三,募资总额达到599.47亿元。

排名上升的还有中德证券,承销家数为17家(有6单联席保荐),排名仅在第8位,实际募资总额超过多家大型上市券商。中德证券承销的定增项目中实际募资额最大的是紫光股份,达到220.5亿元。

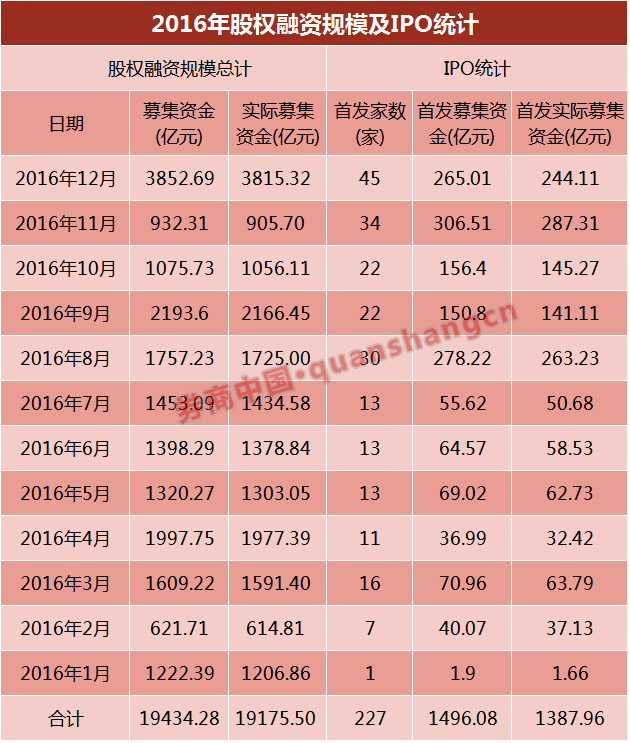

2016年,定增融资规模远远大于IPO。

数据显示, A股IPO募资总额为1496.08亿元,占再融资规模的比重不到十分之一。前十大定增吸金王门槛级规模已经达到150亿。

逐月来看,2016年除了2月、10月及11月,剩余的9个月定增实际募集资金均超过1000亿元,规模最大的一个月是去年12月份,达3571.21亿元。

那来对比一下去年每个月IPO的募资情况:

据了解,去年上市公司定增融资类别主要为项目融资、融资收购其他资产、配套融资、补充流动资金、实际控制人资产注入、壳资源重组、引入战略投资者、集团公司征途上市以及公司间资产置换重组等。

根据格上理财统计,2016年项目融资类占比最高,达到36%。融资收购其他资产类定增占比为25%。引入战略投资者。集团公司整体上市以及公司间资产置换重组类定增合计占比仅为3%。

在发行对象方面,定增的发行对象通常包括大股东及其关联方、机构投资者以及自然人等。相对于公开增发与配股,定增主要是面向新股东。格上理财统计,2016年已实施定增项目中,大股东参与定增占比为28.69%,而没有大股东参与的定增占比为71.31%。

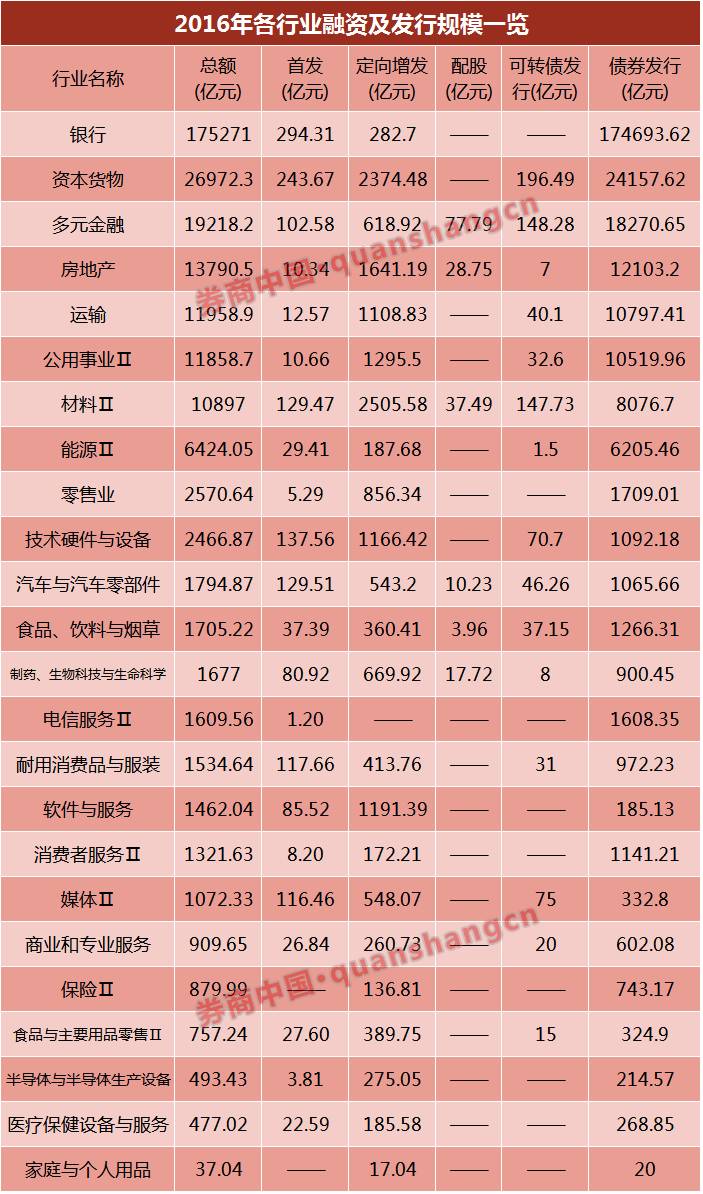

从定增市场二级行业分布来看,材料、资本货物行业、房地产位居定增募资总额前三名。资本货物行业融资合计超过2374.48亿,*ST济柴880亿定增占比超三分之一。

材料行业定增融资达2505.58亿元,房地产定增融资达到1641.19亿元。公共事业、软件与服务、技术硬件与设备、运输等5大行业定增融资也超过1000亿元。

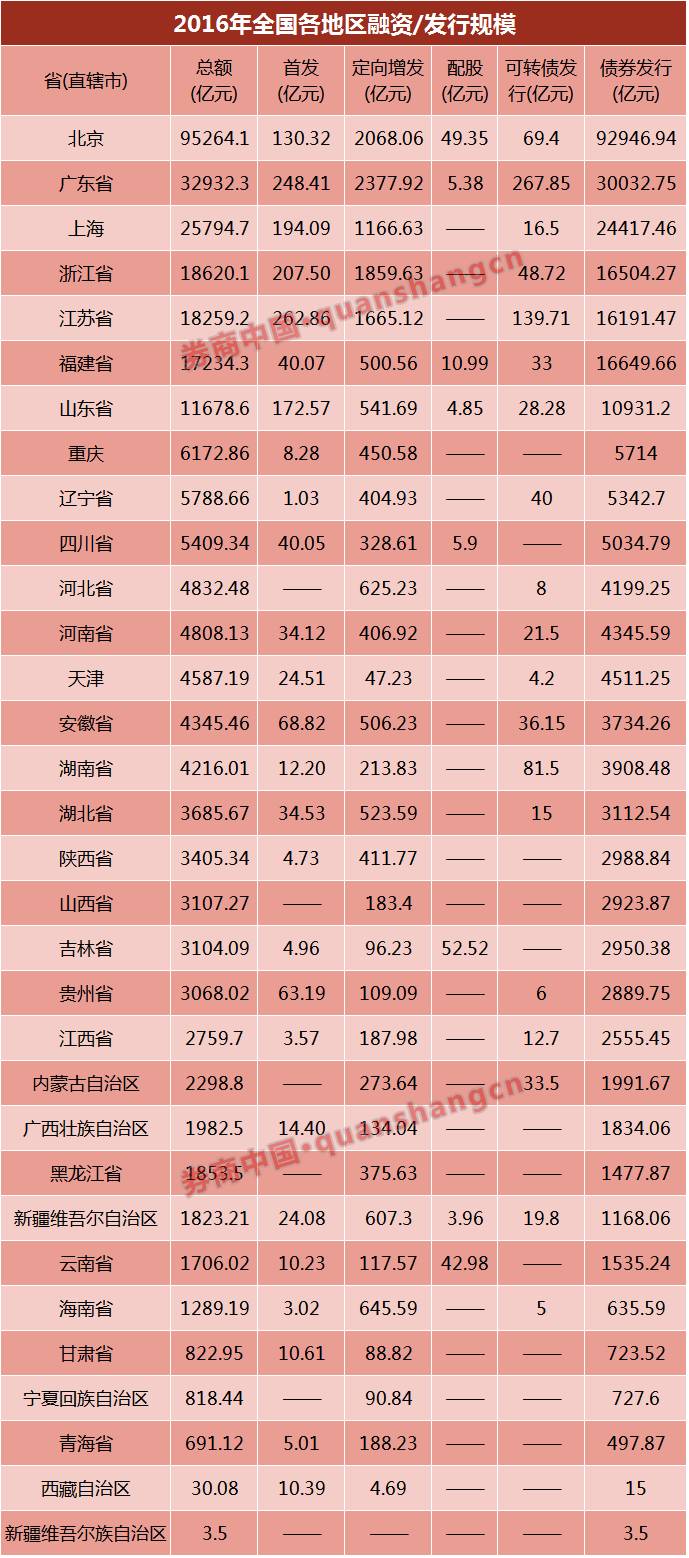

从定增融资规模所处地域来看,广东、北京、浙江、江苏、上海五大地区的定增融资规模位于前五名,均超过1000亿元。广东省全地区上市公司定增融资规模高达2377.92亿元,其次是北京,定增融资规模达2068.06亿元

“上市公司再融资目前存在一些问题,突出表现在部分上市公司过度融资,融资结构不合理,募集资金使用随意性大、效益不高等。”证监会新闻发言人张晓军上周五表示,证监会将采取措施限制上市公司频繁融资或单次融资金额过大,健全上市公司募集资金使用现场检查制度,督促保荐机构对在审上市公司再融资项目进行复核,“总体考虑是严格再融资审核标准和条件,解决非公开发行与其他融资方式失衡的结构性问题,发展可转债和优先股品种,抑制上市公司过度融资行为。”

“预计2017年定增市场融资规模和发行数量将仍处高位,但单个项目融资额会有所下滑。同时,2016年定增收益率的一片惨淡,或许会驱使定增市场投资更趋理性,发行折价率或会在2017年出现一定程度地上浮,但不宜期待过大。”该人士分析称。

据了解,定增项目从预案发出至最终发行,通常需要历时数月,在此期间,宏观经济运行、资本市场走势、监管政策及导向、上市公司自身及交易对手方经营情况等都有可能发生较大的变化,这也给定增项目带来了较大的不确定性,再加上定增项目最终能否发行需要经历股东大会、发审委、证监会等多重审批,有一个环节未能通过便宣告项目夭折。

因此,在宏观经济运行变数加大、资本市场波动较大的背景下,未来定增项目提前告吹的数量将会大量出现。

据统计,2016年累计有420个定增项目停止实施,从公开信息公布的终止实施原因来看,我们大致将其分为两大类:被否决和主动终止。其中,被否决主要指定增预案被发审委否决、未获证监会批准、股东大会不予通过等。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。