创业公司可以靠持续创新保持先进,大公司也能靠垄断生产要素赢得市场竞争。

去年跟一位创业者聊时代变迁时,我说整体来说今天的创业环境不一样了。

就是移动互联网这十年,以前项目型、关系型、资源型的企业家逐渐被时代抛弃了。10/11年以后,市场机会越大了以后,靠关系已经不行了。

以前可能一个事做成有很多要素,10/11年以后技术的杠杆性更突出。

技术更突出,重要性越来越大,本质上是市场力量更大了,现在资源和关系越来越没用了。

但这位CEO却说,市场中垄断的力量在加大,只不过发起者不再是政府资源而是平台型公司。

商业本质上,市场竞争就是生态环境,要有个动态平衡的,不同时期的关键性要素不一样。

出于对总生态的控制欲,平台型公司今天会拿着核心的要素死卡住去进攻别人,同时假借着为用户体验考虑的由头。

今天来分享一起小平台被大平台颠覆的案例,当然这竞争过程中也可以看到Yelp在策略和战略层面的弱鸡,但核心还在于,Google控制竞争的核心要素。

在Google和Yelp这段竞争最激烈的时间段,百度也砸了200亿下决心要做O2O,不知道百度看到案例时,会不会有些懊悔没用好百度地图。

在今天小红书点评化,点评小红书化的当口,不知道百度地图会不会也做些什么。

以下:

作者/Jade QZ (漂浮的兔子洞,

arabbithole

)

跌下百亿估值的Yelp和愤怒的股东

一般来说,互联网公司很少成为主动投资者(activist investor)的攻击对象。

毕竟在快速变化的互联网行业,大家的求生欲都很强,即使没有股东施压也每日唇亡齿寒。

但2018年12月10日这一天,Yelp收到了一封来自前5大股东SQN的公开信:

我们认为,Yelp的董事会玩忽职守,对于公司的

战略及运营失误、业绩持续低于预测、错过战略机会、糟糕的公司治理机制

等问题,没有让自己和管理层负责。

我们一般不做主动投资者。但当我们发现董事会和管理层在

持续摧毁股东价值

后也不能找到一条有建设性意义的前路时,我们会直接向股东们递交我们的方案,争取他们的支持。

SQN有权生气。10亿美金的AUM盘子,1亿多砸在Yelp上。

但Yelp的市值,却在2014年突破百亿美金后一蹶不振。

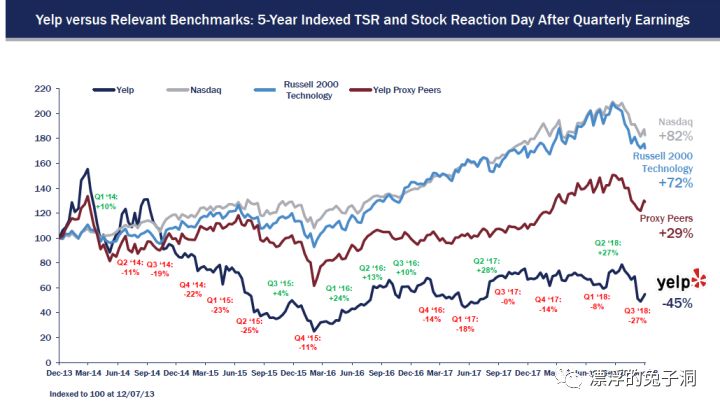

2013-2015年中Yelp股价增长超越S&P,随后持续颓废

而且几乎每次发布业绩都要跌一把。最近5年19次业绩发布里,有12次是发布后股价下跌的。

红字表示业绩发布日后股价下跌,绿字表示上涨

但市值管理手段只能短期背锅,长期来看,公司摧毁股东价值,还是因为基本面不给力。

Yelp的市值崩塌,

核心是因为在Local领域的领导地位被Google动摇

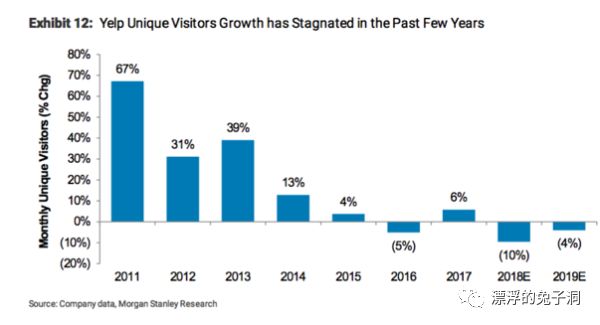

。拿数字来看:

那么这些年,Google是如何超越Yelp的?

在Yelp的商业模式里,有3个核心要素:

内容、流量、商户。

三者之间存在正循环。

而Google的竞争战略,也是从这三个角度入手,逐个击破。

一、内容战:被抄袭的增长Playbook和负面公关

本地生活平台的内容是以POI(Point of Interest,可理解为单个本地商户)为单位进行组织的,主要有两类:

-

标准化信息:

包括NAP(名称、地址、电话)和其他特征(如营业时间、是否有停车位等)。

-

非标信息:

包括用户评价,图片,菜单等。

在Yelp创业之初,摸索出了自己独特的冷启动方法。

1. 采购数据库。

Yelp从第三方购买了2000万商户的数据库(美国本地中小商户约2000万),作为POI体系的基础。这些商户信息并不完全准确,但能够引导用户基于已有的POI修改或贡献内容,商户也可以认领(Claim)自己的POI,更新更准确的信息。

2. 社区运营:Yelp增长Playbook的核心。

Yelp在每开一个新城时都会派一个

社区经理

(Community Manager),用线上互动、勋章认证、线下活动(开Party一起嗨)等方式激励用户成为重度贡献者,即

精英小队(

Yelp Elite Squad)。在精英小队贡献的内容密度到达临界规模后,Yelp上的信息开始对普通用户有足够的参考价值,带动流量增长,而后腰尾用户和商户也开始贡献内容。

此外,

产品加入社交的元素

,用户可以相互关注、点赞、评价,利用用户建立社交地位的欲望,进一步刺激内容生产。

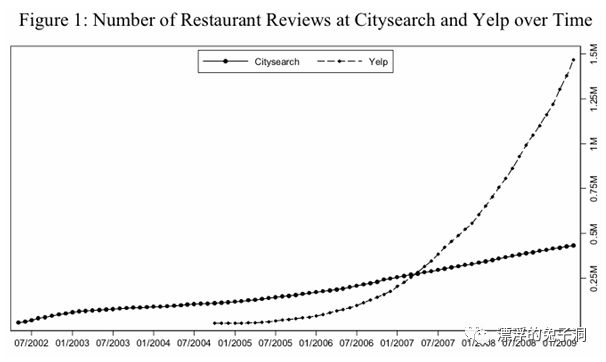

在Yelp出现前,美国也有CitySearch和Yahoo Local两个主要的本地搜索平台,但他们基本只有标准信息,不做非标信息的生产运营。要么只请少数专家来贡献PGC内容,数量少且生产成本高。

而Yelp

依靠自己独特的Playbook,用低成本的方式激励用户生产非标内容,评价数量快速超过CitySearch,带动流量增长,成为当时最大的本地搜索平台。

Yelp的快速增长引起了Google的注意。从2005年起,Google的团队每年都和Yelp讨论投资意向,但到了2009年,Yelp的评价数到达百万级时,Google才首次开出正式的收购Offer——5.5亿美金。

随后传言,Yahoo开出了10亿美金的Offer竞价,Yelp管理团队希望站队Google,但董事会希望接受Yahoo的高价Offer最大化股东利益。双方无法达成一致,最终保持独立,选择上市。

无论过程如何,结果是Yelp没有和Google走到一起。

但Local Search影响的是Google搜索业务的核心,因而

在收购失败后,Google开始加大对Local的投入,在Maps积累的大规模非标数据基础上,抄袭Yelp的增长Playbook,实现内容的逆袭。

1. Google的先天优势:Google Maps积累的标准和非标信息

2004年,Google发现有25%的搜索请求和地理位置有关,而如果返回结果的排序质量分纳入地理位置信息,点击转化率也更高。换句话说,有大量的用户需求,是让Google”围绕地理位置“来整合和组织全世界的信息。

为此,Google收购了财务窘迫的数字地图测绘厂商Keyhole(即EarthView的母公司)。在收购后,Google在保留原有2B销售数字地图的业务基础上,开发了新的2C地图业务,即后来的Google Maps。

在刚开始,Maps主要的数据源是NASA、地方政府和商用数据机构,POI信息并不丰富,主要使用场景是导航。

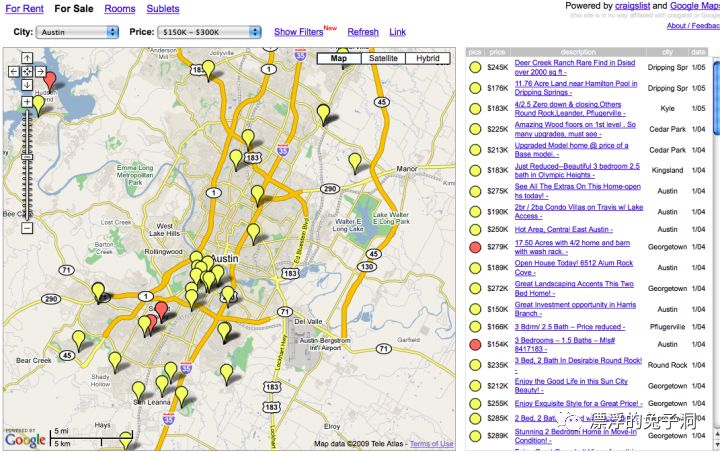

Maps第一个突破,是平台化。

2005年,一个叫Paul Rademacher的开发者爬取了Google Maps的地图和Craiglist上的租房售房信息,并将两者的信息基于地理位置匹配起来,做成了HousingMaps.com,很快在Craiglist上火了起来。

这件事情让Google找到了

Maps更大的潜力:成为基于地理位置信息服务的基础设施。

Google不仅没有起诉侵犯Maps版权的Rademacher,反而招他做员工,一起开发Google Maps的API,让更多的开发者可以更方便地在Maps数据之上添加新的服务信息,创造新的应用场景。

这些开发者添加的数据,则可以反向丰富Maps的POI信息。

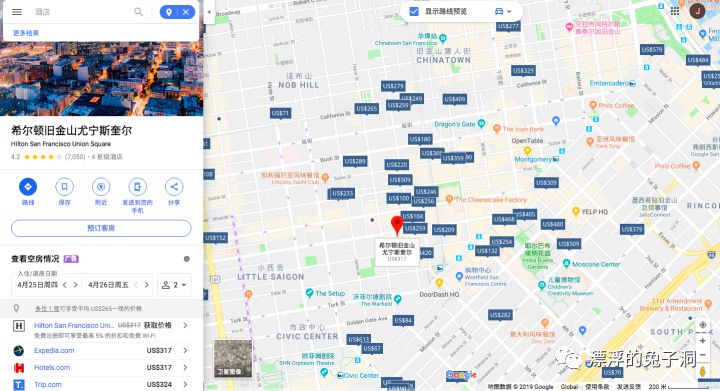

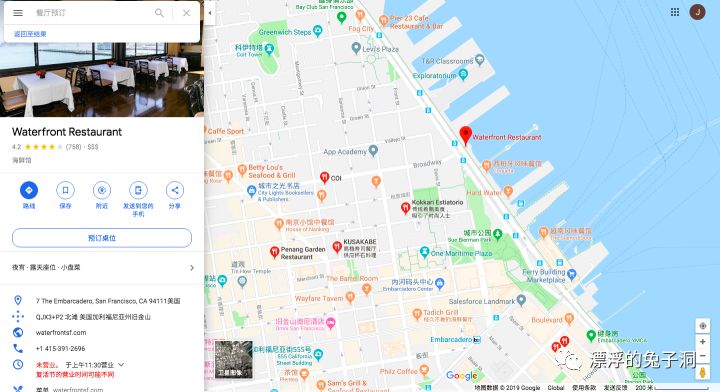

比如酒店预订:

或者餐厅预订:

而Yelp也是Google Maps的使用者之一。Yelp的两位创始人甚至在2008年给Google一起拍了个视频,安利Google的API服务。

https://www.youtube.com/watch?v=jWmLCpE_nwg

Maps的第二个突破,是用街景(Street View)丰富POI的信息颗粒度和图像信息。

这个想法最早的践行者是Amazon的Block View:拍下每个本地商户的门面,记录名称、地址和电话号码,上传到网上,颠覆传统的黄页。

但Amazon在20个月后就放弃了这个投入无底洞的项目。真正坚持执行下来的,是Google。

从2007年起,一辆辆街景车开始在全球各地拍摄照片并上传到云端;而在印度海得拉巴,一个超过2000人的团队负责用人工比对街景照片和地图,细化POI信息。

Google过去12年来为StreeView的投入,难以估量,但正是对这样巨额投入的战略定力,为Maps树立了无法撼动的壁垒。

虽然Google Maps在发展时并不是冲着”打倒Yelp“出发,而只是践行自己”整合和组织全世界的信息“的使命,但开放平台和街景的发展,确实让Google获得了大量POI内容和图片信息,奠定了Google Local的基础。

2. 后发而至的内容战略:抄袭Yelp Playbook后推陈出新

尽管Maps为Google Local积累了大量的标准化内容,但用户决策真正需要的还是评价等非标信息。

最早,Google和Yelp还有内容合作,Yelp的评价会显示在Google Maps的搜索结果上。在Google收购Yelp失败,矛盾激化后,Google还有一段时间偷偷抓取Yelp的内容,被Yelp投诉后撤下。

随后,Google转而收购”美国人民的米其林指南“Zagat,并将Zagat的PUGC内容整合进入Google+的Local功能。但由于整合期间Google内斗严重,Zagat员工在Google被当成二等公民,导致核心团队流失,Zagat的品牌也没有得到充分利用。最后Google将Zagat转售给了Infatuation。今天在Google Maps的搜索结果上,已看不到Zagat内容的痕迹。

Google非标内容的真正来源,还是来自用户产生的UGC内容。

而在内容运营上,Google不仅抄袭了Yelp的Playbook,还推陈出新。

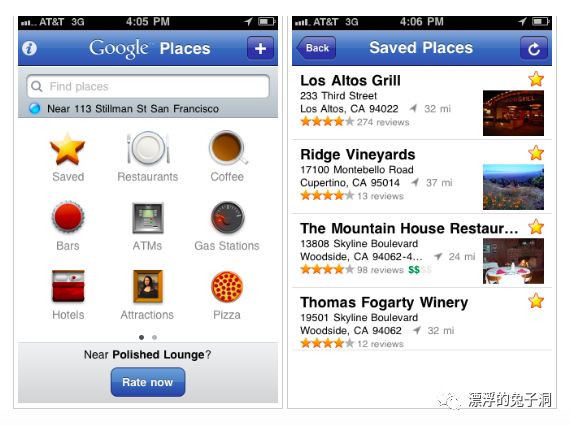

2011年,Google推出了对标Yelp的产品HotPot(后改名Google Places),并

导入Google+的关系链,增加产品的社交属性,让用户可以看到自己好友对POI的评价。

同时,Google开始

招募社区经理,负责各个城市的社区运营,连岗位名称都照抄Yelp

。不过Google的头部内容贡献者名称叫本地向导(Local Guide),没有照抄。

但与Yelp不同的是:

A) Google放低了内容的生产门槛,以适应Mobile的特性。

诞生于PC时代的Yelp,在内容运营上偏好长篇评价,

在2013年之前甚至不允许用户在移动端上传评价。

但诞生于Mobile时代的Google Places在一开始就鼓励用户上传简洁的评价,降低用户产生内容的门槛,提升用户的评论频次。

虽然双方内容质量依然存在显著差异,但在移动端,长内容未必最符合用户的阅读习惯,Google上评价虽短,也有它的参考价值。

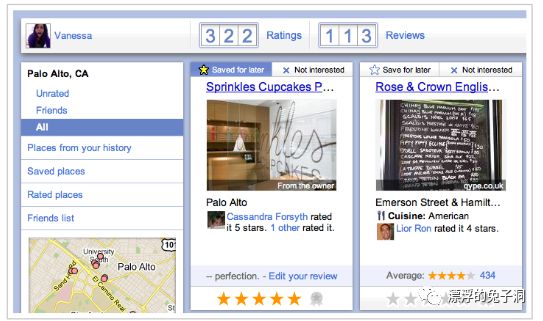

B) Google的用户升级制度更能激励用户贡献内容。

Yelp的精英小队是基于

注册时长

来升级的,5年升一级,除了有线上勋章和能参加派对外没有太多的福利。

而在2015年后,Google将城市专家项目更名为本地向导(Local Guide),任何拥有Google账号的用户都可以申请成为本地向导,并根据

内容贡献量

来升级。除了评价内容优先展示外,福利包括免费的Google Cloud存储空间、优先试用Google的各类新产品、参加Google组织的线下活动。最高级别的成员可以参加Google在旧金山和各大城市组织的Connect Live大会,4天包签证费包吃包住包机票,免费旅游,还能给产品团队提提建议。

在平台的积极运营下,到2018年,Google全球本地向导人数突破5000万,为超过4000万个POI贡献了新的内容。

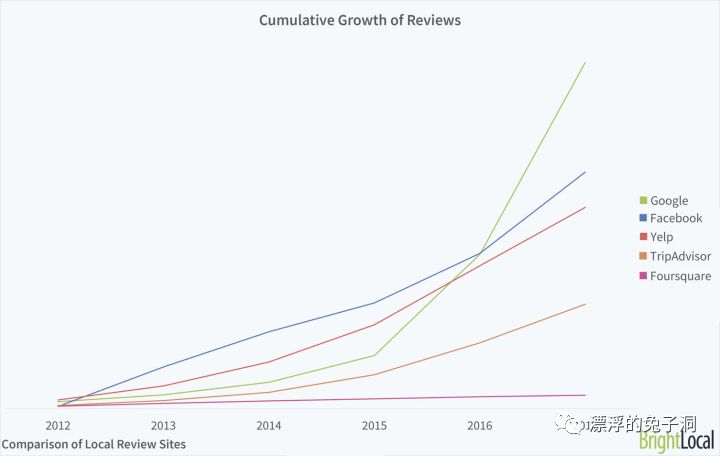

结果是,

Google非标内容快速增长,迅速补齐在内容上的和Yelp的差距。

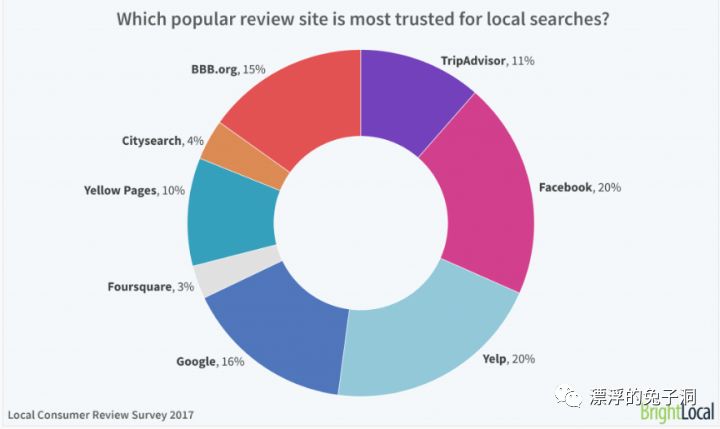

拿数据来看,Bright Local收集了美国各地5万个本地商户在不同平台上的评价数,发现Google的累计数量快速增长,赶超Yelp成为第一。

Yelp不仅在内容数量上开始被赶上,内容质量和可信度也因为变现方式开始受到质疑。

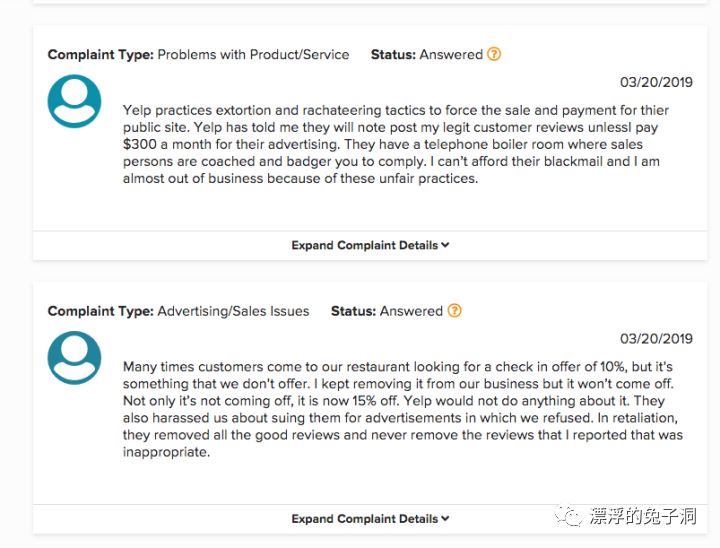

2012年,Yelp首次实现季度盈利,但中小商户对Yelp变现方式的质疑也越来越多。

讽刺的是,在美国的企业版大众评论BBB(Better Business Bureau)上,Yelp的评级是D-(倒数第二差的评级),客户评分只有1星。

随便一搜,就能看到有商户投诉Yelp敲诈商家——如果不付广告费,就在商户页面折叠好评,留下差评。

华盛顿邮报对此做了一次专题报道,聆听商户的投诉。

还有人专门拍了一部纪录片,名为《Yelp: Billion Dollar Bully》,控诉Yelp敲诈商家。导演还上了CNBC,和Yelp的公关负责人互怼。

虽然Yelp多次澄清称商户是否购买广告与评价推荐算法没有直接关联,但并没有因此完全洗白自己的形象。

尽管现在Yelp依然有最丰富的评价数量,但由于负面公关,在内容上已经丧失了绝对优势。

依赖搜索引擎,没有流量自主权

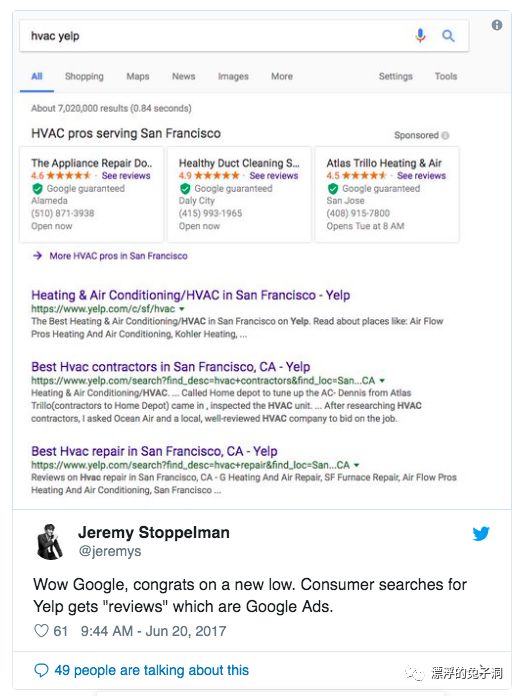

Google和Yelp竞争的真正激化,不是在内容,而是在流量。

在2011年推出Google Places后,Google修改了与本地服务相关搜索请求的结果展示页,将地图和Places的POI信息优先于其他结果进行展示,将流量向Google Maps倾斜。

而在当时,Yelp 75%的流量来自Google搜索的跳转,Google的这一举动对Yelp的流量造成了直接影响。而Yelp CEO的反应是——公开和Google正面刚。

从2011年出席国会听证会控诉Google:

到发推喷Google:

而在2017年,Yelp关闭自己海外业务时,还在财报里大幅抱怨,把锅都甩给Google:

Google之前对其算法进行了修改,导致我们的流量增速下滑,特别是在内容更少、竞争更激烈的国际市场。根据我们在国内市场的经验,我们认为Google算法的调整会伤害我们在免费搜索结果中获得优先排序的能力,扰乱我们在国际市场的网络效应。这促使我们决定撤回投放在国际市场的营销资源。

但这些动作并未对Google造成实质性影响,直至今日,Google依然将Maps的搜索结果优先于第三方内容进行展示。

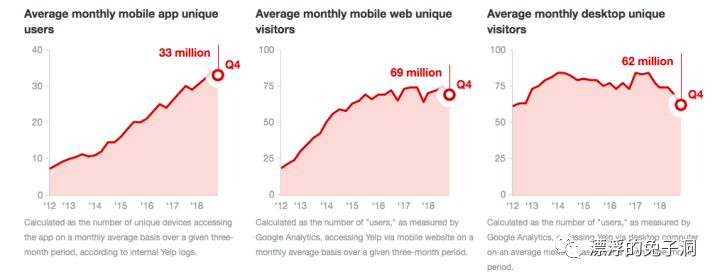

控诉Google并不能解决问题。Yelp的真正问题,在于没有抓住Mobile的机遇,通过运营手段将流量快速向自己的原生APP迁移,提升直接访问的流量占比,获得流量自主权。

相反,Yelp依然严重依赖Web端和PC端这两种受搜索引擎影响较大的流量。以18Q4为例,APP的月度独立用户是3300万,仅为移动Web端和PC端的~1/2,而后两者在2015年以后增长基本停滞。

而由于Yelp没有实现在内容上的绝对垄断,导致跨平台的搜索引擎依然对用户有强价值,Yelp也就很难实现流量的完全自主。

向交易平台的转型滞后

除了没有及时向原生APP迁移流量,

Yelp犯的另一个错误,是没有及时把握住新的流量机会,特别是向交易平台的转型机会。

在本地生活领域,除了评价内容,还出现了

三个大的基于交易的流量机会:

预订、团购、外卖。

而Yelp在这三个领域,分别收购了SeatMe、推出Yelp Offers和收购了Eat 24,但都没有成为第一名的玩家,反因为战略摇摆,错失了团购和外卖的机会,现在只保留了预订业务,并把收购的Eat24出售给Grubhub达成战略合作,为Grubhub导流抽佣。

这种松散的合作,导致关于本地商户的流量分散在各个平台,而非统一集中到Yelp的主APP上。与国内外卖带动平台流量再次增长,并通过交叉销售给其他品类商户/其他产品引流的故事不同,

Yelp错失了新的流量入口,其基于CPC/CPM的引流模式,效果也比不上交易平台的CPS引流,导致商户在开源方面的预算被其他平台切割。

拿第一名的估值来看,这三个机会的估值分别是26亿美金(Opentable)+20亿美金(Groupon)+71亿美金(DoorDash)≈117亿美金,

是Yelp当前估值的近4倍。而如果这三个机会能集中到同一个平台,相互之间交叉销售的协同和整合入口带来的垄断优势,还能进一步促进主动流量向平台集中,减少对搜索引擎的依赖,放大平台的价值。

可惜的是,

在新机会的面前,Yelp不是没有识别能力,却缺乏足够的投入决心和战略定力,导致流量增速持续下滑。

相比之下,Google在团购上也摇摆过(推出Offers后撤出),对其他交易型机会也没有下海投入的决心,但Google在Maps上的战略定力,却让他守住了Local的重要入口。

从流量流向来看,Search是流量的最上游,Maps和Yelp处于中间,而下游才是各类交易平台。

对于Google而言,把握住上游入口和Maps的内容,通过开放平台接入各类交易平台,用战略投资入股个别关键平台,已经让它控制住了Local价值链上足够多的关键节点。

可怜的是Yelp,对上游没有控制力,命运受搜索引擎算法主宰;对下游也没有足够的渗透,导致部分流量可以绕过Yelp直接进入交易平台;在Local价值链上有把控力的关键节点——非标内容——也因为Google Maps的后发而至失去掌控权。

Yelp的变现增长

在Yelp收入快速增长的背后,主要依赖的是四个要素:

-

兴趣/意图明确,带有地理属性的大规模本地

流量

(上亿的月独立访客)。

-

能教育商户广告价值的大规模

主动销售团队

(上千人的呼叫中心)。

-

简单易懂的

广告形式和收费模式

。其中,最主要的广告形式是CPC广告和Enhanced Profile(门店装修)。前者让商户设置每日预算上限,按消耗计费,后者则为固定月费。

-

能追踪衡量效果的

广告分析工具

。商户可以查看免费和付费的浏览量、点击量,来电数、签到数等,以及用户的基础画像。

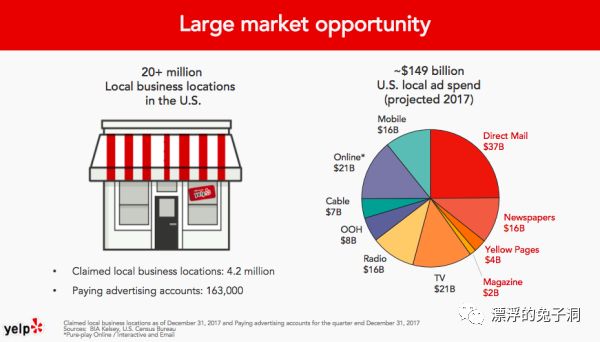

在早期,Yelp的主要竞争对手是传统玩家——传单、报纸、黄页、杂志。甚至直到2017年,Yelp依然将这几类广告的市场规模定为自己的TAM。

和这些传统玩家比,Yelp的投入门槛更低(ARPU 3000-5000,黄页是5000-10000),可以更精准地设置触达有意图的人群提高转化率,效果衡量分析也更科学。相比之下,ROI确实更高。

但在Google Local开始发力后,这四大要素却被Google逐个赶超。

Google Local的反超

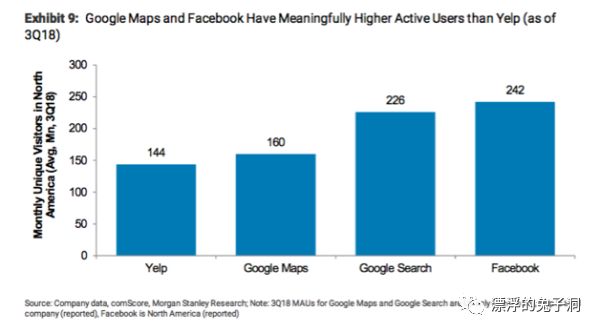

1. 首先,从流量来看,Google Maps和Search在北美的规模都高于Yelp。

而从流量性质来看,Google的搜索流量一样带有意图和地理位置属性。

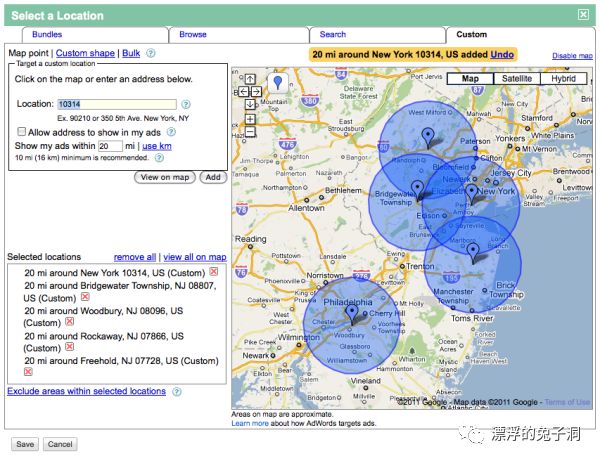

在Google Search的搜索请求中,有接近4-5成是和本地相关的。同时,Google发现,在质量分中考虑地理位置,能够提升点击的转化率,因此在2011年时,就将地理位置相关特性纳入搜索主产品中,推出Adwords的Location Extension,让商户可以在搜索结果中加入自己的地址,并根据地理位置距离来设置和分析广告活动。

此外,Google跨产品统一一套账户体系,通过多个超级APP积累了对用户的兴趣偏好更丰富的数据,与Yelp相比能提供更好的个性化推荐结果。

由于流量更大,CTR更高,且Google Maps在Google整个体系下没有过大的变现压力,

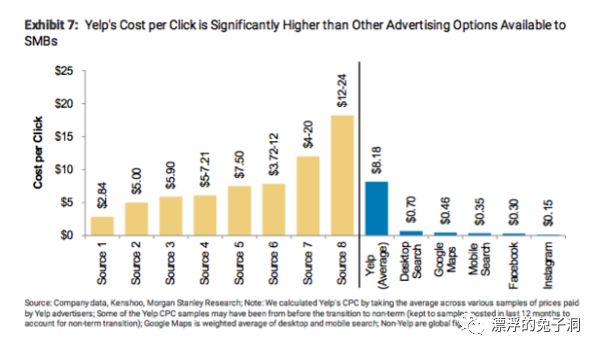

Google的CPC价格反而比Yelp更低,给商户带来更有吸引力的广告ROI。

而Yelp在流量不足的情况下提涨CPC价格,降低了广告投放的ROI,反而引起商户的反弹。

2018年5月起,为了触达更多小商户,