传输业务驱动二季报略超预期,看好5G与数通带动下成长机遇

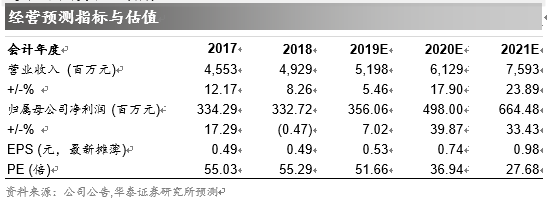

我们认为公司上半年业绩基本符合预期,传输业务在二季度的改善是公司上半年整体业务的亮点,上半年接入与数据业务收入同比下滑12.02%,略低于预期。行业层面,运营商光模块直采或将带来行业格局的变化,在这一变动中公司背靠中信科及多元化的产品布局是夯实其在5G市场成长的基础,而高速光模块产线的投产有望带来新增收入。我们预计19~21年公司EPS分别为0.53/0.74/0.98元(分别下调15%/10%/3.4%),可比公司19年PE均值为54.9x,考虑到公司在芯片、器件及模块的一体化布局,19年PE 55~56,对应目标价29.15~29.68元,维持“增持”评级。

平稳的半年度收入增速背后,收入结构成为亮点,传输业务同比显著提升

公司上半年实现营收24.79亿,同比增长1.80%。收入结构上,传输业务同比增长12.03%,达到16.41亿;接入与数据业务同比下滑12.02%,下降至8.19亿。我们认为驱动公司传输业务增长显著的主要原因在无源产品的出货量提升,上半年公司在北美市场实现了AWG项目的大份额落地,在欧洲市场无源产品对重点客户的销售创历史新高。接入与数据业务方面,我们认为该项业务收入的下滑主要来自于PON和数通模块订单的减少。

传输业务占比提升驱动综合毛利率改善,费用率略有提升

高毛利率的传输业务收入占比提升驱动综合毛利率同比提升2.55个百分点至19.43%。分业务来看,上半年传输业务毛利率提升1.32个百分点至24.39%,收入占比达到66.19%(2018年同期为60.15%);接入与数据业务毛利率提升2.59个百分点至8.87%,收入占比达到33.04%(2018年同期为38.23%)。费用率方面,公司推动新产品的拓展,销售费用率略有提升,达到2.84%。管理费用(含研发费用)方面,公司持续加大对于芯片等产品研发,管理费用(含研发费用)率亦有所提升,达到9.52%。

积极推动新产品研发;紧跟运营商业态演进,变中求进

公司通过在新产品和核心芯片领域的持续研发投入夯实发展基础,上半年公司多款25G速率半导体激光器芯片取得阶段性进展;面向数据中心的400G高速光模块完成样机开发,此外公司完成了400G多模COB平台工艺能力建设,具备小批量交付能力,完成了单模8通道COB工艺平台搭建。此外,运营商在5G时期对于光模块或将采用直采模式,公司紧跟运营商业务演进趋势,抢抓集采订单,已经完成多省份5G前传解决方案推广和使用,变中求进。

维持“增持评级”

综上,我们预计19~21年公司EPS分别为0.53/0.74/0.98元(分别下调15%/10%/3.4%),可比公司19年PE均值为54.9x,考虑到公司在芯片、器件及模块的一体化布局,19年PE 55~56,对应目标价29.15~29.68元,维持“增持”评级。

风险提示

:光芯片及新产品研发及推广不及预期;行业竞争加剧;海外数通市场拓展不及预期。