尊敬的各位投资者:

大家好!

又是一年新财富季,每到此时不乏对工作成果的总结,但我们更想

复盘一下年初至今汽车股经历了什么

,希望对我们之后研究与投资的进一步结合有所帮助。

最开始产生这个想法是在我们复盘09-11年股市的时候。二级市场上最常见到的标题有两个,“以史为鉴”和“他山之石”。

以史为鉴固然是一种不错的方法,但脱离了当时的环境和心境,可能很难理解市场的选择。

而去翻阅当时的报告会发现,分析师们更多的是试图给出对未来的判断,而非对当下的总结。于是我们想以自己浅薄的观察力和理解力,记录一下17年汽车股的经历,与朋友们探讨,也供未来想要复盘17年汽车股走势的朋友参考。

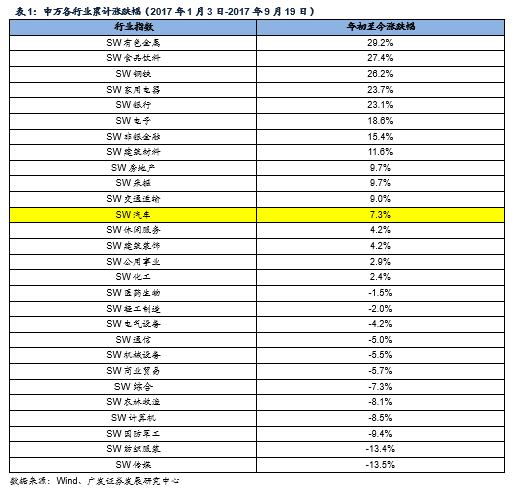

17年至今,A股经历了漂亮50稳步上涨、周期股快速逆袭;港股经历了内房股暴涨,吉利汽车也基本上实现了我们15年年初对其10倍股的判断。

汽车是一个很有趣的行业,本身属于制造业,盈利符合制造业的特征,但是从细分子行业来看,

乘用车需求面向消费端,重卡股的股性受到周期股影响,新能源汽车产业链、智能汽车产业链的部分环节具备主题投资和成长的逻辑。

这也是汽车行业从来不乏投资机会的原因。

而年初至今汽车板块最有趣的两个现象大概是:

1、华域汽车、上汽集团股价大幅上涨,上汽动态估值最高时竟超过15年牛市顶点时的估值;

2、重卡销量持续超预期,基本面这么优秀,4-5月重汽为什么出现回调,6月为什么又快速上涨?

一、是什么打破了华域、上汽的估值瓶颈?——行业龙头的确定性溢价。

我们路演时常常会说到,“今年7%或15%的增速不是影响华域、上汽估值的主要因素,能够打破华域、上汽估值瓶颈的是行业龙头的确定性溢价。”

汽车行业经历了高速增长时期,逐渐进入低速平稳增长阶段。

在行业高速增长期间,产业链上公司业绩高增长的概率较高,资本市场更加偏好弹性;而当行业进入低速平稳增长阶段后,大概率出现集中度提升并形成寡头的情况,同时产业链上公司高增长的概率随行业增速放缓而降低,确定性的重要性逐渐显现。而行业龙头在产品、技术、供应链、客户等环节均有优势,既具备平稳增长的可能性,又具备形成寡头的潜力,这也是行业龙头确定性溢价的来源。

上汽集团

和

华域汽车

作为A股整车和零部件企业龙头,由于

体量较大、增速稳定,估值长期处于低位

。从PE(TTM)的数据来看,12-16年,上汽的估值在5.6-11.1倍之间,华域的估值在6.0-14.1倍之间,而在15年牛市顶点上汽、华域的估值分别为11.1倍、14.1。

与国际汽车及零部件巨头相比,年初上汽、华域存在着显著的

估值折价

,同时,上汽、华域12-16年均保持着业绩正增长,且近年来

现金分红率在30%以上

,

是实实在在的低估值、高股息率标的。

价值只会迟到不会缺席,

随着今年A股上市公司业绩不及预期的情况频发、IPO提速、监管层引导,

各行业龙头迎来价值重估,上汽集团、华域汽车也不例外。

二、重汽之谜——周期股股性在作怪,但完全可以提前预测走势

虽然我们多次强调,“重卡销量和经济周期的相关性已经较弱(销量中80%以上是物流车,不到20%是和投资相关的工程车),且超限新规带来的是重卡行业销量中枢的永久上移”

,但是重卡股周期股的概念已经深入人心,中国重汽多多少少维持了周期股的股性,股价一定程度上受到上游资源品股价的影响,而上游资源品的股价与期货价格有一定联动性。

4月中旬到5月底,随着A股年报一季报披露完毕、而中报披露时间尚早,A股进入业绩真空期,而资源品现货、期货的价格是高频的。与股票价格基于上市公司的业绩和成长性不同,期货价格是基于某一时间点或某一时间段的供需不匹配。当时市场普遍对政策影响下二季度后房地产投资较为悲观,螺纹钢主力合约1710大幅下跌,并深度贴水。由于当时距中报时间较长,周期股业绩不确定性较高,风险收益不匹配,而期货下跌进一步影响股票市场情绪,周期股开始回调。

6月初,随着中报期临近,

周期股中报业绩确定性提升,周期股巨大的业绩弹性显现

,加之期货合约上涨修复贴水的刺激,周期股快速上涨。

中国重汽4-5月在基本面超预期的情况下仍出现回调,与

市场对风险收益比的判断

以及

上游资源品的带动

有关,而6月开始的股价快速上涨则与

业绩超市场预期

有关。对于这种走势,我们在2月份的深度报告《周期的轮回与重生》中已经提前进行了前瞻判断。

三、17年我们做了什么?——2月发布了一篇可以指引全年投资的报告,6-7月多次提示重卡行业机会

我们经常会说,

投资就像长跑,比拼的是耐力,要重视复利的力量,要和时间做朋友。

可是从实际操作角度而言,大部分投资者的考核周期是一年,选择、取舍是二级市场的必修课。

让研究更好的为客户创造价值是我们不变的追求,因此,我们在农历年前决定写一篇更贴合投资的报告,

这篇报告不仅要对汽车行业基本面变化进行推演,也要推演这些变化对汽车股股价的影响。《周期的轮回与重生》应运而生。

这篇报告中,我们推演了乘用车销量增速的下滑与恢复、重卡行业景气度及持续性均大概率超市场预期,

强调低估值高股息率的华域汽车、上汽集团以及高景气度的重卡具有全年配置价值,并提示投资者关注6月业绩高增长标的可能出现的中报行情。

报告具体内容请戳链接:

【广发汽车 | 重磅深度】周期的轮回与重生

另外,6月以来我们路演、报告持续向投资者提示重卡行业销量持续超预期,重卡产业链相关标的中报大概率超市场预期。

报告具体内容请戳链接:

【广发汽车 | 重卡深度】重卡股的业绩行情或渐行渐近

【广发汽车 | 重卡深度】重卡股本轮业绩行情远未结束

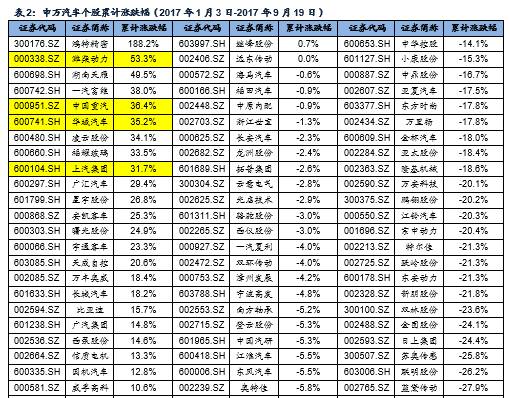

股价表现来看,年初至今,潍柴动力涨幅在50%以上,中国重汽、华域汽车、上汽集团涨幅均在30%以上,四个标的在SW汽车及零部件行业(剔除次新股)中涨幅分列第2、5、6、9位。

我们坚信,在精力允许的情况下,跟踪的标的要广泛,以实现标的的及时挖掘和推荐。但是,

一定时期内推荐的标的在精不在多,

过多的推荐标的反而可能会对投资者造成困扰。

四、这8年来,我们一直在坚持什么?

1、数据的紧密跟踪和深度挖掘——我们可能是全市场数据最全面的卖方

每个人的第一份工作对个人的职业生涯和工作习惯影响恐怕都是最大的,我04年硕士毕业以后的第一份工作从事的是实业的市场研究工作,师从极有智慧和眼光的虞坚敏老师。数据是研究的起点,数据跟踪和挖掘是投资的必修课。7年来,我们建立了数据详实的

行业基础数据库、车型数据库、成本模型、产能数据库

,紧密跟踪和应用

上牌数、交强险数

进行分析。丰富的数据为我们的研究和判断提供坚实的基础。

15年上半年,我们通过对上牌数的分析发现

乘用车需求从东部向中西部转移

,并结合各地收入水平提出

自主品牌市占率有望提升

;15年年底,我们通过对重卡行业保有量和更新需求的分析,对比美国的销售结构,提出

重卡行业销量可能已经是中期的底部

,并在16年8月结合对重卡销量结构的分析提出

超限新规对重卡销量的影响远超市场预期

。

逻辑有据可依是我们永远的坚持。

2、产业链上下游调研——我们可能是对逻辑要求最苛刻的卖方

上市公司调研是研究的必经环节,而产业链上下游验证是非常重要却很可能被忽视的环节。幸而

我们小组两位核心成员合计拥有18年的产业工作经验,使我们能够通过产业链调研检验逻辑的可靠性。

春江水暖鸭先知,产业链调研也为我们跟踪行业动态提供了有力支持。

3、政策的跟踪和解读——兼顾有形的手和无形的手

汽车工业是国民经济支柱产业之一,会受到管理层的关注,汽车行业的销量变化不仅与市场化的规律有关,政策也是阶段性影响销量的关键因素之一。

12年5月,我们发布深度报告《汽车行业看宏观经济周期与投资策略》,明确指出短期内汽车刺激政策出台概率极低;15年9月我们发布研究报告,指出汽车政策基调的变化是未来可能的催化剂,提前预判到了本轮汽车政策周期的拐点;16年2月份以来对于新能源汽车的政策调整一直在进行前瞻性的研究与判断,最终得到了验证;16年10月下旬及12月初,基于对管理层稳增长、保就业的政策思路的判断,我们两次在报告中强调“稳增长离不开汽车,17年汽车政策基调或仍友好”的判断。

对政策的紧密跟踪和解读是我们研究框架中必不可少的构成部分。

五、关于未来,想清楚投资到底在赚什么钱?

这恐怕是最难回答的问题,也是无法回避的问题。

汽车股从长期看来看,PB与ROE呈现出较强的同步性和相关性,这是有其内在的规律决定的。也就是说从长期看,股价主要反映的是当下的景气状态,阶段性的也会反映过去或者未来。如果长期有看点、短期有改善,估值在低点,类似于15年年初的吉利汽车,未来就能赚大钱;如果长期有看点,短期景气快速下行,估值还在高点,那么买入的结果往往就是巨亏,比如08年年初的威孚高科;如果当下景气度极高,且通过自上而下和自下而上的研究并没有发现下行的拐点,个股和行业估值不高且业绩还具有进一步超预期的潜力,那么买入的结果往往会有不错的回报,比如10年3季度以后的汽车股和今年的周期股行情。

当然,再牛的研究者也未必能够覆盖影响股价所有的研究变量,公司的发展和投资者能够获利往往也离不开伟大祖国的繁荣昌盛的大背景,我们衷心祝福中华民族未来能够更好;这两天个人身体并不是很舒服,白天在医院输液的时候,又想起那句话,身体才是革命的本钱,活得久也许就能等到更好的投资机会。

新财富投票恳请支持5号广发证券汽车小组蝉联第一,实现卫冕!

【汽车行业重磅深度报告】

【广发汽车 | 重磅深度】周期的轮回与重生

【广发汽车】2017年中期投资策略:重视行业所处阶段,择股兼顾业绩与估值

【广发汽车 | 重卡深度】重卡股的业绩行情或渐行渐近

【广发汽车 | 重卡深度】重卡股本轮业绩行情远未结束

【广发汽车 | 朝花夕拾】从12年报告看为什么本轮重卡持续性远超预期

【汽车行业政策跟踪报告】

【广发汽车】意见再征集,乘用车油耗、新能源双积分政策落地再进一步

【广发汽车】小排量乘用车购置税 17 年减按 7.5%征收,验证了稳增长政策基调未变

【广发汽车】治超利好逐步释放,四季度重卡行业迎来空中加油

【广发汽车】朝花夕拾系列之四:汽车行业政策基调的把握

汽车及汽车零部件行业:超载超限认定标准统一对重卡行业影响跟踪

【行业跟踪报告】

【广发汽车 | 8月月报】乘用车行业如期回暖,重卡仍是最亮眼汽车子行业

【广发汽车】汽车行业7月月报:乘用车行业回暖增速转正,重卡持续超预期

【广发汽车】17年上半年乘用车市场:批发数增速高开低走,终端需求2季度已经回暖

【广发汽车】汽车行业6月月报:豪华车表现亮眼,重卡高景气度仍在

【广发汽车】汽车行业5月月报:乘用车销量小幅负增长,重卡持续高增长

【广发汽车】汽车行业4月月报:乘用车销量小幅增长,重卡维持高景气度

【广发汽车】1季度乘用车数据综述:年内需求压力最大时间窗口或已过,2季度关注库存周期拐点

【广发汽车】汽车行业3月月报:狭义乘用车、中重卡表现亮眼

【广发汽车 | 行业跟踪】8月新能源汽车合格证数据速递

【广发汽车 | 行业跟踪】7月新能源汽车合格数据速递

【广发汽车 | 行业跟踪】17年6月新能源汽车合格证速递

【广发汽车 | 行业跟踪】一文带您看清7月乘用车交强险数据

【广发汽车 | 行业跟踪】一文带您看清6月汽车交强险数据

【广发汽车】四、五月汽车交强险数的区域亮点