物流成本较高,仍存压缩空间

从效率和质量来看,我国的物流产业仍有改进空间:物流费用占 GDP 的比重仍然较高,其中运输环节的占比过半。因此我们在过去 2 年,看到了大量自上而下鼓励物流行业降本增效的文件出台,从指导性文件到逐步细化。我们认为中国物流成本较高的原因在于几点: 1)结构,大量本应由铁路与水路运输的商品由公路运输; 2)接驳:多式联运不够发达; 3)效率:来回空载率仍需控制; 4)标准化不足。

提升铁路占比为物流降本增效的重要手段

中国过去物流成本较高的一个重要因素为铁水等经济方式占比不足,如铁路仅占货运量比重8%。但物流行业降本增效的诉求则是刚性的,铁路运输的经济性已经获得了重视,整个货运领域结构改善、铁路占比提升从2016年已经开始。而政策方面,根据《国务院办公厅关于进一步推进物流降本增效促进实体经济发展的意见》一文,其中明确提出了要提升铁路运输在整个物流体系中的占比。

铁路货运产能的释放空间巨大

过去的铁路货运占比之所以逐年降低, 除了市场化因素外, 铁路本身产能上限也始终未能打开。 但站在眼下, 我们认为未来铁路货运的产能释放存在空间:

一是铁路本身结构正在变化, 高铁在未来将成为铁路旅客运输的主要形式,铁路普客运输量预计维持平稳, 客货混跑的普速线路上,过去客运对货运的挤压将会得到缓解;

二是铁路货运结构也将迎来调整,过去铁路货运主要服务于大宗,宏观经济增速放缓带来了铁路货运量在过去五年的负增长,已经提供了产能,而我们认为在合适的政策引导下,这一部分的产能在未来将更多服务于代表了新经济的高附加值产品。

快递对铁路运力存在强诉求, 强强联手存在大空间

对于快递企业, 最大的诉求在于使命必达的时效性。 铁路在经济性、 稳定性上优于航空与公路, 而过去几年, 已经出现了铁路与快递的合作案例。叠加铁路当前推进混改的大背景,我们认为快递企业如果选择在合适的时机加深与铁路系统的合作,提高自身话语权,可谓是双赢之举。而铁路货运若要满足快递的需求,提升运行速度、加强服务能力将显得尤为重要。

投资建议

传统的铁路货运以大宗商品运输为主,在当前国家力推物流业降本增效、提升铁路物流现代化服务水平、推进铁路改革的大背景下,我们认为铁路系统将会更大程度拥抱市场。铁路货运的特点在于兼顾了经济性与时效性,与现代物流如快递等物流形式能够起到较强共振,我们看好铁路领域在现代物流上的进化升级。标的方面,铁龙物流以集装箱铁路运输为主业,最为受益铁路货运升级进程;同样我们看好地处广深、本地经济活跃、具有客票提价预期的广深铁路,和基本面优质的大秦铁路;快递方面,看好快递企业与铁路的长期合作,长期看好顺丰,短期核心关注增速领先的韵达,以及估值合理的圆通、申通;物流方面长期看好获取了支线铁路资源的安通控股、象屿股份。

风险提示:

铁路改革进程低于预期; 宏观经济超预期下滑

1

铁路:拥抱现代物流

1.1.

现实:物流成本仍有下降空间

一直以来, 中国的物流成本占比较高、 高于海外发达国家甚至其他金砖几国一事时常诉诸报端, 引发讨论。

从实际国情出发,中国的物流成本占比较高,一方面来自于经济结构,即第二产业占比较高所致;

但另一方面,除物流费用占

GDP

比重较高所呈现出的表观数字之外,

中国的物流行业在模式、安全、信息系统等方面也确实与之存在差距,

以美国流行的多式联运(铁水、公铁等)为例,在中国整个物流行业中的占比也始终较低,

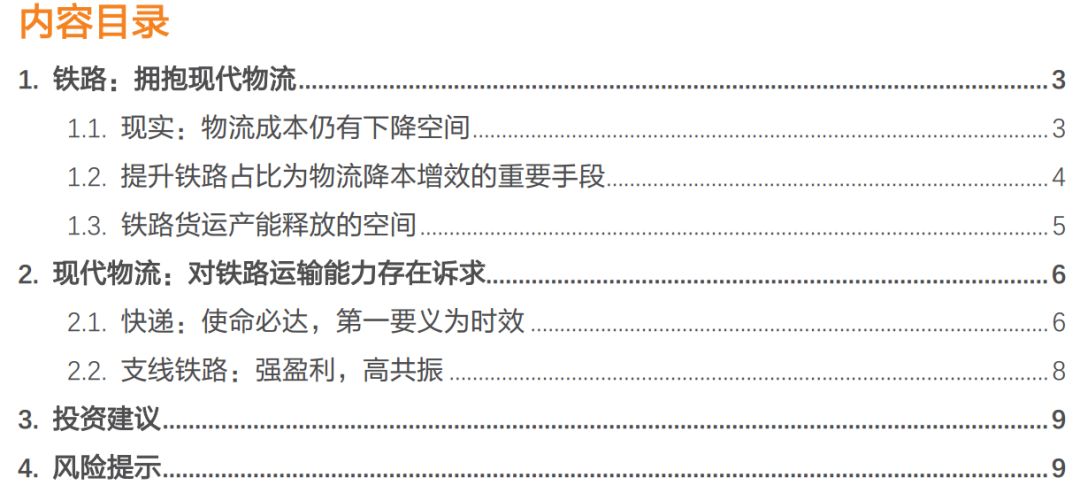

因此,尽管规模巨大,但从效率和质量来看,我国的物流产业仍有改进空间:事实上通过过去近三十年的努力,我国物流费用降本增效已经有了长足的进步,但物流费用占

GDP

的比重仍然较高,这当中运输环节的占比过半。

因此我们在过去

2

年,看到了大量自上而下鼓励物流行业降本增效的文件出台,从指导性文件到逐步细化,我们看到的是为政策引导物流行业降本增效的治理决心与行动力:

中国的物流费用缘何较高?我们认为包含以下几点因素:

-

运输结构:

大量本应通过铁路和水路运输的中长距离运输由公路运输承担,抬高了综合运输成本;

-

运输接驳:

多种运输方式之间缺乏有效衔接,短驳、搬倒、装卸、配送成本较高。我国的多式联运方式尚未普及,美欧发达国家集装箱运输占比较高,

30-40%

为常见比例,对比我国集装箱运输占比仅有

5.4%

。 以集装箱为载体的多式联运能够兼顾规模化成本优势以及灵活的优点;

-

运输不平衡:

地域经济结构导致运输的来回满载率不平衡;

-

标准化不足。

1.2.

提升铁路占比为物流降本增效的重要手段

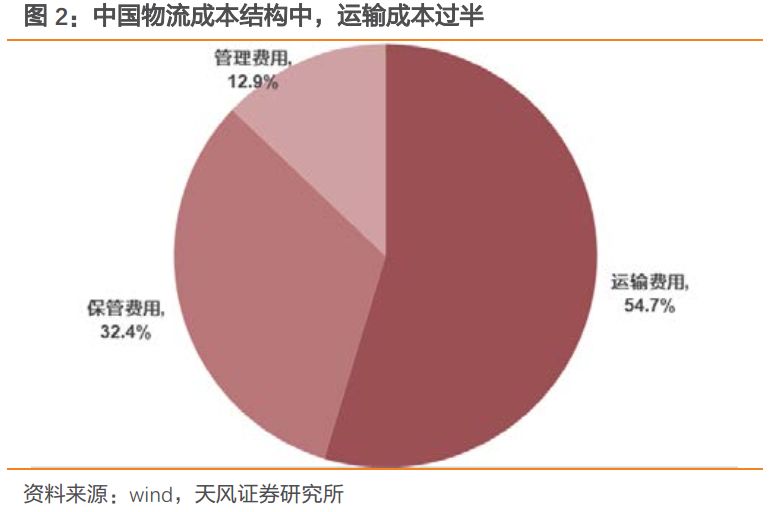

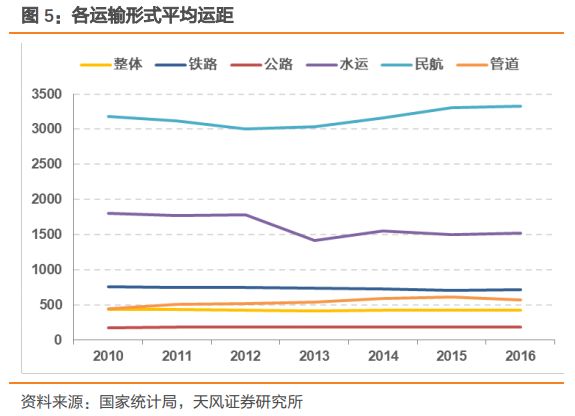

中国物流行业成本高于海外的一大因素在于货运量运输结构,本应通过铁水进行中长距离运输的货物由公路运输承担,从而抬高了物流成本。通常来说,水运和铁路运输具备运输距离长、规模大、成本低的特点,但缺点在于灵活程度不如公路,以及

铁路需要大量的基础设施建设才能够使得运能满足货物运输需求,

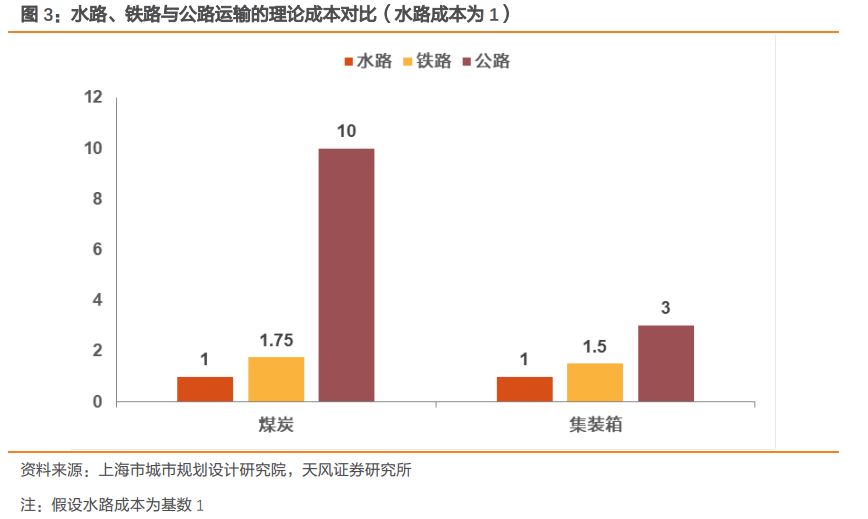

因此从中国的货运市场结构来看,公路在整体货运量占比重可谓是一马当先,占比

75%

以上,铁路运输占比仅为

8%

。公路尤其是在中短途的货物运输中起到压倒性优势,平均运距只在

182km

;

铁路占比从

2016

年开始有所回升,平均运距为

714km

,高于货运市场的平均运距(

425km

),但远低于水运以及

3000km

以上的民航货运,从运输距离的辐射范围来看,密集的铁路运输网络带来的是“进可攻、退可守”的运输范畴。

但物流行业降本增效的诉求则是刚性的,铁路运输的经济性已经获得了重视,整个货运领域结构改善、铁路占比提升从

2016

年已经开始。而政策方面,

根据《国务院办公厅关于进一步推进物流降本增效 促进实体经济发展的意见》 一文, 其中明确提出了要

“着力推进铁路货运市场化改革,发挥铁路长距离干线运输优势,进一步提高铁路货运量占全国货运总量的比重。探索发展高铁快运物流,支持高铁、快递联动发展。” 我们有理由相信,未来的铁路货物运输将成为我国现代物流体系中的重要一环。

1.3.

铁路货运产能释放的空间

我们在上文中提及, 过去一段时间内, 之所以铁路货运占比逐步萎缩的重要原因, 来自于铁路线路本身运能的受限。 尽管新闻媒体中常见铁总投资任务与新建里程, 但主要集中在高铁客专的建设, 普速新增的线路较少, 叠加部分区域车皮资源紧俏,

早期来看, 铁路货运总体运能的上限限制了铁路货运的占比。

但近年来, 我们观察到几个现象, 我们认为这几个现象将会有利于铁路释放出货运产能,刺激未来铁路货运量占比的回升:

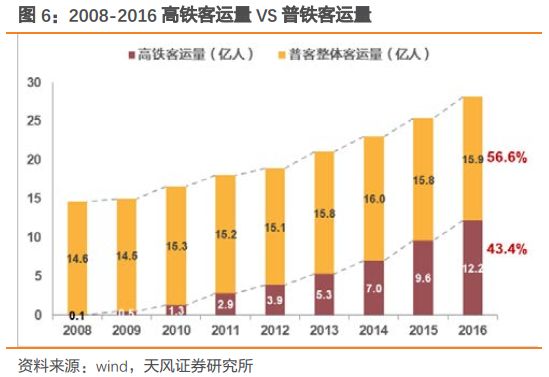

过去十年是我国旅客出行市场飞速发展的十年, 高铁作为中国奇迹, 在基础建设、 技术进步与满足需求上均取得成就, 随之带来的则是铁路客运出行的深刻变革:高铁旅客运输量从

2008

年的

0.1

亿攀升至

2016

年的

12.2

亿,反观普客运输,

2008

年运输量

14.6

亿,

2016

年运输量

15.9

亿,年均增速在

1.1%

。到了

2016

年结束,高铁客运了占比已经达到

43.4%

,普客占比则为

56.6%

,

我们认为从长期来看,高铁仍将提供铁路客运的大部分边际增量,而普客运输量则将维持在稳定水平。

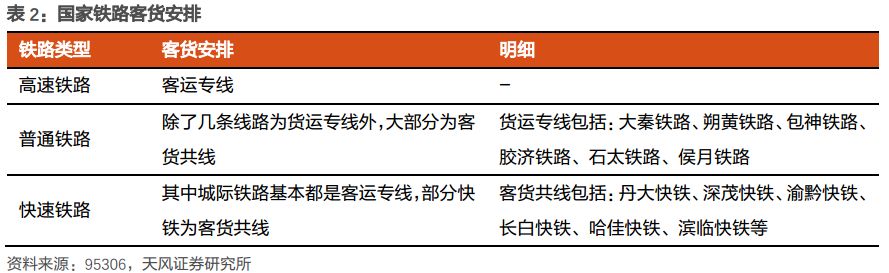

当前国铁的运输计划一般为:高铁为客运专线,其开行的密集性和高铁速度使得线路无法进行客货混跑;快速铁路中客专

/

客货均有;大部分普速铁路中,除了部分命脉干线如大秦铁路之外,绝大部分的普通铁路是按照客货混跑的方式开行的。

而大量旅客转移至高铁、普通铁路旅客出行量整体稳定,意味着铁路客运将不会出现过去挤占货运产能的现象,叠加铁路调度系统能力的提升,铁路货运产能的打开存在空间。

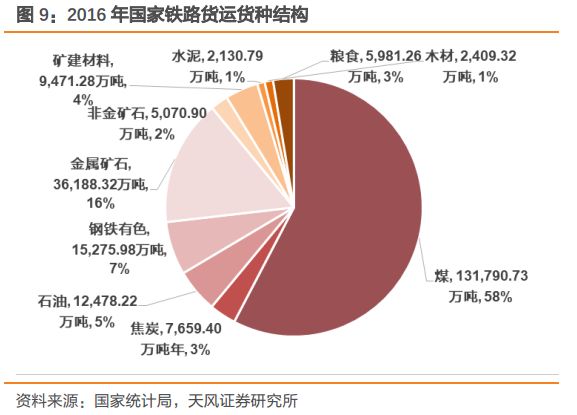

第二点我们回归铁路货运自身。传统的铁路运输一向以大宗商品即所谓“黑货”为主,这当中煤炭、金属矿石、钢铁、焦炭、石油等大宗原材料商品为主力货种,占比合计超过

80%

。但随着近五年宏观经济增速变轨,供给侧改革、经济发展更加强调质量等因素叠加,大宗商品的运输需求下降,造成了铁路货运量同比增长开始转负,

这在一定程度上为新的铁路货运腾出了产能空间。

但我们在此强调的铁路货运占比提升,来源将不再是传统的大宗商品,而是代表了新经济的高附加值商品。正如

《国务院办公厅关于进一步推进物流降本增效 促进实体经济发展的意见》中明确提出的, 探索与快运、快递等物流公司合作、铁总为海尔开辟的特需专列等均为这当中的表率。

2

现代物流:对铁路运输能力存在诉求

2.1.

快递: 使命必达, 第一要义为时效

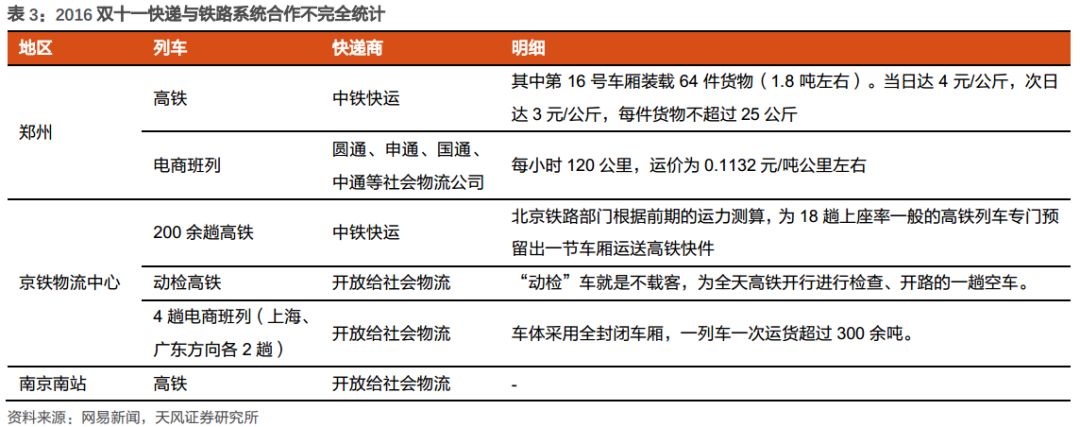

当前的快递企业对于铁路运量也存在较强诉求。我们注意到早在

2016

年的双十一起,铁路与快递之间的合作就已开始,随后逐步常态、频繁化。

铁路部门在当年启动了“电商黄金周”运输工作,与电商和快递企业合作,提供高铁快运和铁路干线运输物流服务。

铁路系统中参与双十一物流配送的列车行驶有两种:一是高铁,一般以每日早上的第一班动检车整列、或某些客座率一般的列车的部分车厢作为运力提供;二是电商班列,专供电商,速度低于高铁但能提供充沛运力,一列车次运量可以达到

300

余吨。

在随后铁路与快递常态化合作的过程中,顺丰为快递公司中,与铁路货运系统接洽最为深入的一家,利用动检车、行包车厢来运输快件,成为一种常见模式。

快递对于铁路运力的诉求来自于其对于时效性和经济性的追求, 铁路货运开行的优势相比于航空, 一方面更加经济, 另一方面也相对不那么受制于时刻、 天气以及对客运的让路,在非特殊天气下的准时到达更有保障; 而相比于公路, 铁路运输的规模效应更是不言而喻。我们认为对于龙头型快递公司而言,既有的是客户、货源、运营和数据上的优势, 在中央经济工作会议定调铁路系统开放混改、 吸引社会资本的背景下, 以合适的形式加深与铁总的合作, 加强自身话语权, 不失为双赢之举。

若要满足快递企业的需求, 铁路运输需要做到:

-

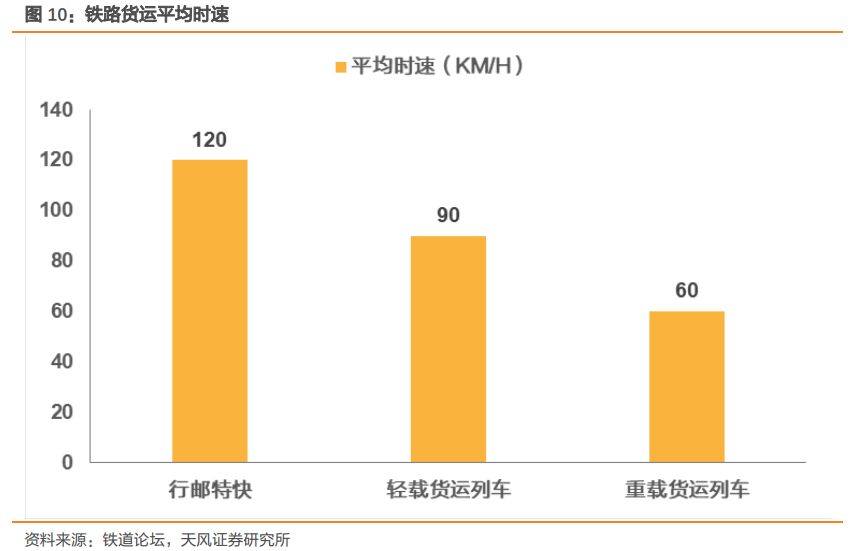

速度:

当前的铁路货运普遍开行时速不算太快,专注大宗商品运输的重载列车平均时速在

60km

;集装箱为主的轻载列车稍快,但也仅为

90km/h

左右,考虑铁路运输不如公路匹配门到门的形式,这样的时速在时效性上弱于公路;行邮特快最快,时速预计达到

120km

左右,但开行列车较少。因此我们可以得到一个结论,从当前来看,铁路货运要满足快递的时效性需求,还有提速的空间;

-

服务:

由于总有一端是

2C

,快递是所有物流门类当中对服务和时效性要求最高的细分子行业,门到门是其基本要求。铁路货运场站需做好与快递企业线路接驳的准备。

2.2.

支线铁路:强盈利,高共振

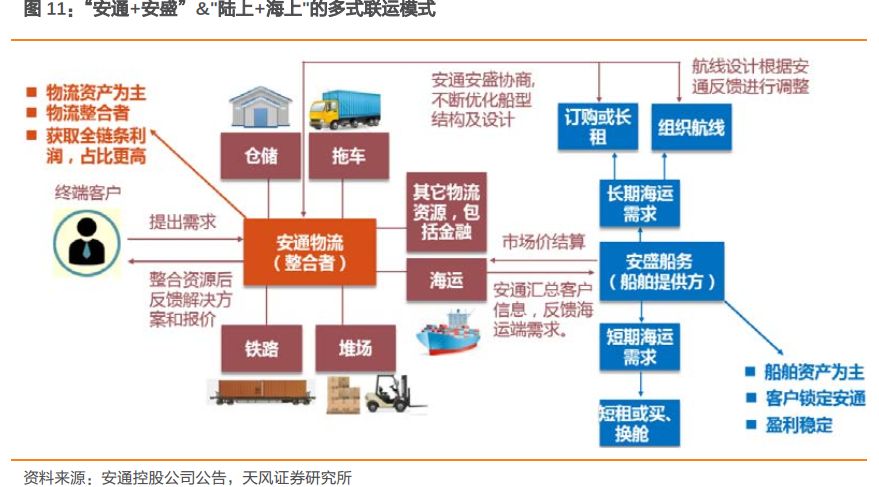

除铁总管辖的国家铁路之外,有部分支线铁路为社会资本控股,其经营效率、管理能力决定了该类型铁路公司的强盈利能力。

A

股上市公司中,安通控股、象屿股份分别先后布局了该方面资产,物流核心资产的补充,对于其原有的多式联运

/

供应链主业起到了强有力的共振,长期将起到货源互补、降低成本的作用。

安通控股

2017

年

4

月

25

日公告以

1500

万元收购北京安铁供应链管理有限责任公司

30%

股权,此后安通控股在铁路体系连续发力,先后布局

4

条铁路线,我们判断

2017

年公司“铁路

+

公路

+

海运”的联运货量和营收占比将会快速提升。 公司中长期着眼于将原有“海运

+

公路”二维模式为主的多式联运进一步拓展至“海运

+

公路

+

铁路”的三叉戟模式,覆盖的客户群体也将逐步从沿海、长江港口腹地逐步拓展至全国,行业天花板会进一步打开。

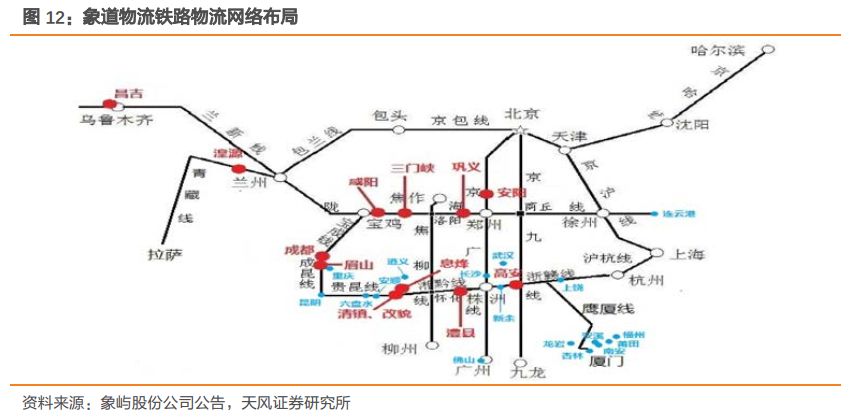

象屿股份则是另一家涉足铁路大宗运输的企业。

2017

年

6

月,公司与国内民营铁路物流龙头公司五店港物流合资设立厦门象道物流有限公司,公司出资

6

亿元持股

40%

。象道公司设立后,逐步承接五店港物流的铁路物流业务,并逐步收购其核心铁路资产,包括铁路物流场站土地、设施、铁路专用线、机器设备等。至此,象道物流的铁路物流网络布局与公司“

T

形”水路联运体系完美互补,补齐公司物流短板。而后在

2018

年

3

月,公司再度意向收购象道物流

20%

股权。

3

投资建议

传统的铁路货运以大宗商品运输为主,在当前国家力推物流业降本增效、提升铁路物流现代化服务水平、推进铁路改革的大背景下,我们认为铁路系统将会更大程度拥抱市场。铁路货运的特点在于兼顾了经济性与时效性,与现代物流如快递等物流形式能够起到较强共振,我们看好铁路领域在现代物流上的进化升级。标的方面,铁龙物流以集装箱铁路运输为主业,最为受益铁路货运升级进程;同样我们看好地处广深、本地经济活跃、具有客票提价预期的广深铁路,和基本面优质的大秦铁路;快递方面,看好快递企业与铁路的长期合作,长期看好顺丰,短期核心关注增速领先的韵达,以及估值合理的圆通、申通;物流方面长期看好获取了支线铁路资源的安通控股、象屿股份。