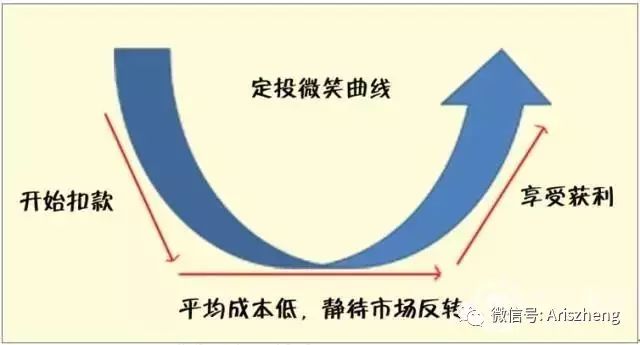

总有朋友问我如何投资基金,我总是推荐他们进行指数基金定投。因为这样解释起来最简单,而且效果通常不会太差。或许还是因为我不想花太多时间去为其讲解基金投资,因为讲解起来也是不是一天两天的事情。总而言之,定投最简单、但不一定最有效。

先来说说定投为什么有效,首先需要明确一个概念,即定投收益率的计算公司,当然这公式是最简化的,因为没有考虑到资金的时间价值:

资产净值=份额数量X基金净值 (1)

收益率=

资产净值/本金总额-1.00 (2)

我们追求的是较高的收益率,当然最有效的方法是在市场底部买入,顶部卖出,但是什么时候是底部或者顶部这个问题难以回答。所以我们通过定投的方式平滑,或者说定投的部分资金可以捕获到市场底部。

根据定投的收益率计算公式(2),收益率高必须要求资产净值高,在根据公式(1),资产净值由基金份额数量与基金净值决定的,其中基金净值不是由投资者决定的,如果购买指数基金则由市场决定,如果买主动基金则由基金经理的投资水平决定。现在投资者决定的唯有

份额数量

这个变量了,或者说我们要获取更多的基金份额,这个就是定投的核心了,因为每次投资金额相同,基金净值不同,定投份额=定投金额/基金净值,得到的结果就是在市场底部或者底部区域投资者可以获取更多的基金份额。假设未来市场涨幅一定,在底部获取的份额越多,最后的收益率越高!

在《

基民投资赔钱只因为自己总在市场高点买基金

》一文中指出基民投资赔钱的

显性原因为:

无论指数基金还是主动型基金长期而言都是可以获取正收益的。但是投资者通常在市场高点购买偏股型基金(指数基金与股票基金),反而在市场低点购买保本基金或者债券基金,结果是市场上涨过程中投资者股票资产配置较少,市场下跌过程中投资者股票资产配置较重,导致最终结果是投资者大多都是亏损的。

定投可以改变这个一个问题吗?答案是不一定! 为何?

引出另外一个概念消费行为与投资预期,投资者的投资行为受到收入与预期的影响。如果说证券指数是经济的温度计,在经济好的时候,大家不仅收入不错还有加薪的预期,凡是投资都是大手笔,买房不惜贷款、买股票还加杠杆。但是,到了经济困难的时候,大家不仅收入受到影响而且还产生的现金为王,积累现金过冬的想法。导致原有的定投计划几近失败,有甚者还在市场底部终止定投机会,并将之前的基金投资(亏损)赎回,最后得出定投不有效的结论!

投资似乎是反人性,反周期的,赚钱何其难以。

其实最有效的方式,就是在相对市场底部买入更多份额或者资产,那就引出另外一个问题,3000点是否是底部,如果是底部我们就应该犹豫不决的买入。的确,笔者也买入了,但是底部也通常不是

风平浪静

的,心情也备受煎熬……

最后,如何才是有效的参看《

在市场低位,为什么要投资指数基金(含LOF与ETF)

》。在市场底部,每天早上再思考一遍自己的当初的投资理念,然后倍受煎熬一天,绝不减仓!

此文将收录于《玩赚指数基金》中

相关内容:

持续学习是

厚积薄发

的必要条件:

勤劳的老郑,最近以码字维生

打赏与购书请点击原文链接!