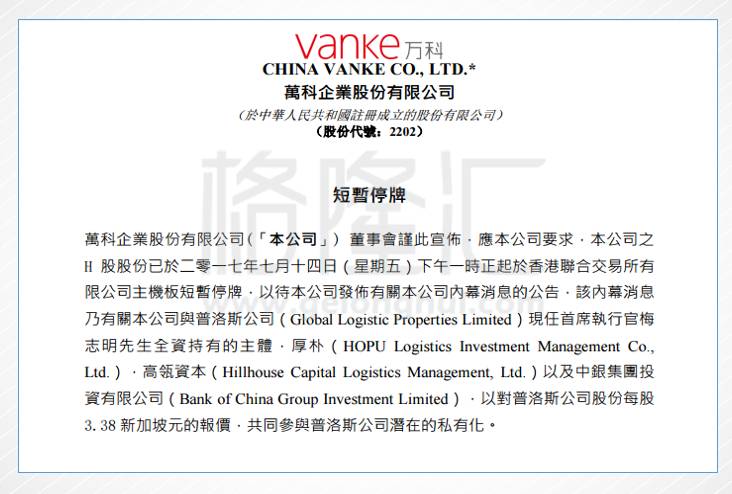

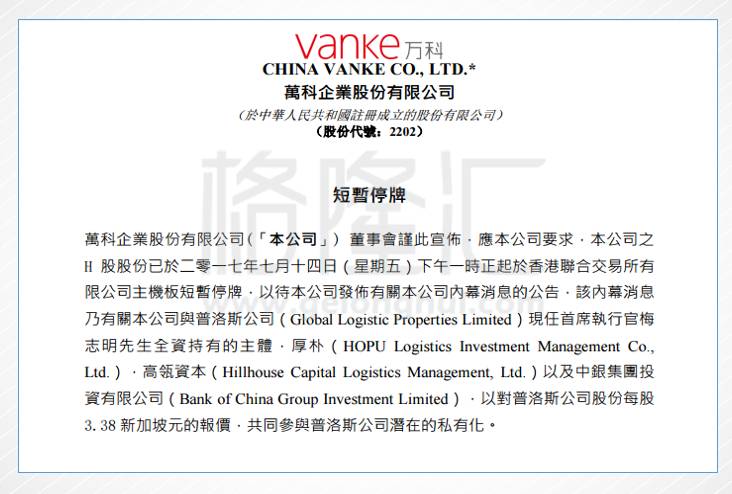

今日(7月14日)午后万科AH股突然临时停牌。不久就传出消息万科参与联合收购新加坡物流巨头普洛斯的大新闻,A股的物流股也随即出现上涨。

前几天融创也是临时停牌,后来爆出收购万达酒店和文旅项目的大新闻。在高压调控和货币周期转变的当下,大型房企都在蠢蠢欲动啊。

以3.38新加坡元/股的价格进行收购,估值约为160亿新元(约790亿元人民币)。这或是今年亚洲发生的最大一起并购交易。

根据媒体的报道,在持股比例方面厚朴投资占股21.3%、万科集团占股21.4%、高瓴资本占股21.2%、中银集团投资有限公司占股15%、普洛斯管理层占股21.2%,这笔交易最晚将于2018年4月14日之前完成。

交易完成后,普洛斯将从新加坡交易所退市。每股3.38新元的收购报价较普洛斯暂停交易前的价格2.70新元溢价逾25%。

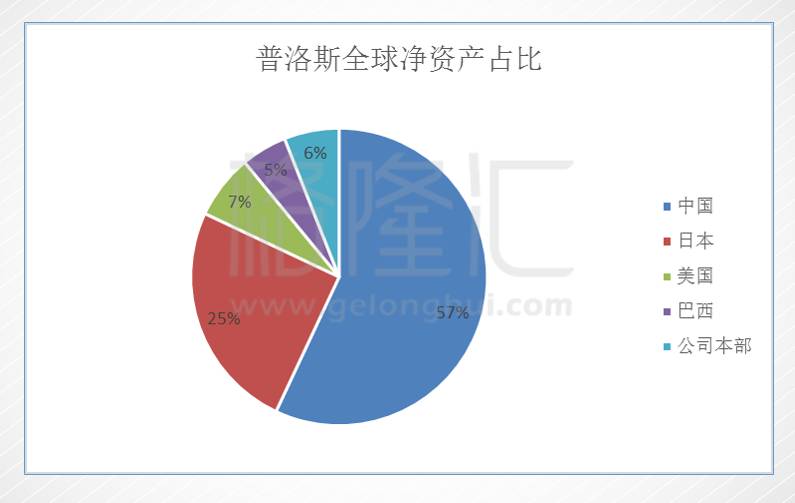

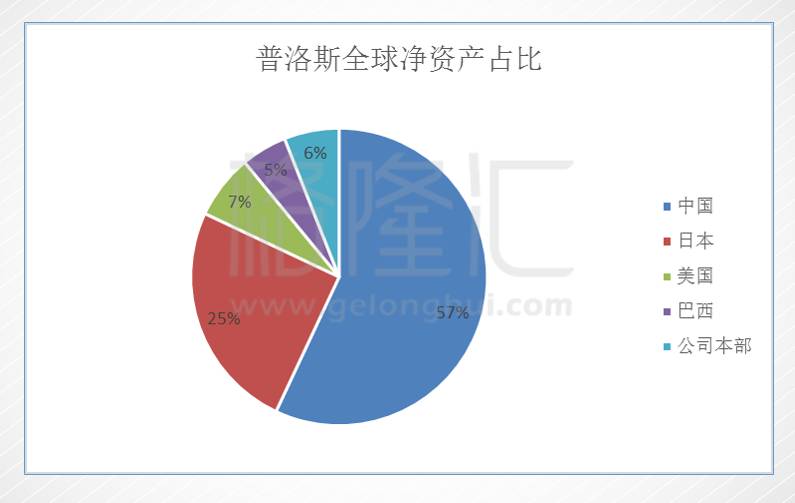

普洛斯毫无争议是全球物流地产霸主,根据普洛斯中国官网数据,截至2017年3月31日,普洛斯在中国、日本、美国和巴西的117 个主要城市,拥有并管理约5,492万平方米的物流基础设施,形成了一个服务于4000余家客户的物流网络。

其中在中国的园区数量达到252个,物业总面积2870万平方米,完工物业为1,750万平方米。

从2016年普洛斯的收入看,中国地区的收入占到普洛斯比例达到68%,其次是日本23%。无论是物业面积占比还是收入占比,中国都是普洛斯最重要的布局国家。

而普洛斯在中国的物流地产市场占比也超过半壁江山。公司的前五大客户分别为:百世物流(4.7%)、京东商城(4.6%)、德邦物流(3.2%)、唯品会(2.3%)以及亚马逊(1.9%)。

(数据来自仲量联行)

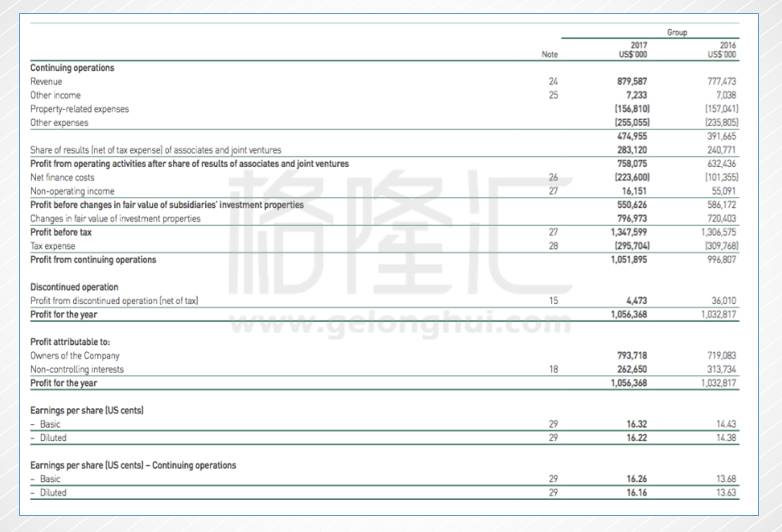

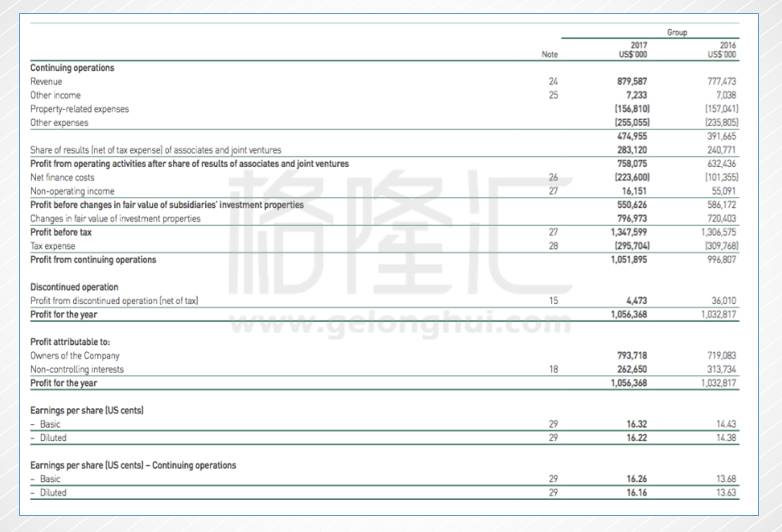

下面看下普洛斯近年的收入和利润情况,可以看到普洛斯收入和利润整体保持稳健向上的趋势。2014年净利润下滑主要是由于公司物业资产下跌。

毕竟物流地产就类似收租公业务,而最大市场中国近年电商又保持迅猛的增速,对物流需求不断增加,出租率妥妥有保障。

普洛斯2017财年实现的利润是7.94亿美金(54亿人民币),如果按照这个利润来算,790亿的收购价格大概是2017财年利润的14.6倍。

但是普洛斯的利润主要分为两部分,一部分是经营性利润,一部分是其所持有的物流地产资产重估的利润。

如果只看经营性利润的话,普洛斯2017财年税前经营性利润是5.5亿美金(37.4亿人民币),因此790亿美金的收购价格大约是税前经营性利润的21.12倍。普洛斯2017财年因为所持物流地产资产重估带来的利润是7.96亿美金。

目前,普洛斯的同店净运营利润增速是6.3%,租赁率是91%,如果考虑到其在国内的绝对垄断地位和6.3%的增速,21.12倍的税前经营性利润的收购价格,虽然不算便宜,但是也绝对不算昂贵。

从普洛斯的盈利来源看,主要有物业开发和物业运营,其中物业运营业务收取租金是主要部分,占总收入80%以上,也说明了普洛斯包租公模式能提供稳定的现金流。

普洛斯2017财年和2016财年的经营性现金流分别是3.57亿美金和3.98亿美金。总体来看,企业的经营性现金流非常健康。

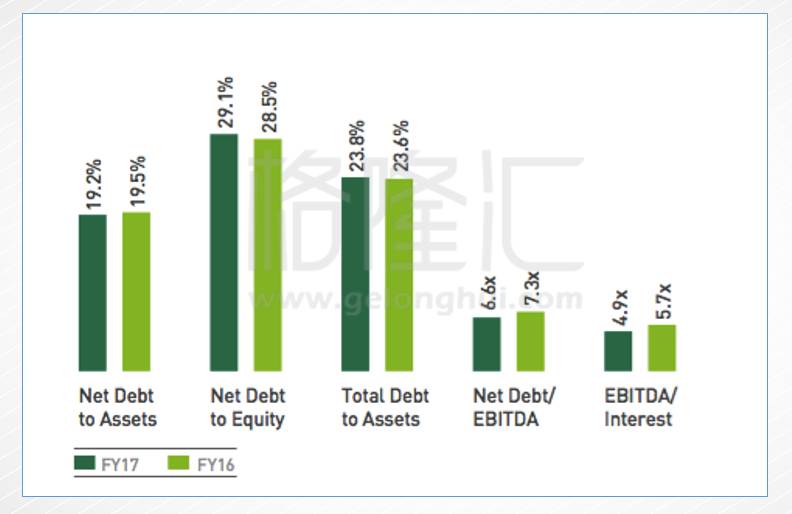

普洛斯目前总资产金额是218亿美金,其中投资性房地产金额是147亿美金,账面的现金是12亿美金,长期负债是56.8亿美金,总负债85.4亿美金。

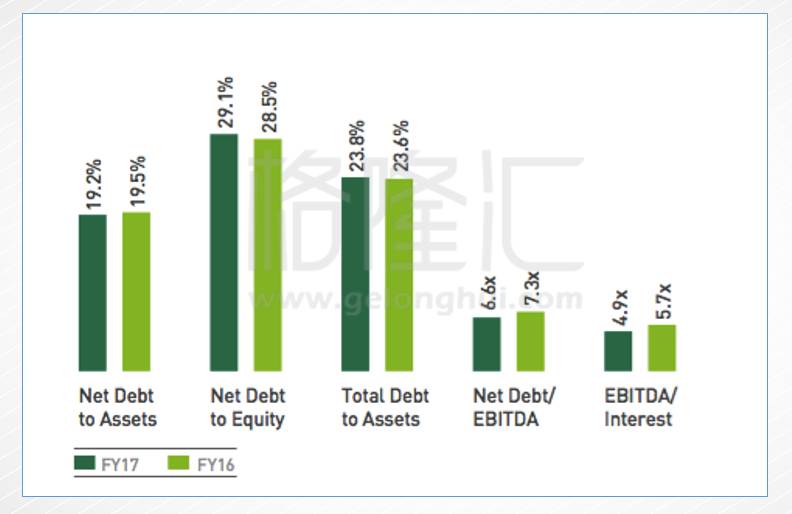

目前其负债率(负债/总资产)仅仅只有23.6%,管理层长期的目标是保持负债率净负债小于40%。与此同时,负债/EBITDA也只有7.3倍,5.7倍的利息保障倍数也是非常健康。

由于物流地产是投资周期非常长,因此为了更快的增长,融资能力和经营模式就成为了关键。

普洛斯除了开发和运营部门,旗下还成立了基金管理业务。

普洛斯按照20%-30%的自有资金比例投入自己运营管理的基金池中,也就是说基金杠杆比率约 3-5 倍,基金还可以再继续配资加大杠杆。基金投资的地产项目大部分是普洛斯自行开发项目,少数是第三方开发的地产项目,以租金收益作为基金的回报率。

这样开发部门建成物流项目后出售给基金,可以快速完成项目退出和回款。

普洛斯的融资能力毫无疑问是这个行业的第一。目前普洛斯旗下基金的资产管理规模大约是387亿美金。其中用于支持中国业务的资金是100亿美金,日是108亿美金,美国148亿美金,巴西31亿美金。

如此充足的资金,既保证了未来增长的动力,也保证了它行业领先的地位。

包租公生意能维持稳健的收入和利润,再考虑到普洛斯具有明显优势的经营模式和融资能力,以21.12倍的税前经营性利润的收购价格并不贵。这笔生意还是值得的。

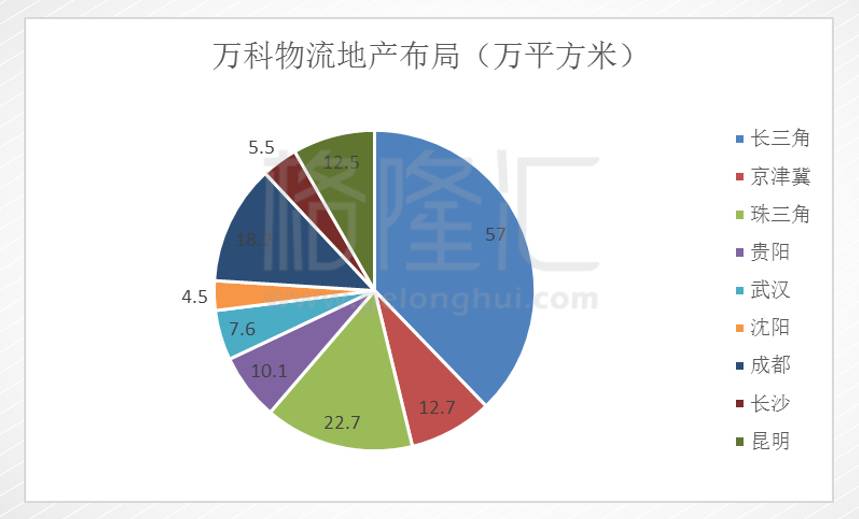

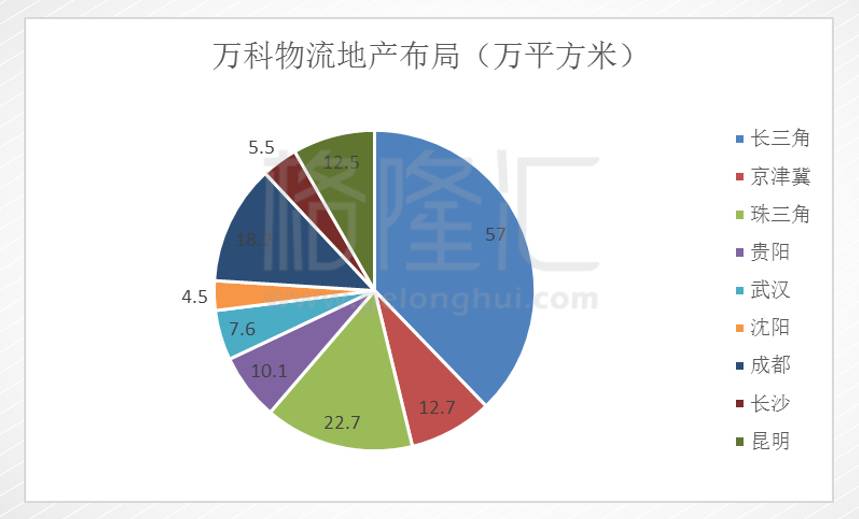

实际上万科早在2014年就开始物流地产布局,并于2015年成立专门的物流地产公司

,近两年不断拓展在全国的物流网络,目前已在北京、上海、广州、杭州、武汉、成都等一线城市及核心二线城市布点。

2015年以来万科合计获得物流地产建面就达到150.8万方,将陆续开始形成投入使用。

过去两年因为股权争斗,万科失去行业第一宝座,刚刚股权之争落下帷幕,郁亮接过接力棒后就开始大动作搞事。此次如果收购成功,毫无疑问万科将成为国内物流地产老大。

郁亮曾多次谈到房地产黄金时代已经结束,万科2016年年报也指出将布局长租公寓、物流地产等,开始地产多元化布局。

而物流地产也算是后房地产开发时代的一个风口。

近年来我国电商保持高速发展,平均增速达到50%,B2C电商规模正逐渐占据更加主导的地位,成就了阿里巴巴、京东这些电商巨无霸,同时物流企业顺丰、四通一达等也顺势崛起。自然对物流仓储的需求也日益增加。

但是相对于需求,供给还是有限的。而且相比于美国,从数量和质量看,国内的物流地产发展程度都还有较大的进步空间。

供不应求带来的自然是价格上涨。过去几年物流地产的平均租金也保持稳健增长,普洛斯这两年保持稳健增长主要也是中国地产租金上升和需求增加。而从空置率看,一线城市物流地产空置率平均为6%,保持低水平,更重要的是物流地产回报率明显高于其他投资性房产,一般能达到7%-8%。

(数据来自高力国际)

从购物体验角度看,更加高效快速的物流体验将成为未来电商的竞争点之一,而高标准物流仓则是决定物流体验的关键,所以物流仓储的选择上多选择大城市市内交通便利的地点或者距离核心城市较近,比如京东能做到即日达或者隔日达就是在主要消费城市布局仓储点。

物流地产用地在一线和主要的消费地区是有限的,萝卜一个坑,占完就完了。普洛斯在2003年进军中国后,快速布局规模高速增长,仅10余年就超百倍增长,而且还提前卡位重要城市。

今年4月媒体报道深圳布吉核心地区7块工业、仓储用地调整为商住地,预示重点城市的仓储用地将持续收缩,普洛斯占下的坑将愈加珍贵。未来普洛斯将受益于收缩带来的物流地产土地及物业的价格攀升,房产公允价值收益增长。

万科此次大手笔参与收购普洛斯,主要也是卡位物流地产的风口,而且普洛斯的资本运营和经营模式也将对万科自身物流地产发展提供实质性的指导,万科参与这笔交易也就不足为奇了。

最近房地产连连发生大新闻,各种收购并购,有的在疯狂加杠杆,有的在快速去杠杆:

曾经的老大哥万科在房地产白银时代加速多元化布局。

万达则是甩掉重资产,走轻资产之路。

SOHO潘石屹也加速出清上海的商业项目。

也有逆势而上的加杠杆的融创。

在波诡云谲的市场和政策中,各个大佬开始下注,谁能笑到最后呢?联想到现在高压调控和货币周期转变背景,不禁感觉当下时点之特别,或许未来回首现在,会感叹冥冥中已有定数。

利益声明:

本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!