背景:

近期与市场交流,我们发现对于航空板块仍然存在预期差,

其中一种担忧在于运力是否严格控制?

担忧的出发点则来自于三大航11月数据体现为“供需两旺”,ASK增速并未显著下降。

对此,我们继前文后

【华创交运】新航季首月数据出炉:淡季三大航客座率均同比提升,且表现显著优于其他航企——航空行业11月数据点评

,

继续挖掘11月数据,拆解ASK指标(ASK可用座位公里=可售最大座位数*航距),发现其中的现象:

环比看,航距在变长,座位数投放在下降;同比看,三大航改善优于其他航企。

现象1:航距环比变长。

11月国内航距环比均有所拉长,同比看则三大航航距变长,其他航企减少。

现象2:

可用座位数在11月环比均有下降

。

现象3:

同比看

座位数与ASK增速,三大航座位数增速小于ASK,而其他航企则大于ASK;

环比看

所有航企座位数降速均大于ASK降速。

因此,继上半年华创交运团队率先提出,“由于定价策略发生变化,客座率不能作为衡量航空公司盈利水平单一指标”后,

我们要提出另一个需要改观的观察指标:ASK增速不能作为直接衡量供给是否放缓的单一指标,而是需要进一步观察航距、可用座位数的变化。

我们在对11月数据进一步挖掘后,可以得出合理的推断:

1)航企开始通过拉长航距来提升飞机使用效率。

在新规首个完整月度的11月,航空公司出现了座位数投放环比减少的情况,并通过拉长航距来提升效率,从而使得ASK增速看起来没有显著下降,但实际上三大航实际投放的座位数是低于ASK增速,因此

不能简单通过看ASK增速,来断言供给端是否受到限制。

2)

再结合客座率看,

大航更受益。

大航在航距拉长上可以加强的空间要强于其他航企,同时在国内市场相对紧张的情况上调整的能力更强,腾挪的空间更大,再结合客座率来看,11月三大航国内客座率齐涨,而其他航企下降,反映需求更容易向大航集中。

3)强调观点:逻辑不破,行情不止,持续看好。

注1:

RPK与ASK是一对,航距拉长可以提升ASK增速,同样也会提升RPK增速。

注2:

对于白云机场11月国内起降架次仍有6.7%增速的问题我们在之前报告中已多次提及,系由去年同期因维修导致的低基数以及协调机场是控总量原则导致。

附11月另两个重要现象:

1)

淡季三大航实现客座率同比提升,且显著优于其他航企

2)

新航季出现了需要特别重视的新变化:大航受益及小航国际线在提速

1.市场担忧:11月ASK增速未显著下降是否意味着运力未严格控制?

11月是民航冬春换季后的首个完整月度,是能够体现民航控总量、调结构新规的一些变化,

数据出炉当日,我们即发布了研究报告《

【华创交运】新航季首月数据出炉:淡季三大航客座率均同比提升,且表现显著优于其他航企——航空行业11月数据点评

》,建议投资者重点关注11月数据中

出现的新变化:大航受益(三大航国内客座率均同比上升而其他航企为下降),及小航国际线在提速。

我们认为,其背后原因或来自于大航由于航线网络更为完备,宽体机更多,在总体时刻供给受限情况下腾挪空间较其他航企更为突出,因此会导致需求向大航进一步

集中,而小航企投向国际线的一个潜在因素或也与国内时刻供给相对紧张有关。

但,市场仍有一种担忧,即三大航11月数据体现为供需两旺,ASK增速并未显著下降,

是否运力控制并不严格?

(

单纯看ASK增速,

三大航南航、国航、东航整体ASK增速分别为11.1%、11.7%和10.5%,

其中南航国内增速为9.7%,

国航国内增速达到10.3%,东航国内增速11.5%,需求更旺,供需差分别达到4.9%、1.7%和3.4%,使得客座率同比提升)

2.变化已来,变革将至,不能简单通过ASK增速衡量供给是否放缓

我们对航空行业认为是:

变化已来,变革将至。

上半年,华创交运团队率先提出:

由于定价策略的不同,客座率已经不能作为衡量航空公司盈利能力的单一指标。

在此,我们要提出另一个需要改观的观察指标:

ASK增速不能作为直接衡量供给是否放缓的单一指标,而是需要进一步观察航距、可用座位数的变化

首先解释一下:

ASK(可用座位公里)=可出售的最大座位数*公里数,

也即衡量了飞机座位数、航距两个直观因素以及日利用率小时这个隐含因素,飞机引进(座位数)为根本,航距与日利用小时可调整,但日利用小时已经处于较高的位置,时刻受限情况下可提升的空间也较为有限,同时日利用小时已经通过影响可用座位数及航距而影响了ASK增速。

时刻则综合影响上述因素,其表观是通过影响起降架次影响日利用小时以及可用座位数,而日利用小时以及新的航班编排会影响可用座位数及航距。

简单举例:

在飞机可用座位数没有变化的情况下,航距拉长就会使得ASK增速变快,但实际上,飞机引进与时刻都没有增长

。

如

北京-郑州的航线改为北京-三亚,则会明显拉长航距,从而使得ASK扩张,而同时即便客座率稳定不变,也会使得RPK同比增速提升。

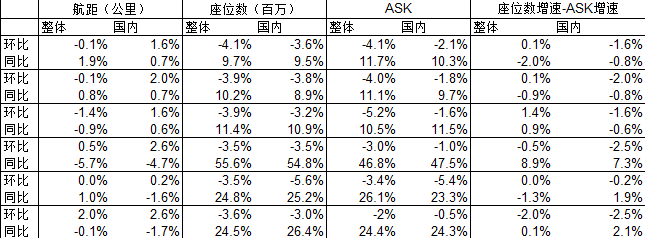

3.继续挖掘11月国内航线数据,航企航距环比拉长,座位数投放环比下降

我们对11月国内航线数据进行再挖掘,即通过数据运算,观察航距以及可用座位数的变化。

通过RPK(收入客公里或旅客周转量)/乘客人次,计算得到公里数(即飞行航距)

通过ASK/航距,计算得到可用座位数。

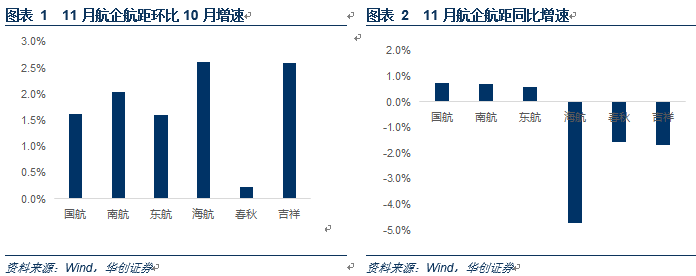

现象1:航距环比变长。

11月国内航距环比均有所拉长,同比看则三大航航距变长,其他航企减少。

1)环比看:

11月所有航企航距均拉长。

国航、南航、东航国内航距环比分别增长了1.6%、2.0%及1.6%,海航、春秋、吉祥则环比分别增长2.6%、0.2%及2.6%,其中春秋航空环比提升最小。

反应在新规后,航企试图通过拉长航距来提升效率

2)同比看,三大航航距拉长,其他航企则减少。

同比看,11月三大航,国航、南航、东航国内航距分别增长0.7%、0.7%及0.6%,而海航、春秋、吉祥则分别下降了4.7%、1.6%及1.7%。

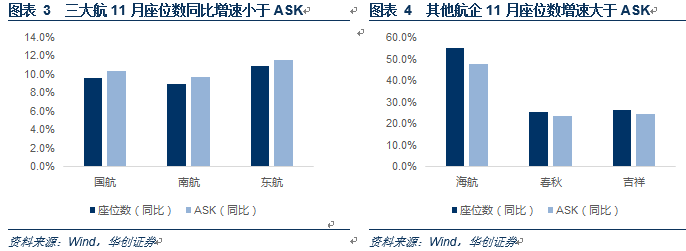

3)我们以国航、南航为例,可以明显发现11月的国内航距仅次于春运时间,是全年次高点。

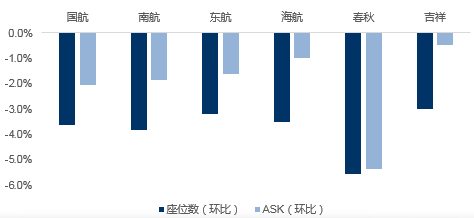

现象2:可用座位数在11月环比均有下降。

11月国内最大可售座位数来看,

国航提供857万个,环比下降3.6%,

南航提供1105万个,环比下降3.8%,

东航提供946万个,环比下降3.2%

海航提供656万个,环比下降3.5%,

春秋提供116万个,环比下降5.6%,

吉祥提供147万个,环比下降3%,

其中春秋下降最大。

10月有国庆中秋双节影响,本身国际线拉动更明显,而国内航线则由于会议影响表现一般,因此11月环比10月投放减少,是可以部分说明新规后在国内的投放整体增速受到了控制。

【华创交运】国庆长假推动国际线表现出色,继续看好未来两年行业景气度持续向上——航空行业10月数据点评

同时匹配ASK增速来看,

环比10月,国航、东航、南航分别下降2.1%、1.8%及1.6%,

海航、春秋、吉祥则分别下降1%、5.4%及0.5%。

(注:此前报告我们指出:春秋11月主要在增投国际航线。)

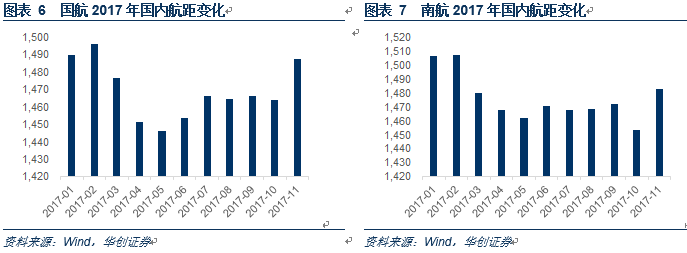

现象3:同比看座位数与ASK增速,三大航座位数增速小于ASK,而其他航企则大于ASK;

但环比看所有航企座位数降速均大于ASK降速。

1)同比看:

三大航11月国内可用座位数的增速分别为国航9.5%、南航8.9%及东航10.9%,均低于其ASK增速0.6-0.8个百分点(分别为国航10.3%、南航9.7%及东航11.5%)。

而海航可用座位数同比增速55%,大于ASK增速的48%,

春秋可用座位数同比增速25%,大于ASK增速的23%,

吉祥可用座位数同比增速26%,大于其ASK增速的24%,

同比角度看,海航、春秋、吉祥在11月国内航距同比在减少,导致其可用座位数增速是大于ASK增速。换而言之,环比在拉长航距,但同比不如去年,或由于部分新开航线距离低于平均航距。

而座位数同比增速快于三大航系由其原本在2017年飞机引进增速较快(基数低)以及海航并表天津航空导致。

2)环比看

六家上市公司可用座位数在11月环比降速均大于其ASK增速。也即回到现象1中所述,11月供给有所受限后,航空公司在试图拉长航距。

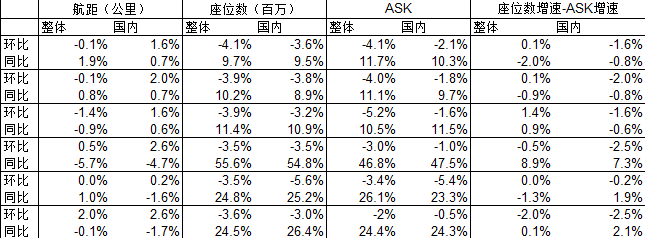

附11月各项指标详表:

4.由此,我们可以得出合理的推断:

1)航企开始通过拉长航距来提升飞机使用效率。

在新规首个完整月度的11月,航空公司出现了座位数投放环比减少的情况,并通过拉长航距来提升效率,从而使得ASK增速看起来没有显著下降,但实际上三大航

实际投放的座位数是低于ASK增速,因此

不能简单通过看ASK增速,来断言供给端是否受到限制。

2)

再结合客座率看,

大航更受益。

大航在航距拉长上可以加强的空间要强于其他航企,同时

在国内市场相对紧张的情况上调整的能力更强,腾挪的空间更大,再

结合客座率来看,11月三大航国内客座率齐涨,而其他航企下降,反映

需求更容易向大航集中。

5.维持观点:逻辑不破,行情不止,持续看好

此前报告中我们指出航空本轮上行逻辑为供需结构的持续改善,民航新规坐实该变化

1)大逻辑清晰:

明后两年行业供需结构持续改善,根据统计,单纯从引进飞机座位数的增量上,2018-19年已经降至8.5%左右,2017年则是11.8%,在需求保持平稳的情况下,明年会出现3个点左右的供需改善,从而转化为客座率的上升。

2)大航空受益:

民航局控总量、调结构的新规严格限制了无序增长,从而使得供需改善坐实,我们从交流及一些草根数据看,需求更容易向大航空公司集中。而11月的航司经营数据更加验证了我们的判断。

3)春运是试金石:

目前逻辑兑现点在春运,一看春运的加班包机情况,二看春运期间,在客座率高企的情况下,票价的转化率。春运会成为价格标杆。

4)从估值修复到业绩行情:

春运前,我们认为航空是估值修复的过程;春运后,如果兑现,会展开业绩提升,盈利预测上调行情。

5)催化剂:

货运航空混改以及继续放开部分航线到市场调节价或构成板块催化。

附:此前报告中我们测算了,黄金航线客运价格一旦放开的弹性:

核心黄金航线提高基准票价,才能为航空公司带来利润贡献。我们针对旅客运输量(2015年)排名前20的航线做票价弹性测算。

前20条航线合计收入水平:国航约192亿、南航约165亿,东航约191亿,分别占其2016年收入的17%,14%及19%。

假设:TOP20航线票价进一步放开,以每条航线提高10%基准票价计,且假设折扣水平与目前相同,则对于三大航影响如下:

分别增厚国航19.2、南航16.5及东航19.1亿,相当于2016年利润的21%、24%及31%。

注: