▼ ▼ ▼

获取小兵研究精华历次合集

一、 法规背景

据中国证监会于 2014 年 6 月 16 日发布的《关于 IPO 超募资金使用与监管情况的研究报告》;

自 2009 年 6 月 IPO 重启以来至 2014 年 6 月,沪深交易所新上市公司共计 934 家,包括沪市 109 家、深交所中小板 446 家、创业板 379 家。

其中,存在 IPO 超募现象的公司共计 824 家(占比 88.22%),分别是沪市超募72 家,中小板超募 405 家,创业板超募 347 家。IPO 超募资金共计 4064 亿元, 约占全部募集资金净额的 40%。

为遏制募集资金的超募现象,2013 年 12 月 2 日,证监会发布《首次公开发 行股票时公司股东公开发售股份暂行规定》;

其中第九条要求,公司新股发行数量应当根据募投项目资金需求合理确定,明确新股发行与老股转让数量的调整机制。

所谓调整机制,是指新股发行时,根据询价结果 ,若预计新股发行募资金额超过募投项目所需资金总额的,发行人应当减少新股发行数量,同时可以调整公司股东公开发售股份的数量;

但不能超过发行方案载明的公司股东公开发售股份的数量上限,且新股与“老股”发售的公司实际发行总量不得超过发行方案载明的本次公开发行股票的数量。

本条要求将 IPO 超募与老股东减持挂钩,若公司IPO 超募则需要减少新股发行数量,否则公司股东就要减持其所持股份。

在该条规定限制下,上市公司可以适当超募资金,但超募部分需由老股转让承担。

然而在改革后的新股发行体制下,高价发行、高市盈率从等顽疾并未得到有效解决,反而引发了老股套现狂潮。

2014 年 1 月,奥赛康(300361)以 72.99元/股的价格高价发行新股,大股东转让 4360 万老股,而新股仅有 1186 万股。 奥赛康新股发行“老股抢了新股的风头”,大股东套现 32 亿元,超过新股募集资金近 4 倍;

炬华科技(300360)老股东套现程度不亚于奥赛康,新股募集用于公 司发展的资金仅 2.08 亿元,老股套现高达 8.6 亿元,远超募资所得。

在 IPO 新规中,为了让发行更加市场化,证监会赋予了主承销商和发行人更大的决定权, 规定新股发行可转卖老股,这也有控制高发行价之意,然后此举却带来了新的漏洞。

随后 2014 年 1 月 12 日,证监会紧急发布《关于加强新股发行监管的措施》 (证监会公告[2014]4 号);

明确发行人应依据《上市公司行业分类指引》确定所属行业,并从中选取中证指数有限公司发布的最近一个月静态平均市盈率为参考依据。

拟发行价格对应市盈率高于行业平均市盈率的发行人,应提前三周连续发布风险公告。同时,证监会和中国证券业协会将对网下报价投资者的报价过程行抽查;

此外,证监会还表示,将对发行人的询价、路演过程进行抽查。随后便有了“神秘数字”首发市盈率不超过 23 的出现。

二、 造成企业首发市盈率偏低的主要原因

( 一)在不允许超募的情形下, 部分上市公司在报会时计划的募投金额较少或受募投项目的限制,而在会期间业绩增长较快,导致了发行时市盈率偏低。

公司在向证监会申报招股说明书时需要明确披露募投项目的金额及用途,基于募集金额及发行股数不变的前提下;

若公司在会期间业绩变化幅度较大,即发行时前一年扣非后的净利润相比报会前一年扣非后的净利润大幅增长,将导致发行时相比报会时估算的市盈率倍数相应下降。

因此公司可能在报会时测算的市盈率相对较高,而由于募投金额相对固定, 此时业绩的快速增长以及募投项目的限制导致了首发时市盈率倍数低于预期。

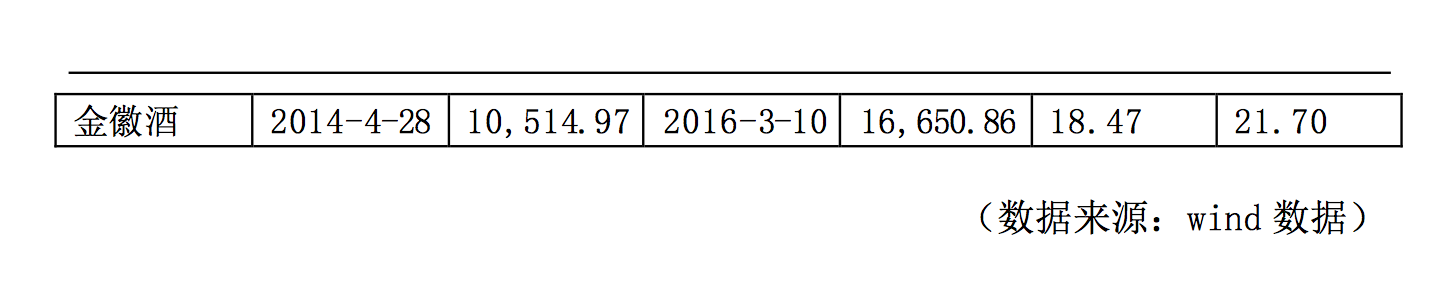

由表 2 可见,发行人报会时的募投项目总额与实际发行时扣除发行费用的募资资金净额一致。

由此可推测,在超募被禁止的情形下,由于最初设计募投项目数额偏小,导致发行时募集资金总额也因此受到限制,加上发行人在会期间业绩快速增长,最终导致市盈率倍数偏低。

如表 1 所示,东音股份报会时间为 2014 年 4 月,报会前一年 2013 年扣除 非经常性损益后的净利润为 4,407.16 万元;东音股份报会前总股本为 7,500万股,首次公开发行股份数量不超过 2,500 万股。

若按照 2014 年报会时计划募投金额及2013 年扣非后净利润推算,东音股份首发市盈率估算 为 27.2 倍。

公司上市时间为 2016 年 4 月,在会期间公司业绩发生大幅上涨,上市前一年2015 年公司扣非后净利润增长至 8,226.09 万元。

在未调整募投项目金额 情形下,按照 2015 年扣非后净利润及计划募投金额计算,东音股份首发市盈率降低至 14.64 倍。

为验证上述推测,选取近两年发行的市盈率倍数为 22.99 的企业作为对比。 由下表表 3 所示,发行人在报会时设计的募投项目总额均大幅超出发行时募集资金净额;

原因是发行人为保证市盈率倍数,在报会时尽量提高募投项目总额,发行时再下调募集资金总额以保证不超过 23 倍市盈率。

以公司优德精密举例,公司报会时设计的募投项目总额为 29,374 万元,公司首次公开发行 股份数为 1,667 万股,发行后总股本 6,667 万股,上市前一年 2015 年扣非后净利润为 4,359.26 万元。

按照市盈率最高不超过 23 倍(即 22.99 倍)计算, 倒算出公司首发每股价格最高不超过 15.03 元,因此募集资金总额不能超过25,058 万元,相较报会时募投项目总额下调约 4,300 万元。

因此可以证明,发行人设计的募投项目总额将成为影响首发市盈率倍数的重要因素。

若在设计募投项目金额时将数额限定过小,则也许会成为导致公司上市时发行市盈率倍数较低的重要原因。

发行人应在设计募投项目时将金额适当放宽,以保证上市时可最大限度获得募集资金。

( 二)发行人定价时将参考行业 最近一个月静态平均市盈率 ,受行业平均市盈率整体偏低的影响,新股的发行市盈率也会偏低。

由之前所述,证监会发布的《关于加强新股发行监管的措施》中规定了在新股发行定价时,发行人应依据企业所属行业的最近一个月静态平均市盈率为参考依据。

根据 wind 统计数据显示,2014 年 06 月发布至今的 A 股中共发行 760 家, 首发平均市盈率为 21.75 倍(计算时剔除首发市盈率为 556 的主板上市企业601202.SH 白银有色);

其中首发市盈率为 22.99 的上市公司 167 家,首发市盈率 为 22.98 的上市公司 175 家,市盈率在 22.97-23 倍之间的企业合计 414 家,占总 数的 54.5%。

而首发市盈率低于 20 倍发行的企业共计 120 家,占到总数的 15.8%。

按照证监会行业分类标准划分,在各行业中金融、保险行业的首发平均市盈率明显低于其他行业;

其次,医药、生物制药和食品 、饮料行业的估值也相对较低,其主要原因与相关上市公司在首次发行时会参考行业市盈率情况的有关。

以 金融行业中的银行业为例,在二级市场上其主要以 PB 估值为参考依据,相应的PE 倍数会比较低,造成整个行业二级市场上的市盈率偏低,新股发行时,会影响到市盈率的高低。

( 三 ) 由于窗口指导意见或发行人自身等原因限制发行市盈率

除上述法律条文规定的主要原因外,审核部门的窗口指导意见也会成为发行定价的重要参考因素。

以中国银河(601881)上市发行举例,在询价阶段,除了综合考虑发行人基本面、市场情况同行业上公司估值水平、募集资金需求及承销风险等因素外;

窗口意见要求作为 A 股、H 股同步发行时,同次发行的新股发行价格必须保持一致,若有企业在其中一个市场已经上市,在另一市场发行时需参考对应的价格水平;

由于中国银河 H 股已先于 A 股成功发行,发行时被要求参考 H 股收盘价、前 5 个交易日、前 10 个交易日、前 20 个交易日和前 30 个交 易日均价;

分别为 6.48 元/股、6.38 元/股、6.27 元/股、6.47 元/股和 6.65 元/股, 最终确定本次发行价格为 6.81 元/股,发行市盈率为 7.02 倍。

福达股份(603166)于 2014 年 11 月 27 日正式上市,据银河证券该项目团队透露,当时正值 IPO 暂缓后的开闸阶段,作为传统行业——制造业中的汽车制造业;

报会时证监会窗口指导意见为传统制造业首发市盈率不能超过 20 倍, 因此福达股份首发市盈率最终定为 20 倍。

除窗口指导意见外,还有部分企业首发市盈率低与自身募投项目的限制有关, 如国泰集团(603977);

据中德证券该项目团队透露,国泰集团为化学原料及化学制品制造业,在报会时设计的募集资金总额较小,原因是公司新增产能不足,;

新增产能要去工信部申请,审批难度很大,所以能设计募投的项目不多,因此导致发行时市盈率偏低,为 14.81 倍。

此外,还有些个别情况与发行人自身的想法有关,比如一些比较迷信的发行人觉得定价后的价格数字有所忌讳,会主动要求降低一定的价格避开此数字;

据东兴证券该项目团队人员透露,荣泰健康(603579)为选取吉利数字,将发行时价格调整至 44.66 元/股,最终首发市盈率微下调至 22.89 倍。

三、 建议及注意事项

综上所述,发行人首发市盈率倍数受多种因素影响,其中行业因素及窗口指导意见等客观因素较难控制。

在设计募投项目方面,大多数发行人比较谨慎,但由于在会时间较长,若发行人业绩出现不可预测的大幅增长;

导致按照 23 倍市盈率计算的募集资金总额超过之前编制的募集资金投资项目额,则可能需要新增或变更募投项目,否则将会导致发行市盈率倍数低于预期。

因此发行人在设计募投项目时,应考虑到未来企业自身成长空间,按照超预期的净利润估计募投资金项目所需金额,后期就不需要根据业绩情况再做调整,以免增加工作量。

同时, 需要注意的是编制募资基金用途时,需依照必要性、可行性 、匹配性等要素,具体考量:

1)融资是否必要,是否可以依靠自有资金完成项目投资;

2)募投资金是否用于主营业务(创业板)或原则上用于主营业务(主板);

3)募投项目是否有明确的盈利前景;

4)募投项目是否具备实施条件;

5 )募投项目与企业现有的资产规模和经营能力是否匹配。

此外,若募集资金用来补充流动资金,则金额不宜过大,以不超过募投项目总额的 30%为宜。

小兵的案例分析,仅为一家之言,欢迎大家积极留言发表自己的看法、共同探讨。另外,我们也开通了微信交[fú]流[lì]群,如想加入请添加工作人员燕子(微信ID:wessy1958)为好友,并备注入群信息。一群人比一个人,看得更远、走得更快,期待着你的加入!

本月热门文章

医药企业IPO:如何应对两票制

聊一聊借壳上市那些“套路”——常规篇