作者:方正宏观任泽平

来源:泽平宏观(ID:zepinghongguan)

投资是一趟修心的伟大旅程。每年都有一批批朝圣者前往奥马哈聆听智者的布道,巴菲特告诉我们,“当别人恐惧的时候我贪婪,当别人贪婪的时候我恐惧”。市场在长期是有效的,由于悲观情绪跌破内在价值的资产最终将被市场纠正,做时间的朋友。知行合一是一生的修炼,现实中经常是“当别人恐惧的时候我更恐惧,当别人贪婪的时候我更贪婪”,流行的言论往往是随波逐流的情绪放大器。一个独处时冷静理智的个体,在融入群体之后往往会迷失自我,成为乌合之众的一员。

在金融的丛林里,面对不确定的未来,我们不得不依赖过往的经验、动物的直觉和对人性的反思。人是社会性动物,而投资往往是反人性的。既能顺应趋势,又敢于反思并提出独立客观的判断,不怕成为异类,不媚众,除了知识经验之外,还需要心态、勇气和耐心。所以,投资圈里很多大佬最后都去修了佛老。晨钟暮鼓警醒世间名利客,经声佛号唤回苦海梦迷人。不生亦不灭,不常亦不断,不一亦不异,不来亦不去。

总体来看,今年市场上流行的观点对经济、房市、股市、债市普遍悲观。在一片悲观之中,我们有没有忽视一些积极因素?有没有因为恐慌导致跌破内在价值的资产?拿着显微镜容易会将短期利好或利空因素放大,拿着望远镜才可能作出更全面客观的判断。

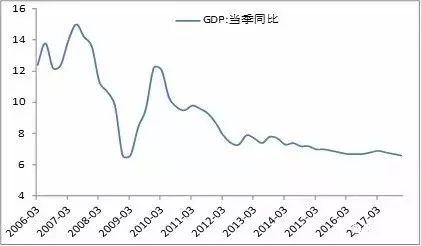

一、未来相当长的一段时间经济L型,过度悲观过度乐观可能都是错的

我们在2015年曾提出

“未来相当长一段时间经济L型”的判断

,

经过2008-2015年快速下滑,2016-2018年中国经济将步入增速换挡期的波动筑底期。2016年初-2017年Q1经济小周期回升,GDP增速也只是从6.7%回升到6.9%,

未来经济二次探底,但可能幅度不深、斜率不陡。下行力量来自去库存、房地产调控、金融去杠杆、财政整顿等,支撑力量来自出口复苏和制造业投资恢复等。

经济步入去库周期,但由于补库时间短、总体库存水平不高,未来去库压力可能并不大。

随着需求和价格回落,2017年2季度主动补库转入被动补库存和主动去库存,预计去库存周期将持续到2018年下半年。由于前期补库存阶段企业对未来经济前景普遍谨慎,因此补库时间较短、总体库存水平并不高,2017年1-4月规上工业企业产成品库存累计增长10.4%,为此轮补库周期的高点,但却远远低于前几轮库存高点,比如,2014年1-8月15.6%、2011年1-10月24.2%、2008年1-8月28.5%,因此未来去库存对经济的拖累也将弱于前几轮周期。而且,煤炭、螺纹钢等库存水平甚至仍处于历史低位,近期在黑色系带领下大宗商品价格甚至再度反弹。

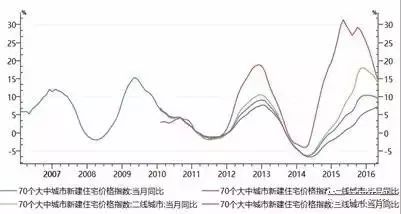

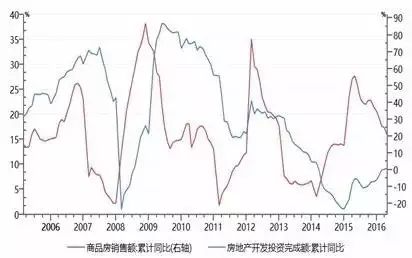

房地产销售投资边际走弱,但房地产投资仍将超市场预期。

2016年底,市场普遍对2017年房地产投资十分悲观,大部分预测在0增长附近,我们专门出了一篇报告《为什么我们对2017年房地产投资不悲观?》,结果2017年1-5月房地产投资累计增长高达8.8%,高于2016年全年的6.9%,房地产销售金额、面积在去年同期50.7%、30.2%的高基数基础上又分别增长了18.6%、14.3%,尤其是三四线城市销售大幅超预期,主要受益于大都市圈外溢效应、农民工返乡和棚改去库存。更为值得重视的是,北京上海的商品房销售中80%左右是二手房,而三四线城市90%左右是新房,这对家电家具等地产后周期行业带动十分明显,这也造就了今年家电家具行业牛股辈出。考虑到一二三四线城市商品房库存去化十分充分(2016年商品房销售额增长34.8%,而房地产开发投资仅增长6.9%,这是近二十年来二者剪刀差最大的一次,表明库存去化十分充分)、大开发商现金流充裕、2018-2020年还有1500万套棚改项目,预计房地产投资增速未来将边际放缓,但仍将超市场预期,预计2017年全年增长5%左右。

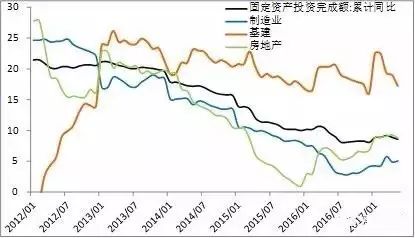

2017年基建投资有放缓压力。

2017年1-5月基建投资(电力+交运+公共设施)累计增长17.3%,虽然高于2016年的16.1%,但是低于2017年一季度的19.4%,有放缓迹象,可能跟一季度GDP增速高达6.9%、财政收入放缓、新一轮财政整顿等因素有关。继50号文(《关于进一步规范地方政府举债融资行为的通知》)、87号文(《关于坚决制止地方以政府购买服务名义违法违规融资的通知》)后,国务院第4次大督查将于2017年7月派出督查组,重点督查地方违法违规融资担保等,下半年地方融资和基建将下滑。

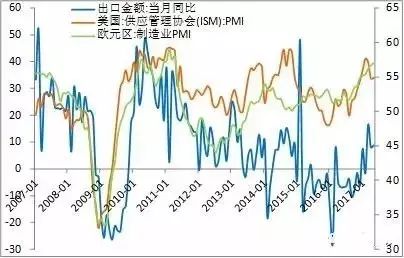

2017年出口复苏将超预期。

我们在2016年底曾预测“2017年出口肯定比2016年好”。在美欧经济复苏、2015年8月-2016年底人民币兑美元贬值14%等因素推动下, 2017年1-5月出口累计增长8.2%,远高于2016年的-7.7%和2015年的-2.9%。考虑到美欧先后经过金融去杠杆,经济复苏的可持续性较强,因此2017年出口对中国经济将有正向支撑。

2017年制造业投资将逐步恢复,但较为缓慢。

在企业利润改善、出口复苏、设备更新等带动下,制造业投资自2016年下半年以来出现改善迹象,2017年1-5月制造业投资累计增长5.1%,高于2016年的4.2%。2017年1-5月规上工业企业利润同比增长22.7%,为2012年以来最高水平。但是,由于企业对未来经济前景仍谨慎,因此窖藏现金,制造业投资恢复较为缓慢。

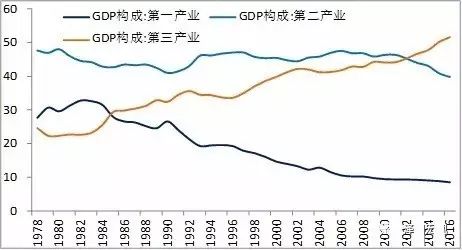

中国经济结构正进入消费主导,波动收敛。

2016年第三产业占GDP比重已上升至51.6%,大幅超过第二产业的39.8%和工业的33.3%,消费率已攀升至51.6%,投资率降至44.9%。考虑到消费刚性和升级,随着中国经济步入服务消费主导的社会,经济的波动性将下降、稳定性将提高。

因此,经济在中期处在L型的波动筑底,预计2017年二次探底,但幅度不深,预计1-4季度GDP增速分别为6.9%、6.8%、6.7%、6.6%,2018年1季度压力稍大,可能破6.5%。

虽然经济L型,但结构分化却是天壤之别,

市场化的传统行业经过产能出清进入剩者为王、赢者通吃的时代,“新5%比旧8%好”,低估值有业绩的行业龙头崛起,催生漂亮50。

展望未来,库存周期、房地产周期行将结束,出口周期、产能周期、政治周期等新周期正在开启。

二、金融去杠杆真的一去就灵吗?中国经济的出路不简单是去杠杆,更重要的是改革!

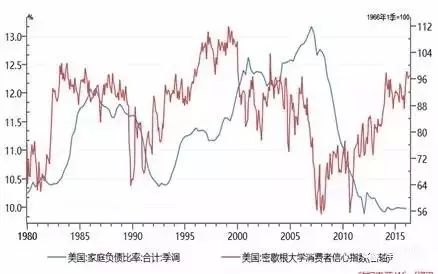

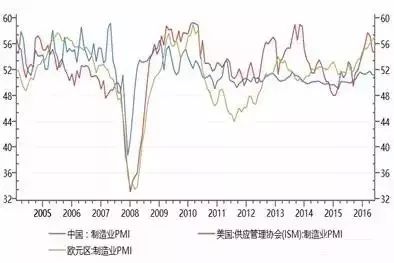

从金融杠杆率周期来看,美欧先后完成了去杠杆,私人部门资产负债表修复,具备了再出发和经济持续复苏的能力。

美国在次贷危机之后经过2008-2011年金融去杠杆,欧洲在主权债务危机之后经过2011-2016年金融去杠杆,先后步入加杠杆周期。在抑制房地产金融部门的同时,美欧经济通过QE零利率、私人部门资产负债表修复、再制造化、页岩油气革命、减税等振兴实体经济。因此,美欧经济先后复苏而中国经济持续衰退,美欧股市先后走牛而A股大起大落之后长期震荡。

反观2008年以来,中国过度刺激房地产导致金融加杠杆和实体衰落。

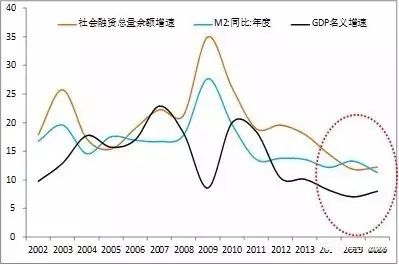

中国经济1999-2007年去杠杆,2008-2016年上半年加杠杆,2016年下半年以来去杠杆。金融加杠杆周期尾声是滞涨,去杠杆是债务通缩循环。2008年之后,在三次货币宽松、刺激房地产和金融自由化的背景下,房地产金融部门迎来空前的过度繁荣,2008-2016年北京上海深圳房价涨幅高达惊人的6倍之多。房地产部门的过度繁荣导致实体经济成本大幅上升,金融部门的过度繁荣拉长资金链条抬升融资成本,实体和金融是皮和毛的关系,缺少实体经济支撑的金融地产繁荣落入加杠杆和庞氏融资。而2008年以后美欧虽然实施QE和零利率,但房地产和金融部门受到了沃尔克法则、金融杠杆等监管约束,“宽货币+严监管”政策组合推动了金融去杠杆。中国经济可能已落入“流动性陷阱”。2015-2016年上半年,M1大幅回升而M2并未跟随,表明超发的货币并未流入实体经济进行信用创造,而是推涨资产价格,落入流动性陷阱,这是金融加杠杆周期尾声的典型特点,投机型投资者向庞氏型投资者转变。