专栏名称: 德邦证券研究

| 德邦证券投研成果及营销平台。第一时间洞悉行业资讯,深度探寻投资脉搏,竭力打造国内一流、独具特色的卖方研究服务。 |

目录

相关文章推荐

|

商业洞察 · 京东终于和美团要拼刺刀了 · 2 天前 |

|

哲学园 · 美国前副国务卿亲撰,让你一本书看透美国 · 20 小时前 |

|

哈佛商业评论 · 扮演好三种角色,你就是员工眼中的好领导 · 2 天前 |

|

哲学园 · 太空滞留九个月!《星际求职指南》揭秘宇航员的 ... · 2 天前 |

|

国机工程集团 · 国机集团召开驻深圳企业业务协同调研会 · 3 天前 |

|

国机工程集团 · 国机集团召开驻深圳企业业务协同调研会 · 3 天前 |

推荐文章

|

商业洞察 · 京东终于和美团要拼刺刀了 2 天前 |

|

哲学园 · 美国前副国务卿亲撰,让你一本书看透美国 20 小时前 |

|

哈佛商业评论 · 扮演好三种角色,你就是员工眼中的好领导 2 天前 |

|

哲学园 · 太空滞留九个月!《星际求职指南》揭秘宇航员的极限生存法则 2 天前 |

|

国机工程集团 · 国机集团召开驻深圳企业业务协同调研会 3 天前 |

|

国机工程集团 · 国机集团召开驻深圳企业业务协同调研会 3 天前 |

|

射手座网 · 射手座今日运势2017年2月7日 8 年前 |

|

陕西都市快报 · 心太大!民警发了这么一条朋友圈,家长才发现可怕一幕! 8 年前 |

|

英伦圈 · 英华人碎尸案最新进展:凶手犯案后两周豪赌£18万,称死者为"男妓"! 7 年前 |

|

看懂经济 · 前隆金融副总裁沈军:金融机构和科技公司应各司其职,共建金融生态 7 年前 |

|

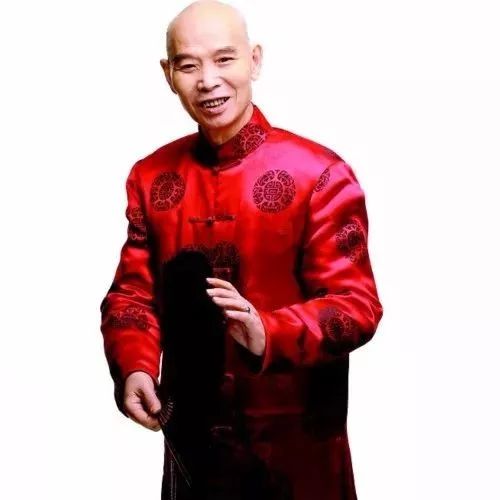

李伯清 · 名单公布丨这10个人要参加李伯清的年会啦! 7 年前 |