中国资本市场最大乱象,借并购凑规模、巨额商誉挂账、对赌业绩藏炸弹、大额减值让投资机构都猝不及防更何况韭菜,这次,监管层一巴掌拍死

并购热潮中,商誉是是个最难搞的东西,不知多少财务魔术师潜藏其中,用各种花样大捞其钱。

按常理,并购方当然是希望商誉越低越好,但偏偏有一些并购方希望商誉越高越好。

在这市场上,时常有人不惜高溢价收购标的,来作为资金魔术的道具,魔术完成后,再通过大笔调节商誉减值来正常化。不知多少韭菜死在这里面,甚至专业机构也有不少人中招。

这么做,魔术师们自然能赚的很爽,但却为公司未来埋下巨大隐患。

因而,投资机构在选择标的时,但凡遇到有并购历史的,要擦亮眼睛,商誉在资产中占比很高的,要像遇到炸弹一样格外小心。

本案主角,智业软件,给医院做软件的,就是因为大额商誉问题被监管拍死的典型案例。

2014-2016年,营收为2.26亿、2.48亿、3.43亿,扣除非经常性损益后净利润为3396.67、2013.37、4350.63万。

2017年3月披露信息中,它报告期内商誉占流动资产的比例超过8成,被监管层点提出质疑。

半年后,他再次披露信息,计提了大量的商誉减值,花了很大功夫解释自圆其说,想修复此处瑕疵。但亡羊补牢,为时已晚,就在昨日,2017年9月13日,它IPO被一巴掌拍死,止步创业板。

本案给投资机构和广大韭菜一个警示:

“商誉不是你想玩,想玩就能玩”

商誉及商誉减值

资本市场一大乱象[1]

商誉,原本的含义,是企业在较长时期内获取超额利润能力的资本化价格。

按道理,它与企业良好声誉、优秀的管理能力、先进生产技术等密切相关。拥有商誉,说明企业具有取得比同业平均盈利水平更高利润的能力。

然而,任何理论传入中国,都会形成自己的独有特色,于是,我们看到,在我大A股,理论和实际发生偏差,实际操作中,成了这样:

并购标的资产,其商誉的形成和取得,并非纯粹依靠企业的声誉、优秀管理能力等,而是依靠交易对手承诺标的资产未来几年的靓丽业绩(对赌)。

更怪异的是,我国市场的有些所谓专业机构投资人,做投资好像没啥方法论,唯一方法论就是看有没有对赌。

这就导致,即使标的资产质量一般,靠对赌就可以可获得高估值。

商誉,由此渐渐转为公司购买标的资产交易价格超出可辨认净资产公允价值的差额。

在A股,截至2016年12月31日,A股上市公司的商誉总额达到10493亿元,较2015年同比增长62%,显然,这部分商誉并非货真价实。[1]

商誉既然属于资产,就有减值的风险。因此在《企业会计准则第8号——资产减值》对商誉减值的处理有明确规定,如:企业合并所形成的商誉,至少应当在每年年度终了进行减值测试。

但商誉减值反而为上市公司带来了便利:它的评估缺乏明确的量化标准,导致商誉减值的计提,具有较大的主观性和不确定性。

实务操作中,商誉减值测试中一些重要参数的设置,是由公司管理层自行认定。参数的任何变动,都会使商誉减值数额发生巨大变化。由此,商誉减值居然成了上市公司推行盈余管理的重要工具。怪哉。

有些公司收购的标的资产即使出现业绩亏损,却不计提商誉减值;而有的公司预计未来几年业绩都难以翻身,索性在某一年通过商誉减值让公司来个财务“大洗澡”,这样可为今后几年的业绩增长作铺垫。[1]

这怪像原本只存在于二级市场,然而玩法逐渐积累,已经从二级传导到一级。如今,在IPO审核上,监管不得不下重手,对商誉及其减值更是严格把关。

智业软件

业绩规模不大,商誉规模倒不小

智业软件,主营医疗卫生信息化软件,包括医院管理系统、医院临床信息系统等。

2014-2016年,它的营收为2.26亿、2.48亿、3.43亿,扣除非经常性损益后净利润为3396.67、2013.37、4350.63万,这个业绩,虽然能满足硬性要求,但对3000万的隐形红线来说,有点悬。

但是,这个业绩一般的公司,商誉这个科目格外闪亮。

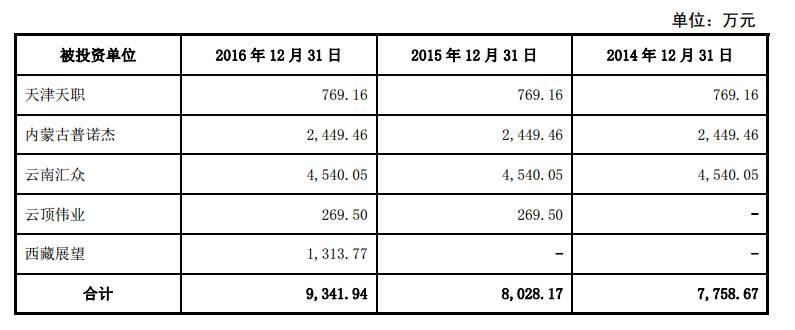

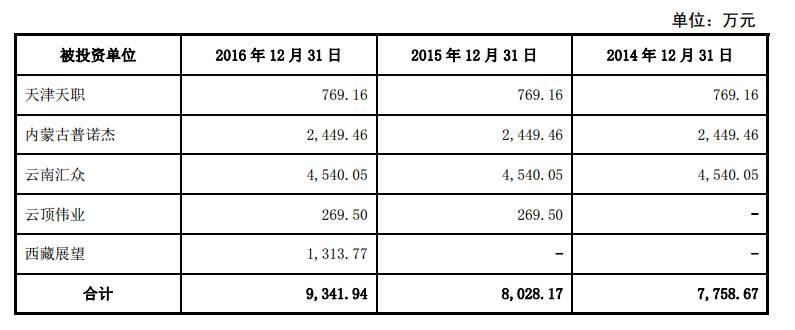

智业软件曾在2017年3月20日披露,2014-2016它的商誉为7758.67万、8028.17万、9341.94万,占非流动资产的82.22%、74.78%、77.34%。

对这部分商誉,监管层在2017年4月17日的反馈意见中提出了质疑:

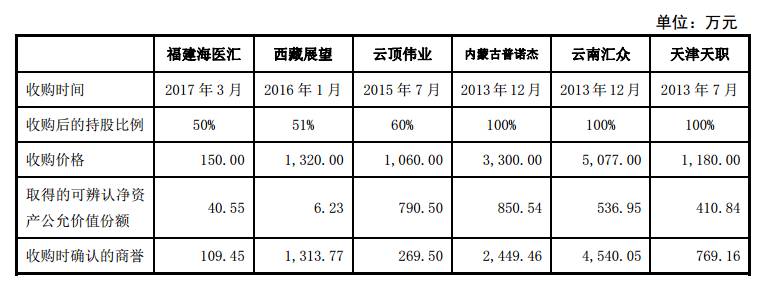

招股说明书披露:报告期内商誉金额较大,报告期各期末的商誉分别为7,758.67万元、7,758.67万元、8,028.17万元、9,341.94万元,主要系公司收购天津天职、云南汇众、内蒙古普诺杰、西藏展望和溢价增资云顶伟业所致。请发行人补充说明:

(1)天津天职、云南汇众、内蒙古普诺杰、西藏展望和云顶伟业的收购时间、收购金额、相应股权的评估金额、确认的商誉金额、发行人合并报表时间、收购价款各期的支付进度;(2)上述对象自被收购以来各年度的经营业务情况,主要财务指标,发行人收购或增资上述企业时是否存在业绩对赌协议;

(3)收购上述公司的收购成本的确认依据,收购资金的来源及后续具体使用情况,是否存在利益输送的嫌疑;

(4)请对照相关会计准则并结合报告期内收购资产的盈利能力测算是否需要对商誉计提减值准备,说明申报期内商誉减值测试的具体过程。请保荐机构及申报会计师对申报财务报表中确认的商誉的真实、准确性发表明确意见。请保荐机构对收购资金的使用情况进行核查并发表意见。

这些反馈意见,可以总结成四个问题:

1)你收购这些企业的具体情况啥样,评估价格多少?合理吗?

2)你收购之后这些企业业绩怎样,你们之间有没有对赌协议?

3)你的收购成本合理吗,当中有没有猫腻?

4)这么大额的商誉,减值风险考虑了吗,减值测试做了吗,减值准备提了吗?

智业软件在2017年3月披露的招股书中,对商誉的解释比较应付。

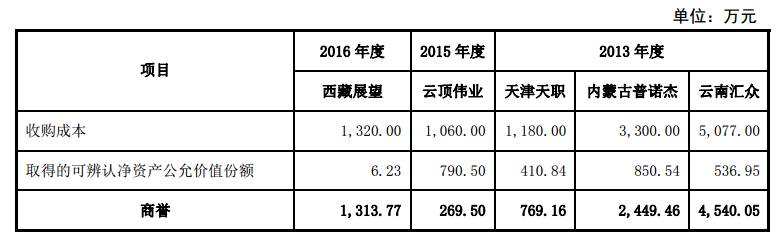

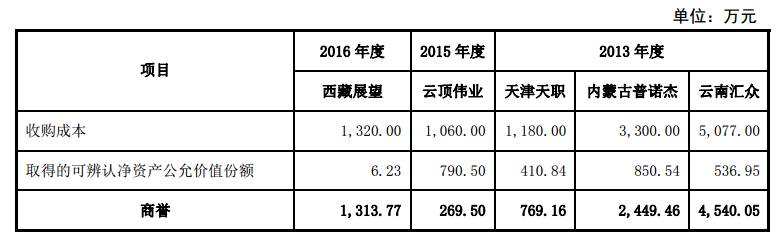

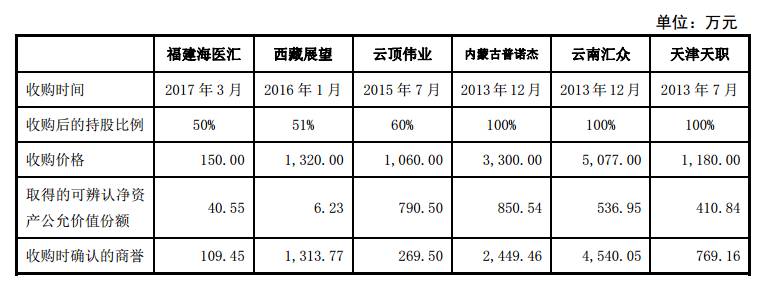

它先列出了商誉的构成情况,说明商誉如此高,源于一系列的收购:

2013年,它收购了云南汇众、内蒙古普诺杰、天津天职,分别形成4540.05、2449.46、769.16万元商誉;

2015年,它增资取得云顶伟业51%股权,形成269.5万元商誉;

2016年,它收购西藏展望60%股权,形成1313.77万元商誉。

▼

披露完商誉的构成,它就只披露了这一系列收购的成本,2013-2016年收购成本为9557、1060、1320万元。

▼

其他关于商誉的数据,收购的具体细节它都没有披露。

最为奇怪的是,当商誉数额巨大时,存在不小的减值风险,但智业软件并没有没有计提减值准备,这点非常诡异。

在收到反馈意见之后,时隔半年的预披露更新中,它在商誉上好好下了点功夫。

再次披露

详细解释、大量计提,仍是被否

上次的商誉没说清楚,2017年9月4日的预披露更新中,智业软件给出了不少说法,但上会时,监管层对商誉再次提出质疑:

根据申请文件,发行人在2017年上半年对2013年末至2016年末的商誉进行减值测试并进行追溯调整,在2013年末计提天津天职、云南汇众、内蒙古普诺杰商誉减值合计5,062.40万元,2015年末计提天津天职商誉减值383.26万元。此外,在2017年6月末计提福建海医汇商誉减值109.45万元。根据发行人最新版招股说明书,发行人2013年末至2017年上半年末商誉账面价值分别为2,696.27万元、2,696.27万元、2,582.51万元、3,896.28万元、3,896.28万元。请发行人代表说明:

(1)各个公司商誉减值的测算过程、测算方法和测算结论,上述商誉减值准备计提是否充分;

(2)原申报报表商誉减值测试方法及未计提减值的原因,2017年上半年对2013年至2016年末商誉减值做会计差错更正的原因和决策程序;

(3)发行人目前账面仍有3,896.28万元商誉,是否存在进一步计提商誉减值的风险。请保荐代表人就上述事项发表核查意见,并说明上述财务处理是否符合相关会计准则的规定。

监管层的问题翻译下:

1)你这商誉减值,我很不放心啊。

2)你原来为啥不计提减值准备,现在突然又一下子计提这么多?这么做差错更正合规吗?

3)你现在还有的这些商誉,有可能再提减值吗?

针对这些问题,智业软件先披露对各个公司的收购时间、收购价格、收购时确认的商誉。

▼

然后它“大刀阔斧”地计提了减值。

2013年、2015年、2017年上半年,它分别计提商誉减值5062.40万、383.26万、109.45万。

经过这一通减值,到2017年6月30日,账面上商誉只剩3896.28万。

如果对比一下:计提减值后,2014-2016年,智业的商誉为2696.27万、2582.51万、3896.28万,而计提减值前为7758.67万、8028.17万、9341.94万,同期的商誉缩水了一大半。

针对监管层的问题——之前为啥不计提?智业软件解释为:那时是参考了收购时的对赌业绩,所以没计提。

但这次却突然计提,还计提了一大半的商誉减值,为啥不再考虑业绩对赌了?为啥一下计提这么多?这些问题值得考虑。

而针对本次计提减值是否合规的问题,智业软件分三步解释了原因。

第一步,详细披露了减值测试的方法——收益法,已经根据这部分减值追溯调整了申报数据,而且一再强调谨慎性原则。(证明计提减值多是合理的)

第二步,详细解释了收购时的估值方法,还给出了参考可比案例,证明自己的收购价格公允,不存在猫腻。(证明收购本身没问题))

第三步,详细说明部分商誉不计提减值的原因。(证明减值已经计提充分)

但亡羊补牢,为时已晚,先前完全不计提减值,反馈后又大量计提减值,难免造成监管层的高度警惕。

而且,虽然商誉少了一大半,但余额仍有3896.28万,哪天智业会不会一不开心又大额计提减值准备了?这个风险也要警惕。

综上所述,智业软件即使费了很大功夫解释商誉,竭力想避坑,最终还是摔得头破血流。就在昨日,2017年9月13日,它因商誉上存在较大疑问,上会被否。

PS:

涉及商誉及其减值的公司还有不少,其结果触目惊心:

聚宝网络——主营楼宇广告,新三板企业,2016年收购魔格信息。收购形成7821.65万元商誉,它当年底计提减值2991.65万元,直接带来6846.74万元巨额亏损。

林华医疗——主营医疗器械,新三板拟IPO企业,2016年7月支付1500万元收购兆仕医疗。收购形成1552.41万元商誉,年底全部计提减值,1500万打了水漂。

麟龙股份——主营金融信息服务,新三板拟IPO企业,收购盛尧金融。收购形成商誉2116.46万元,年底计提1000万商誉减值,导致它的净利下滑55.3%。

关于IPO领域,一方面是机构排行、数据研究,另一方面,深度案例研究也必不可少。

优塾团队最近还推出了两份会员套餐,分别是:《IPO避雷指南》套餐和《并购之美》套餐。

《IPO避雷指南》套餐集合25个案例的深度分析,对于PE、VC、投行,以IPO为退出路径的投资机构,了解监管层的思路和雷区很有必要。除此之外,还可以深入细看各行业公司运营案例,每个案例背后,都是一部公司进化史,对于资本市场从业机构提升专业度大有裨益。

长按下方图片识别二维码即可购买

《并购之美》套餐深入剖析33个经典并购案例,是一份并购的内行指引和最佳指南!有对交易结构理解透彻的方案解析,有最接地气的并购看点,推荐大家阅读,相信会对你有用。

每日精进,必有收获

长按下方图片识别二维码即可购买

同时,欢迎加入我们的IPO企业讨论社群,和业内人士一起讨论。

_________________

本案写作参考材料如下,特此鸣谢:

[1]商誉减值岂能成为上市公司控制盈余的工具,熊锦秋,中国证券网

【IPO研讨社群】

阅读完本文,如果你有想说的话

欢迎加入我们的IPO企业研讨社群

扫码加入

▼

喜欢请点赞 分享朋友圈 也是另一种赞赏

The more we share, The more we have