导读:“兴业银行表内转表外的金融创新业务将要告终了。” 上周银监会出台治理“三套利”文件后,一家上海券商负责机构业务的高管费明(化名)对华尔街见闻直言。近期,银监会文件密集出台银行业监管文件,标志着中国银行体系监管大年的到来,这也直接影响了投资者的情绪:4月13日、14日,A股银行板块全线走跌。这次,金融体系的去杠杆动真格,中国金融治理的思路正发生微妙变化。与此同时,影子银行卷土重来撑起3月社融数据,本轮影子银行的再次崛起是在金融监管环境趋严的背景下实现的。那么,新规将“掐死”通道业务?银行业变盘在即 ,监管层正在下一盘大棋!

影子银行的重新崛起?

影子银行卷土重来撑起3月社融数据。中信证券认为,影子银行的再次崛起是对A股趋势有重要影响的核心风险——资金分流效应或导致A股资金变少甚至出现净流出。

3月社会融资规模增量2.12万亿元,相比2月几乎翻倍。撑起3月社融强劲增长的是非标融资,多位分析师观点称,楼市调控升级,地产企业融资受限不得不转战影子银行,推动表外新增委托、信托贷款、票据融资大增。

中信证券秦培景、杨灵修、裘翔在报告中指出,影子银行再崛起是A股市场的核心风险。“长钱”流入支撑 A 股指数中枢上行,而其主要目的在于追寻稳定且一定水平的收益率。因此,影子银行的产品规模和收益率达到一定水平后,必然会产生明显的资金分流效应,导致流入A股资金变少甚至出现净流出。

2016 年 10 月房地产新政开始以来,影子银行新产品发行速度逐步加快,但其收益率上行趋势较为缓慢:

虽然预计近期外贸和房地产主线的持续超预期能够支撑市场对 EPS 的预期,但是随着影子银行的再次崛起(虽然其收益率上升较慢),A股市场的流动性拐点可能渐行渐近,这是未来最值得密切关注的风险点。

中信证券指出,去年10月的一轮房地产调控严格限制了房企的“正规”融资途径,而2017年以来的地产投资回暖是本轮影子银行再崛起的基础。

地产投资韧性的逻辑核心还是在于库存水平与房价预期:热点城市库存低而价格预期向上,且政策鼓励供给;而三、四线城市库存去化提速,开发商对价格预期转为乐观。 稳健的地产投资需求不仅是经济回暖的重要支撑,也是影子银行再次扩张的重要基础。

非标:新的“泡沫迁移地”

中信证券指出,本轮影子银行的再次崛起是在金融监管环境趋严的背景下实现的,更体现出了其顽强的生命力。

一方面,本轮趋严的监管板子是打在金融杠杆上的,限制“监管套利、空转套利、关联套利”,而影子银行的产品背后是有实际融资需求的(以房地产开发为主)。另一方面,虽然监管新规对通道业务对接非标,以及银行(表内外)和保险配置非标进行了更严的要求,但只要终端收益率足够高,能撑起较长的融资链条,这些影子银行的产品还能继续成长。

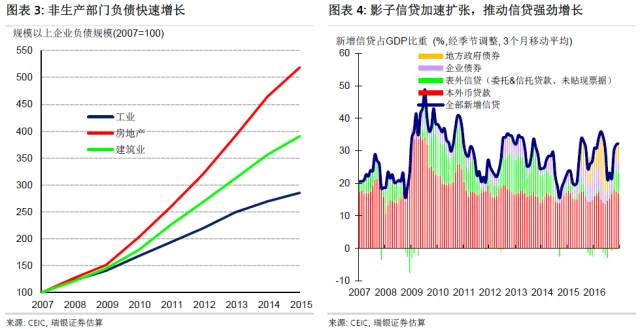

中国的影子银行可以追溯到2010年。瑞银此前的研究指出,金融自由化推助了影子信贷加速扩张、信贷强劲增长,估算认为2016年底影子信贷规模在60-70万亿左右,占整体信贷的比重已从2006年的10%左右大幅提高至33%。

2010年以来,虽然政府试图限制流向地方政府融资平台和房地产行业的银行贷款,但表外贷款和非银行信贷绕开了监管、继续快速增长。利率自由化和较宽松的金融市场环境使得决策层收紧在银行表内信贷的同时,却放松了对金融体系其他部分的信贷和利率监管,也促进了表外信贷增长。

监管层并非没有意识到影子银行扩张潜在的风险。实际上在过去几年,监管层已经出台了诸多监管文件收紧风险控制。去年以来,在防风险和去金融杠杆的政策导向下,银监会和保监会更是推出了一系列规范资产管理业务,加强了通道监控。而今年以来,表外理财被纳入广义信贷口径,成为MPA考核中的一项重要指标,也使得银行表外业务变得更加稳健。

剑指60万亿影子银行

郭树清就任银监会主席后,密集发布多份监管文件,其中《关于开展银行业“不当创新、不当交易、不当激励、不当收费”专项治理工作的通知》、《关于银行业风险防控工作的指导意见》和《关于开展银行业“监管套利、空转套利、关联套利”专项治理工作的通知》这三份文件最引人注意。

实际上,这是对银行业“四不当”与“三套利”行为的直面打击。这背后的乱象均以“影子银行”密不可分。影子银行本质上是给企业的贷款,但不记在资产负债表的的贷款项,而是记在银行同业资产或应收款项类投资下面,或者干脆就是脱离资产负债表的理财产品。据瑞银中国首席经济学家汪涛估算,2016年底影子银行信贷规模在60-70万亿左右,占整体信贷的比重已从2006年的10%左右大幅提高至33%。

银行业之所以大规模开展“发行同业存单——进行同业投资——委外——投资标的资产”的套利活动,大背景是2014年中国实施偏宽松的货币政策,这给进行期限错配、加杠杆操作的监管套利提供了温床,并出现在信贷、债券、表外等多条线。

这也直接导致银监会对逃避监管的各类套利行为与规模无法进行细化测算。 “这轮政策是去杠杆,现在银行处于把内部业务情况和底层数据汇报给银监会的阶段。” 江浙地区一家股份制银行同业业务负责人对华尔街见闻如此说道。

由此看来,信贷表内转移表外风险的不断扩大是银监会密集发文的重要原因。

新规“掐死”通道业务?

影子信贷涉及到银行的中间收入。一位华北地区农商行支行的行长表示:“表外业务收入属于中间业务收入,包括理财、信托等通道业务。”

通道业务正是此次银监会“紧盯”的地方,而10万亿的信托通道业务将首当其冲受到波及。“以往,一些房地产企业通过信托贷款做融资,然后再套一个资管计划不断循环。这次(银监会)新规将从银行端把这条线的业务堵住。”一位不愿具名的信托行业研究人员如此说道,“整治信托通道套利不需要银监会做太多跨部门协调,而对于资管和基金子公司通道业务整治需要多部门协调。”

华泰证券沈娟测算,假设融资类信托80%和事务管理类信托80%为通道业务,则通道业务体量约为10万亿,占总规模一半左右。

但业界人士也有不同看法,认为不应将其界定为对通道业务的打击。广东一家券商负责资管通道业务的人士对华尔街见闻表示,因为过去监管的疏漏,一些通道产品越界,底层资产的标的超出了委外投资产品的范围,出现多层嵌套。他强调,银监会的真正目的是打击不合法的结构产品,而非掐死通道业务。

广东一家农商行的委外业务负责人也表达了相同观点:“目前还在观望阶段,应该不是打击通道业务,而是针对打擦边球的套利行为。” 苏宁金融研究院高级研究员赵卿分析,银行通道业务投向大多集中于银行传统信贷规避的房地产、地方政府融资平台、产能过剩等行业,通过通道业务规避监管的作用将大打折扣,券商、基金、信托等机构的通道业务可能会大幅减少。

此外,业内对新规的业务波及面也有截然不同的看法。 “新规会更加严控同存—委外链条。各种委外渠道遇到赎回可能会有出售压力。例如中小银行可能会从流动性好的定制化公慕开始。但实际情况中,各个银行达标情况不同,尤其是指标良好的大型银行则无此压力。” 首创期货固定收益部负责人林东对华尔街见闻表示,“另外两个重要时间点(6月,11月)均为自查,关于执行力度如何尚不明确。新规对市场的影响核心取决于力度与节奏。目前情绪冲击大于实际影响。”

据了解,银行委外资金可通过基金公司设立定制化公募产品,有募集时间短、产品类型多样化、能避税等特点,封闭期限普遍在1-3年,个别基金机构设计的产品期限达到7年。相关统计显示,2016年公募行业全年共成立1151只基金,其中机构定制类产品高达587只,首募规模占公募资金总量46%。

“银监会加强监管反而让基金公司受益,能让整个行业推出更多标准化产品,而不是面向非标客户。最终能提高公募基金的透明度,规范资本性业务。”一位北京的公募基金负责人对华尔街见闻做出上述评论。

去杠杆动真格

银监会密集发文全方位整治“金融套利”,这涉及到中国金融体系的一个核心问题——去杠杆。

杠杆率攀升对银行系统稳定性的威胁正在加大。根据中国央行今年1月份的工作论文,其中特别提到股份制商业银行仍是最大的资金净融入方,一旦发生同业信用违约则传染范围较广。

而本文开头提到的兴业银行被业界称为“同业之王”,兴业银行副行长兼董事会秘书陈信健曾在中期投资者交流会上透露,“兴业银行在同业客户覆盖率上占有优势,在银行、信托、证券、期货、财务公司、保险等各类客户的合作覆盖率均超过80%,有的超过90%,有的甚至达到100%。” 去年,兴业银行北京分行所办理的7项目同业投资业务,接受了间接的第三方金融机构的信用担保,被北京银监局罚款350万元。

但业内对去杠杆的力度判断不一致,一些银行业务人员仍处于“摸不清头脑”的状态。比如,一位不具名的江浙地区股份制银行同业业务负责人坦言:“通道业务多少会停一停,但(监管层)对具体业务的限制规定还没看到。”华北一家城商行同业部门总经理对华尔街见闻表示:“还处于文件学习阶段,影响肯定有,但具体影响还未看到。”

值得注意的是,此轮监管升级或是变相为经济紧缩打配合战。“目前有些银行的预期是本年宁可不做,也不能出问题,相当于变相为宏观经济紧缩做贡献了。”广东一家城商行负责人对华尔街见闻说道,“后期监管压力持续性要看银行紧缩是否对经济造成很大的负面影响,监管检查要持续到十一月,银行机构全年业务都会受影响,特别是依赖同业业务的中小型银行机构。”

银行业变盘在即 监管层正在下一盘大棋

银监会密集强化监管势必引发一场洗盘。“中国很多金融创新是围绕监管套利而产生,更多是与央行等监管机构博弈。”太和智库研究员张超对华尔街见闻说道,“这轮监管再嵌套MPA考核,这对于部分激进机构来说无异于‘核武器’。银行出路就是去杠杆,这回是来真的。一定会见到业务激进的银行倒闭,可能就在今年。”

对于银行倒闭风险,上述的广东城商行负责人持不同观点,“倒闭到不会,因为都在一个金融体系的链条中,小机构也能掀起大风浪。但银行肯定没有那么好做了,可能会导致一些小银行的股东退出,并带来行业的整合。”

对于哪类银行会受到的冲击面最大,一位北京的国有银行研究人员指出:“比如像南方某些农商行、城商行业务模式非常激进,运用大量杠杆套利、期限套利和资产负债表套利,越小的机构越疯狂。” 对此,广东一家农商行的委外业务负责人持不同意见,“这和风险偏好有关,不能将农商行、城商行界定为激进业务的代表,其实都有守规矩的,你看四大行操作空间不是更大吗?”

更为重要的是,银监会的行动只是开始,背后是一盘大棋。太和智库张超指出,中国金融治理思路正发生变化,下一步有望看到央行和银监会配合起来,因为银监会担负监管职能并有处罚权,而央行管理资金价格。而接下来证监会有望加入对券商、资管通道的整治。

显而易见,为套利而生的“金融创新”将迎来寒冬,金融体系内部的“空转”有望在此次高压式监管下寿终正寝。最为关键的是,中国金融治理的路数已经抢先一步,在危机之前化解风险。

来源:整理自华尔街见闻(ID:wallstreetcn)

作者:孙建楠、陶旖洁