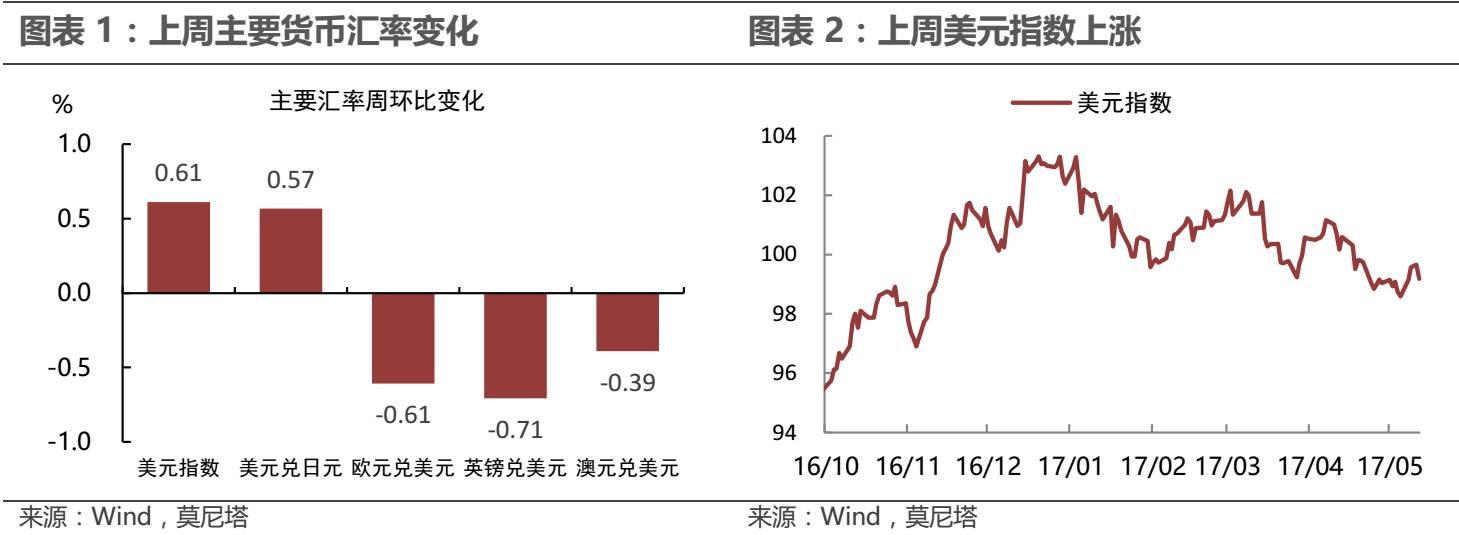

上周美元指数迎来近一个月首次上涨,然而周五连遭不及预期的核心CPI和零售销售数据打压,美联储年内再加息两次的预期快速下滑至50%以内,美元指数亦回落至99附近。

对于近期美元疲弱,我们早有预期,不仅因为GDP、通胀等关键数据表现一般,显示美国经济复苏出现颠簸,还因新一届政府执行能力实在难冀厚望。

上周美国商务部长已对政策落地效率公开表示不满,“我们甚至有一半的人还没到位”。特朗普突然解雇FBI局长,也不禁令人担心新版“水门事件”会否上演。美国经济和政治的不稳定,导致投资者将资金从美国撤出,并转投更有前景的欧洲和新兴市场。EPFR数据显示,

全球资金已经连续两月流入欧洲股市,且近期流入规模加大,且资金在不断流出美国股市。

欧洲经济从去年的弱复苏到今年的稳复苏,给投资者带来了更多信心。除经济数据持续改善外,法国大选结果也吹散了笼罩在欧洲市场上的阴云。

政治和经济双稳定的格局无疑会极大提高市场风险偏好

。近期恐慌指数VIX已经下跌至历史低位,欧洲主要股指均持续上涨,德债遭到抛售,法德国债利差持续收窄。

需要考虑的一点是,

如果欧洲经济复苏加速,可能导致欧洲央行提前退出超宽松的货币政策,这或将不利于资本市场。我们认为,暂时无需担心这一问题。首先,欧央行已明确宽松态度。

欧央行在近期会议上仍对通胀前景表示担忧,认为有必要维持当前的宽松程度以便积累通胀动力。

其次,欧洲局面还未完全缓解。

马克龙还面临着号称“第三轮大选”的议会选举。由于其所在党派“前进党”缺乏人脉基础,很难一家独大,其对立法权的掌控力将会偏弱。这就意味着,法国可能并没有想象中那么稳定。

再次,英国提前大选以及随后的“硬退欧”会如何发展尚未可知,意大利银行业问题的不定期发酵也需欧央行时刻严阵以待。最后,即便欧央行有提前退出宽松政策的打算,也会提前很久放出风声

,

以避免

2013年Taper Tantrum再现

。因此,今年年内我们可能都不用太过担心欧央行货币政策“超调”的风险。

短期内,欧元和欧股或因利好因素的过度释放而有所回调,但年内欧洲市场走势或将好于美国

。

特朗普上任以来,一直强调会带领美国实现4%的经济增速目标,包括美国财长在内的政府官员也响应号召,表示有信心实现高增速,不过在3月份把目标下调为3%。然而,美国一季度GDP增速仅为0.7%,为3年最低水平。被数据打脸后,已有官员开始改口。美国商务部长罗斯上周就公开发言称,3%的目标肯定无法实现。他的理由是,绝大多数经济政策迟迟未能实施,“国会在每件事上都行动迟缓。我们甚至有一半的人还没到位”。上周公布的几项数据抑制了美元回升。美国4月核心CPI同比涨幅1.9%,是2015年10月以来最低增速;4月零售销售增速0.4%,不及预期的0.6%。数据公布后,期货市场显示,美联储年内再加息两次的预期从54%下降为49%。美元指数全周涨幅收窄至0.6%,不过这仍是美元一个月以来首次上涨(图表 2)。

我们一直对美国经济的高速增长持观望态度。当前数据已经显示,美国经济复苏脚步并不稳健。而特朗普也靠不住:一方面,特朗普一再令市场失望,他承诺的政策至今没有一项落地。近期惊险通过众议院的医改法案也未能激起市场波澜,因其在参议院可能遭遇更大阻碍。至于医改后的税改法案,目前没有细节条款,能否通过还要等到8月才有消息;另一方面,即便税改方案通过,也不一定能推动美国经济增长。据芝加哥大学调查,90%以上的受访经济学家对特朗普税改效果不抱信心。在目前美国就业市场尚且稳定的背景下,通胀将是美联储和市场关注的焦点。

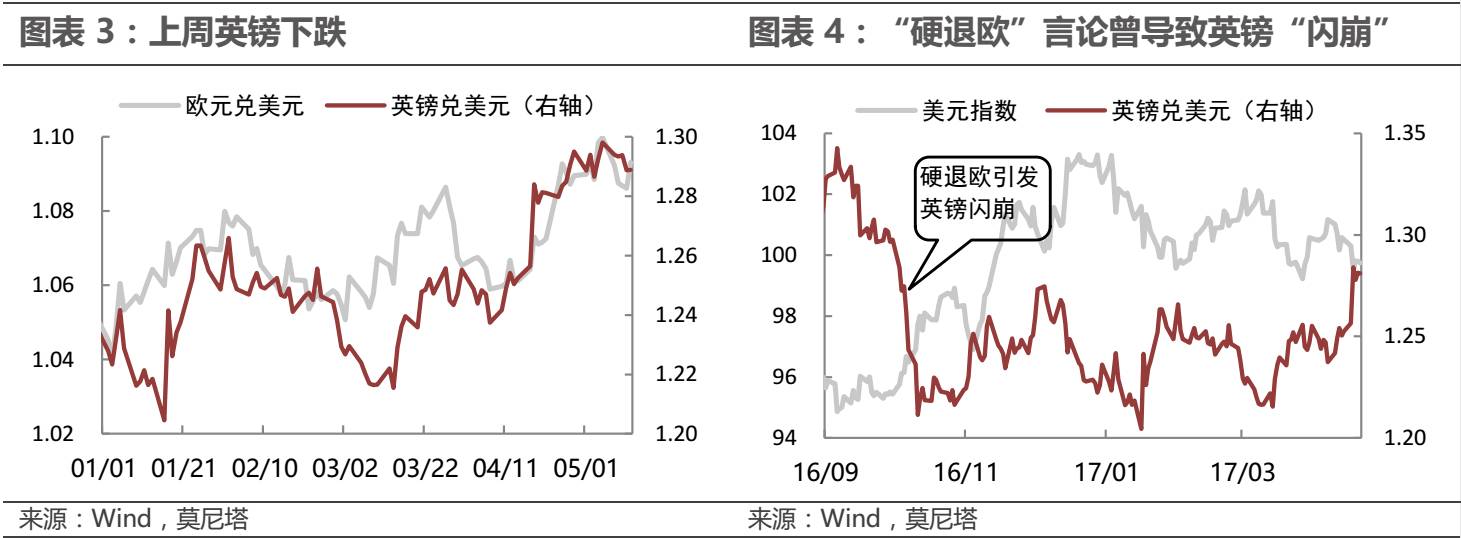

上周四,英国央行公布了最新的利率决议,维持0.25%的利率和资产购买规模不变。英国央行预测通胀上涨较快,可能在今年四季度达到2.82%的峰值,并表示如果英国经济保持较高增速,则货币政策收紧幅度可能超出预期。由于薪资增速偏弱和消费放缓,央行委员们下调了今年的GDP增速至1.9%。不过,英国央行认为,消费下滑导致英镑贬值,从而能够刺激出口贸易。未来消费下滑将被更强劲的贸易和投资抵消,所以英国央行上调了未来两年的经济增长目标。

真正令市场不安的,是英国央行行长对退欧的表述。卡尼认为,3月以来英镑升值反映了市场预期退欧过程会更加有序,但英国央行还没有针对无序退欧进行建模;即使英国能够顺利退欧,英国家庭的经济处境仍将恶化。这一偏悲观言论导致会后英镑大幅跳水,短时间下跌0.6%。上周英镑下跌0.7%,是一个月以来首次下跌(图表 3)。

我们对英镑走势以及英国央行加息节奏持怀疑态度,因英国下月大选将确立特雷莎·梅的正统首相地位,而这会加大英国“硬退欧”的概率(图表 4)。而法国大选以亲欧派获胜告终后,欧盟可能更有底气与英国索要更高的“分手费”。这些不利因素正是英国央行所担心的,英镑在当前水平已徘徊经近一个月时间,若后期有“硬退欧”或“硬分手”的消息出炉,则英镑回调不可避免。

法国大选尘埃落定,马克龙胜选符合市场一致预期。正因市场已经较早price in了马克龙胜选的结果,欧元兑美元在结果公布后略微走高,随后回吐涨幅,并一度转跌。除了预期兑现的因素,市场对于马克龙就任总统后的行动力也持观望态度。马克龙接下来有很多紧迫任务,包括任命新总理、组建新政府、推动劳动力市场改革等。其中最重要的,当属6月中旬的国民议会选举。

6月18日的国民议会选举将选出577名参议员,新的总统政府必须拥有议会中多数席位,才能就立法进行投票。然而,马克龙所领导的“前进党”只有一年历史,缺乏必要的人脉基础,拿到议会多数席位的难度非常大。马丽娜·勒庞现在正瞄准这次议会选举,试图打一个翻身仗。不过她所在的“国民阵线”党支持率也较低,拿下多数席位的难度更大。

留给马克龙政府的只有两个可能:第一,组成联合政府,“前进党”占主,其他党派为辅;第二,“左右共治”,即其他多数席位党派主导议会,总理也由多数党派选出。两种情况各有利弊,但共同缺点就是,马克龙对于立法权的掌控将非常弱,这会有碍于其推行承诺的改革。

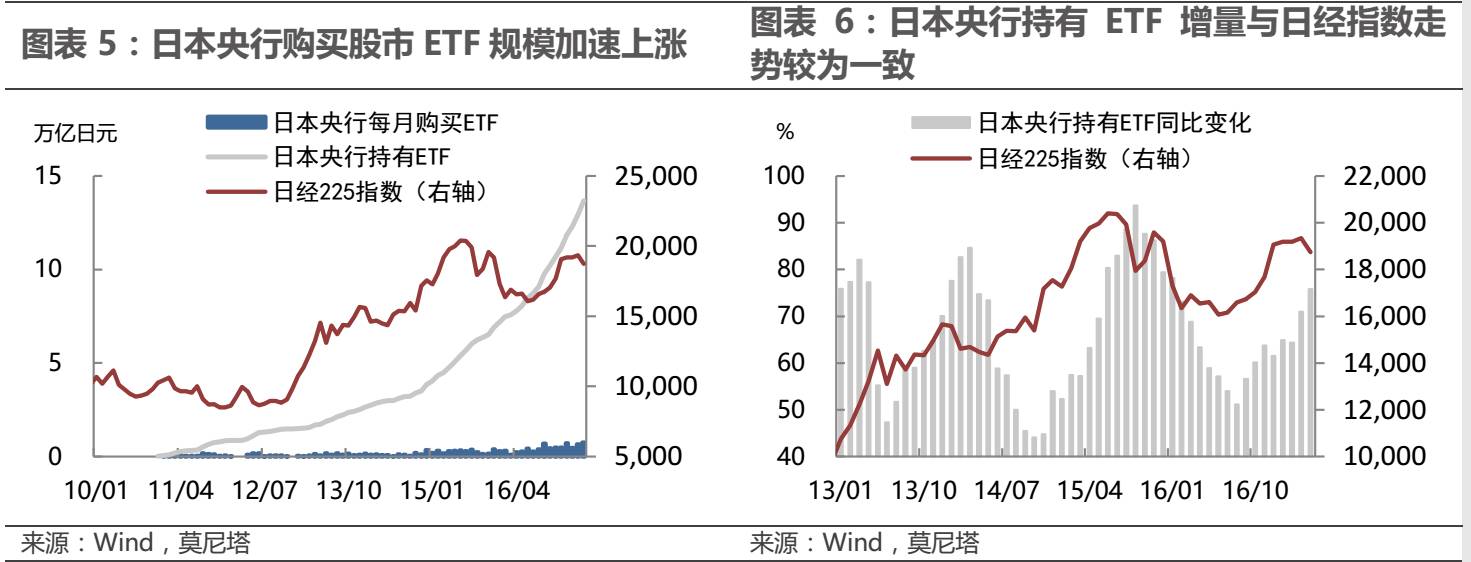

根据官方数据,日本央行在过去4年频繁抄底股市,买入股市ETF。去年日本央行就已成为日经225指数约90%成分股的前10大股东,是蓝筹股的主要持仓者。2016年,日本央行购买的ETF约为4.2万亿日元,比2015年大涨40%,今年年初至今已经购买了2.5万亿日元ETF。目前,日本央行购买ETF的年度目标已经翻倍至6万亿日元,其持有股票ETF总价值达到13.7万亿(图表 5)。

去年外国投资者净卖出日本股票3万亿日元,日本央行4.2万亿的购买给日本股市提供了很强支撑(图表 6)。在近4年的1000多个交易日中,日本股市有449天都是下跌的,而这下跌的449天中一半天数都有日本央行买入的身影,将日本央行称为最大的“抄底庄家”不会有人质疑。

日央行本意为了稳定股市,但这事实上造成了市场定价机制的失灵,不利于市场自发的淘汰出清。同时,由于其坐庄效应,日本央行成了很多公司的大股东,一旦后期日本央行开始抛售股票,必然引起这些股票大幅波动。长期来看,日本央行的抄底行为对股市弊大于利,这只是宽松时期的特殊之举。在日本央行货币政策正常化过程中,抛售股票ETF可能会早于削减国债资产。

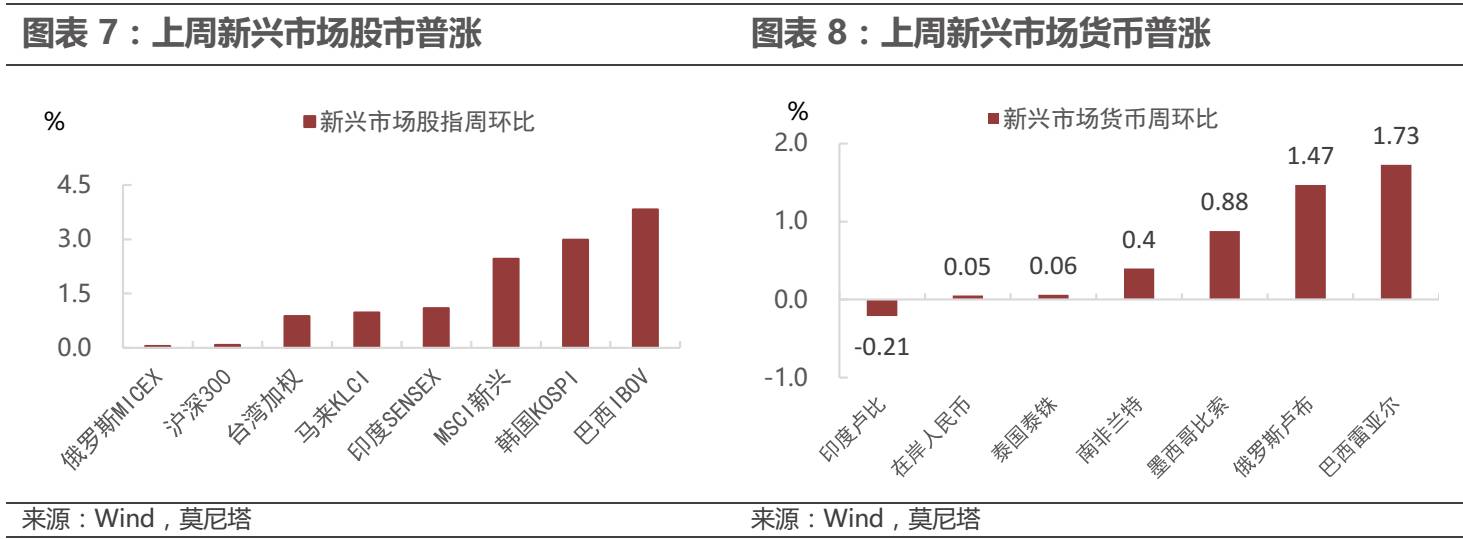

根据EPFR最新数据,上周资金再度流入新兴市场股市且规模继续增大,主要新兴市场国家股指普遍上涨(图表 7);全球资金继续流入新兴市场债市,规模略有缩小。受益于不断修复的风险偏好,新兴市场货币继续普涨(图表 8)。

过去几周,投资者不断从美股撤出资金,转而投向欧洲和新兴市场。近两个月来,平均每周流出美股的资金近30亿美元。在此背景下,新兴市场股市表现明显好于美股,

年初至今

MSCI新兴市场ETF(EEM)已经上涨17%,而标普500 ETF的涨幅仅为7%

。

新兴市场股市向好得益于美元弱势,美元对新兴市场货币汇率已经累计下跌

2.5%。

如果美元后期一直保持疲软,则新兴市场的股市和货币将还有一波上涨。另外,疲弱的原油价格也支持了普遍依赖进口的新兴市场国家。我们在看好新兴市场的同时仍需要时刻警惕一些风险因素,包括中国经济回落、特朗普政策落实、地缘政治冲突爆发以及主要国家货币政策超预期紧缩等。

OPEC救市,油价回涨

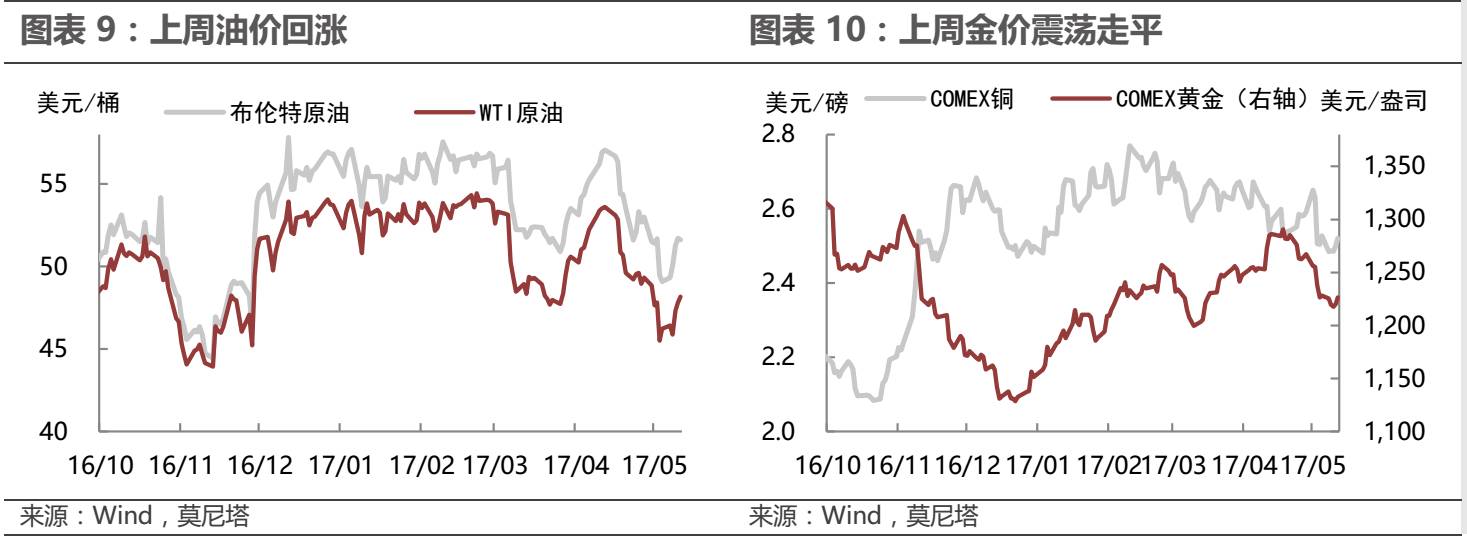

上周WTI原油期货报48.2美元/桶,环比上涨4.2%;布伦特原油期货报51.6美元/桶,环比上涨5.1%(图表 9)。

油价大幅反弹原因有多个:首先是

OPEC表态

。沙特油长表示,产油国会“尽一切努力”来平衡油市,预计减产协议会延长至年底或更晚。他的言论同样得到了俄罗斯和科威特的支持;

其次,美国原油库存出现下降

。EIA报告称,上周美国原油库存减少了524万桶,远超预期,后期炼厂季节性维护结束,原油加工需求大增,库存有望再度下滑。

再次,还有空头回补的因素。

过去一月,油价下跌近15%,部分空头获利回补或反向做多,加大油价反弹的力度。

金价获得强支撑

上周COMEX黄金报收1226.5美元/盎司,与前一周持平(图表 10)。我们上周指出,在当前的价格水平,黄金已经price in了风险偏好回升和美联储加息预期两大利空因素,所以短期内会有很强的支撑。加之,上周公布的美国零售销售和核心通胀水平不及预期,导致美元急跌,黄金一度涨破1230美元/盎司。不过,此后密歇根大学消费者信心指数达到97.7,超出预期,抑制了金价涨势。上周特朗普解雇联邦调查局局长的消息也令投资者担忧,从而支撑了黄金的避险需求。

我们对后期金价继续看好,短期内反弹的目标水平可能在

200日均线1258美元/盎司。

资金流出美股流入欧股

上周美股小幅下跌,道琼斯工业平均指数、标准普尔500指数环比分别下跌0.5%和0.3%,至20896.61和2390.9,纳斯达克综合指数上涨0.3%至6121.23(图表 11)。美股疲弱是受制于不及预期的通胀和零售销售数据,百货类股票下跌较多,拖累股指。同时,上周特朗普意外开除FBI局长,令市场担心政治争端可能爆发。

欧股整体上涨,英国FT100指数、德国DAX指数和意大利ITLMS指数环比分别上涨1.9%、0.4%和0.4%,法国CAC40指数小幅下跌0.5%(图表 12)。法国大选尘埃落定后,流向欧股的资金明显增多,这些资金主要是从美股流出。法国股市小幅回落,可能因为市场已经充分消化了大选结果;英国股市大涨与英国央行决议有一定关系,上周英国央行按兵不动,并表现出偏鸽派的态度,对股市形成利好。后期欧股可能继续保持良好势头,相对于美股更有投资价值:一方面,美股估值相对偏高,另一方面,欧股基本面良好,欧洲经济复苏动力仍强。我们对中期内欧股持乐观态度。