降低增值税,短期有助增厚企业利润,长期有利于扩张企业规模

根据新华社报道,2019年政府工作报告指出,要深化增值税改革,2019年将制造业等行业现行16%的税率降至13%。我们认为对于电子、通信这样多数处于中游的科技制造企业而言,其上下游产品同质化程度较高,多处于充分竞争的环境中,因而增值税率的降低可有效降低市场的交易成本,在短期有助增厚企业利润,在长期有利于扩张企业规模。电子板块一方面看好技术壁垒高、研发投入大的高毛利率细分行业,如半导体和3C天线等,另一方面看好需求价格弹性大、议价能力强的品牌终端企业,如LED屏、交互式平板等。通信板块看好产业链话语权较高的龙头公司强者愈强。

电子:看好技术壁垒高、研发投入大的高毛利率板块

由于市场短期价格存在粘性,故在增值税率下调之后,产品市场价格不变则意味着公司实际出厂价格提升,增厚短期业绩。基于Wind数据测算,增值税率由16%下降至13%,将造成电子行业净利润较17年实际净利润提升5.38%,其中半导体、电子制造、光学光电子、其他电子(剔除大额亏损的保千里)、元件分别提升7.14%、4.38%、4.27%、6.2%、6.61%。可见,对于产品技术壁垒高、研发投入大的高毛利率企业而言,利润改善的幅度更大,建议关注半导体及3C天线领域的优质标的,推荐北方华创、韦尔股份、环旭电子,硕贝德、立讯精密,关注兆易创新、信维通信。

电子:看好需求价格弹性大的终端企业,如

LED

屏、交互式平板等

长期来看,产品价格会在市场出清过程中得到充分调整,增值税的下降将有效降低市场的交易成本,从而降低产品的成交价格,从供需两方面强化经济增长动力,将价格粘性阶段因增值税率降低获得的超额利润传导给终端消费者,虽然无法直接提升企业利润率水平,但有助于扩大社会整体需求规模,增厚生产者剩余。因此建议关注电子产业链中需求价格弹性较大的终端产品企业,推荐视源股份,洲明科技,利亚德等。

通信:看好产业链话语权较高的龙头公司

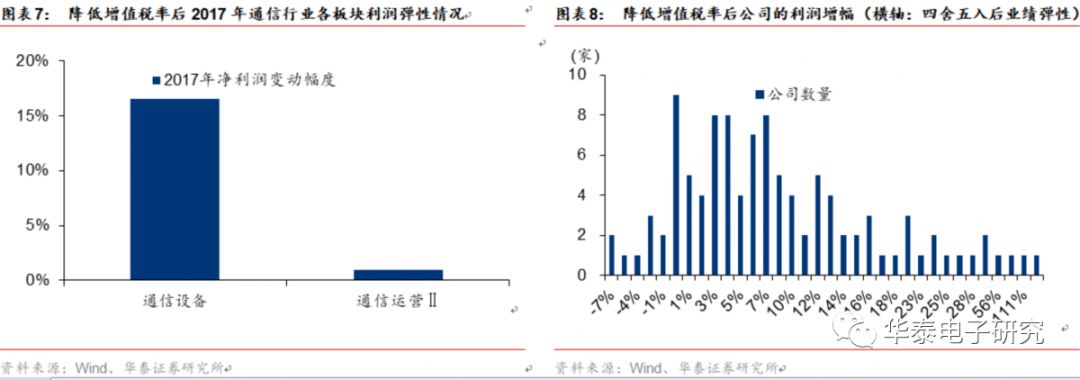

基于Wind数据测算,增值税率由16%降至13%将造成通信行业净利润较17年实际水平提升14.87%,其中通信设备、通信运营分别提升16.58%、0.97%。在申万通信共计110家企业中,对2017年利润提升超过10%的有39家,提升幅度在5-10%的有24家,提升幅度在0-5%的有34家。基于增值税改革对短期业绩的增厚作用,以及基于议价权对于减税所释放利润的重新分配,看好产业链中话语权较高的龙头公司,推荐中兴通讯、海能达、和而泰、高新兴,关注通宇通讯、世嘉科技、鸿博股份、京信通信。

投资组合

推荐:中兴通讯、北方华创、韦尔股份、环旭电子,海能达、和而泰、高新兴、硕贝德、立讯精密、视源股份,洲明科技,利亚德

关注:兆易创新、信维通、通宇通讯、世嘉科技、鸿博股份、京信通信

风险提示:政策实施进度不及预期;技术创新进度低于预期。

根据新华社报道,2019年政府工作报告指出,要深化增值税改革,2019年将制造业等行业现行16%的税率降至13%,将交通运输业、建筑业等行业现行10%的税率降至9%;保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增。

尽管增值税是一种价外税、流转税,主要针对产品生产和销售过程中增值的部分进行征税,因此增值税区别于企业经营中营业税及所得税,并不直接影响公司的利润表。但是基于市场供需曲线的定性分析,我们认为对于电子、通信这样多数处于中游的科技制造企业而言,产品的同质化程度较高,产业链上下游往往处于充分竞争的环境中,因而增值税率的降低可有效降低市场的交易成本,在短期有助增厚企业利润,在长期有利于扩张企业规模。

基于2017年年报数据计算可得,增值税率降低3pct,将分别增厚电子行业、通信行业2017年利润的5.38%、14.87%。电子板块我们一方面看好技术壁垒高、研发投入大的高毛利率细分行业,如半导体和3C天线,推荐

北方华创、韦尔股份、环旭电子,硕贝德、立讯精密

,关注

兆易创新、信维通信

;另一方面看好需求价格弹性大、议价能力强的品牌终端企业,推荐

视源股份、洲明科技、利亚德

。通信板块我们看好产业链话语权较高的龙头公司,重点推荐

中兴通讯、海能达、和而泰、高新兴

,建议关注

通宇通讯、世嘉科技、鸿博股份、京信通信

。

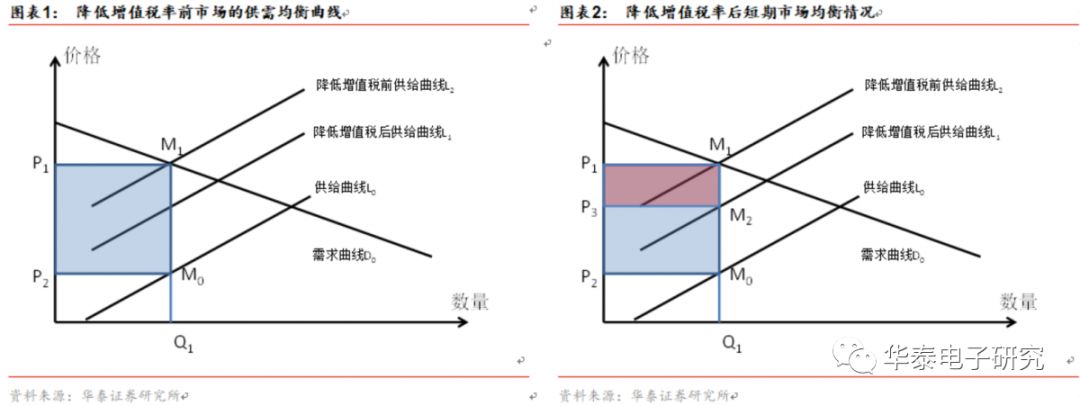

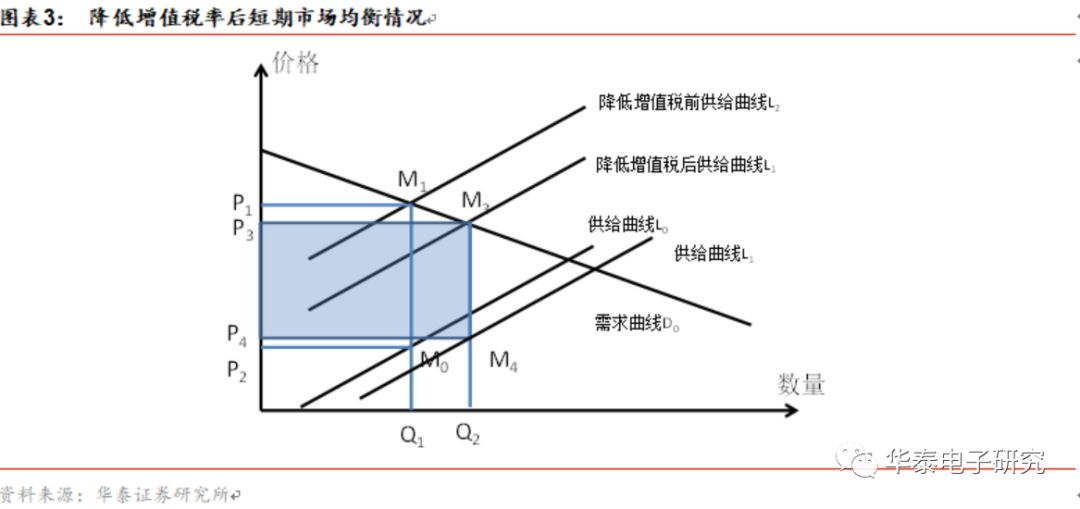

基于供需曲线分析增值税率下降的短期和长期影响

我们认为对于电子、通信这样多数处于中游的科技制造企业而言,其上下游产品同质化程度较高,多处于充分竞争的环境中。我们采用市场某一种电子、通信产品的供需曲线来分析降低增值税率前后市场的均衡情况,如图1所示,L0和D0分别是厂商的供给曲线和市场的需求曲线,供给曲线表示随价格降低需求数量增长,而供给曲线表示随价格上升供给数量增加。L2表示降低增值税率之前市场的供给曲线,它是由L0向上平移降税前增值税所对应的金额得到的。L1表示降低增值税之后市场的供给曲线,它是由L2向下平移降税所对应的金额得到的。

由此可见,在降税之前市场的供需均衡点为M1,对应的市场均衡价格为P1,均衡产出为Q1,矩形P1 M1 M0 P2的面积表示企业所上缴的增值税总额。降低增值税率之后短期的市场均衡情况如图2,由于价格在短期存在粘性,在市场价格尚未因税率变动做出调整之前,市场的供需均衡点依然是M1不变,但生产企业所缴的增值税却减小到矩形P3 M2 M0 P2所示的面积,而减少的红色矩形P1 M1 M2 P3所对应的增值税总额却转变成为了企业的生产者剩余,增厚了企业的短期利润。

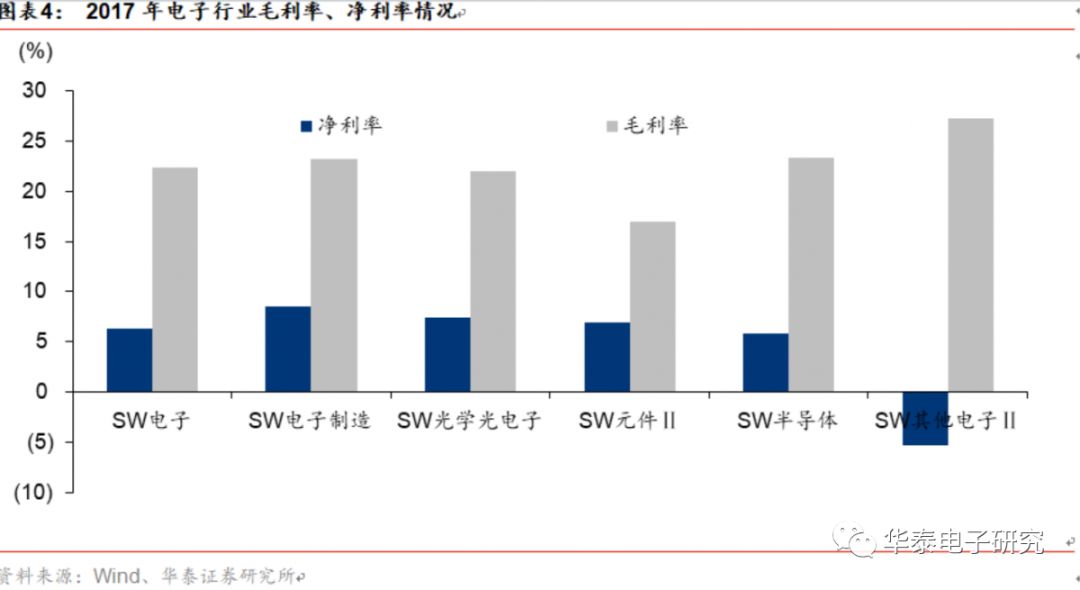

降低增值税率之后长期的市场均衡情况如图3,由于产品以及生产材料价格在长期可实现充分调整,因此降低增值税率之后,企业的供给曲线也因成本端的价格下降而由L0向右平移至L1,长期市场的供需均衡点由M1移动至M3,均衡价格由P1降至P3,均衡产量由Q1增长至Q2。由此可见,降低增值税率长期而言相当于降低了市场的交易成本,有利于市场总产出的增长,对于生产者、消费者剩余都有有效的提升,有利于企业规模扩张。

电子:看好技术壁垒高、研发投入大的高毛利率细分行业

由于市场出清需要时间,短期产品价格存在粘性,故在增值税率下调之后,产品市场价格不变则意味着公司实际出厂价格提升,增厚公司短期业绩。对于产品技术壁垒高、研发投入大的高毛利率、低净利率的企业而言,利润改善的幅度更为可观,因此建议关注半导体及3C天线领域的优质标的,推荐北方华创、韦尔股份、环旭电子,硕贝德、立讯精密,关注兆易创新、闻泰科技、信维通信。

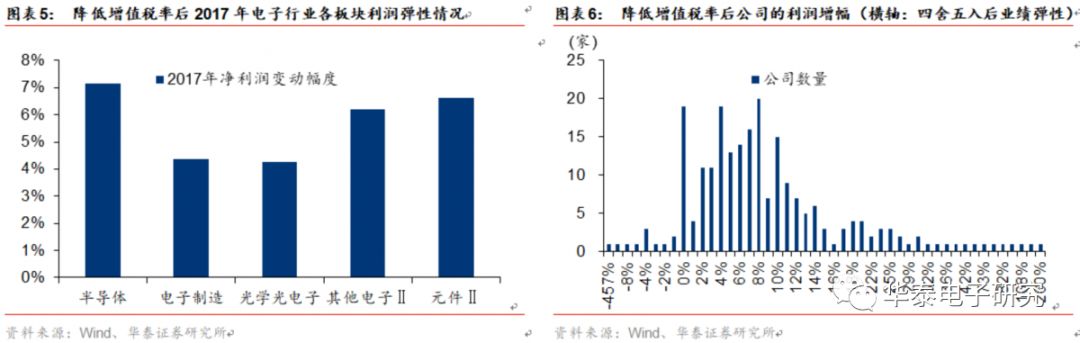

基于Wind数据,2017年电子行业整体营收9593.82亿元,整体成本9128.74亿元,整体所得税率约为11.91%。假设产品价格和原材料价格短期保持不变,我们通过教育费附加和消费税计算公司实缴增值税额,通过对应的增值税率水平可计算出成本中不可抵扣部分,暂不考虑增值税变动后续带来的附加税减少,由此保守测算增值税率下调对于行业及公司的利润影响。

根据我们测算,在增值税率由16%下降至13%的情况下,将造成全行业净利润较2017年实际净利润提升5.38%,其中半导体、电子制造、光学光电子、其他电子(剔除大额亏损的保千里)、元件分别提升7.14%、4.38%、4.27%、6.2%、6.61%,可见半导体板块整体提升幅度显著。如果考虑各个公司情况,在申万电子共计234家企业中,对2017年利润提升超过10%的有83家,提升幅度在5-10%的有70家,提升幅度在0-5%的有64家。

电子:看好需求弹性大的终端品牌企业

长期来看,产品价格会在市场出清过程中得到充分调整,增值税的下降将有效降低市场的交易成本,从而降低产品的成交价格,从供需两方面强化经济增长动力,而企业自身的出厂价格则回归由竞争力决定的初期水平,将价格粘性阶段因增值税率降低获得的超额利润传导给终端消费者,虽然无法直接提升企业利润率水平,但有助于扩大整体需求规模,增厚生产者剩余。因此建议关注电子产业链中需求弹性较大的终端产品企业,推荐视源股份,洲明科技,利亚德等。

通信:看好产业链话语权较高的龙头公司

基于Wind数据,2017年通信行业整体营收6593.69亿元,整体成本6490.21亿元,整体所得税率约为21.27%,暂不考虑增值税变动后续带来的附加税减少,基于前述保守测算方式,在增值税率由16%下降3pct至13%的情况下,将造成全行业净利润较2017年实际净利润提升14.87%,其中通信设备、通信运营分别提升16.58%、0.97%。

如果考虑各个公司情况,在申万通信共计110家企业中,对2017年利润提升超过10%的有39家,提升幅度在5-10%的有24家,提升幅度在0-5%的有34家。我们认为,产业链话语权较高的公司有望有效在降低增值税率过程中,更大成都改善经营利润和净利润,因此利好产业链龙头公司实现强者愈强,重点推荐中兴通讯、海能达、和而泰、高新兴,建议关注通宇通讯、世嘉科技、鸿博股份、京信通信。

彭茜 电子行业分析师

上海财经大学金融学硕士,华中科技大学金融学学士。2013-2016申万宏源研究所资深高级机构销售,2011-2013国金证券研究所机构销售。 2016年加入华泰证券研究所。

胡剑 电子行业分析师

复旦大学电子系学士,复旦大学世界经济系硕士,法国北方高等商学院交换生,2016年7月加入华泰证券研究所。

本公众平台不是华泰证券研究所官方订阅平台。相关观点或信息请以华泰证券官方公众平台为准。根据《证券期货投资者适当性管理办法》的相关要求,本公众号内容仅面向华泰证券客户中的专业投资者,请勿对本公众号内容进行任何形式的转发。若您并非华泰证券客户中的专业投资者,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!本公众号旨在沟通研究信息,交流研究经验,华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号研究报告有关内容摘编自已经发布的研究报告的,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。如需了解详细内容,请具体参见华泰证券所发布的完整版报告。本公众号内容基于作者认为可靠的、已公开的信息编制,但作者对该等信息的准确性及完整性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。订阅人不应单独依靠本订阅号中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。普通投资者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券股份有限公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:Z23032000。