文 | 天风固收团队

来源

|

雪涛宏观笔记"(微信号:xuetao_macro)

7月的经济金融数据,经济的空头和多头都能找到适当的支持。

空头说:消费低;多头说:618透支消费。

空头说:工业增加值低;多头说:工业用电量高。

空头说:地产投资低;多头说:天气热。

空头说:地产销售低;多头说:天气热。

空头说:M2低;多头说:社融高。

经济数据的多空分歧在本周国债期货的纠结走势上反映地淋漓尽致。

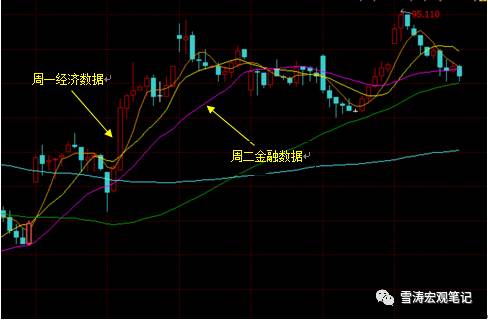

图1:国债期货T1712本周走势,反映7月数据多空分歧明显

资料来源:WIND,天风证券研究所

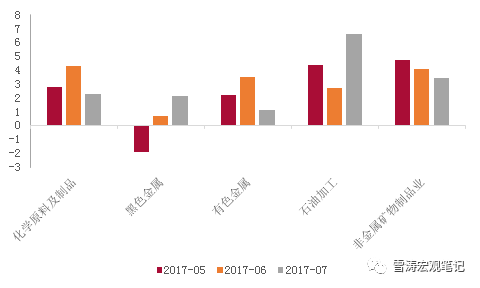

7月工业增加值同比6.4%(低于6月同比7.6%),工业用电量同比9.8%(高于6月同比5.4%)。工业用电量和工业增加值出现背离,和高耗能行业(化工、黑色冶炼、有色冶炼、石化、双焦)在高价格高利润下加大运行强度有关。

高耗能行业7月用电量表现地淡季不淡。黑色金属冶炼和石化的用电量同比都在7月逆季节性上升。其中,黑色金属冶炼用电量从6月380亿度上升至7月420亿度。

图2:五大高能耗行业用电同比(%)

资料来源:WIND,天风证券研究所

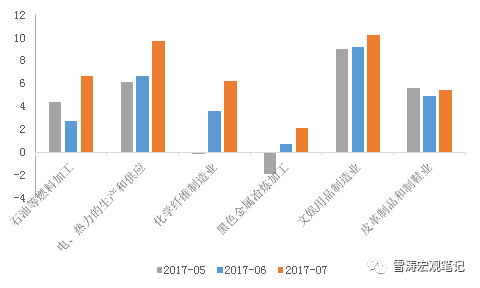

7月工业增加值增速上升最快的行业,基本都是和原材料涨价相关的中上游行业,比如石油加工、炼焦、电力生产、化纤制造业、黑色金属冶炼等。

图3:工业增加值当月同比(%)涨幅前六行业(不含采矿)

资料来源:WIND,天风证券研究所

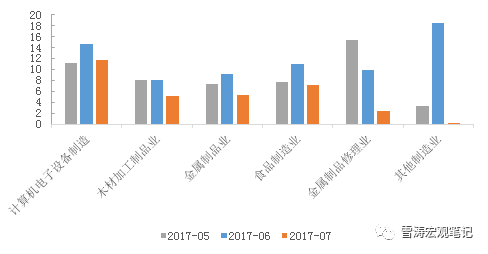

7月工业增加值增速下降最快的行业,基本都是制造业,比如电子设备制造、食品制造、五金零件、其他制造业等。而制造业才是工业的大头,占工业增加值三分之二。

图4:工业增加值当月同比(%)涨幅后六行业(不含采矿)

资料来源:WIND,天风证券研究所

整体来看,7月的工业数据虽然总量上有分歧,但结构上还是明显偏悲观。

偏中上游的高耗能行业享受高价格、高利润、高开工,偏中下游的制造业承受成本挤压。供给压缩驱动而非需求扩张驱动的中上游业绩改善,结果就是总要有中下游企业来承担涨价的成本。

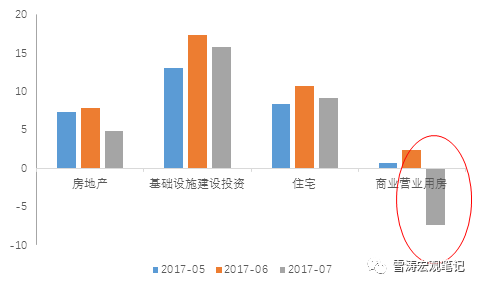

房地产投资7月当月同比4.8%(6月7.9%),统计局的解释是“高温和洪涝影响户外施工”。

不可否认7月房地产投资确实受到了异常高温天气和洪涝的影响,7月新开工面积和施工面积都遭遇了超季节性下滑。

但同样在户外施工的基建投资7月当月同比15.8%(6月17.3%)。所以,地产投资差肯定另有原因,至少不能全怪天气。

要关注7月商业地产投资的超季节性下滑。7月商业地产投资当月同比下滑7.4%,而住宅地产投资当月同比仍有9.1%。7月商业地产投资的下降幅度已经超过了季节性因素,主要是受到6月以来的商住房整改政策的影响。

图5:7月商业地产投资超季节性下滑

资料来源:WIND,天风证券研究所