文 华泰策略 戴康/张馨元

A股非金融企业ROE仍将持续修复至少四个季度,或将在明年一季度见高点。全视角的行业比较:库存视角关注库存水平仍较低、产成品库存消化较好的行业;产能视角关注全社会产能增速持续为负但A股资本开支扩张的行业;现金流视角关注经营性现金流持续改善和偿债增速下降的行业。在全视角分析和新视角比较下,满足多个角度筛选标准的行业有:建筑、建材、稀有金属、化学原料、化纤、景区和旅行社、轻工、电子等。

全视角分析的核心结论是ROE仍将修复四个季度

5月2日我们发布基于最新财报的行业比较报告《新视角:财务结构和资本开支》,而本篇为对最新财报的库存、产能、现金流的全视角的行业比较分析。在库存、产能和现金流方面,我们认为最值得关注的结论是:(1)在经历了被动去库存和主动补库存后,当前的库存水平处在历史中性偏低位置,库存不会成为二三季度盈利的拖累项;(2)A股非金融企业产能利用率连续两个季度回升,产能周期拐点确认,验证了我们今年1月的观点;PPI和毛利率同向回升反映多数周期品的供给格局已显著改善;我们判断资本开支增速将继续回升至少两个季度;(3) 从现金流视角来看,A股非金融企业ROE仍将持续修复至少四个季度,或将在明年一季度见高点。

库存视角:关注库存水平仍较低、产成品库存消化较好的行业

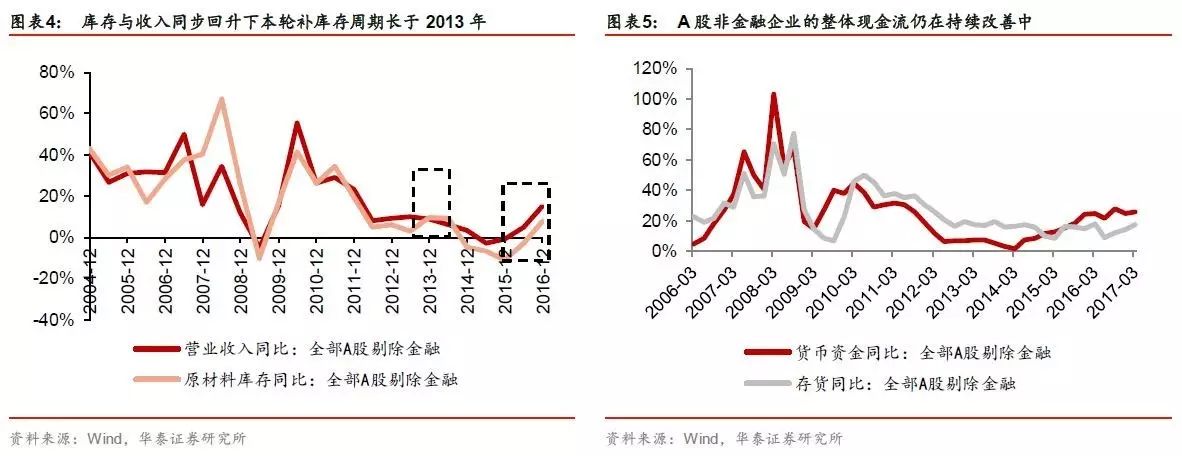

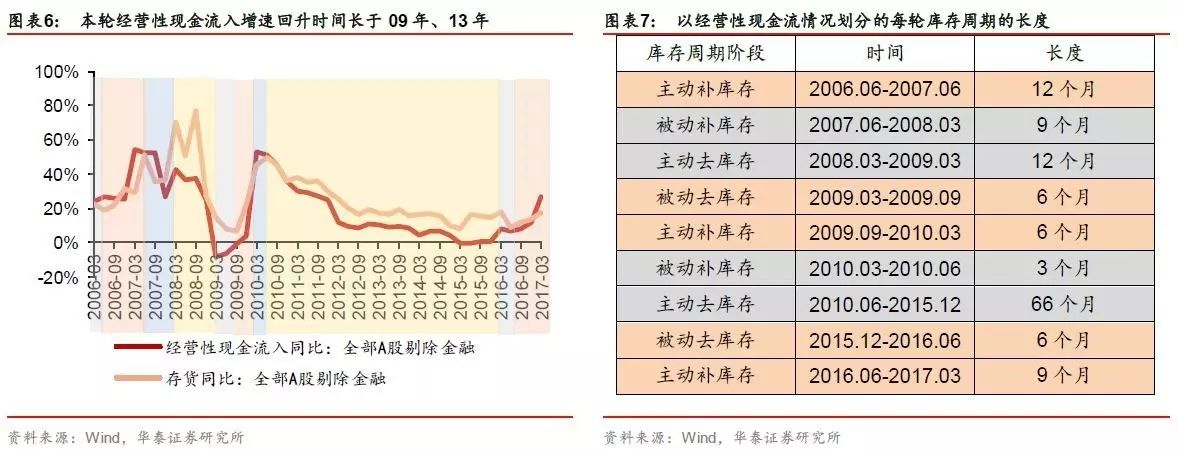

2016年三季度至2017年一季度,A股企业已主动补库存9个月。随着全年盈利增速高点已过,企业在二季度或将进入被动补库存阶段,但我们认为补库存在二、三季度并不会成为企业盈利的拖累项:当前整体库存水平的位置属于历史中性偏低;产成品库存去化情况良好;补库存并未拖累企业现金流。分行业来看,近一半行业的产成品库存消化情况良好,筛选整体库存水平仍在历史较低位置、库存周转率回升,同时产成品库存消化良好的行业:一级行业有建材和轻工;二级行业有石油开采、环保及公用事业、化纤、化学原料、玻璃、其他建材、航空航天、兵器兵装、酒店及餐饮、中药生产、林业、公交物流等。

产能视角:关注全社会产能增速持续为负但A股资本开支扩张的行业

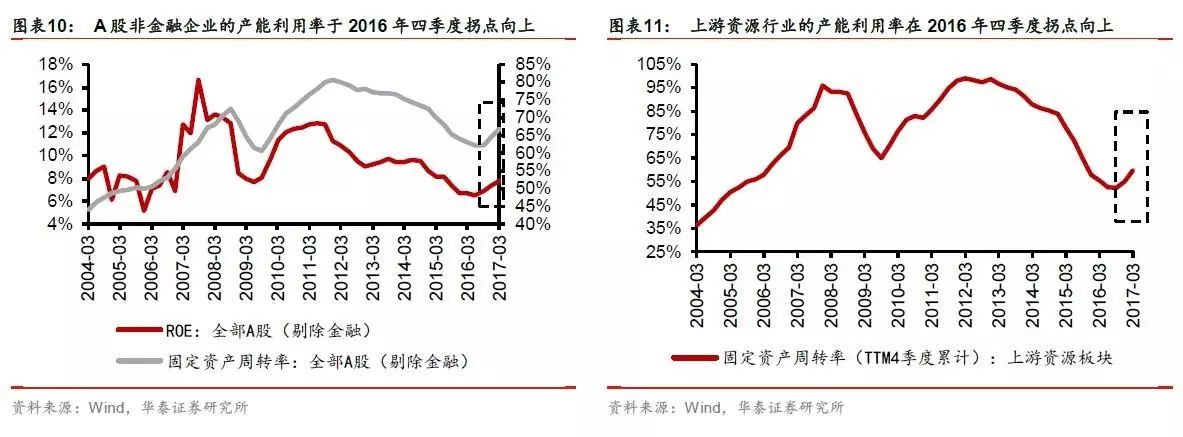

我们在今年1月6日发布的报告《补库遇上产能拐点继续配周期》中判断:这一轮补库周期遇上了产能周期的拐点。而2016年年报验证了我们的判断,A股非金融企业的产能利用率连续回升两个二季度。同时多数周期品的毛利率和PPI同向回升,反映供给格局已显著改善。产能周期拐点下,三点原因(详见正文)支撑我们判断连续两个二季度回升的资本开支增速会继续回升。关注全行业资本开支增速下降、但A股行业资本开支增速上升的行业,反映的是产业集中度在增加且集中于A股龙头:有色金属、化学原料及制品、建筑、建材、电子等。

现金流视角:关注经营性现金流持续改善和偿债增速下降的行业

从现金流看,A股非金融企业ROE回升将延续至明年一季度:历史数据来看,资本开支增速的回落滞后于偿债支出增速的回升约两个季度,而ROE的回落滞后于资本开支增速的回落约两个季度。由于2017年一季度A股非金融企业的偿债支出增速仍在回落,所以资本开支增速回升将至少延续至今年三季度,从而A股非金融企业的ROE将继续修复至少4个季度,高点或在明年一季度出现。关注经营性现金流持续改善、资本开支扩张且偿债支出增速连续下降的一级行业建材、机械,二级行业稀有金属、工程机械、景区和旅行社等。

未来一个阶段的行业配置要更多考虑估值和流动性敏感度

在全视角分析和新视角比较下,满足多个角度筛选标准的行业有:建筑、建材、稀有金属、化学原料、化纤、景区和旅行社、轻工、电子等。这些选出的行业是基于盈利层面的行业比较,但当前市场的核心影响变量是分母端的流动性,行业配置要更多地考虑估值和流动性敏感度。

库存、产能、现金流的全视角行业比较

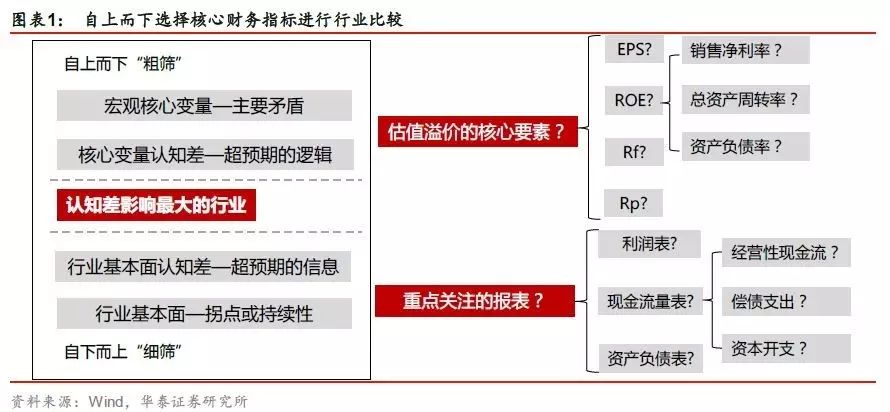

在5月2日发布的报告《新视角:财务结构和资本开支》中,我们提出当前行业比较在基本面上更加重视财务结构和资本开支,为投资者做减法。但是我们对年报和一季报仍要做全面的分析,本篇为对2016年年报和2017年一季报的库存、产能、现金流的全视角的行业比较分析。每个部分均有最核心的指标,和最主要要解决的问题,而各部分的分析最终都仍是为了解决分子端最重要的问题:ROE能不能持续回升、何时回落。

在库存、产能和现金流方面,我们认为最值得关注的问题是:

第一、 在经历了被动去库存和主动补库存后,当前的库存水平处在什么样的位置?哪些行业库存水平仍相对较低、产成品库存消化情况较好?

第二、 A股非金融企业整体资本开支在扩张,连续五个季度增速为正,连续两个季度增速加快,资本开支扩张会延续吗?哪些资本开支在扩张的行业反映的是产业集中度在提升?哪些反映的是下游需求非常好?

第三、 现金流视角来看,ROE还能修复多久,何时会回落?

库存视角:关注库存水平仍较低、产成品库存消化较好的行业

补库存在二三季度不会成为A股盈利的拖累项

2016年三季度至2017年一季度,A股企业已主动补库存9个月。随着全年盈利增速高点已过,企业在二季度或将进入被动补库存阶段,但我们认为补库存在二、三季度并不会成为企业盈利的拖累项:

第一、 当前整体库存水平的位置属于历史中性偏低;

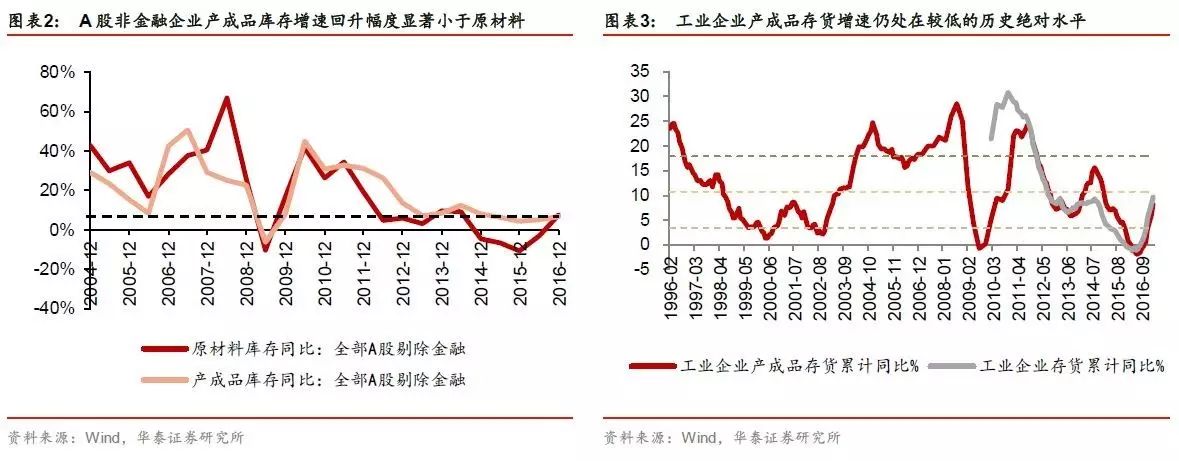

第二、 原材料库存水平回升幅度较大,而产成品库存水平仅小幅回升,一定程度上反映企业主动进补原材料,而产成品库存去化速度较快:2016年底的产成品库存增速与2013年补库周期启动时相当,相比2016年初补库周期启动时,仅小幅回升了2.46%。

第三、 补库存并未拖累企业现金流,所以在外部需求环境不发生剧烈变化的情况下,补库存在二三季度不会成为企业盈利的拖累项:部分投资者的一个担忧是,企业在被动去库存时期现金流充足,但补库存开启后,再叠加利率上行,企业现金流变紧。但目前来看,经营性现金流的持续显著改善能够覆盖整体现金流增速的放缓,产成品库存又并未显著累积,融资成本回升因素对上市公司的影响相对较小,所以我们判断仍处施工旺季的二三季度,补库存不会成为企业盈利的拖累项。

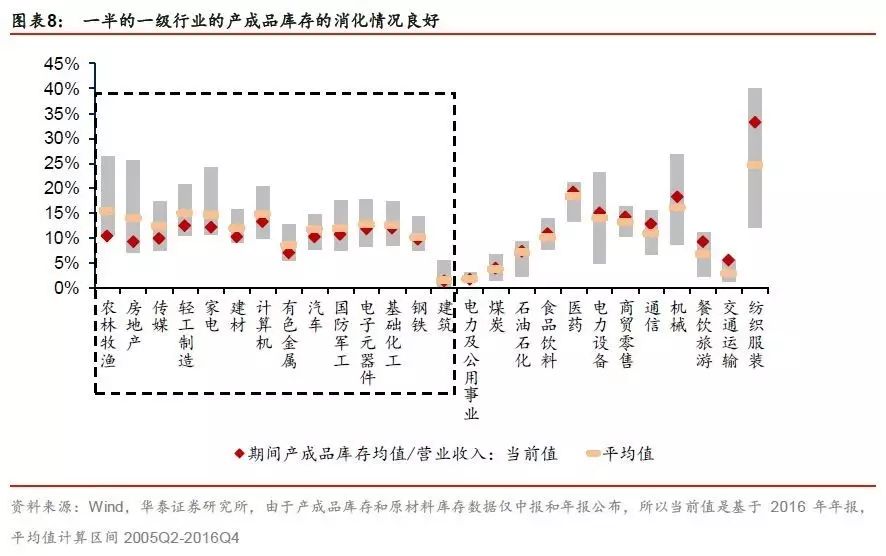

近一半行业的产成品库存消化情况良好

分行业来看,近一半行业的产成品库存消化情况良好,优选整体库存水平仍在历史较低位置、库存周转率回升,同时产成品库存消化良好的行业。

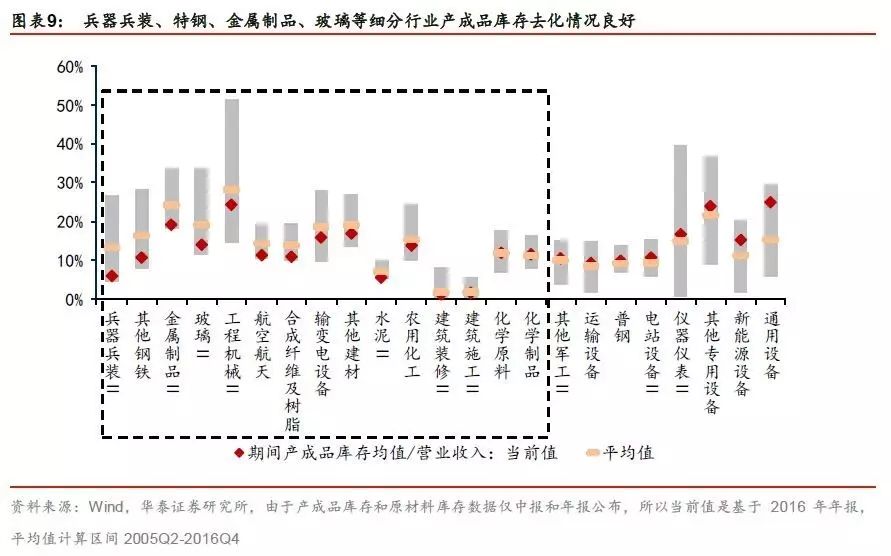

我们以期间产成品库存均值/营业收入来定义产成品库存的消化情况,当前值低于或等于历史均值的行业的产成品库存的消化情况较好。分行业来看,周期板块中的建材、有色、基础化工、钢铁,消费板块的轻工、家电、汽车,成长板块的计算机、电子,另外,农业、房地产、军工,产成品库存的消化情况均较好。二级子行业中,兵器兵装、特钢、金属制品、玻璃、工程机械、化纤、输变电设备、新型建材及非金属新材料、水泥、农化、建筑装修、建筑施工、化学原料、化学制品等行业的产成品库存的消化情况较好。

库存角度关注建材、轻工、基础化工等行业

库存角度,我们通过三个标准筛选行业:

(1)整体库存增速低于2005年以来的历史均值

(2)期间产成品库存均值/营业收入,低于或等于2005年以来均值

(3)库存周转率连续两个季度回升;

(4)产成品库存增速低于原材料库存增速

满足前三个标准的行业为:1)一级行业:建材、轻工制造、国防军工、计算机;2)二级行业:石油开采、油田服务、环保及公用事业、合成纤维及树脂、化学原料、玻璃、其他建材、造纸、输变电设备、航空航天、兵器兵装、酒店及餐饮、中药生产、林业、公交物流、电信运营、计算机软件。

满足四个标准的行业为:1)一级行业:建材、轻工制造;2)二级行业:石油开采、环保及公用事业、合成纤维及树脂、玻璃、造纸、林业。

产能视角:关注全社会产能增速持续为负但A股资本开支扩张的行业

产能利用率连续回升两个季度,确认产能周期拐点

我们在今年1月6日发布的报告《补库遇上产能拐点继续配周期》中判断:这一轮补库周期遇上了产能周期的拐点。而2016年年报,验证了我们的判断,A股非金融企业的产能利用率(固定资产周转率模拟)在三季报出现拐点,且在2016年四季度、2017年一季度持续改善。业绩和ROE的回升无法反映产能周期拐点,但产能利用率持续回升能够较大程度的反映产能周期拐点已至。

分大类板块来看,上游资源行业的产能利用率在2016年四季度拐点向上、中游材料行业的产能利用率在2016年三季度拐点向上、必需消费行业的产能利用率在2016年四季度拐点向上、可选消费行业的产能利率用在2015年三季度拐点向上,公共产业的产能利用率在2016年四季度拐点向上;目前仅有中游制造行业的产能利用率仍在下滑,未出现拐点。

(我们这里的产能利用率在某个季度拐点向上,是指产能利用率在前一个季度见底出现拐点,而该季度向上回升,确认了上一季度为拐点)。

PPI和毛利率同向回升反映多数周期品的供给格局已显著改善

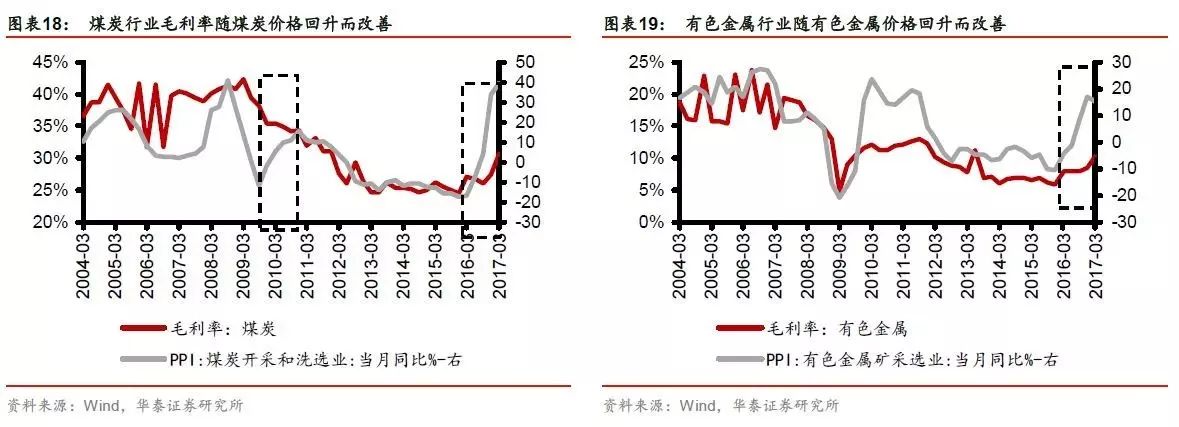

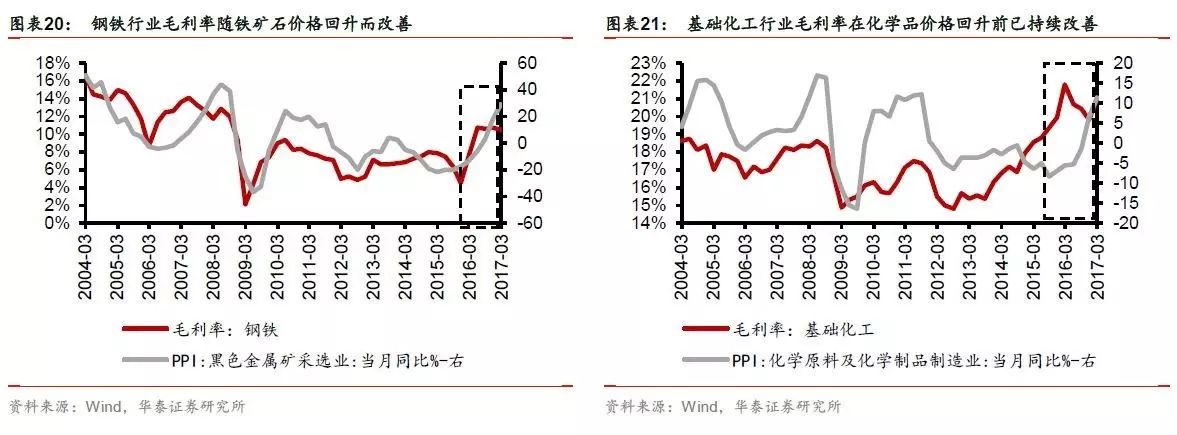

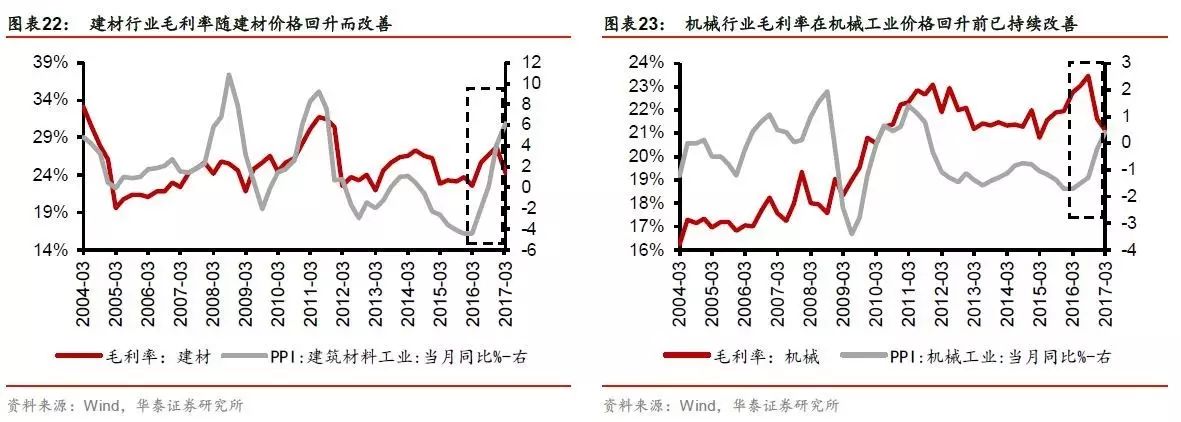

PPI和毛利率同向回升反映多数周期品的供给格局已显著改善

产品价格与毛利率的关系在一定程度上能够反映行业的产能过剩情况。以煤炭行业为例,2009年煤炭业的PPI同比大幅回升,但行业毛利率却持续下降,反映煤炭行业在2009年的严重产能过剩。

从最新财报数据来看,PPI和毛利率同向回升,多数周期性行业的供给格局已显著改善。煤炭、有色金属、钢铁、基础化工、建材等行业的毛利率随产品价格回升而改善,基础化工、机械行业毛利率在产品价格回升前,就已持续改善。

资本开支增速将继续回升至少两个季度

A股非金融行业的资本开支扩张是最新年报和一季报的重要关注点之一,市场关心的是资本开支扩张是否会延续?

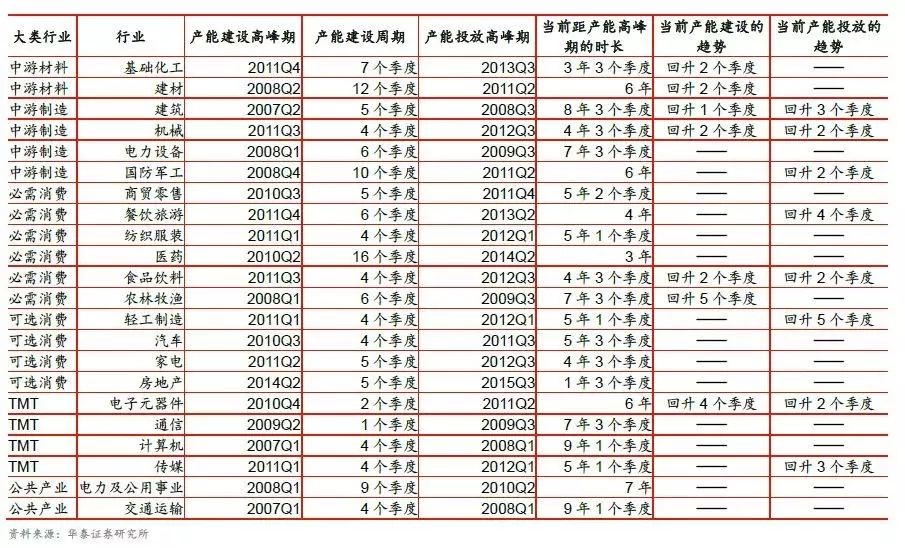

我们认为A股非金融企业的资本开支扩张会延续,首先,当前26个一级行业中,有19个行业距离上一轮产能投放高峰期已有5年以上的时间,有7个行业距离上一轮产能投放高峰期已有8年以上的时间,在中国人均资本存量仍低于发达国家的情况下,本轮资本开支增速的回升幅度虽可能较小,但将延续;第二,产业集中度已显著提升下,作为各行业龙头的A股上市公司的相对市场份额变大,整体资本开支扩张会延续;第三,从现金流的视角来看,资本开支增速的回落通常晚于偿债支出增速的回升约两个季度,今年一季度A股非金融企业偿债支出增速仍在下降,所以未来两个季度资本开支增速大概率继续回升。

我们用购建固定资产支出增速反映产能建设,固定资产净值增速反映产能建成投放,从资本支出到固定资产的增加,是产能形成的周期长度。下表为26个行业在过去10年中的产能建设高峰期、产能投放高峰期、产能形成周期长度,以及当前的产能建设趋势和产能投放趋势。

产能角度关注全社会产能增速下降或为负但A股资本开支扩张的行业

关于产能,市场的一个疑问是:认为这一轮企业盈利改善更多源于供给收缩,这与资本开支扩张形成了悖论,若资本开支扩张,则盈利能力改善难以持续,部分投资者倾向于关注资本开支仍在收缩的行业,认为其竞争格局在持续变好。