本份报告从市场规模和投资热点、主流共享办公品牌指数以及潜在客群三个维度分析国内共享办公现状,并分析了其未来发展特征和趋势。

“共享办公”指的是一种为降低办公室租赁成本而进行共享办公空间的办公模式,来自不同公司的个人在共享办公空间中共同工作。在特别设计和安排的办公空间中共享办公环境,彼此独立完成各自项目。办公者可与其他团队分享信息、知识、技能、想法和拓宽社交圈子等。

目前在中国提供类似服务的主要分为两类:

一种是为1-10人企业提供小型临时办公场所的“商务中心”和“服务式办公室”,此类共享办公空间主要定位为相对高端的个人创业者。

一种是为5-100人企业提供租期、面积、成本和服务都具备灵活性的“柔性办公基地”,通过提供一些成本较低的共享办公工位作为其产品系列的配搭,主要定位中端、对成本较为关注的企业。

目前,共享办公的发展经历了三个阶段:第一阶段是以政府主导支持并大力推动的众创空间和孵化器;第二阶段是以氪空间和P2为代表的联合办公空间品牌悄然崛起,用户对联合办公的认知超过众创空间;第三阶段是以优客工场、WE+酷窝为代表的主流品牌陆续提出的“共享办公”概念,并很快成为时下的统称。鉴于以上三个不同阶段的发展情况,本报告文中统称为“共享办公”。

“共享办公”从概念提出到今天,虽仅有数年发展,但其业态已遍布国内众多城市。那么,经过近几年的发展后,共享办公在我国主要城市中的市场规模如何,哪些地区和城市是共享办公的投资热点,又有哪些地区还适合进行共享办公的投资?

办公场所的演进

办公场所的演进可以追溯到第三次科技革命,第三次科技革命后,PC产品逐渐普及,人们的办公方式发生了巨大变化,办公场所逐渐呈现出向写字楼集中的趋势;在移动互联网普及后,移动办公开始兴起,并衍生出在家办公等更为灵活的办公方式,自由职业者也逐渐增多。而自国家提出“双创”(即大众创业、万众创新)以来,以共享办公为代表的新型办公业态开始悄然兴起。

整体规模:空间数量增长迅速

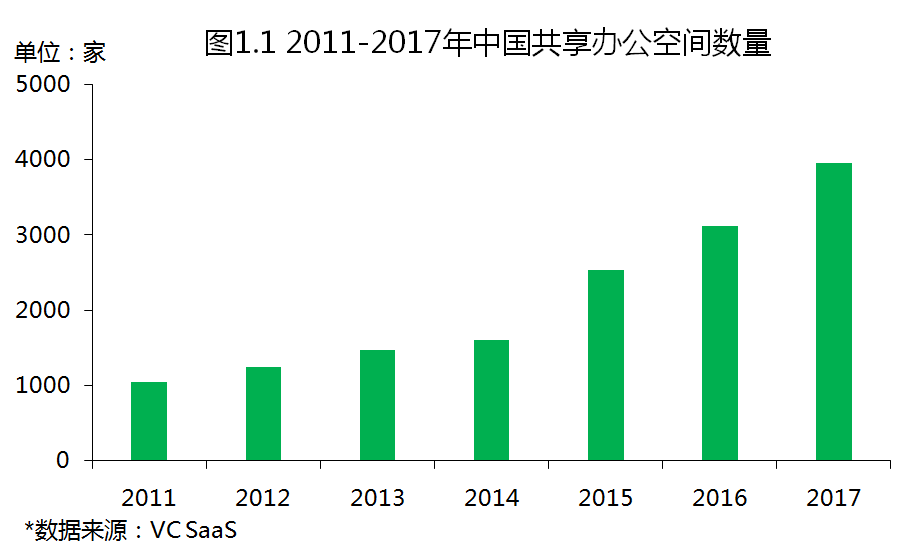

据VC SaaS的不完全数据监测显示,截至2017年12月,国内共享办公空间数量已达到3958家。增长率方面,2014年之前,增长相对平稳;2015年之后,迅速突破2500家、3000家大关。预计2018年,将达到6000家左右。

共享办公空间市场规模

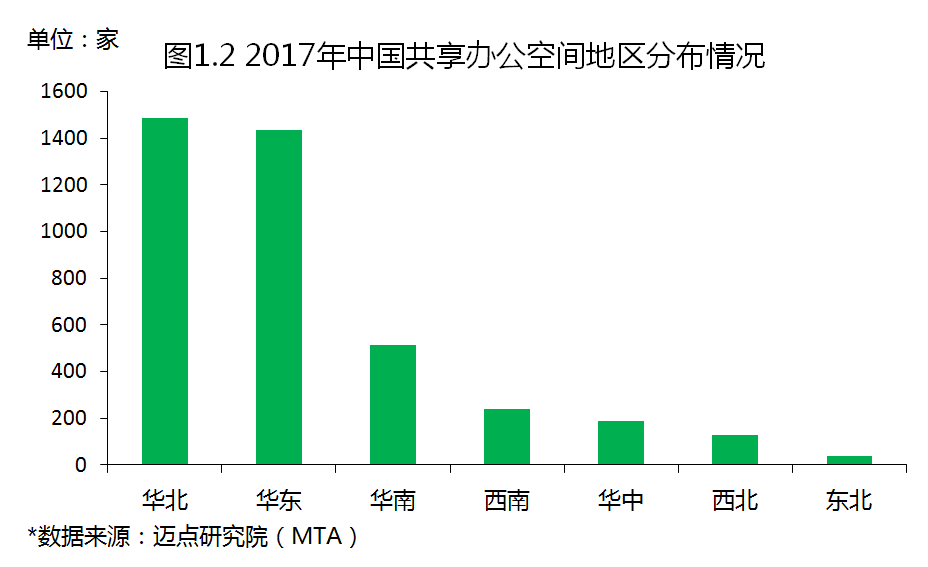

在地区分布上,经济发展和办公数量成正关系。其中,华东与华北地区累计达到近3000家,占比超过6成;而华南与西南地区则因为仅广深和成渝加持,发展速度相对前者要慢的多。

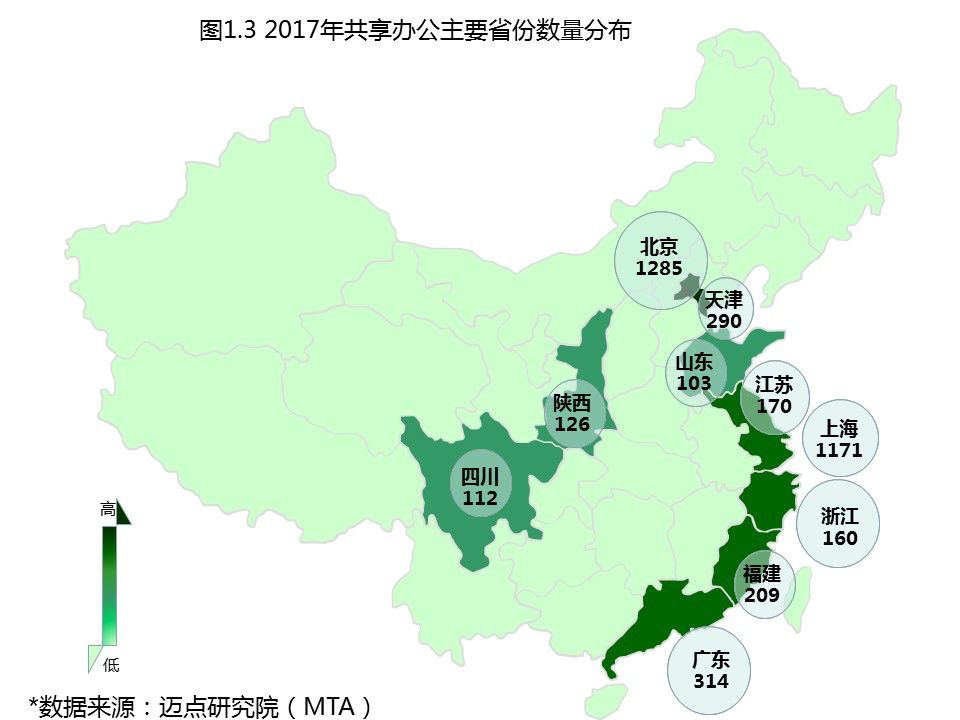

从省份分布来看,共享办公目前多分布在沿海地区,内陆地区仅四川与陕西两地进入全国前十。这其中,广深和江浙的发展容量还有较大空间,而中部地区部分省会城市则有机会在未来脱颖而出。

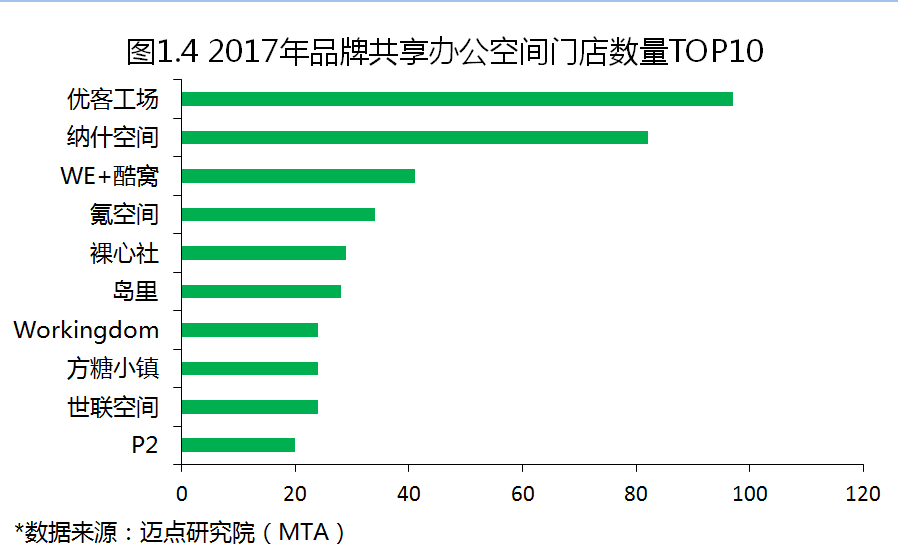

共享办公品牌市场规模

就迈点研究院(MTA)纳入监测的共享办公品牌来看,截止2017年底,优客工场门店数稳居第一,接近百家;纳什空间和WE+酷窝紧随其后,门店数分别达到82家和41家。目前品牌空间数量仍较少,仅占全部数量的1成左右。未来巨头通过主动收购或加盟管理等方式吸引小型空间入局,将成为行业常态。

综上所述,中国共享办公的整体空间存量还较大,尤其是广深、江浙以及中部地区。其丰富的创业环境和政策扶持,仍将成为未来发展的主引擎。而在北上广深等一线城市,随着初创型品牌逐渐成熟,未来的竞争将主要通过收并购圈地的形式展开。

下面,我们通过对四地的2016年市场数据表现回顾,来总结和预测接下来的市场红利将会在哪。

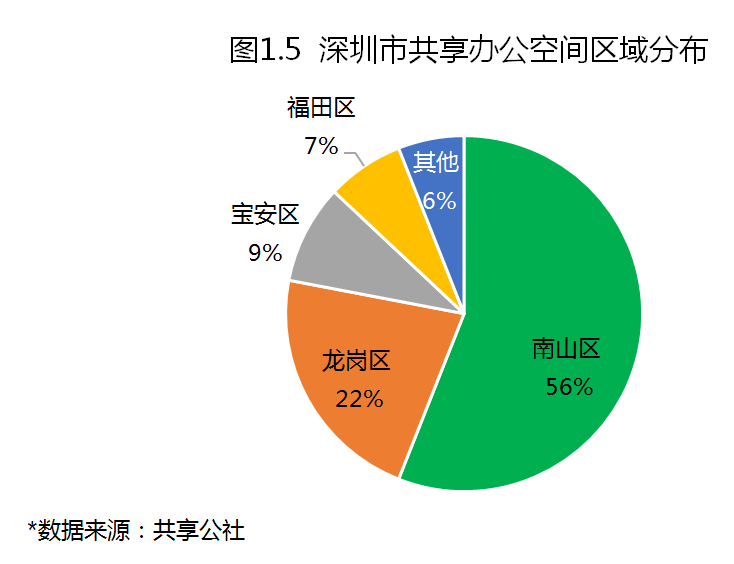

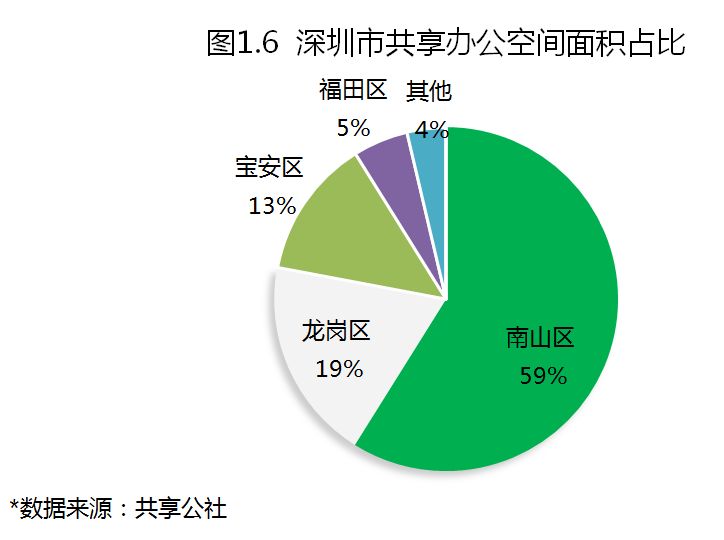

共享办公之深圳篇

在分析深圳市场时,我们得到的一组数据是:在2015-2017年期间,深圳共享办公新增体量逾80万平。我们挑选了区域分布以及空间面积占比两个维度,来诠释深圳目前各区域市场的发展情况。据共享公社数据显示,从区域分布上来看,作为高端创新资源的汇聚地,南山区聚集了深圳56%的共享空间资源。其次是龙岗区,占比达到22%。而其他区域,则分布数量较少。从面积分区统计来看,南山区同样占比最多,达到59%;宝安区占比13%。这说明,高科技术初创企业是深圳共享办公企业发展的主要客群,而高昂的租金也使得这些办公企业的规模化布局较分散。

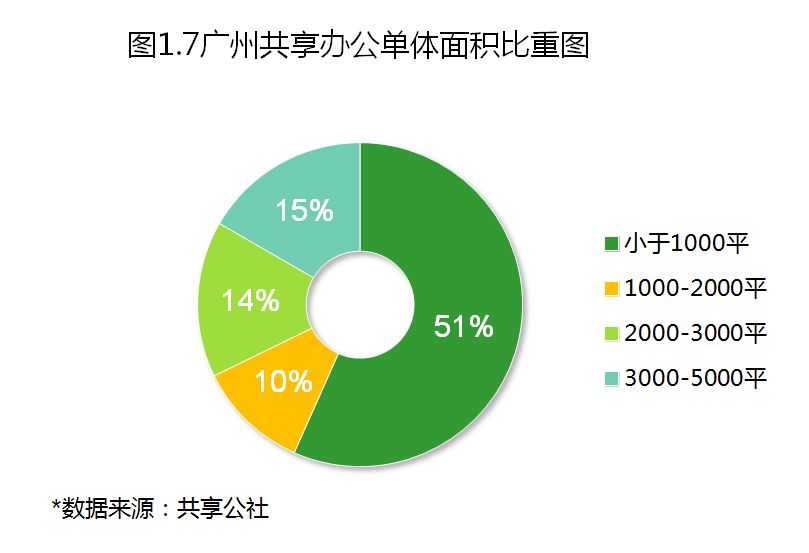

共享办公之广州篇

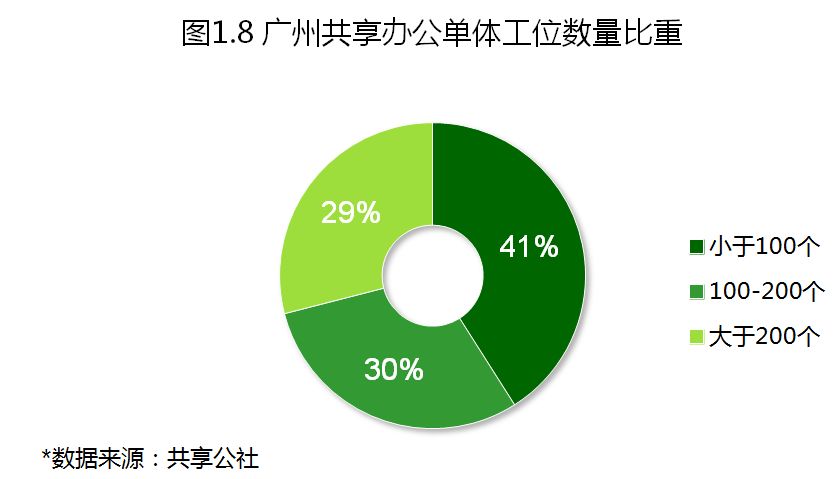

在研究广州市场时,我们关注的是经营层面。没有“租金”压力的市场环境下,其成长速度虽然不及深圳那么快,却更容易形成一个相对成熟稳健的市场。据共享公社数据显示,广州超过一半共享办公企业规模在1000平以下,工位数量200个以下的占比达到71%,且它们的租金多是2000元以下。这说明,在与传统服务式办公企业对比中,实惠的价格、灵活的空间以及针对性较强的客群布置,是广州共享办公发展初期的主要卖点。

通过广深两地的数据对比,迈点研究院(MTA)发现:高科技初创企业仍然是共享办公空间的第一大客户群,而租金则是导致共享办公企业顺势而为发展的根本要素。高力国际华南区广州公司董事总经理冯文光曾分析认为,广州区域的共享办公空间年均增长率为30%;而有业内不具名专家则预测,深圳增长速度将超过50%,是广州的1.5倍还多。

和广深市场不同,北上两地共享办公企业更多,市场空间容量也更大,投资潜力相对较小。因此,在具体位置、租金以及出租率方面的数据差异,决定了市场投资的重点。如果说广深仍处于全面布局阶段,那么北上已经进入了精耕时代。

共享办公之上海篇

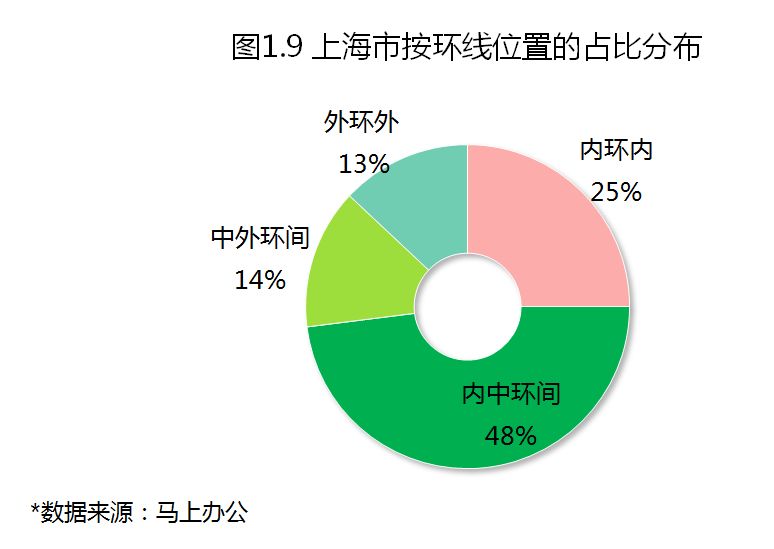

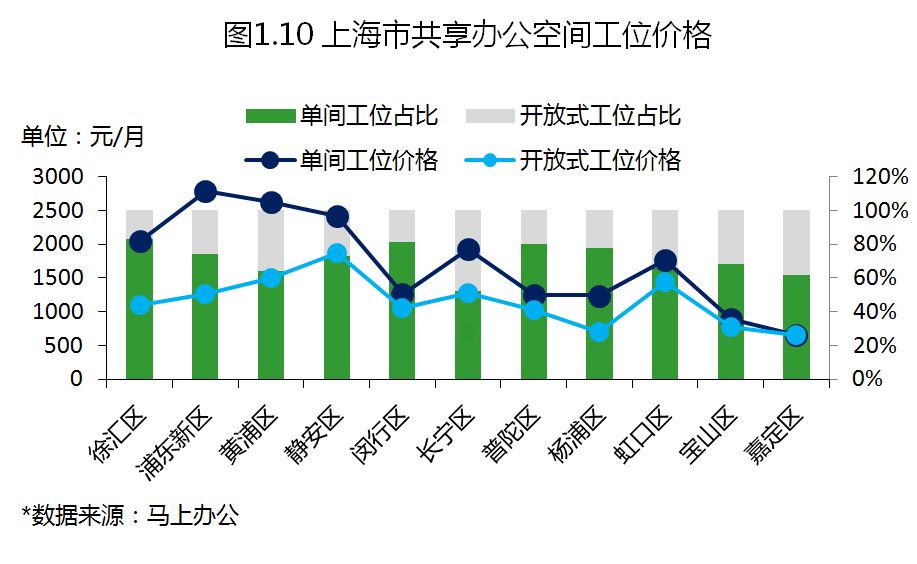

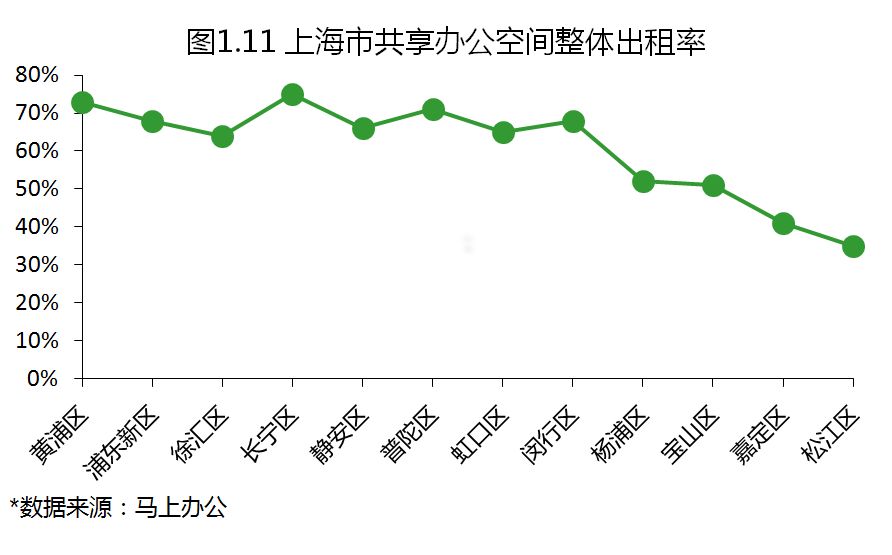

据马上办公数据统计,上海内中环间的空间数量占比接近一半,中环以内的的空间占比达到73%。优越的地理位置、便捷交通、人才的集聚以及完善的配套服务,都是决定共享办公企业开业的重要因素。在市场接受度方面,单间工位高于开放式工位需求,各区占比在52%-83%之间浮动。在整体出租率方面,市中心的出租率也略高于市郊区域。通过数据我们可以判断,上海的共享办公企业客群比较分散,传统和高新企业都有涵盖。共享办公和传统服务式办公的功能正在趋同,而不像广深更像是“高低配”。

共享办公之北京篇

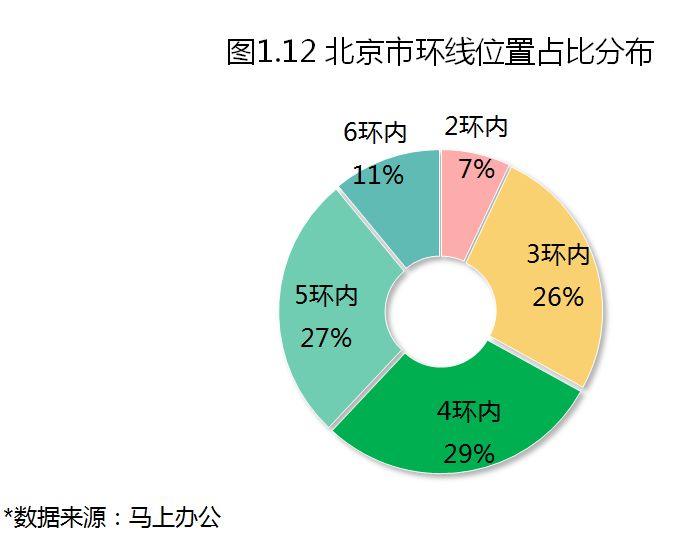

在北京,我们会发现和上海的相同点,比如同样钟情于单间办公,出租率市区普遍高于市郊。但我们也会发现,其整体出租率要比上海低很多,位置布局也围绕高科企业为主。据马上办公数据统计显示,北京市超过一半的共享办公企业位于四环及五环,三环内的仅有26%。众所周知,北京的大多CBD并在市中心区域(政府职能性单位为主),而是在三四环内。

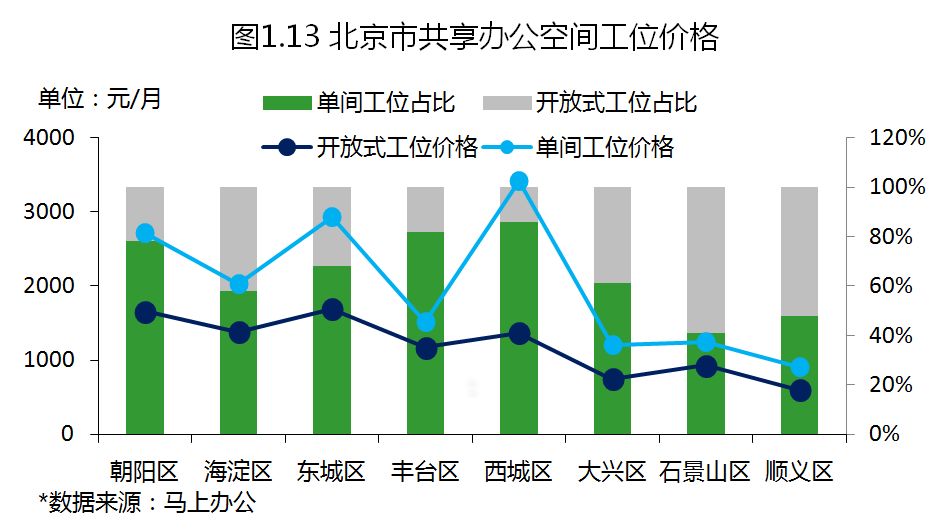

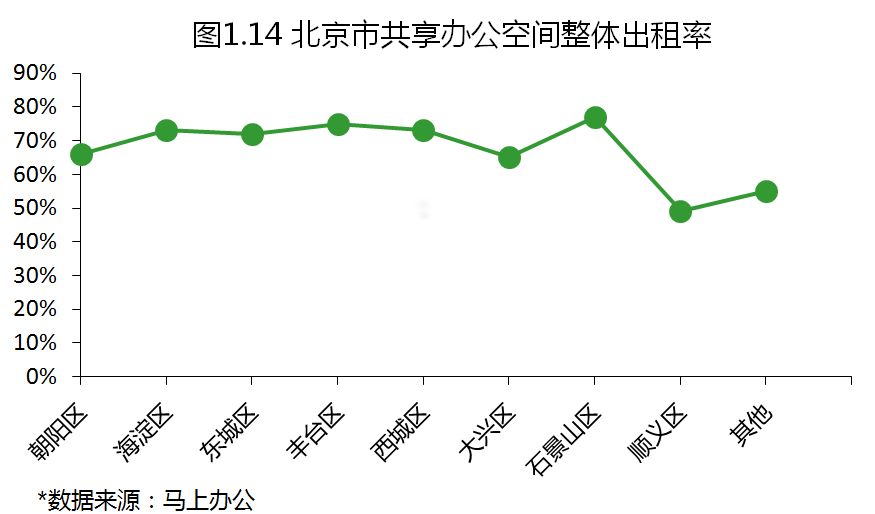

尽管北上两地的共享办公企业规模都很大,但因为客群的不同,其发展特点略有差异。但整体来看,其出租率均在60-80%之间浮动,工位价格(租金)则以1000-3000元/月为主。这说明,经营企业在提高出租率方面,还需要更加多元的市场手段;也提醒新入局者,差异化的产品体验,才能最终赢得市场的认可。

了解完全国整体市场情况以及北上广深4个一线城市的市场容量后,我们对于市场投资的现状、趋向有了一个基本的判断。那么,就共享办公品牌的实际运营能力而言,目前的现状又是怎么样的呢?自WeWork诞生之日起,紧随而来的中国共享办公品牌这几年发展又有哪些特性?

共享办公品牌指数表现

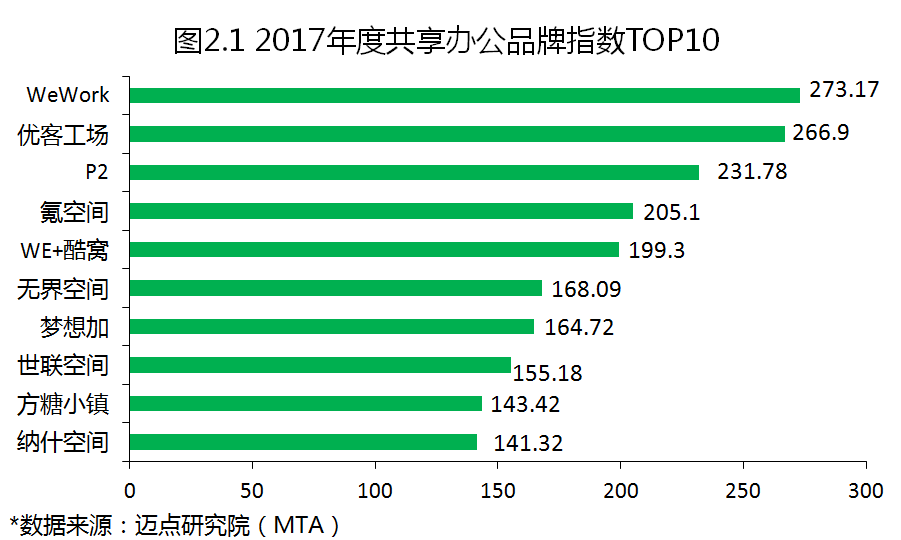

2017年度,在迈点研究院(MTA)监测的300家共享办公品牌中,WeWork问鼎第一,优客工场屈居次席,P2、氪空间以及WE+酷窝分列年度榜单三到五位。从TOP10品牌中,我们会发现既有通过收并购巩固市场地位的,也有WeWork这种孵化模式的,还有部分中国本土化运营的。基于这些特点,我们挑选了4组品牌进行一一比对,通过不同模式以及指数的变化,来看看品牌在市场上的发展程度。

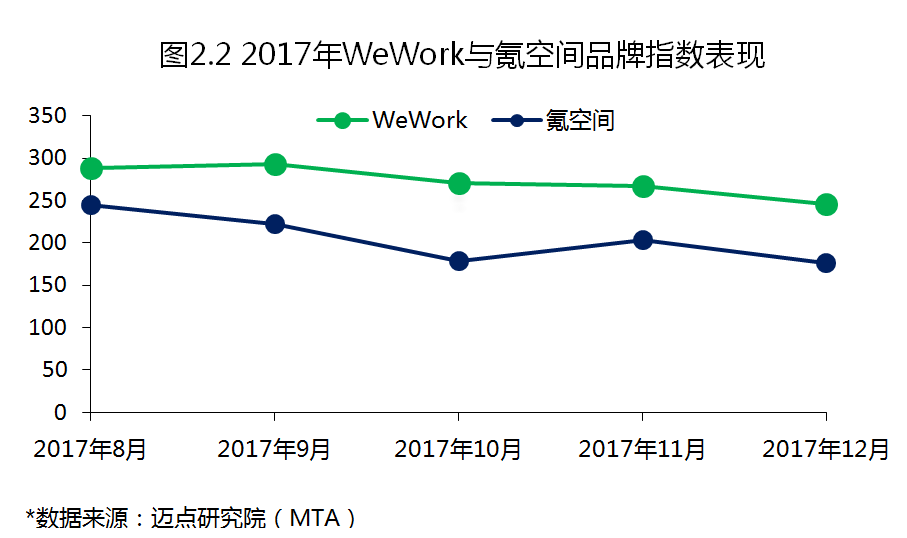

全品类布局:WeWork 、氪空间

对于共享办公企业而言,成立于2010年、总部位于纽约的WeWork常被冠以“鼻祖”的称号。其模式是以自运营、轻资产的模式,将旧有物业改造成风格时尚、装潢精致的新式办公空间,为各类公司提供按需定制的共享办公场所。在盈利方面,WeWork主要通过向入驻企业收取工位服务费以及相关服务费用获利。初期的WeWork重点服务对象是初创公司,后期1000名雇员以上规模公司占其客户数的20%和收入的30%。

在中国,成立于2014年的氪空间成长轨迹非常像WeWork。它于2016年1月从36氪独立拆分,主要为初创企业、中小企业、大企业分支机构和自由职业者等客户提供3种空间产品:移动办公桌、开放式工位和独立办公室。氪空间盈利中约20%来自于非工位收入,多样化的收入结构一定程度上降低了企业的运营风险。

从品牌指数数据表现来看,两大品牌的发展都相对稳定,WeWork每月均超过氪空间一些。产品层面,两品牌针对不同客群都设置了不同类型的空间项目,可谓全品类覆盖。虽然目前的盈利模式仍以收取工位费为主,但WeWork已向“大客户”延伸,而氪空间则旨在提升增值化服务。

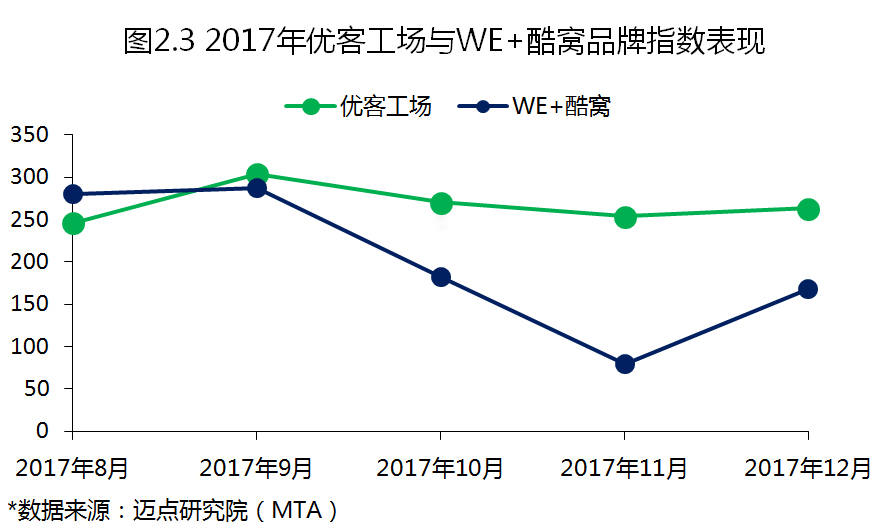

资产化管理:优客工场、 WE+酷窝

作为中国本土的“独角兽”,优客工场采取了完全不同于前者的发展方式。从成立之日起,优客工场便伴随着资本的助力以及投资机构的加持。2015年4月,优客工场由毛大庆博士发起成立,汇集了数十个顶级投资机构。在优客工场的计划中,三年内要在全球32座城市共计设立160个场地,为创新企业提供10万个工位,总办公面积预计达70万平方米,为8000余家企业提供平台化服务。

另外一家企业WE+酷窝,也是通过合并的方式形成一定规模的。它成立于2015年5月,至今已在美国、芬兰、中国等11个国家和地区布局28个共享办公空间,总面积达98800平米,工位数达13453个,315家中小企业入驻,15000位社区成员,并与20余家创投机构达成合作关系。

从品牌指数数据来看,合并后的WE+酷窝曾在市场上经历了一段用户重新认知期,但很快便追赶优客工场。不管是“并购王”、“融资王”优客工场还是经合并而成的WE+酷窝,通过不断加强与创投机构的关系合作,使得资产管理成为共享办公品牌经营中的重要一环。

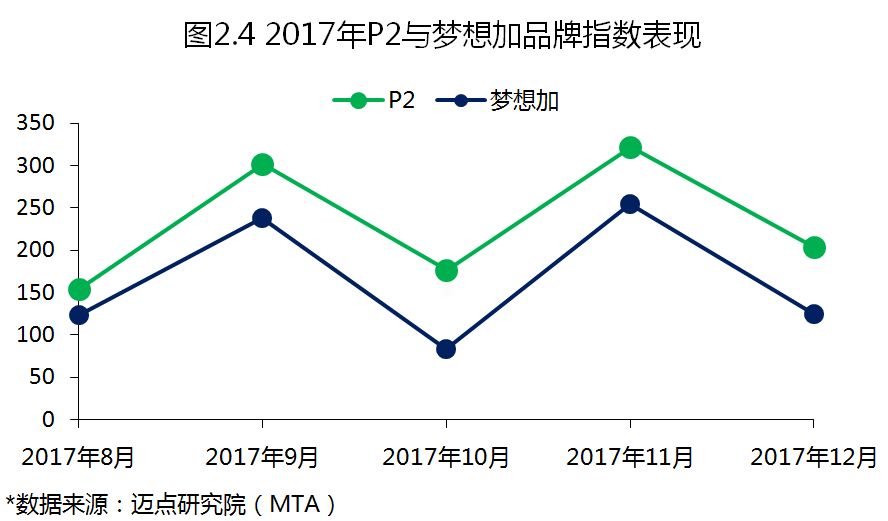

精细化运营:P2、梦想加

P2成立于2010年,是市场上的早期玩家之一。与太合音乐集团成立合资公司,打造国内首家音乐垂直主题共享办公空间;与内容创业服务平台“新榜”共同推出内容空间;与虹桥万科中心、北京华贸中心合作,打造高端商业综合体空间,将共享办公的形态融入更多元化的生态。P2通过提供不同的创业相关活动,为入驻企业提供辅助服务。

作为一家专注于科技办公体验的共享办公空间品牌,梦想加整合了智能空间管理、空间设计以及社区运营服务三大产品。自创立之初,就坚持走技术路线。通过科技智能完成空间与人的连接,实现更丰富的办公资源调动和自动分配。

P2与梦想加是北京与上海两地较有代表性的共享办公品牌,两者采用的运营方式有所差异。从品牌指数数据表现来看,其被拿来比较的概率较高,数据变化趋势类似。不管是重技术,还是重运营,通过精细化的运营来提升共享办公企业的竞争力,都是绝大多数品牌需要提升的核心点。

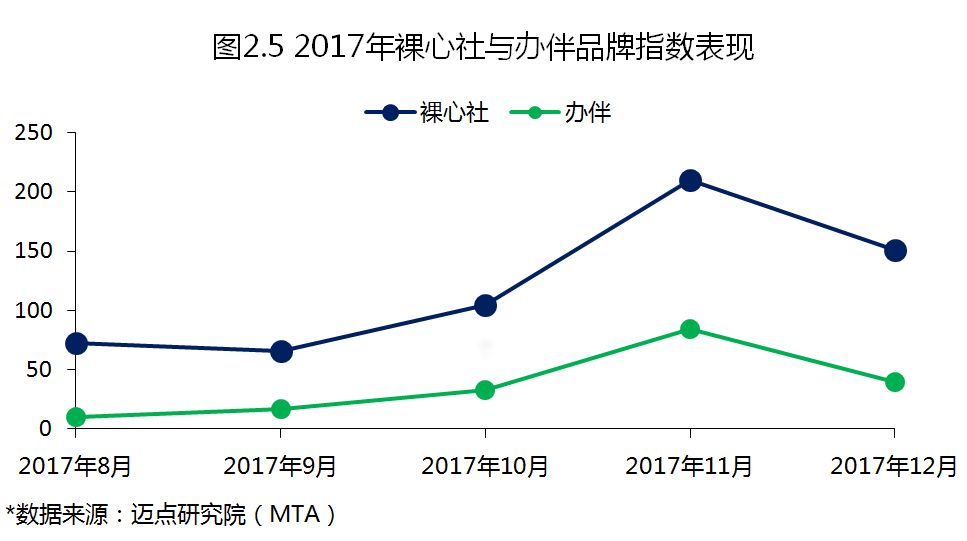

垂直化分类:裸心社、办伴

裸心社由高端度假村品牌裸心于2015年推出,主要面向高端市场,工位价格稍高。与WeWork类似,裸心社也为入驻企业提供移动办公桌、开放办公区的固定工位以及独立办公室三种服务,分别对应不同的价格。2018年1月,裸心社宣布收购澳大利亚共享办公企业Gravity,共同提供高端共享办公服务,这意味着未来其将开始逐步扩展国际市场,而不局限于国内市场。

同样发力高端共享办公的另一个品牌办伴,通过“分布式生态办公”理念,形成一张办公房地产+互联网+企业服务+社群相结合的超大型物联网,以更优质的服务、更舒适的空间、更智能的科技更新大众对于共享办公行业定位和物业形态的认知。

尽管两大品牌的整体数据目前都不高,未能进入年度品牌TOP10,但与当前房企公司的去量化诉求匹配度却是比较高的,发展曲线也呈上升态势。尤其是高端商务区的甲级写字楼,加盟这一系列的品牌,或将赢得它们的又一轮新生。

综上所述,无论是寻求在规模化的道路上做到领先者,还是通过产品+运营的双保险护航,中国共享办公品品牌的发展因为体量、位置和发展阶段而各具特性,而这正是一个市场日渐成熟的必经之路。

看完市场情况以及品牌表现,我们有必要来分解现有客群。因为经营企业的保密原则,我们通过潜客的分析,来预测下一阶段的发展点。当前,共享办公客群主要分为三类,第一类是早期创客群体;第二类是成熟创客群体,第三类则是集团公司办事处。以上三种潜在客群,主要分类如何,偏好如何,地域分布又怎样?

早期创业者潜在客群分析

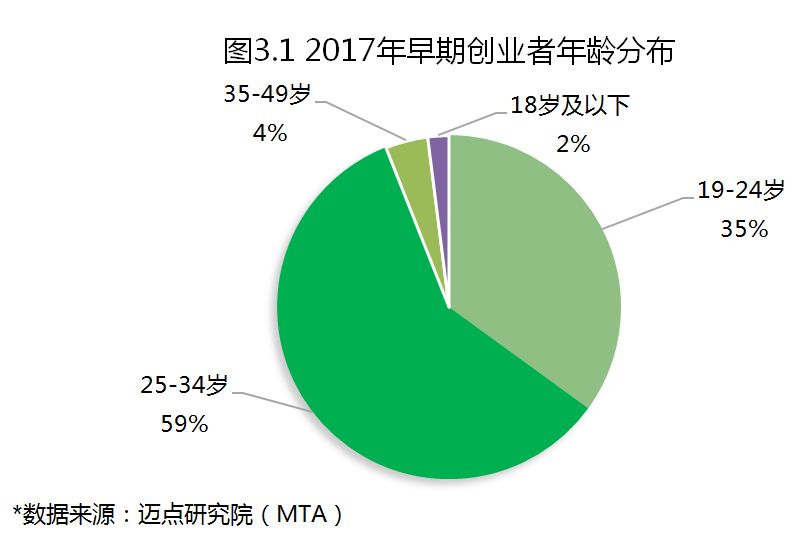

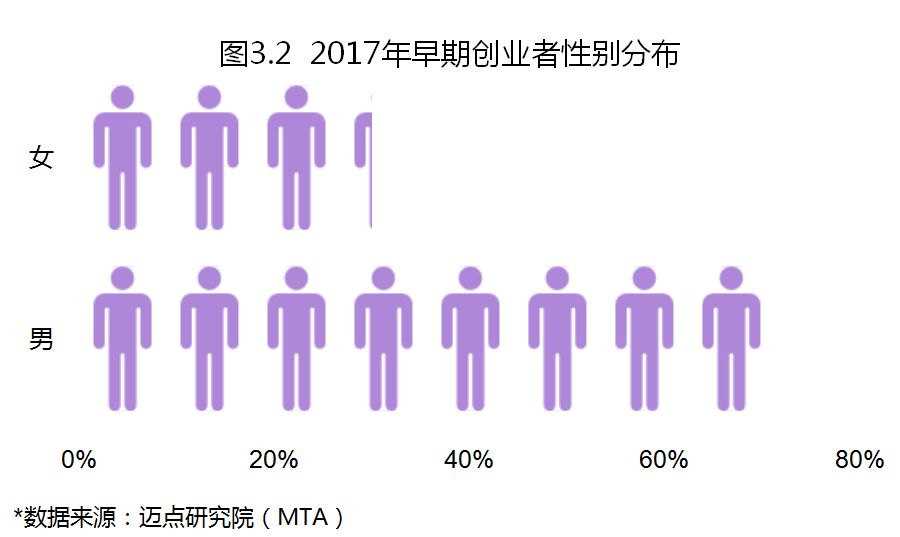

从对早期创业者潜在客群的基本属性来看,早期创业者中男性占到了7成,女性仅有3成。而从年龄构成上看,19-34岁之间的创业者占到逾九成,年轻化是早期创业者的一大趋势。

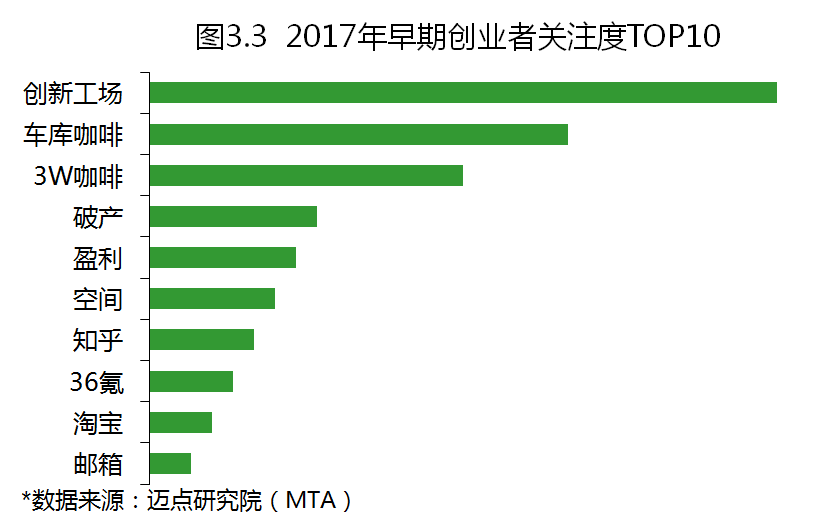

从早期创业者关注的词汇中可以看到,除了共享办公外,其对创业过程中最关心的两个事情分别是破产和盈利。可见,早期创业者普遍拥有较强的盈利紧迫感与危机意识。

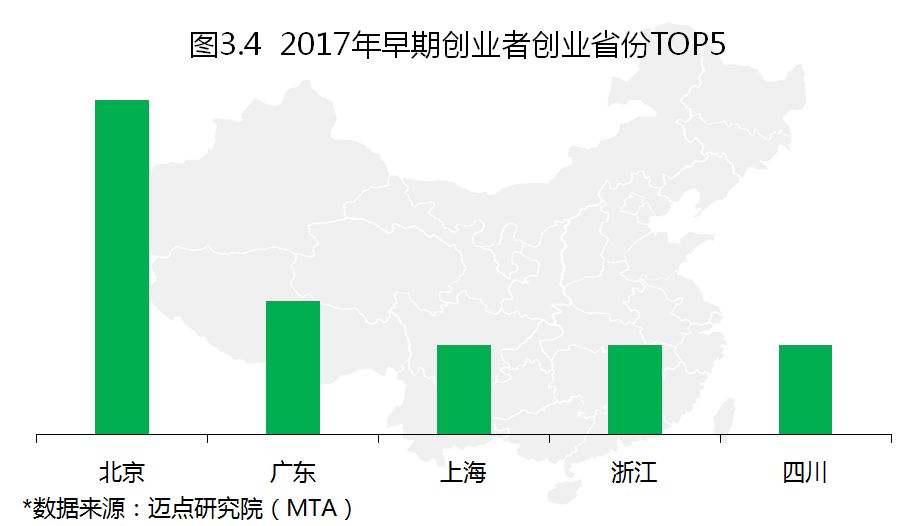

在早期创业者聚集的省份中,北京是早期创业者最为聚集的地区,其次是拥有两个一线城市的广东。同时,近年来,以杭州与成都为代表的新一线城市,聚集的创业者也逐渐增多。

成熟创客潜在客群分析

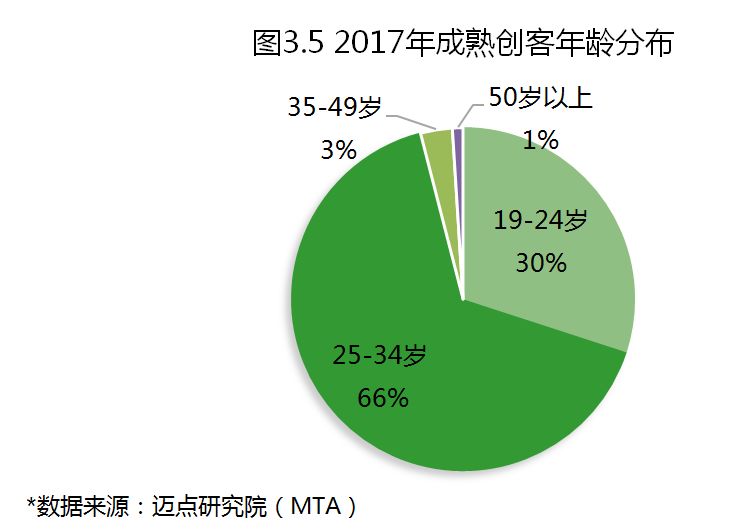

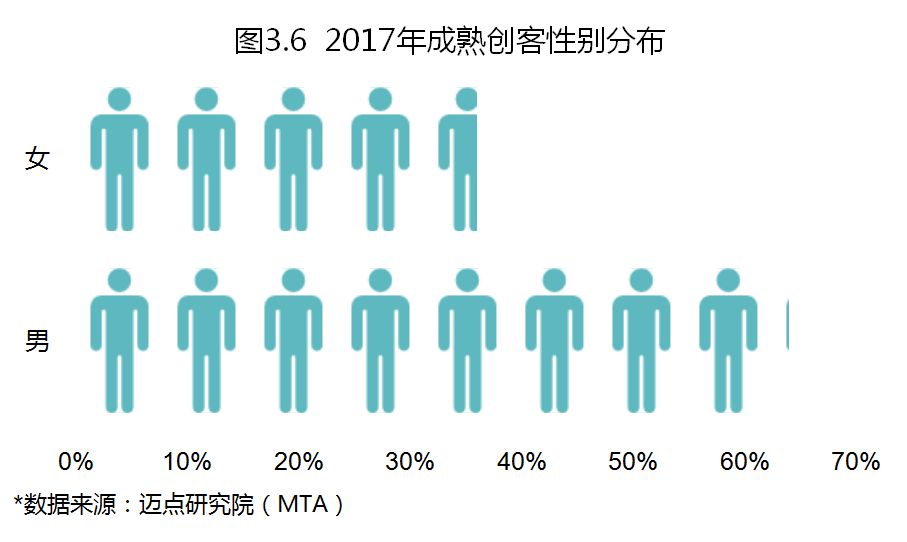

在成熟创客潜在群体中,25-34岁年龄段人士居多,占比达到66%。而从性别分布来看,男性成熟创客比例仍明显高于女性。拥有一定的知识、经验以及经济基础,是成熟创客群体的主要特点。

成熟创客群体与早期创业者的关注内容稍有不同,其招聘需求逐渐显现。这也提醒共享办公运营者,可在成熟创客群体较为聚集的共享办公空间中,增加招聘及与之相关的人力资源增值服务。

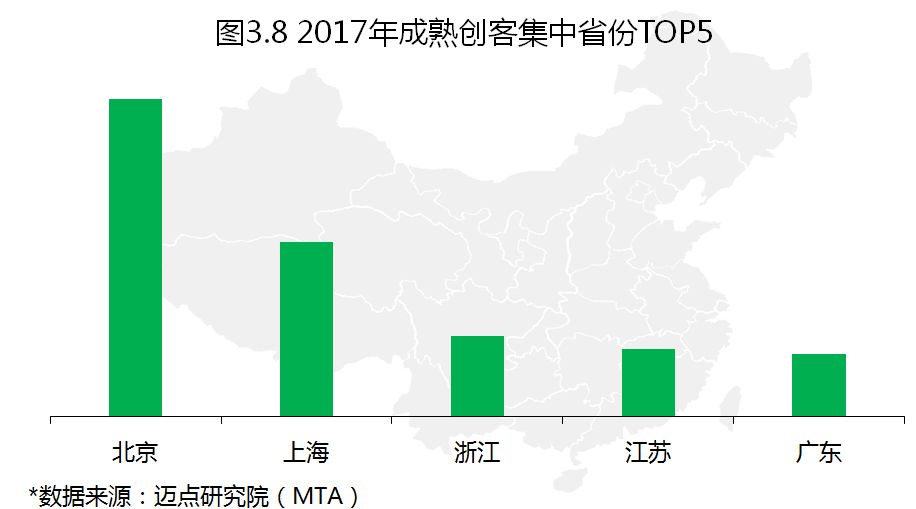

从成熟创客群体集中的省份来看,北京最多,上海其次。浙江地区日渐成熟的创业环境和政策春风,也让众多成熟创客驻留于此。

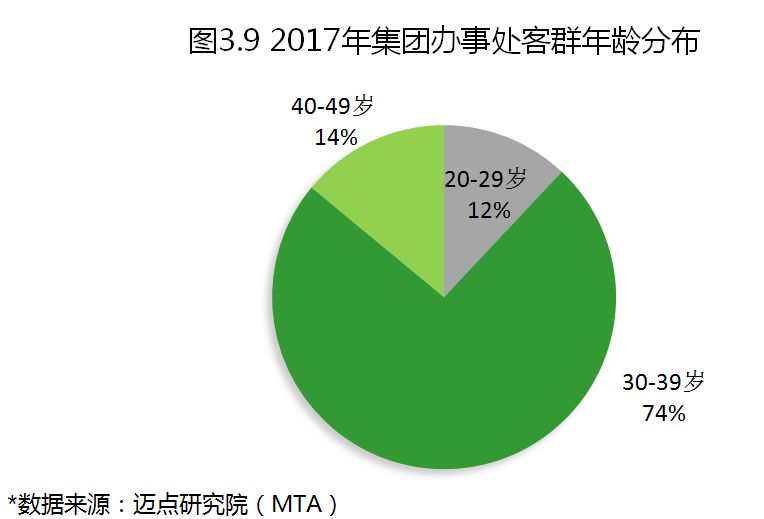

集团办事处潜在客群分析

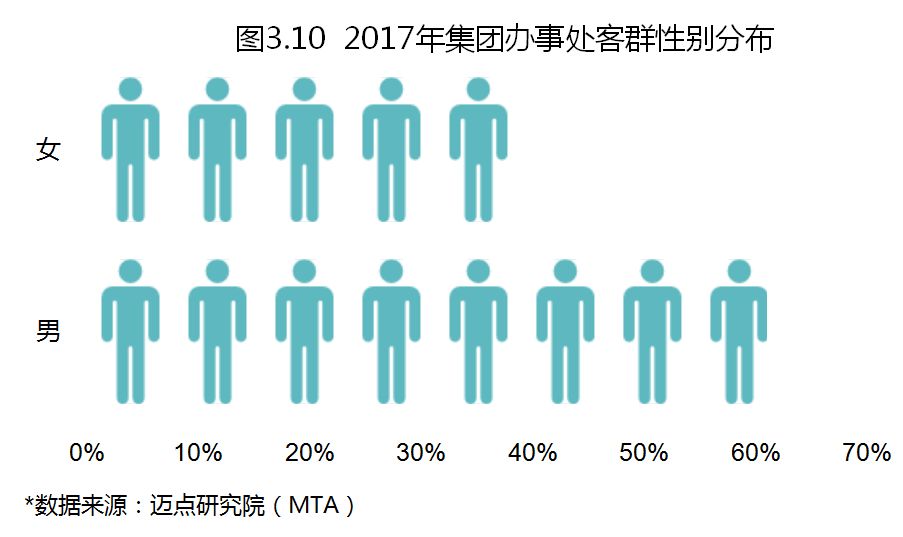

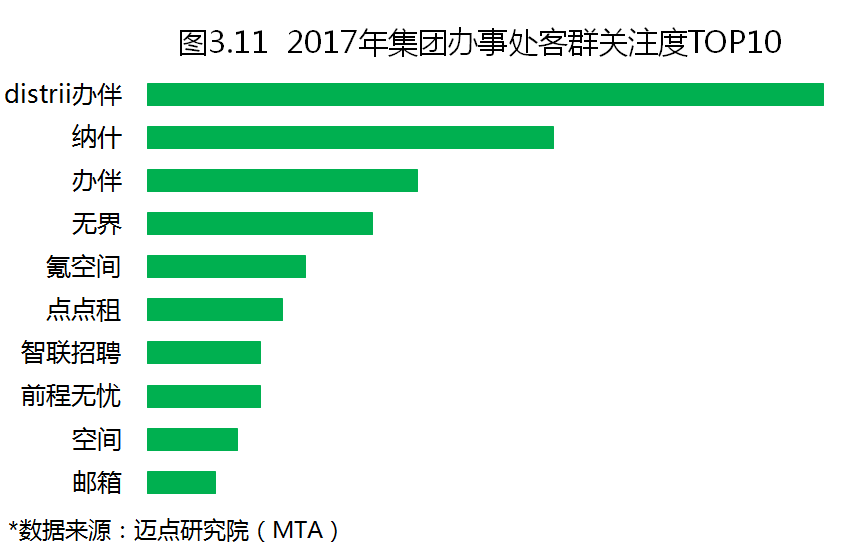

共享办公中的集团办事处客群中,年龄多集中在30-39岁之间,而30岁以下及40岁以上仅占10%左右。从性别占比来看,相较创业群体来说,集团办事处在共享办公中的客群女性占比略高,达到4成左右。

与成熟创客相同,驻外集团办事处的人才获取压力也较大。同时,因为是异地开会的频次较多,其线上通讯、办公以及社交的需求也非常旺盛。