经济缓中趋降,房贷同比大降

——5月份经济与金融数据点评(海通宏观姜超、于博、梁中华)

统计局和央行14号公布了5月份的所有中国经济数据,到底5月份经济如何,未来经济是回升还是回落,且看我们的分析。

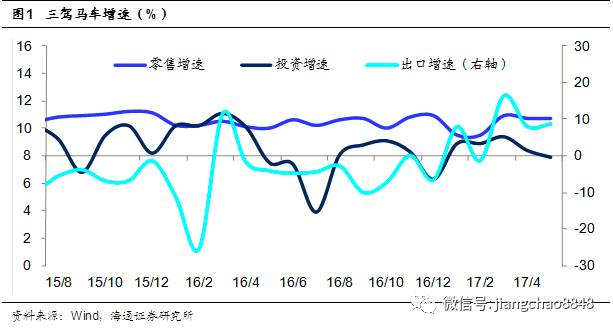

一、三驾马车涨跌平互现

首先,从需求的三驾马车来看:

外需小幅改善,5月出口增速从8%小幅回升至8.7%,其中对美国(11.7%)出口仍高、对欧盟(9.7%)出口增速明显回升,新兴市场方面对韩国(10.2%)、香港(-10.6%)等出口增速改善。

内需中的消费保持稳定,5月份社零总额增速持平在10.7%,限额以上零售增速从9.3%略降至9.2%。扣除物价之后,5月社零实际增速从9.7%略降至9.5%。

投资增速明显回落,5月份投资增速从8.4%降至7.9%,投资增速创下了年内新低。

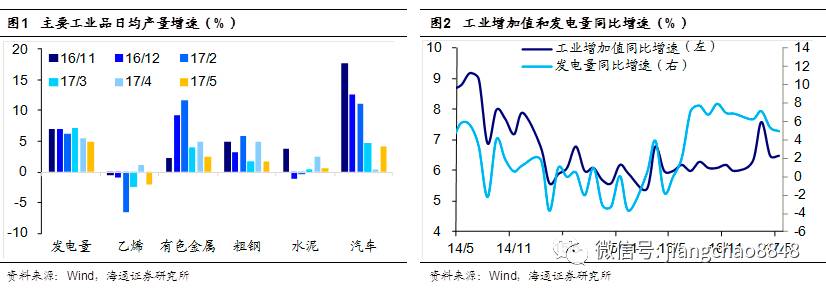

二、工业增速稳中趋缓

从工业生产来看,5月份工业增加值增速稳定在6.5%,增速与4月持平。

但从主要的工业产品产量增速来看,5月份涨少跌多,上游发电量同比增速从4月的5.4%略回落至5.0%、原油加工量增速转正,中游粗钢、水泥、乙烯、有色产量增速均降,下游汽车产量增速回升但仍偏低。

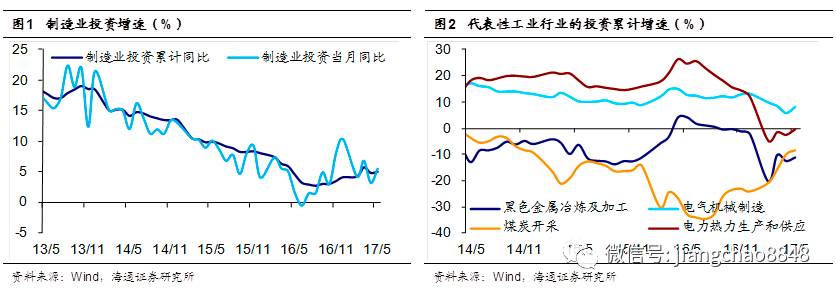

三、投资增速继续回落

在3月份以来经济缓慢减速的过程中,主要的拖累就是投资。3月份的投资增速还高达9.4%,到5月份就降到了7.9%。

从三大投资构成来看:

制造业投资短期反弹。5月制造业投资增速5.6%,较4月的3.3%小幅反弹,但仍低于1季度的5.8%。制造业投资增速反弹主要缘于低基数效应,16年5月制造业投资增速从4月的5.2%降至1.6%。在工业企业收入、利润增速双双下滑的背景下,制造业投资增速反弹动力不足。

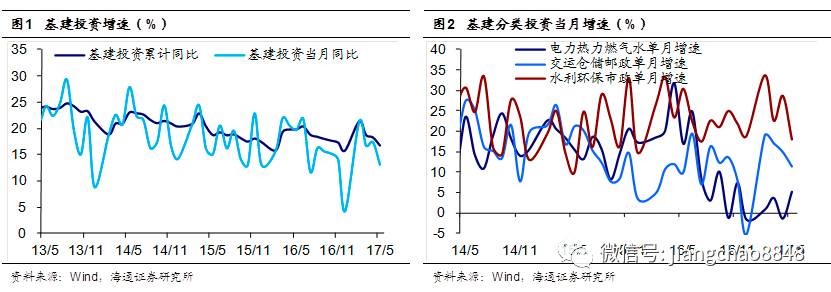

基建投资增速大跌。5月基建投资同比增速13.1%,较4月的17.4%大幅回落。具体看,虽然电力热力燃气水当月增速回升转正,但交运仓储邮政当月增速小幅回落,而占比最高的水利市政环保当月增速大幅下滑超过10个百分点,是基建投资增速大跌的主因。基建投资增速创年内新低,财政收支矛盾仍是掣肘,5月财政收入增速大幅下降。

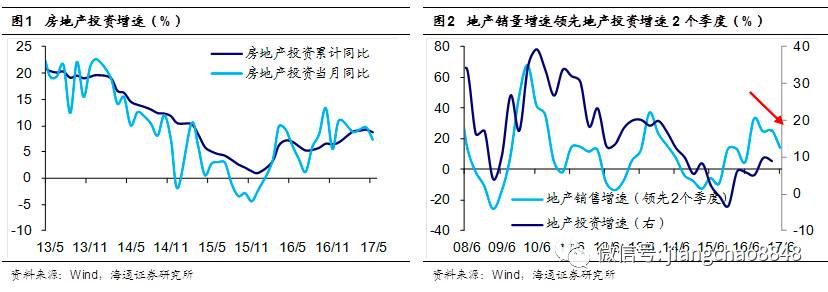

地产投资增速首现回落。5月房地产投资同比增速7.4%,较4月小幅回落,也是17年以来首次出现回落。而去年同期基数并不高,这意味着,随着地产销量增速在去年3季度冲高并在4季度大幅回落,前期地产销售对地产投资的带动效应正在减弱,而融资受限也令地产投资雪上加霜。

四、地产需求依然低迷

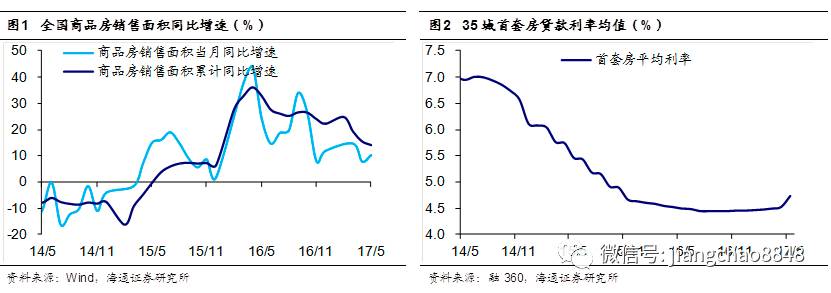

地产销量增速反弹仍低。5月全国商品房销售面积同比增速10.2%,因基数较低,较4月的7.7%略反弹,但仍远低于一季度的19.5%。新一轮楼市调控政策,尤其房贷利率回升,令地产需求持续低迷。5月35城首套房贷款利率均值已从4月的4.52%大幅回升至4.73%。

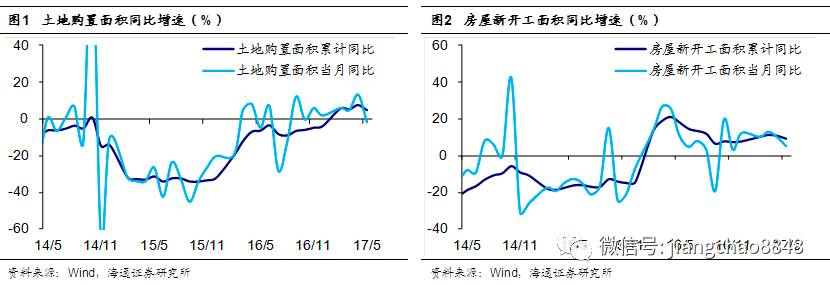

购地大跌,新开工小降。5月全国土地购置面积增速从4月13.6%高位大幅回落并转负至-1.4%,印证百城住宅类土地成交面积增速从4月0.5%大跌转负至-33.0%,主要缘于金融去杠杆背景下地产融资受限。受此拖累,5月新开工面积增速也从4月10.1%下滑至5.2%。

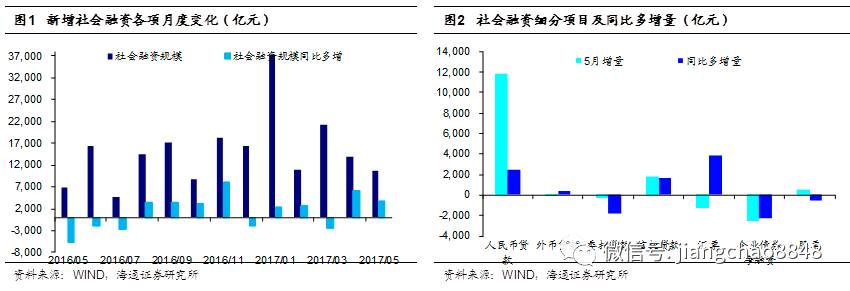

五、融资依旧多增、债券非标回落

5月新增社融总量1.06万亿,同比多增3855亿,但环比少增3000多亿。其中对实体贷款新增1.18万亿,同比多增2406亿;金融去杠杆压缩非标增长,表外委托、信托贷款、票据融资仅新增289亿,进一步走弱;债市利率高企令信用债净融资负增2462亿。债券、非标锐减,而表内贷款形成一定替代,是社融增长主要支撑。

六、信贷增速不低,房贷同比萎缩

5月新增金融机构贷款1.11万亿,同比多增1264亿。贷款增速已经连续两月高于往年同期水平,说明在表外融资、发债都受限的情况下,表内贷款利率水平又较低,成为企业融资主要方式。

企业贷款增长继续高于季节性。5月非金融企业及机关团体贷款增加5661亿,其中,短期贷款增加2472亿,中长期贷款增加4396亿,明显高于往年同期水平。如果考虑到5月地方债发行放量对企业贷款的冲击,企业中长贷的增长更为明显。一方面民间投资增速回升,对企业信贷需求有一定支撑,另一方面债券和非标融资成本走高、监管趋严,贷款形成一定替代。

房贷虽然不低,同比明显萎缩。5月居民部门贷款增加6106亿,其中中长期贷款增加4326亿,增速仍然不低,但同比去年同期下滑了近1000亿,同比降幅创11年