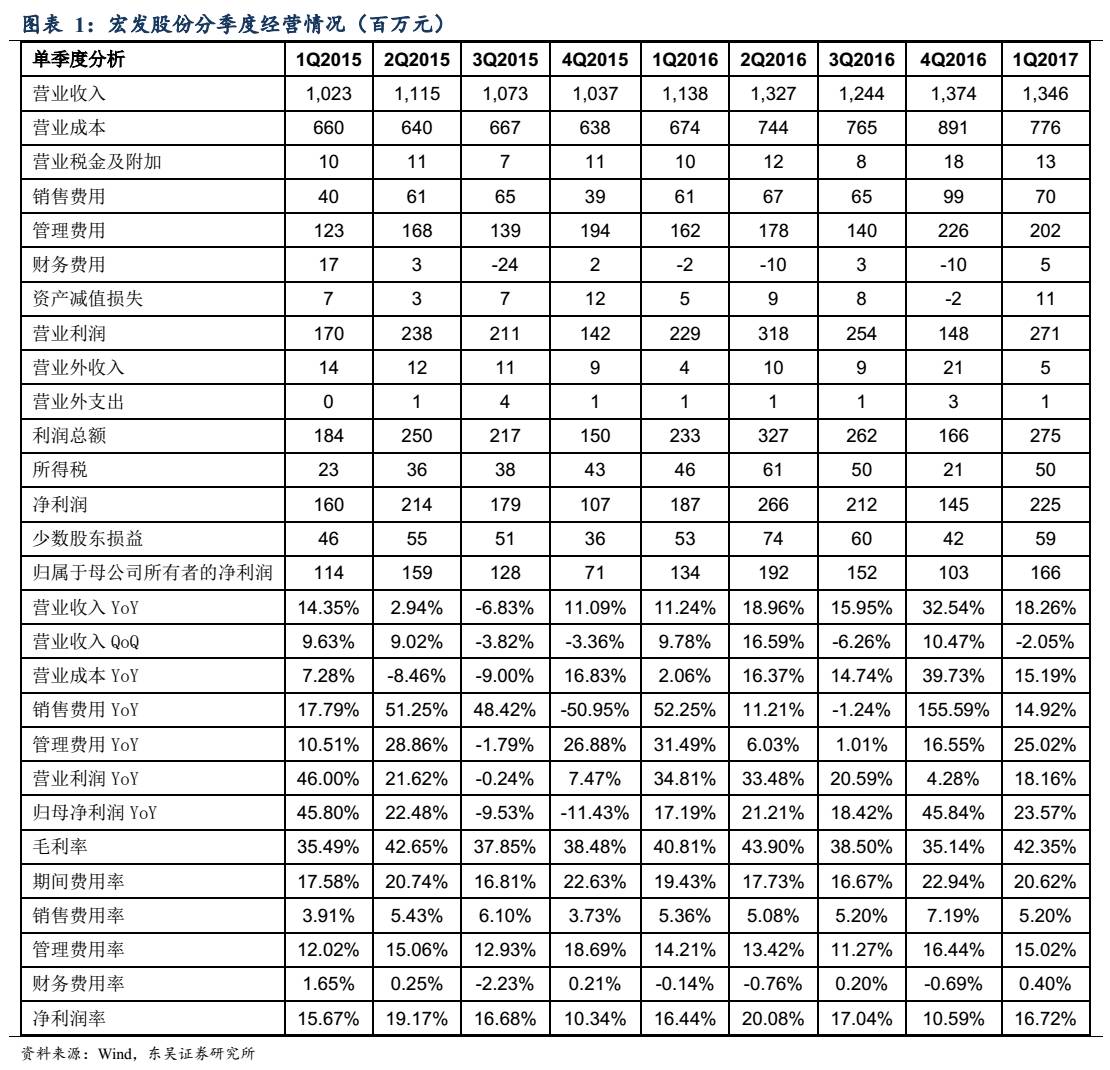

2017年一季度营收增长18.26%,净利润增长23.57%,符合市场和我们的预期。

公司2017年第一季度实现收入13.46亿元,同比增长18.26%,实现归属于上市公司股东的净利润1.66亿元,同比增长23.57%,对应每股收益为0.31元;公司扣非后属于上市公司股东净利润1.61亿元,同比增长22.37%。营业外收入为464万元,同比增长4.27%。公司业绩整体符合市场和我们的预期,通用继电器、汽车继电器增长超预期。

通用继电器发货量增长50.9%超市场预期,电力继电器增长14.4%。

通用继电器受益于下游家电行业需求持续好转,一季度发货5.96亿元,同比增长50.9%,目前产品供不应求。通用继电器下游行业空调占比最高,约40%,其次为洗衣机、冰箱等,受房地产影响较大。我国房屋新开工面积2016全年同比增长8.1%,今年一季度同比增长11.6%,同时商品房销售面积今年一季度增长19.5%,我们预计二季度公司通用继电器仍将保持较好增长,全年有望实现20%增长。公司通用继电器产品将不断加大在海外高端家电市场以及光伏等新能源领域的拓展,我们预计未来仍将实现稳定增长。电力继电器虽然国内电表市场增长乏力,但公司在海外始终保持30%以上增长,一季度发货3.73亿元,同比增长14.4%,预计今年将实现10-15%增长。工控继电器实现发货8700万,同比增长31%,我们预计今年有望实现近30%增长。

新能源汽车继电器受政策影响一季度同比下降,传统汽车继电器实现44.1%超预期增长。

公司新能源汽车继电器一季度出货4500万,同比下降30%,主要是由于政策影响一季度新能源汽车销量下滑。3月新能源汽车产销分别为3.30万和3.11万,分别同比增长30.9%和35.6%,环比2月增长83.7%和76.9%,大幅好转。我们预计二季度开始新能源汽车销量将持续好转,同时公司新能源汽车继电器市占率也在不断提升,预计全年将实现4亿以上收入,同比增长60%以上。公司的高压直流继电器已供Tesla测试完成,大概率将进入Model3供应体系,下半年Model3量产值得期待。公司传统汽车继电器一季度发货2.77亿元,同比大幅增长44.1%,公司已陆续成为通用、福特、菲亚特等车企的全球合格供应商,今年成为韩国现代、起亚全球供应商并开始供货。公司在汽车继电器领域制造水平已接近全球行业一流,而市占率仍较低,正凭借高性价比快速替代外资品牌,目前公司在北美、欧洲以及日本、韩国系市场新项目储备充足,新产能也在陆续释放,我们预计今年公司汽车继电器业务有望实现30-40%增长,未来几年都将保持30%增速。

低压电器3月起快速增长,新产品市场拓展进度较好。

低压开关发货1.6亿,同比增长14%,3月以来开始快速增长,3月份发货占一季度40%以上。公司持续加强销售团队的建设,加强和大客户的合作,截至去年公司已在渠道建设上发展了50家渠道,预计今年将带来可观的增量客户,我们预计今年低压电器业务将实现30%以上增长。公司的新产品市场化进展顺利,汽车应用电子产品、电容等均实现1000万以上销售,传感器、灭弧室、连接器、真空泵等都已给客户送样,今年有希望实现批量销售。

毛利率同比增长1.54%,销售费用率下降0.15%,管理费用率微增0.81%,财务费用增长0.54%。

公司第一季度毛利率为42.35%,同比增长1.54%,环比增长7.21%。一季度销售费用为0.7亿,同比增长14.92%,销售费用率为5.20%,同比下降0.15%。一季度管理费用2.02亿,同比增长25.02%,管理费用率为15.02%,同比小幅增长0.81%。一季度财务费用为534万元,同比去年同期159万元净收益下降436.35%,主要受汇率波动导致汇兑亏损增加所致,财务费用率为0.40%,同比增长0.54%。

存货下降9.60%,预收款较年初大幅增长71%,经营活动现金流同比下降549.69%。

公司一季度存货为8.53亿,较年初下降9.60%。应收账款为15.77亿,较年初增长18.66%,增速与收入增速接近,说明营收质量良好。预收款为0.33亿,较年初大幅增长71%,反应了公司产品订单增长较好,市场竞争力增强。一季度经营活动产生的现金流量净额为-1.26亿,同比下降549.69%,主要原因是公司支付到期应付票据同比增加了9884万元,人员工资同比增加了7684万元。

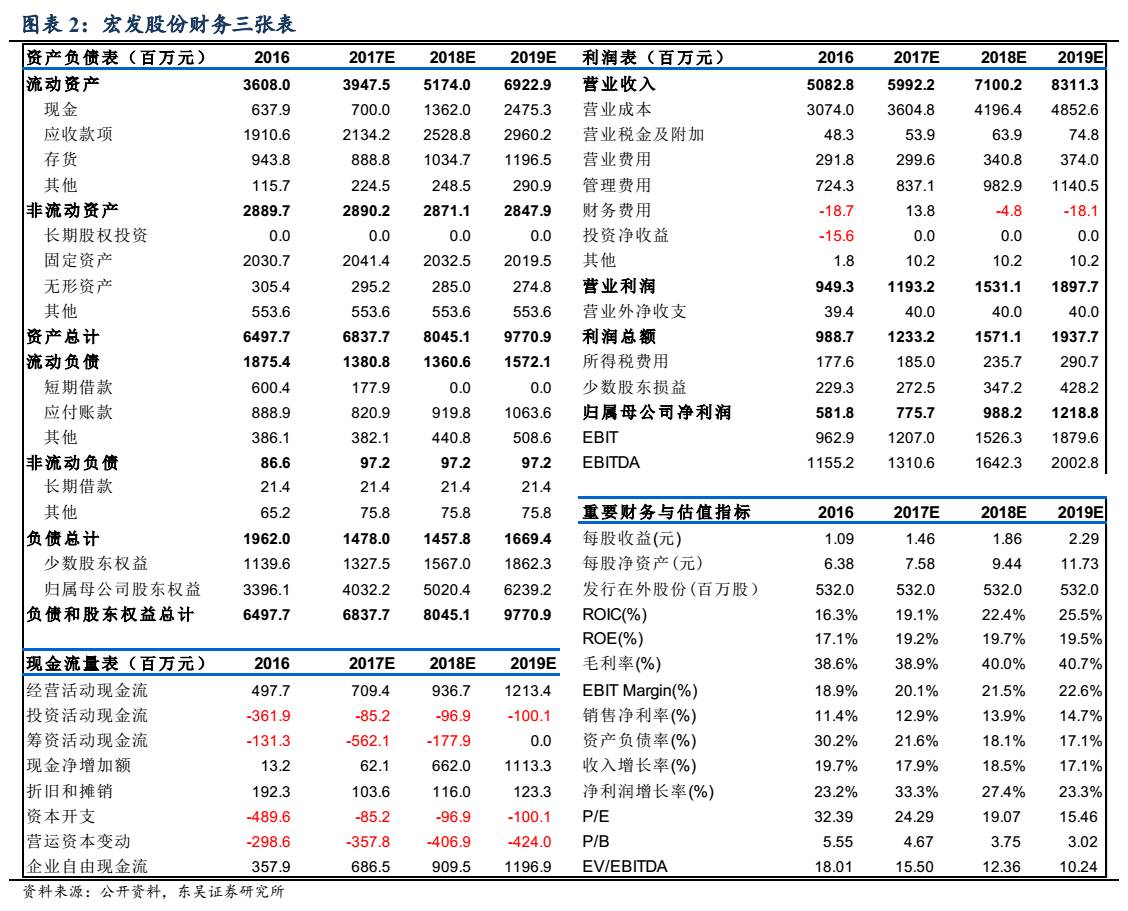

盈利预测与估值:

我们预计公司2017-2019年归属母公司股东净利润为7.76亿、9.88亿、12.19亿,对应EPS分别为1.46/1.86/2.29元,同比增长33%/27%/23%,考虑到公司在继电器领域的龙头地位、具备很强的自动化装备能力、汽车电子领域销售占比显著提升,新产品高压直流继电器快速放量,低压电器/传感器等新产品逐步放量,给予2017年30倍PE,目标价43.8元,维持买入评级。

风险提示:

宏观经济持续下行、汇率风险。