数通光模块行业龙头,乘风迎接行业新机遇

17年中际装备收购苏州旭创100%股权后,成为全球高端光通信收发模块领域的领军企业之一。子公司苏州旭创营收迅速增长,三年复合增长率达62.51%。公司在北美及国内一线云计算数据中心客户的份额保持领先,在业内率先推出400G数通方案,并在5G前传产品获得大客户认同并已小批量出货。我们看好公司未来成长路径,预计公司2019-2021年EPS 0.91/1.26/1.85元,首次覆盖给予“买入”评级。

数通市场有望走出低迷期,看好数通市场将在2020年迎来复苏

数据中心流量正在主导全球数据流量,

IT+CT

加速融合背景下,数据中心网络重要性渐渐超越运营商网络。近几年

ICP

厂商资本开始推动大型数据中心建设,数据中心网络互联需求持续推动光模块需求增长。目前

100G

市场进入成熟期,

Facebook

新型网络架构以及国内需求都将驱动未来

100G

光模块需求,同时未来降

价趋势趋缓,产品毛利率有望保持稳定。数据中心网络升级具有一定周期性,400G大概率在19

年底开启规模集采,

2020

年迎来规模商用,我们看好数通市场将在

2020

年迎来复苏。

5G驱动网络大升级,电信市场助力公司新增长

5G驱动承载网光模块速率及数量升级,5G牌照落地后,整体5G建设逐渐进入落地期,2019年上半年,公司的5G前传产品已开始批量交付。此外,苏州旭创还加强在相干技术的研发力度,为未来在5G回传、传输网光模块进入市场打下了良好基础。公司有望借助5G进一步打开电信市场,电信市场增量可观。

新机遇下看好公司中长期发展,首次覆盖给予“买入”评级

我们认为公司未来业绩将受益数通板块景气向上以及5G建设放量双共振,预计公司2019-2021年净利润分别为6.48/9.01/13.18亿元。参考行业内可比公司19年平均PE 41x,考虑公司数通市场领先优势以及400G产品率先小批量出货,给予公司19年PE PE 50-55x,对应目标价45.50~50.05元,鉴于行业有望走出低迷期,首次覆盖给予“买入”评级。

风险提示:400G数通光模块市场需求不及预期;电信市场拓展不及预期;行业竞争加剧;硅光技术发展超预期。

点击文末阅读原文下载报告PDF

1. 数通光模块行业龙头,乘风迎接行业新机遇

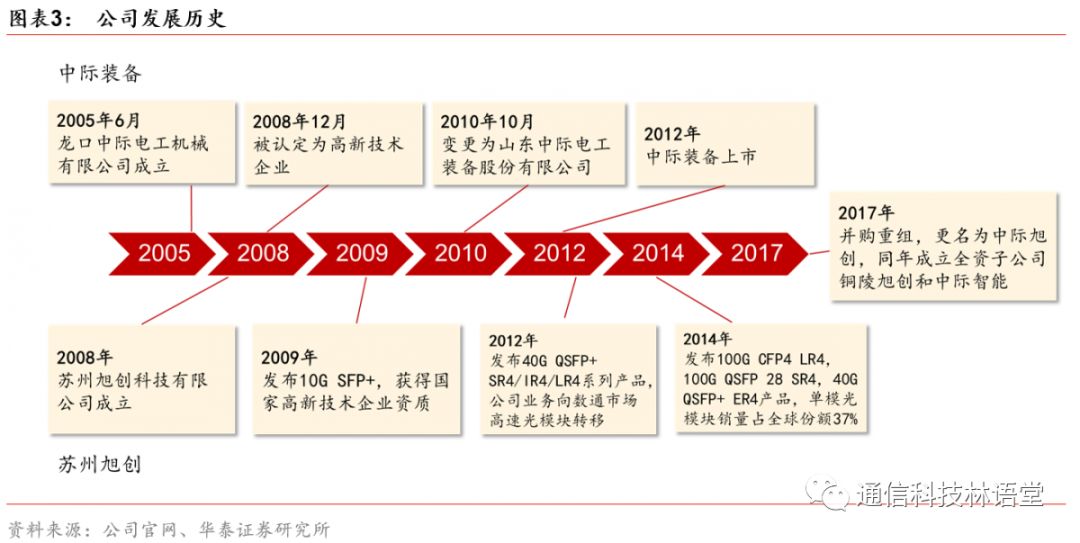

中际旭创股份有限公司简称中际旭创,前身为中际装备,成立于2005年,2012年在深交所创业板上市,17年中际装备收购苏州旭创100%股权后,成为全球高端光通信收发模块领域的领军企业之一。公司专注于云计算数据中心和5G网络两大核心市场,积极推动高端光通信收发模块领域的发展,加快产业链纵向与横向的投资布局,谋求成为具有国际影响力和领先水平的通信设备制造商。公司目前业务主要涵盖高端光通信收发模块和智能装备制造两大板块,形成了双主业独立运营、协同发展的经营模式。

公司大股东持股比例小,股权结构分散。

截

至2019年6月底,公司控股股东为山东中际投资控股有限公司,持股比例为19.49%。公司实际控制人王伟修是中际控股的控制人,直接持股比例为4.26%,并与其子王晓东通过山东中际投资控股有限公司间接持有公司19.49%的股份,其子王晓东直接持有公司0.38%的股份。凯风旭创和永鑫融盛为一致行动人,共持有公司6.69%的股权。

收购苏州旭创,转型光模块业务布局。

2017年,

中际装备通过发行股份的方式向苏州益兴福企业管理中心(有限合伙)、刘圣等27名交易对方购买其合计持有的苏州旭创科技有限公司100%股权,苏州旭创变更成为公司的全资子公司,公司更名为“中际旭创股份有限公司”。重大资产重组工作实施完成后,公司主营业务发生了较大变化,实现了控股平台下电机绕组装备制造与高端通信设备制造双主业协同发展。

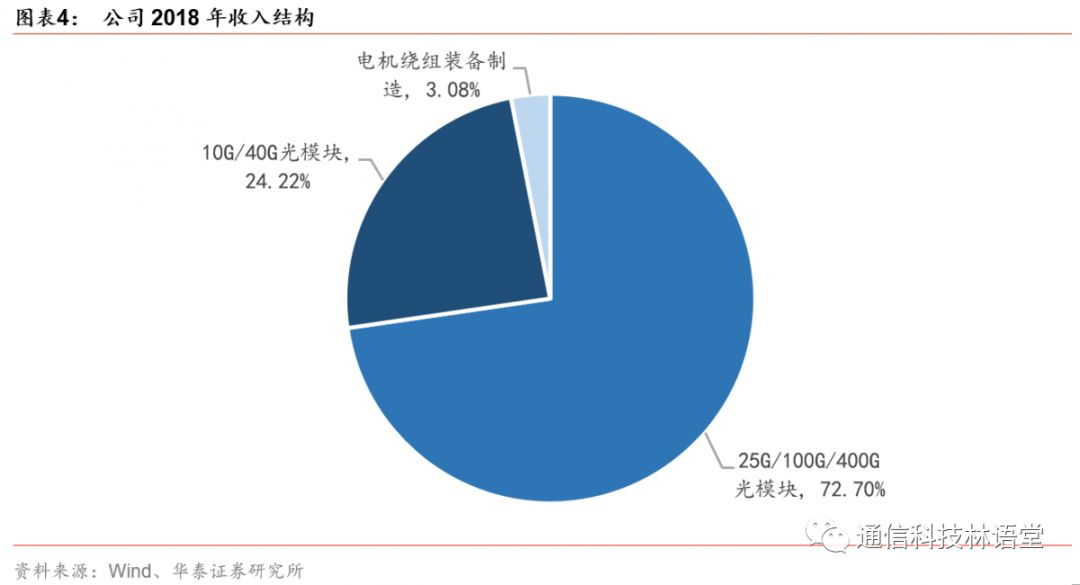

公司的主要两大业务板块为高端光通信收发模块和电机绕组装备。

根

据公司

2018

年年报,高端光通信收发模块业务收入

49.98

亿元,占比为

96.92%

(其中

25G/100G/400G

光模块收入

12.49

亿元,占比

72.70%

,

10G/40G

光模块收入

37.39

亿元,占比

24.22%

),是公司的主要收入和利润来源,由子公司苏州旭创科技有限公司承担;电机绕组装备制造业务收入

1.59

亿元,占比

3.08%

,由山东中际智能装备有限公司承担。

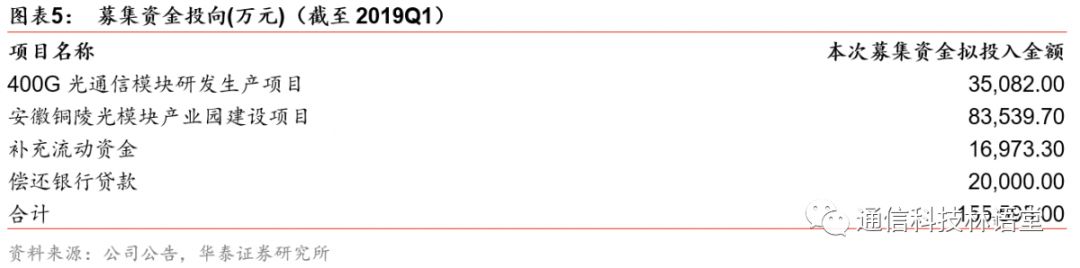

以非公开发行方式募集资金,巩固现有竞争优势。

201

8年4月,公司启动了重组后的第一次再融资,以非公开发行方式募集15.56亿元,募集资金于2019年3月22日全部到位。扣除发行费用后,实际募集资金为15.23亿元,主要用于400G产品研发和产业化、100G产品和5G无线产能建设及补充流动资金、偿还银行贷款。定增的完成有助于公司进一步扩大产能,公司资产质量得到提升,资产结构更趋合理,巩固现有竞争优势的同时也提升了行业地位。

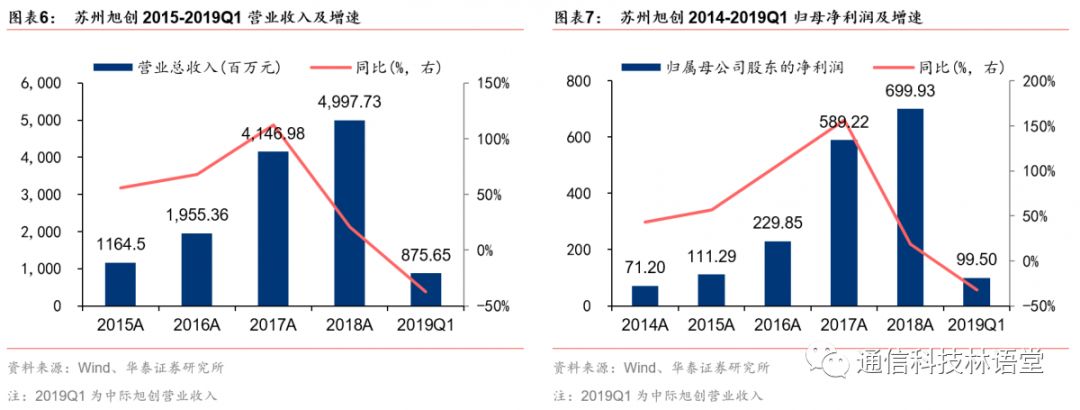

子公司苏州旭创营收迅速增长,三年复合增长率达62.51%。

201

7

年下半年,子公司苏州旭创纳入合并报表范围,并表收入为

22.08

亿元,高于苏州旭创

2016

年全年收入。

2018

年,苏州旭创收入

49.98

亿元,归母净利为

7.00

亿元,营收和净利润大幅增长。

2019

年

Q1

,中际旭创营收为

8.76

亿元,比去年同期下降

37.39%

,归母净利

0.99

亿元,同比下降

32.66%

,主要原因是苏州旭创部分客户消耗库存暂时推迟了

100G

产品的采购,以及部分客户决策全年采购计划较晚,未在

19

年第一季度批量下单。展望下半年,我们认为行业有望走出低迷期,随着下游客户资本开支回升,行业景气度有望向上,公司业绩有望环比改善。

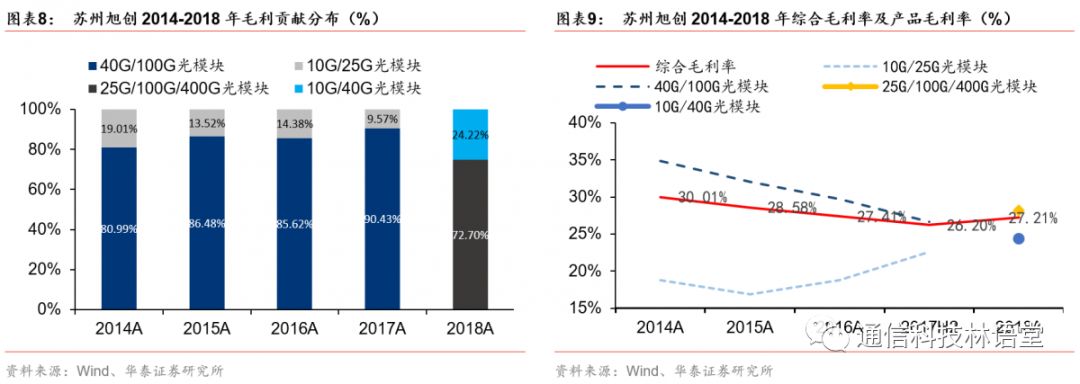

高端光模块比重增大,综合毛利率保持稳定。

2

014-2017年,苏州旭创毛利主要贡献来自于40G/100G和10G/25G系列光模块。其中40G/100G高端光模块产品主要用于数据中心和数据通信领域,占主要份额;10G/25G光模块产品主要用于电信传输场景,占比较少。从毛利率水平来看,公司综合毛利率水平稳定,维持在26-30%之间。随着电信和数通领域的快速发展,光模块产品也在不断替换升级,预计高端光模块占毛利比重会越来越高。

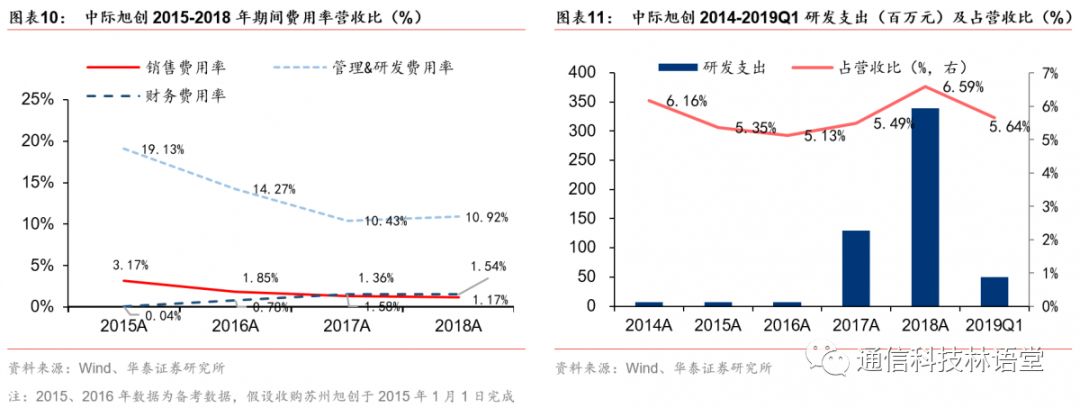

公司期间费用率基本保持平稳,研发投入较大。

2

015-2016年,公司管理&研发费用占比较大,主要原因系苏州旭创加大100G产品的研发力度,研发费用增加及管理层股份激励支出增加所致。根据公司2018年年报,公司研发投入3.31亿元,占营收比6.59%,研发人员数量为512人,比去年同期增加115人。公司全资子公司苏州旭创、中际智能重视研发投入与技术创新,始终通过技术创新保持其产品的技术领先。

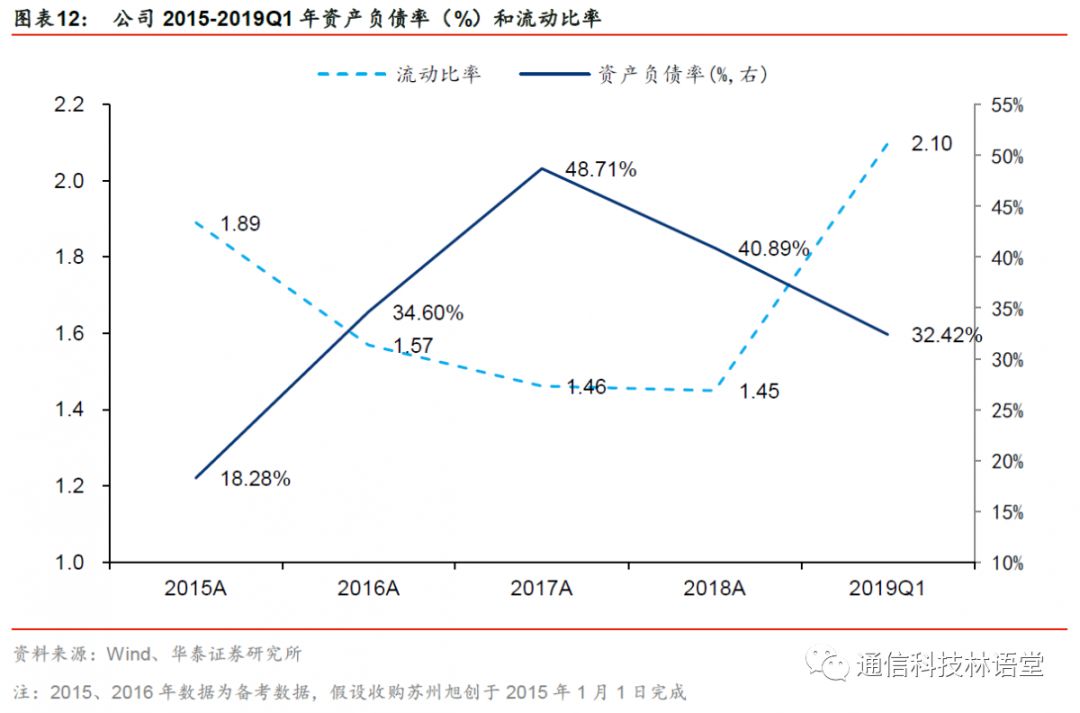

公司整体负债率逐年降低,发展稳中向好。

2

017年收购苏州旭创后,公司资产负债率有所上升,流动比率有所下降,主要原因系一方面由于光通讯设备行业发展较快,业内各公司均利用杠杆向金融机构借款来应对技术更新迭代、产能扩增需求;另一方面公司新增光通信设备制造业务板块发展迅猛,苏州旭创为扩充产能,向金融机构借款增加。2017-2019年Q1,公司营收增长迅速,资产负债率逐渐降低,流动比率逐渐上升。

2. 数通市场有望走出低迷期,公司龙头地位有望进一步巩固

2.1 IT+CT加速融合,数据中心网络重要性越来越高

数据中心流量主导全球数据流量。

从2008年开始,大部分互联网流量源于或止于数据中心。根据思科2018年12月发布的《全球云指数(2016-2021)》以及《移动网络可视化网络指数(2017-2022)》预测,到2022年全球英特网的网络流量才达到4.8ZB,而全球数据中心流量在2016年就已经达到6.8ZB,全球数据中心业务流量将从2016年6.8Z

B增长到2021年20.6ZB,复合增

速达到25%。在可预见的未来,数据中心流量将继续在互联网流量中占主导地位。

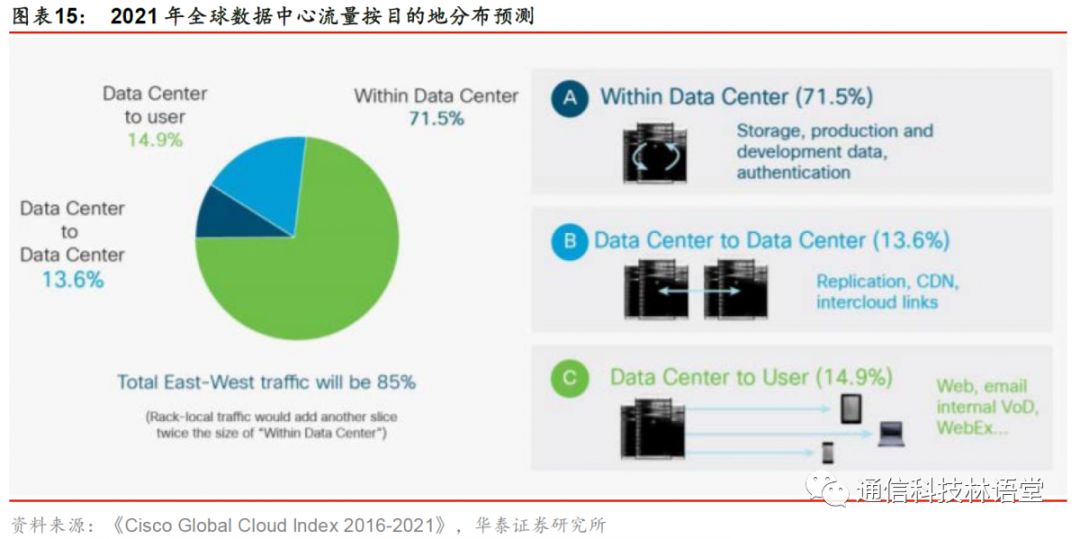

数据中心内部流量成为数据中心主要流量。

根据思科2018年12月发布的全球云指数(2016-2021)预测,到2021年,数据中心内部数据流量将成为主要数据中心业务数据量,占比达到71.5%;而数据中心之间流量占数据中心所有流量的13.6%,数据中心与用户之间的数据流量只有所有流量的14.9%。思科表示,上面提到的数据中心内部流量统计结果并未包含机架服务器内部的数据流量,如果加上这部分流量,则所有数据流量的90%将在数据中心内部产生。

与数据中心相关的流量可以被分为三类:

1、数据中心内部的流量,流量应用包括存储、数据协作、同步、大数据分析等;

2、数据中心之间的流量,流量应用包括复制、CDN和云间的连接;

3、数据中心到用户的流量,流量应用包括网页、Email、视频点播、网络会议等。

数据中心网络重要性渐渐超越运营商网络。

大数据、云计算时代来临后,对于复杂应用场景算法的实现如图像识别、人工智能等,需要更复杂的硬件架构来实现,而数据中心可以给大数据分析提供最基础的架构。这也意味着数据中心网络相比运营商网络不仅具有传输功能,更要有高性能计算处理以及存储的能力。简单的举例来讲,公安交通用的人脸识别系统中,上传的图片可能只有几兆数据量;但是图片进入数据中心进行分析,需要经过一系列复杂的计算流程,再与数据库中的海量数据进行比对,这个中间过程产生的运算和数据量远远超过原有信息大小;最后返回给用户的仅仅是身份信息,而这个身份信息可能只有几十K数据量。

2.2 数据中心网络互联需求持续推动光模块需求增长

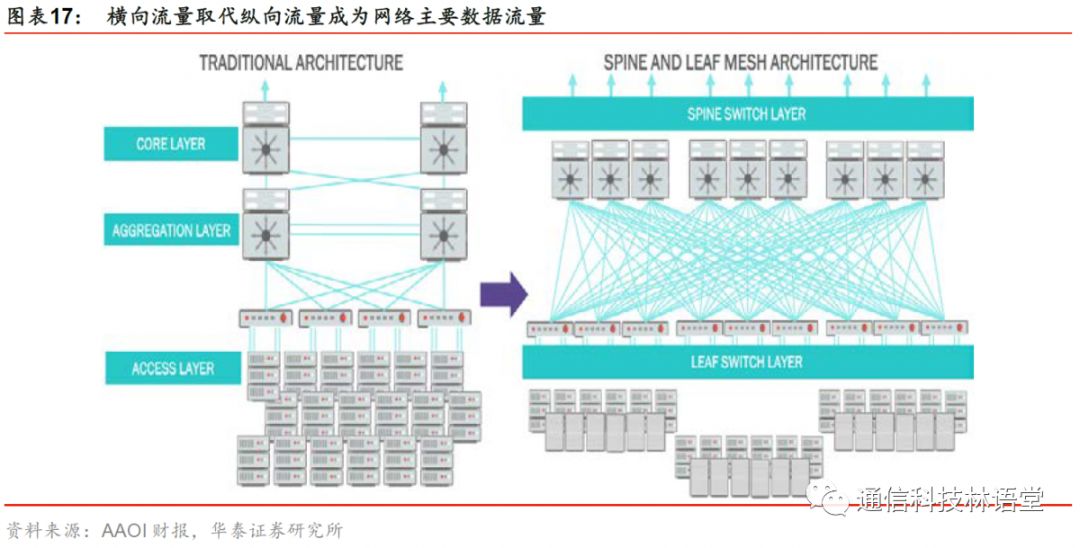

横向流量取代纵向流量成为网络主要数据流量。

除了数据中心数量的增加,科技的进步也对数据中心网络架构发生了较大的变化。传统数据中心网络架构选择三层网络(纵向传输方式),但是随着数据中心利用率以及效用最大化,传统三层网络结构已不能满足需求,Web2.0公司更多的采用开放的架构即叶脊拓扑结构(Leaf-Spine),相比传统纵向传输(用户和IDC/云之间)增加了更多的横向传输(IDC之间,IDC和云,IDC和企业),这样减少传输复杂度并提高了业务的灵活性。Leaf-Spine结构的数据中心增加了更多的横向连接需求,反映出网络架构更加的扁平化,如下图数据中心内部与数据中心之间的横向流量将成为互联网流量的主体,替代传统的纵向流量。

网络架构的改变带动数据中心横向流量的增加,也即对应的数据中心互联的需求持续上升。

数据中心扁平化的网络结构带来更多的横向连接需求,意味着服务器和交换机之间的连接需要更多的光模块来完成高带宽低延时的连接。流量快速增长要求数据中心的带宽要更大,现在数据中心核心链路基本以40G/100G互连,让数据在各个计算节点、存储节点以及数据中心外界高速传递。

互联网内容服务商(ICP)直接采购光模块。

随着流量不断增长以及高性能并行计算的进步,ICP(例如谷歌、AWS、Facebook、BAT等)为了满足自身业务需求不断开发新的技术带来数据中心网络技术升级周期短,复杂的网络结构使得数据中心光模块有定制化需求,互联网厂商也愿意直接与光模块厂商建立深度合作关系,一方面可以降低建设成本,另外一方面也希望借此主导产业发展。根据Lightcounting的数据,阿里巴巴、亚马逊、脸书、谷歌和微软这前五大云公司占据了2018年大型数据中心应用以太网收发器的65%以上。

2.3 100G进入成熟期,400G有望在2020年大规模使用

1)100G未来仍有较强需求,价格下降趋势趋缓

当前数据中心接口主流采用

40G/100G

。

数据中心

100G

市场目前以

QSFP28

封装的各类产品需求最为旺盛,包括

QSFP28 SR4

、

QSFP28 PSM4

、

QSFP28 CWDM4

、

QSFP28 LR4

,全面覆盖从

1

米到

10

公里传输距离的应用,其中

CWDM4

,

PSM4

因为需求量大,是目前市场重点关注的产品。

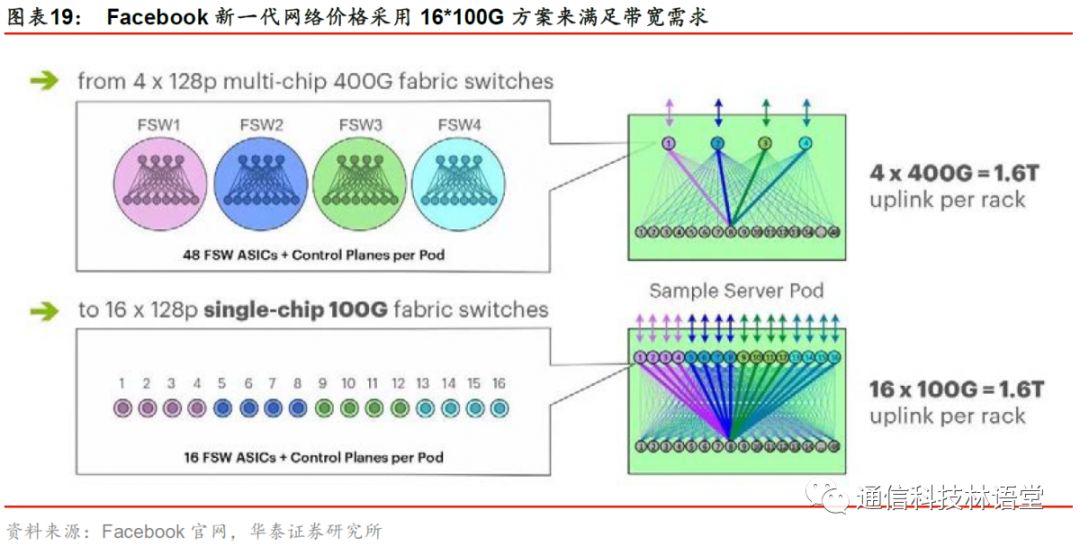

Facebook新型网络架构以及国内需求都将驱动未来100G光模块需求。

2019年3月,Facebook(脸书)在OCP Summit 2019会议上,重磅发布了它的下一代IDC网络F16、新一代的Fabric Aggregator-HGRID,以及其核心组件Minipack。新一代IDC网络架构F16相比上一代网络架构F4,在没有使用更高速率光模块前提下,通过提升网络平面数及减少跳数来达到同样带宽的需求,这将大大刺激未来100G光模块需求。但我们认为未来随着400G光模块成本下降,Facebook新的网络架构可以顺利升级至400G,所以短期看Facebook可能对100G光模块需求量较大,长期来看仍将切换至400G端口。

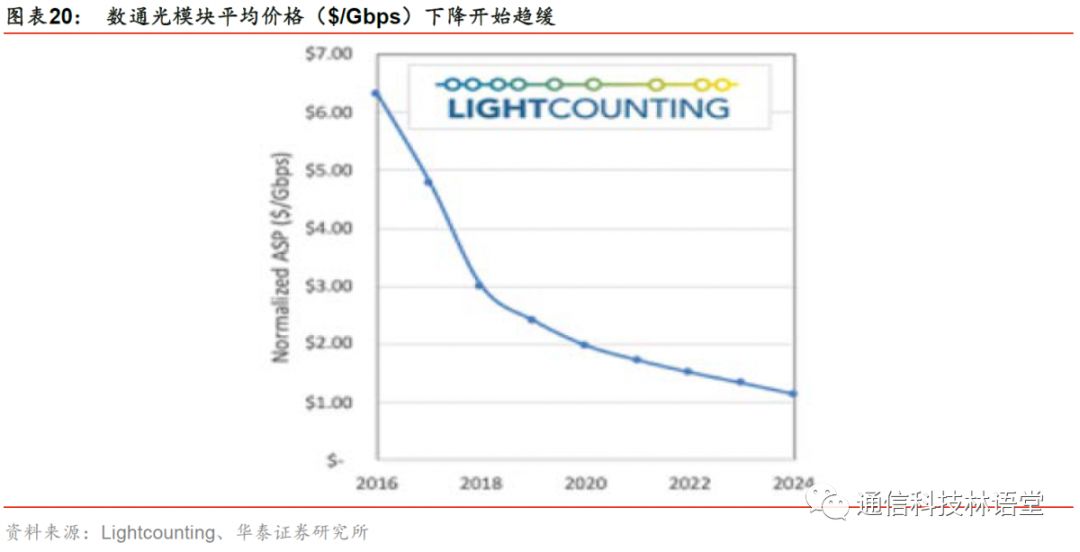

100G市场进入成熟期,预计未来降价趋势趋缓。

2017-2018年市场对100G数通光模块需求强劲,但由于新技术引入以及下游客户去库存等因素影响,整体数通光模块价格下降较多。根据Lightcounting于19年5月发布的报告,数通光模块的标准平均价格从2016年的6+美元/Gbps下降至2018年的3美元/Gbps,预计2020-2024年价格下降趋缓,标准化产品的价格将在2024年降至略高于1美元/Gbps的水平。

2)400G大概率在19年底开启规模集采,2020年大规模商用

数据中心网络升级具有一定周期性,

400G

大概率在

19

年底开启规模集采。

大数据给数据中心带来的发展的机遇,也加速了数据中心的更新换代。数据中心对高带宽的需求几乎每三年升级一次,参考

Google

数据中心升级路线,可以发现

2008

年第三代数据中心仍以

10G

为主,到了

2013

年第五代数据中心开始启用

40G