李超执业证书编号:S0570516060002

环保限产带动价格上涨和盈利持续,但相关产业生产受到限制

环保限产推升价格上涨、企业盈利持续性超预期,但相关产业的开工生产受到显著限制。我们认为只要环保限产措施力度不减,大宗价格就继续有环比上涨动能,周期股会有持续机会。另一方面,尽管企业盈利环境仍较好,但从需求侧而言,利率中枢的抬升对实体经济的负面影响将逐渐显现,地产投资下半年可能平缓回落,外需的不确定性和人民币汇率升值也可能使得下半年出口弱于上半年。我们认为实体经济韧性较强、三季度经济下行压力不大,但从今年四季度末到明年一季度初,经济下行预期将逐渐增强,届时长端利率将可能由下半年的高位震荡,转而出现趋势性下行机会。

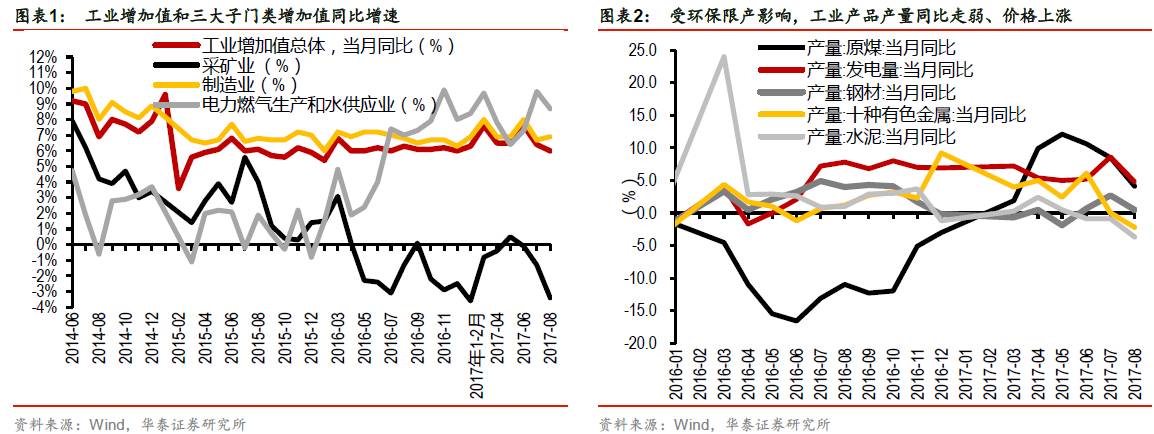

8月工业增加值当月同比+6.0%,环保限产对相关产业影响显著

8月工业增加值不变价当月同比+6.0%较前值回落,与8月PMI走势背离,主要原因是环保督查对工业原料相关产业生产影响较大,黑色、有色、化工、纺织等行业增加值同比均走弱。工业增加值当中占比最大的制造业内部结构分化,与环保关联较紧密的相关产业走弱,但设备制造、电气机械、电子设备制造等延续了二季度以来的较强表现。我们认为三季度实体经济动能仍然较强、下行压力不大。

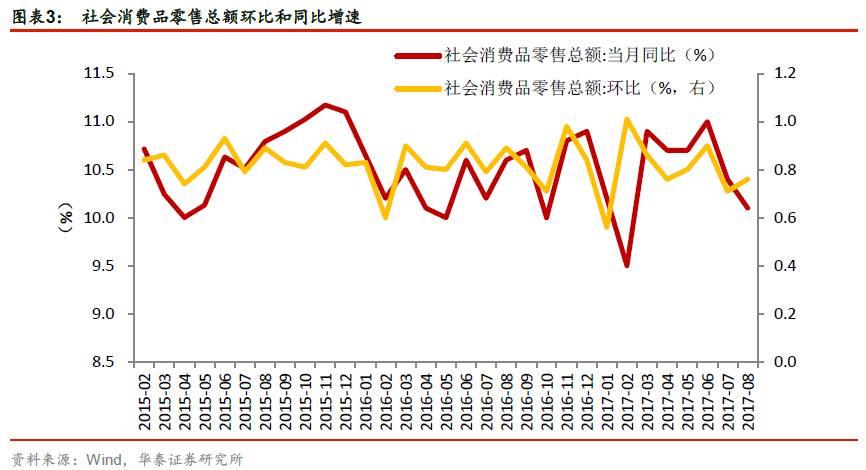

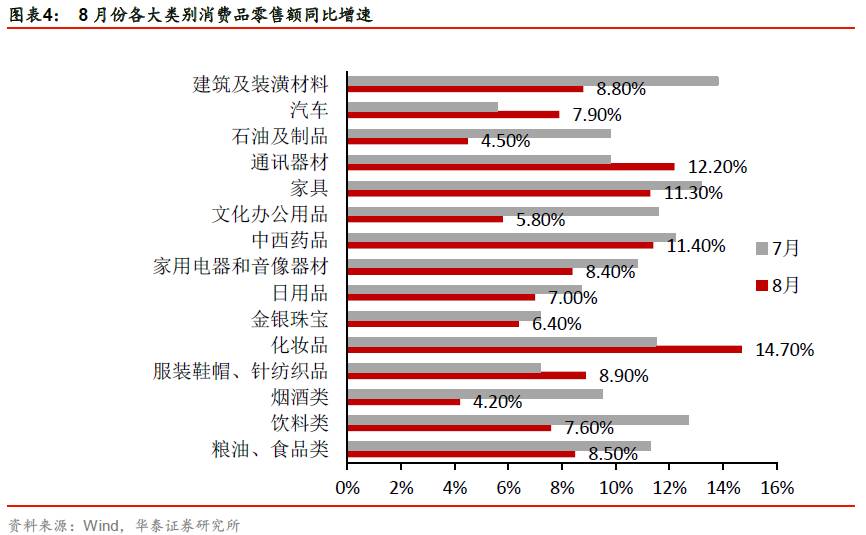

8月消费增速当月同比+10.1%如期回落,主要受地产拖累

8月社会消费零售总额同比较前值回落0.3个百分点至10.1%。在物价回升的情况下,消费增速下行主要受去年高基数和地产产业链相关产品下行拖累,8月建筑及装潢材料、家具、家用电器类分别下行4.3、1.1和4.7个百分点至8.8%、11.3%和8.4%,建筑装潢和家用电器增速降至10%以下,今年3月以来的又一轮地产强调控给地产后产业链消费带来的下行压力渐显。8月汽车消费微降0.2个百分点至7.9%。我们维持年内消费略向下的判断,今年消费数据走势呈现明显的季末拉升态势,因此9月虽仍面临高基数的较大压力,但消费增速将维持稳健。

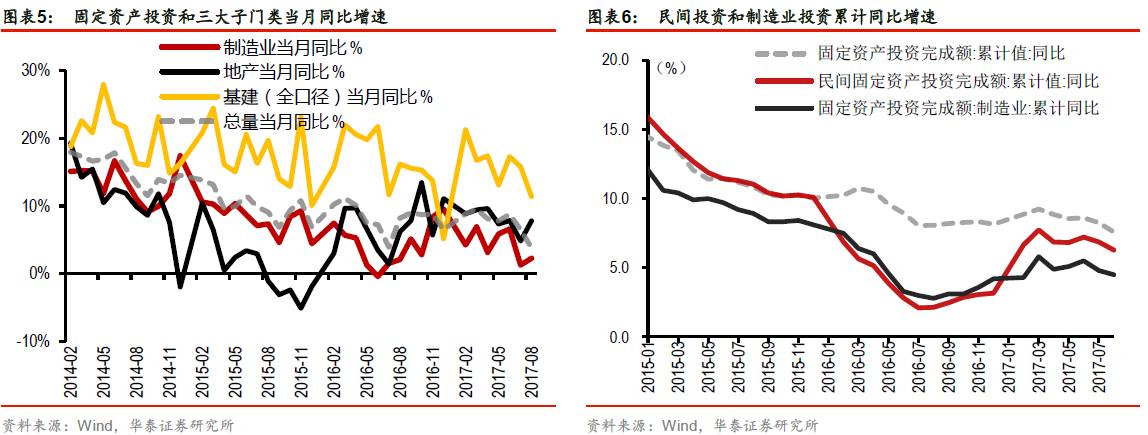

1-8月投资累计同比+7.8%,制造业当月小幅反弹、地产投资走平

1-8月投资累计同比增速+7.8%,其中制造业累计同比+4.5%、当月同比小幅反弹但力度不足;基建投资(统计局口径)累计同比+19.8%、当月同比+13%有所回落;地产投资累计同比+7.9%持平前值。工业企业盈利持续性超预期,制造业投资短期下行压力不大,但需求端较上半年走弱,制造业投资跟随盈利反弹的力度并不足。我们仍维持基建投资全年稳健的判断,若四季度经济下行压力加大,基建投资仍将发力为经济托底。8月财政数据显示税收收入和土地出让收入增长较快,基建投资仍有较大的发挥空间。

8月房地产:基本确认边际回落趋势

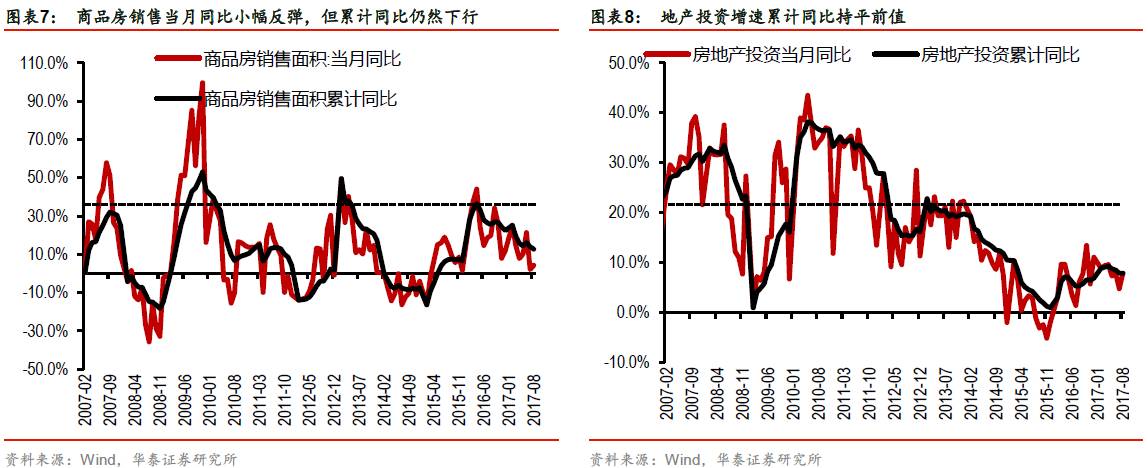

8月商品房销售面积当月同比+4.3%小幅反弹,但1-8月累计同比+12.7%仍较前值下行;土地购置面积当月同比+3.7%较前值+24.3%下行幅度很大,我们预计土地购置已迎来拐点,未来增速会逐渐趋缓,但在国家新供地政策下,库存较低的一二线城市出让土地较多,土地成交价款仍维持累计同比+42.7%的高增速。房地产投资增速当月回升到+7.8%(前值+4.8%),累计同比+7.9%走平前值,但从销售、土地购置的回落态势来看,我们认为,房地产投资的边际平缓回落趋势基本已经确认,但受土地供给、三四线去库存政策支撑,未来不必过于悲观,维持全年地产投资增速7%的判断。

风险提示:经济数据回落超预期,政策预期放大市场波动。

环保限产带动价格上涨和盈利持续,但相关产业生产受到限制

环保限产的推进使得上下游行业都出现了价格上涨,企业盈利的持续性超预期,但相关产业的开工生产受到显著限制。对环保限产拐点的判断,一是如果上游工业品价格涨幅过大,价格调控部门发改委会开始协调、对环保督查的企业设置过渡期和分类处置,使得大宗商品价格逐渐出现拐点;二是如果PPI向CPI传导、通胀压力迅速上升,环保限产也可能边际放缓。但目前看来,这两类情景在下半年较难看到。我们认为只要环保限产措施力度不减,大宗价格就继续有环比上涨动能,周期股会有持续机会。

另一方面,尽管企业盈利环境仍然较好,但从需求侧而言,利率中枢的抬升对实体经济的负面影响将逐渐显现,地产投资下半年可能平缓回落,外需的不确定性和人民币汇率升值也可能使得下半年出口弱于上半年。我们认为实体经济韧性较强、三季度经济下行压力不大,但从今年四季度末到明年一季度初,经济下行预期将逐渐增强,届时长端利率将可能由下半年的高位震荡,转而出现趋势性下行机会。

8月工业增加值当月同比+6.0%,环保限产对相关产业影响显著

8月工业增加值不变价当月同比+6.0%(前值+6.4%)是年内最低,与8月较前值走强的PMI走势背离,主要原因是环保督查对工业原料相关产业生产影响较大,黑色、有色、化工、纺织等行业增加值同比均走弱,采矿业当月同比-3.4%跌幅扩大。

工业增加值当中占比最大的制造业(当月同比+6.9%)较前值+6.7%反弹,但制造业内部结构分化,与环保关联较紧密的相关产业走弱,但设备制造业、电气机械器材制造、电子设备制造业等延续了二季度以来的较强表现。我们认为三季度实体经济动能仍然较强、下行压力不大。

8月消费增速10.1%如期回落,主要受地产拖累

8月社会消费品零售总额同比增速较前值回落0.3个百分点至10.1%,市场预期10.5%,我们预期10%,也符合我们一直以来“下半年消费将弱于上半年”的判断。在物价回升的情况下,消费增速下行主要受去年高基数影响和地产产业链相关产品消费下行拖累。8月建筑及装潢材料、家具、家用电器类消费增速分别下行4.3、1.1和4.7个百分点至8.8%、11.3%和8.4%,其中,建筑装潢和家用电器增速降至10%以下,今年3月以来的又一轮地产强调控给地产后产业链消费带来的下行压力渐显。8月汽车消费微降0.2个百分点至7.9%。

在三、四季度CPI温和上行的判断下,我们维持年内消费略向下的判断,全年增速维持年初10.2%的判断,二季度和四季度增速分别为年内高点和低点。值得注意的是,今年消费数据走势呈现明显的季末拉升态势,因此9月虽仍面临高基数的较大压力,但消费增速或将维持较为稳健的水平,全年来看,消费不会失速,为经济提供稳健的支撑。

1-8月投资累计同比+7.8%,制造业当月小幅反弹、地产投资走平

1-8月固定资产投资累计同比增速+7.8%,其中制造业累计同比+4.5%、当月同比小幅反弹但力度不足;基建投资(统计局口径)累计同比+19.8%、当月同比+13%有所回落,全口径累计同比为+15.8%(Wind全口径:电力热力水+交运邮政仓储+水利环境公共设施管理);地产投资累计同比+7.9%持平前值、当月同比反弹。

尽管三季度以来PPI再度反弹、工业企业盈利持续性超预期,制造业投资短期下行压力不大,但需求端(房地产、出口)较上半年走弱,随着基数走高,制造业投资跟随盈利反弹的力度并不足。我们仍然维持基建投资全年稳健的判断,地产销售和投资目前基本确认边际平缓回调,若四季度经济下行压力加大,基建投资仍将发力为经济托底。8月财政数据显示税收收入和土地出让收入增长较快,有利于支撑基建,基建投资仍有较大的发挥空间。

8月房地产:基本确认边际回落趋势

1-8月商品房销售面积同比12.7%,略低于前值+14.0%,低1.3个百分点;商品房销售面积当月同比+4.3%,较前值+2%小幅反弹。尽管8月住宅销售面积当月+2.3%小幅反弹,但1-8月住宅销售面积累计同比+10.3%,仍低于前值的+11.5%。土地购置面积累计同比增速+10.1%,相比1-7月的+11.1%回落1个百分点、当月同比+3.7%较前值+24.3%下行幅度很大,我们预计土地购置面积已迎来拐点,未来增速会逐渐趋缓,但在国家新供地政策下,库存较低的一二线城市出让土地较多,土地成交价款仍维持累计同比+42.7%的高增速。新开工和竣工面积当月同比反弹,但新开工面积累计同比增速延续上月回落态势,我们认为环保督查致使一些企业进行施工整改也是重要原因。

分地区销售增速来看,1-8月,东部、中部、西部地区仍维持着正增长,增速分别达到7.9%、16.6%、18.6%,而且仍然维持着东部小于中部小于西部的格局,但增速均回落。房地产投资增速当月回升到+7.8%(前值+4.8%),累计同比+7.9%走平前值,但从销售、土地购置的回落态势来看,我们认为,房地产投资的边际平缓回落趋势基本已经确认,但受土地供给、三四线去库存政策支撑,未来不必过于悲观,维持全年地产投资增速7%的判断。

风险提示:经济数据回落超预期,政策预期放大市场波动。

免责申明

本公众平台不是华泰证券研究所官方订阅平台。相关观点或信息请以华泰证券官方公众平台为准。根据《证券期货投资者适当性管理办法》的相关要求,本公众号内容仅面向华泰证券客户中的专业投资者,请勿对本公众号内容进行任何形式的转发。若您并非华泰证券客户中的专业投资者,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!本公众号旨在沟通研究信息,交流研究经验,华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号研究报告有关内容摘编自已经发布的研究报告的,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。如需了解详细内容,请具体参见华泰证券所发布的完整版报告。