如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

一周概览

2023

年中央经济工作会议召开,强调高质量发展目标,结构性政策或为抓手;北京上海出台地产需求侧政策,

11

月

MLF

平价续作、净投放

8000

亿元,

11

月低基数下各项经济活动指标同比

回升。

高频数据层面,上周生产和出行总体回落,商品房成交边际改善。农产品价格季节性上升。此外,

11

月财政扩张速度边际放缓,社融同比增速小幅回升、但主要受政府债推升。

高频经济活动跟踪

工业生产及物流指标总体季节性回落,新房、二手房成交面积同比增速边际回升。

出行方面

,上周

18

城地铁客运量环比回落

0.2%

、国内航班数量环比走低

1.6%

;

12

月

4-10

日,乘用车销量同比放缓至

6.8%

。

出口方面

,

12

月至今

HDET

均值同比回落至负区间,外需或边际走弱。

物流景气度及工业生产总体季节性回落

:整车货运流量

/

公共物流园区指数同比较前一周的

22%/17%

回落至

2.7%/4.9%

,高炉和焦化企业开工率环比走弱,全国重点电厂日均耗煤

/

发电量同比转负。

地产方面,

上周

60

城新房成交面积同比降幅较前一周的

25.9%

收窄至

22.1%

,

26

城二手房成交面积同比上行至

23.4%

;

12

月

4-10

日,百城土地周均成交季节性走强。

价格指标及变化

国际油价止跌、农产品价格上升。

上周布伦特原油价格环比回升

0.9%

至

75.6

美元

/

桶。国内铜价环比大幅上行

4.9%

,但水泥

/

螺纹钢价格回落

1%/2.6%

;食品方面,猪肉价格回升

0.2%

,新鲜蔬果提价、农产品价格指数

+2.6%

。

金融市场及资金成本

银行间流动性偏松,公开市场净投放货币

1990

亿元。同业存单发行利率边际下行。

银行间利率环比小幅回落,

R007/DR007

下降

9.1/5.7

个基点。

1/10

年期国债收益率期限利差小幅走阔,国债收益率曲线趋平。同业存单发行利率下降

1bp

至

2.83%

。上周信用债发行量环比转负,地产债和海外债融资额有所回落。上周人民币兑美元升值

0.9%

,但对一篮子货币回撤

0.8%

。

中观行业景气度追踪

有色、黑色金属和种植业等行业景气度仍较高

;

铝、铜价格走强,持续去库

,其中铝

/

铜价格位于

2013

年至今的

81%-84%

的高分位水平

;

煤炭、航运港口等供给和价格均位于较高分位数。粮价回落但仍在高位

,

生猪利润边际改善。

上周主要宏观数据及事件回顾

数据:

1

)

11

月工业增加值同比增速上行至

6.6%

;社零同比增速上行至

10.1%

、固定资产投资单月同比回升至

2.9%

;

2

)

11

月“一般预算

+

政府性基金”赤字录得

1.23

万亿元,同比多增

1363

亿元,扩张幅度边际回落。

3

)

11

月社融同比增速小幅上升至

9.4%

,主要靠政府债扩容支撑。

事件:

1

)

中央经济工作会议着重强调高质量发展的目标,结构性政策发力,而地产及金融领域防风险仍为首要任务。

2

)北京、上海出台地产需求侧政策,包括优化普宅认定标准、下调首套二套房首付比例下限,调降房贷利率。

本周宏观主要观察点

本周关注

12

月

LPR

报价(

12/20

)。

风险提示:欧美经济超预期走弱拖累外需、地产需求超预期回落。

一周概览

市内交通出行活跃度回升,物流指标同比较前一周改善,但节后第2周建筑复工进程仍偏滞后,商品房成交同比降幅有所收窄。

上周猪价回落,国际油价止跌回升。本周重点关注全国两会、1-2月贸易数据和2月社融及通胀数据。

高频经济活动跟踪

市内交通出行景气度回升,基建/地产等建筑活动复工进程偏慢,商品房成交同比降幅有所收窄。

春节对齐后(下同),上周18城地铁客运量较去年同期回升14.5%,拥堵指数同比增速亦上行至5.8%;而国内/国际航班数环比回落3.8%/1.9%。2月19-25日乘用车销量同比降幅自前一周34.4%走阔至53.1%。

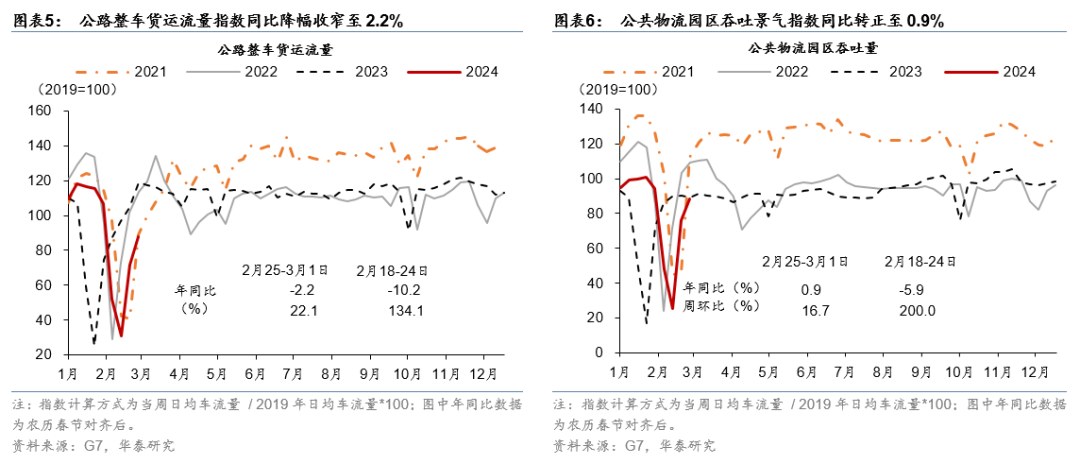

出口或保持较强韧性

,HDET指标1-2月同比录得5%左右;同时

物流指标同比较前一周有所改善

,整车货运流量/公共物流园区指数同比自前一周的-10.2%/-5.9%上行至-2.2%/0.9%。

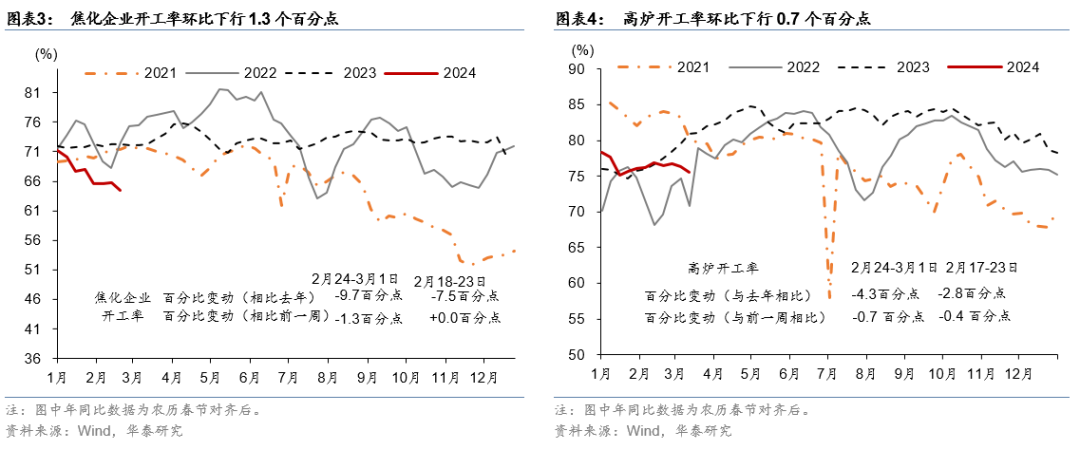

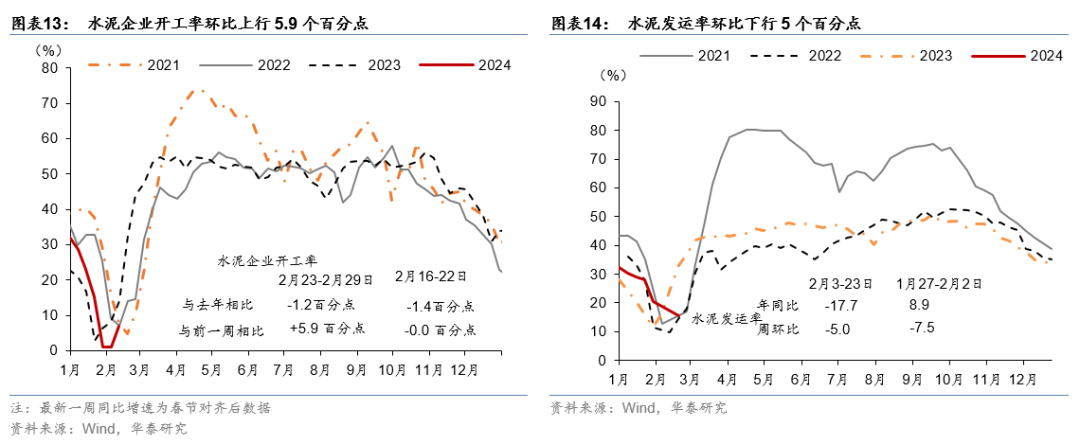

节后复工进程偏滞后

,上周焦化/高炉/水泥企业开工率同比回落9.7/4.3/1.2pct,半钢胎企业开工率同比上行10.4pct。此外,百年建筑网调研上周开复工率/上工率均低于21年同期10pct左右。

商品房成交节后呈现弱修复

,上周60城新房/26城二手房成交面积同比降幅较前一周的46.9%/20.4%收窄至20.1%/18.7%,其中北京/深圳二手房成交面积同比上行3.6%/39.8%。

价格指标及变化

国际油价回升,农产品价格表现分化。

上周布伦特原油价格环比回升2.4%至83.6美元/桶。运价方面,BDI指数环比上行18.1%。铜价环比回落 0.6%,螺纹钢环比下行0.3%。农产品价格分化,蔬菜/水果价格上行0.4%/0.8%,但猪肉价格环比下行3.8%。

金融市场及资金成本

上周银行间流动性偏松,人民币兑美元汇率较前一周基本持平。

银行间利率整体下行,R007/ DR007回落13.6/2.3个基点。国债收益率曲线趋平:1年期国债收益率上行2个基点,10年期国债收益率下行3个基点。融资规模方面,信用债、地产债和股权融资额均环比回升。汇率方面,人民币兑美元汇率较前一周基本持平,对一篮子货币升值0.03%。

中观行业景气度追踪

有色、黑色金属、煤炭、石油石化和社会服务等行业景气度较高。

边际变化上,煤炭延续去库、有色金属价格整体边际上行,而黑色金属价格整体回落、螺纹钢持续累库;粮价边际回升,生猪利润仍承压。

上周主要宏观事件及数据回顾

数据:

2月制造业PMI较1月回落0.1pct至49.1%,非制造业PMI较1月回升0.7pct至51.4%。

事件:

1)2月29日,中共中央政治局会议指出要大力推进现代化产业体系建设,加快发展新质生产力。2)3月1日,国务院常务会议指出要推动新一轮大规模设备更新和消费品以旧换新。

本周宏观主要观察点

本周将召开全国两会(3/4、3/5),周四(3/7)将公布1-2月进出口数据,周六(3/9)将公布2月通胀数据,

周内还将公布2月社融数据。

风险提示:欧美经济超预期走弱拖累外需、地产需求超预期回落。

01 高频经济活动跟踪

上游:

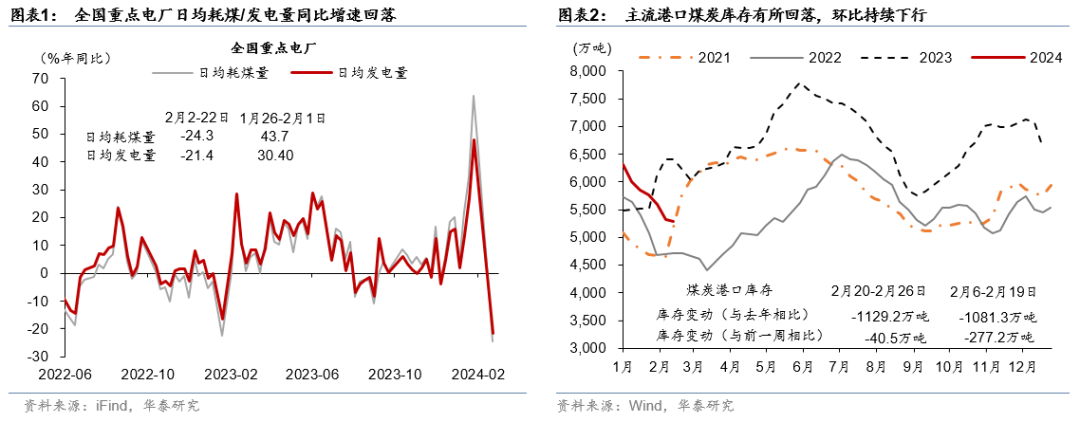

高基数下,全国重点电厂发电/耗煤量同比增速回落;高炉和焦化开工率环比小幅下行,春节对齐后仍然低于往年同期。

主流港口煤炭库存环比持续下行。全国247家样本高炉开工率环比下行0.7个百分点至75.6%,春节对齐后同比回落4.3个百分点。焦化企业开工率环比亦下行1.3个百分点至64.4%,低于去年农历同期9.7个百分点。

中游:

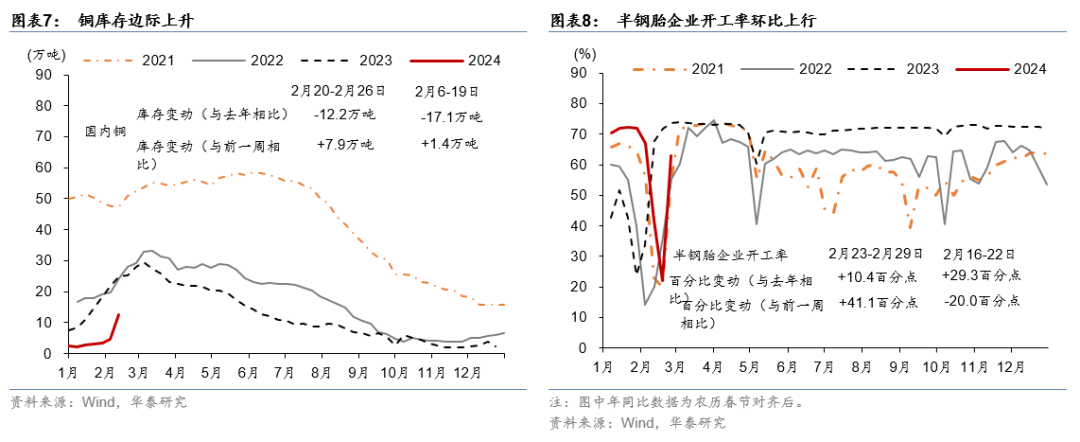

农历春节对齐后,物流景气度指标同比较前一周改善;铜库存环比边际上行。

春节对齐后,公路整车货运流量指数较去年同期下行2.2%,但较前一周环比回升22.1%。公共物流园区吞吐景气指数较前一周环比回升16.7%,同比上行0.9%。2月20-26日,铜库存较前一周环比上行7.9万吨,低于去年同期12.2万吨。

下游:

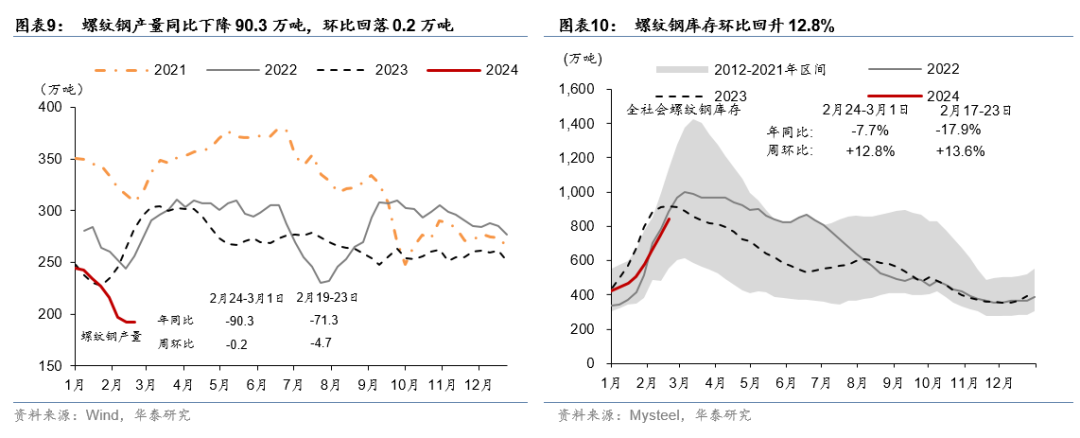

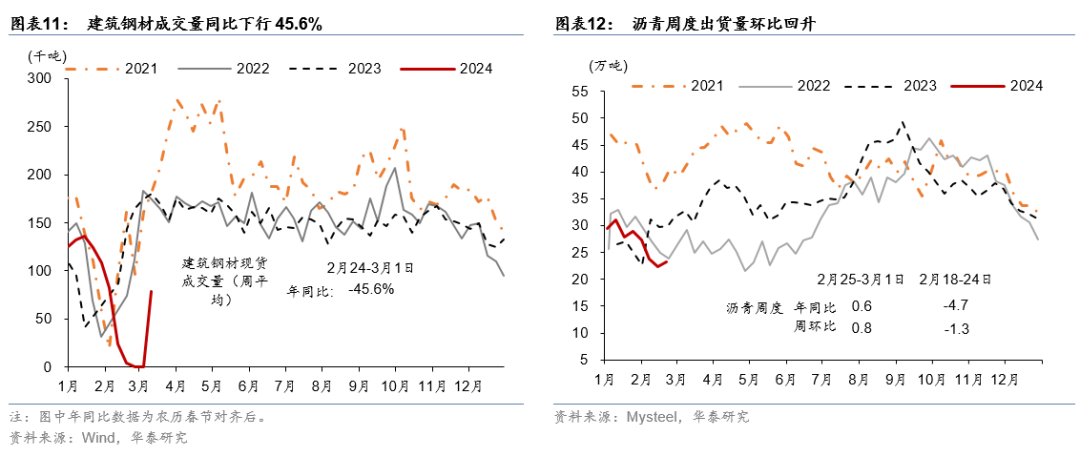

螺纹钢库存持续上行,水泥开工率和建筑钢材成交量环比回落,同比亦有下行。

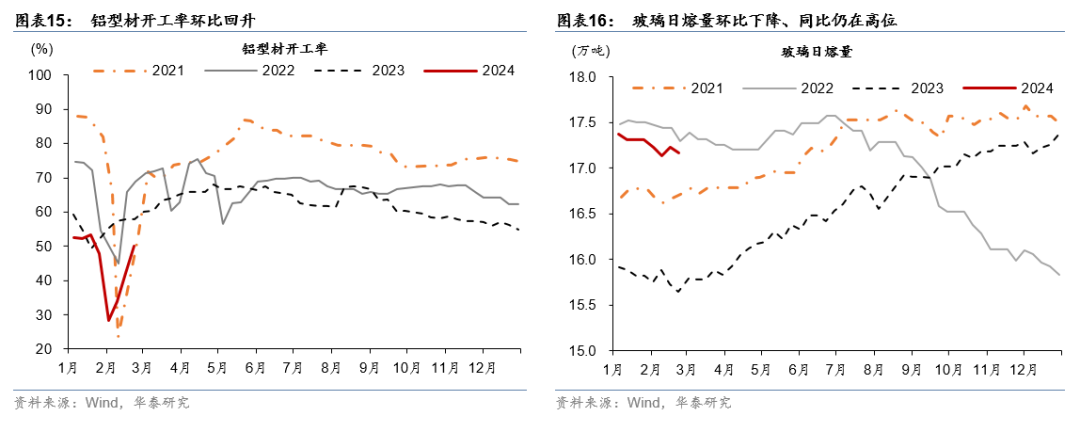

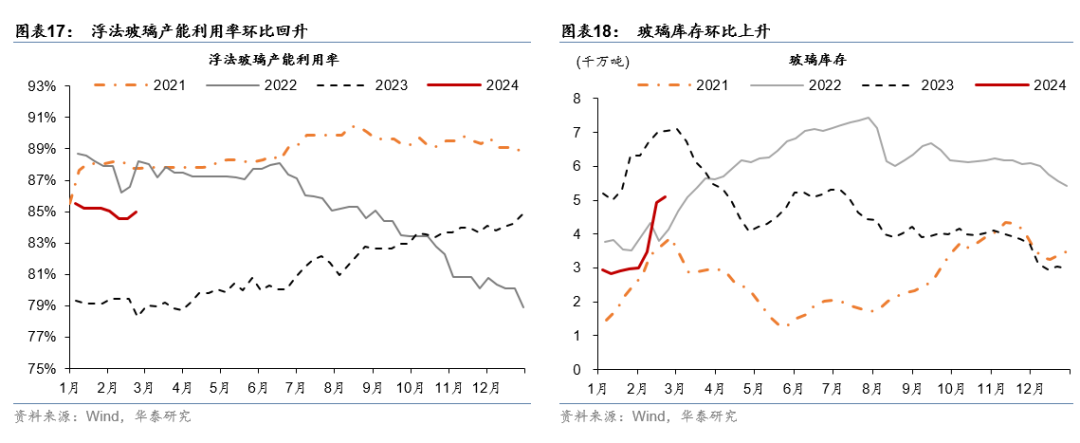

上周螺纹钢库存环比回升12.8%,同比回落7.7%。水泥企业开工率环比上行5.9个百分点,低于2023年农历同期1.2个百分点。建筑钢材成交量上周同比下降45.6%。汽车半钢胎开工率环比回升41.1个百分点,高于23年同期10.4个百分点。此外,与地产竣工相关的浮法玻璃产能利用率环比走高,高于2023年同期水平,玻璃库存环比上行。基建方面,沥青周度出货量高于去年同期0.6万吨,环比上行0.8万吨。

出行活动:

百城拥堵指数环比走高,国内航班数和国际航班数量均环比回落。

上周18城地铁客运量周环比回升67.6%,同比上行14.5%。此外,2月19-25日,百城拥堵指数周环比上行近两成,同比增加5.8%。城际出行方面,春节假期结束后航班数量有所减少,国内航班数量环比下降3.8%,且国际航班数量环比下行1.9%,分别恢复至2019年同期的115.8%/78.3%。

线下消费:

汽车零售同比降幅走阔、电影票房环比回落。

2月18-25日,乘用车销量同比降幅自前一周的34.4%走阔至53.1%。此外,截止3月1日,电影票房环比回落18.6%,但仍高于去年同期4.6倍。

地产需求:

春节对齐后,新房和二手房成交面积同比增速节后有所改善,成交面积同比降幅均有所收窄,或受天津、南京多地提升购房补贴力度影响;土地成交量价同升。

外贸需求:

红海局势仍对运价形成扰动,波罗的海干散货运价指数环比大幅上升,国际运价有所上行。

截止3月1日,波罗的海干散货运价指数环比上升18.1%,中国进口干散货运价指数(CDFI)较前一周环比上行11.1%、同比走高33.6%。亚欧航线市场运价下跌,上海出口集装箱运价指数周环比下行6.2%。此外,高频指标华泰出口需求日度指数(HDET)均值同比显示1-2月整体出口增速保持韧性。

02 价格指标及通胀变化

上游:

上周国际油价环比回升,

布伦特原油价格环比回升2.4%至83.6美元/桶。中东局势持续对国际油价走势形成扰动,欧佩克及其减产同盟国或将其自愿减产延长至第二季度,对国际原油价格形成一定支撑。

中游:

除聚乙烯/丁苯橡胶价格环比回升,国内原材料价格和中游化工品价格均环比下行。

铜价环比回落 0.6%、而螺纹钢环比下行0.3%。铜金比同比降幅由16.1%收窄至15.5%,油金比同比降幅由10.6%走阔至11.7%。中游化工品方面,聚乙烯/丁苯橡胶价格环比走高0.8%/2.3%,供价过快上涨,或受橡胶成本压力所致。氯化钾/尿素价格环比走低3%/0.4%,受近期货源供应较宽松影响。

下游:

农产品价格指数环比下行,但猪肉价格环比回落。

截止3月1日,农产品200价格指数周环比较前一周下行2%,其中蔬菜/水果价格环比上行0.4%/0.8%,玉米/小麦价格环比上行0.1%/1.5%。此外,

随着春节假期对猪肉需求的支撑有所退坡,

猪价小幅下跌,环比下行3.8%。

03 利率、汇率及金融市场环境

流动性指标:

银行间流动性偏松,同业存单发行利率环比回落。

上周R007下行13.6个基点,DR007回落2.3个基点。1年期国债收益率回升2个基点,10年期国债收益率回落3个基点,1/10年期国债收益率期限利差收窄,国债收益率曲线整体趋平。上周央行质押式回购加权利率下行13.6个基点;此外,同业存单净发行量回落,同业存单发行利率环比回落。

融资及汇率:

企业债收益率环比回落,信用利差收窄。

上周信用债净发行金额回升,地产债融资额环比上行至99.0亿元,非金融企业股票融资额回升至46.4亿元。此外,上周沪深300指数环比上行1.4%,PE(TTM)估值水平较前一周回升。汇率方面,上周在岸人民币兑美元汇率较前一周基本持平,人民币对一篮子货币升值0.03%。

04

中观行业景气度追踪:螺纹钢库存大幅上行,猪价有所回落

绝对水平:

有色、黑色金属、煤炭、石油石化和社会服务等行业景气度较高;螺纹钢库存持续上行,猪价延续回落,但粮价边际回升;而通信产品、锂电池和光伏设备的价格仍在低位。

从各行业供给、需求/价格所在历史序列的百分位值来看(2013年至今,下同):

边际变化:

螺纹钢持续累库,粮价边际上行

05 宏观政策指标跟踪

上周重要数据:

2024年2月制造业PMI较1月回落0.1个百分点至49.1%(彭博一致预期49%);非制造业PMI较1月回升0.7个百分点至51.4%(彭博一致预期50.5%)。

上周重要事件:

1)2月29日,习近平主持中共中央政治局会议,讨论政府工作报告。会议指出,今年工作要坚持稳中求进、以进促稳、先立后破。积极的财政政策要适度加力、提质增效,稳健的货币政策要灵活适度、精准有效,增强宏观政策取向一致性,营造稳定透明可预期的政策环境。

2)3月1日,李强主持召开国务院常务会议,审议通过《推动大规模设备更新和消费品以旧换新行动方案》。会议指出,推动新一轮大规模设备更新和消费品以旧换新,是党中央着眼于我国高质量发展大局作出的重大决策。要按照党中央部署要求,坚持市场为主、政府引导,坚持鼓励先进、淘汰落后,坚持标准引领、有序提升,抓紧完善方案,精心组织实施,推动先进产能比重持续提升,高质量耐用消费品更多进入居民生活,让这项工作更多惠及广大企业和消费者。要结合各类设备和消费品更新换代差异化需求,加大财税、金融等政策支持,更好发挥能耗、排放、技术等标准的牵引作用,有序推进重点行业设备、建筑和市政基础设施领域设备、交通运输设备和老旧农业机械、教育医疗设备等更新改造,积极开展汽车、家电等消费品以旧换新,形成更新换代规模效应。要落实全面节约战略,抓紧建立健全回收利用体系,促进废旧装备再制造,提升资源循环利用水平。