赢合科技发布公告,连续12个月内,已经与合肥国轩及其子公司签订《设备采购安装合同》金额超7.76亿元,其中2019年1月连续与南京国轩及庐江国轩签订3.74、1.89亿元订单,取得开门红,订单签订速度超预期,客户结构显著优化,给予强烈推荐。

巩固与国轩合作,产品质量受到认可

。国轩自2015年以来便是赢合重点大客户,2016年订单金额超2.4亿元,2017年由于产品、价格等原因,合作订单较少,2018年双方恢复紧密合作,全年整线+单机订单近5亿元。2019年1月,公司与国轩订单额已达5.63亿元,超18年全年,表明双方战略合作关系进一步加深,赢合产品性能得到国轩全面认可

18年订单28.5亿元,客户结构显著优化。

公司公告18年新接订单28.5亿元,较2017年大幅增加,截至18年三季度,公司预收账款4.85亿元,我们预测公司目前在手订单约10亿元。18年新增订单28.5亿元中,客户结构显著优化,继续向头部客户集中,基本只做行业前20客户,全年获得比亚迪的订单近3亿元,产品包括涂布机,分条机,极片机等,获得CATL订单近2亿元(以涂布为主),国能、国轩也均有3亿元以上订单签订,9月,公司成功突破海外客户,与南京LG化学签订19台卷绕机订单,价值量约8000万元。随着国内大客户的拓展和海外客户的扩张计划,我们预计赢合19年订单有望超35亿元。2019年,公司也将继续提升全价值链运营管控,聚焦优质大客户,预计行业前8头部客户订单收入占比50%以上,力争获取更多CATL、比亚迪、孚能、国轩、LG、特斯拉等核心客户订单。公司单层、双层涂布、激光切产品均已成功切入CATL供应链。

整线占比下降,19年有望继续提升。

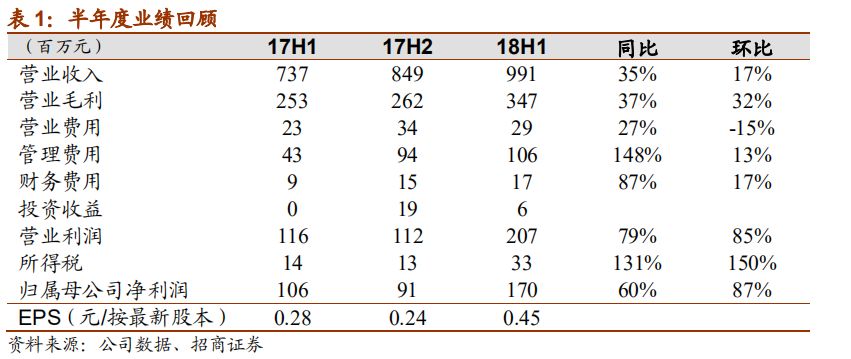

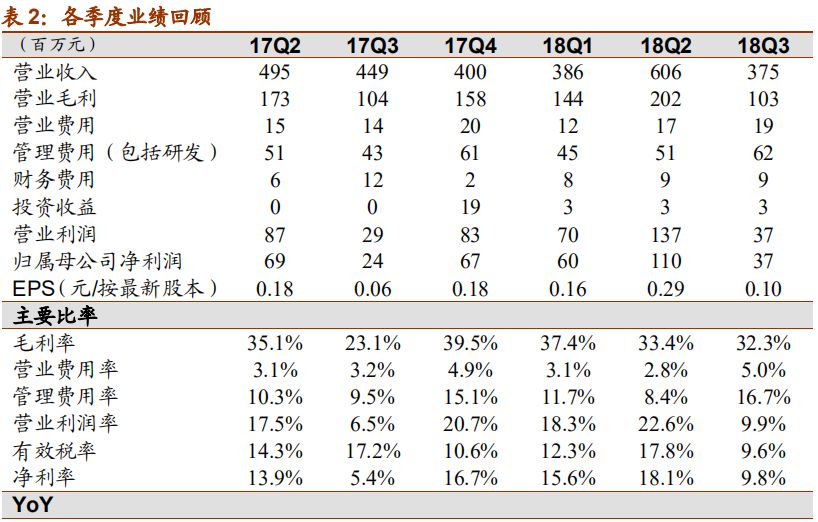

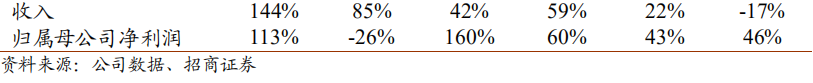

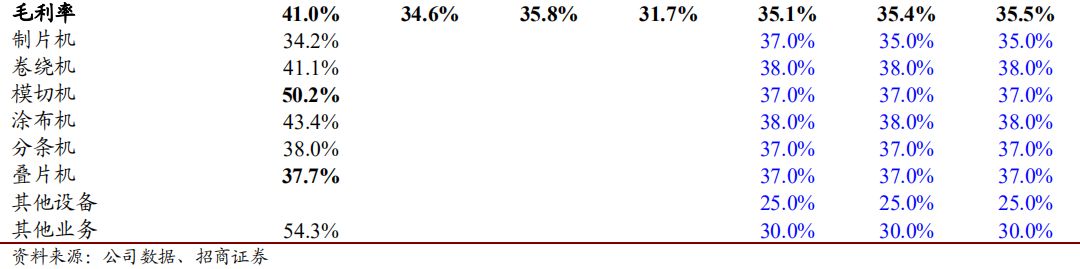

前三季度公司整体毛利率34.3%,较17年有所提升,之前毛利率较低,主要系整线产品中的外协件毛利率较低,拉低整体毛利率,2017年公司整线产品收入占比约70%。18年以来公司整线收入占比不断下降,预计18年整线收入约占总收入50%,19年将继续下降,进而提升整体毛利率。

产能性能、效率提升明显

。赢合科技产能性能及生产效率较2016年已有大幅提升,最高端的涂布机(双层)单价2000万,与 LG合作的卷绕机单价400万左右,显著高于市场平均价格。产能效率方面,制片机软包的组装线已达到8ppm,硬壳可达3ppm。目前卷绕机33ppm,相较于16年的18-20ppm提升明显。

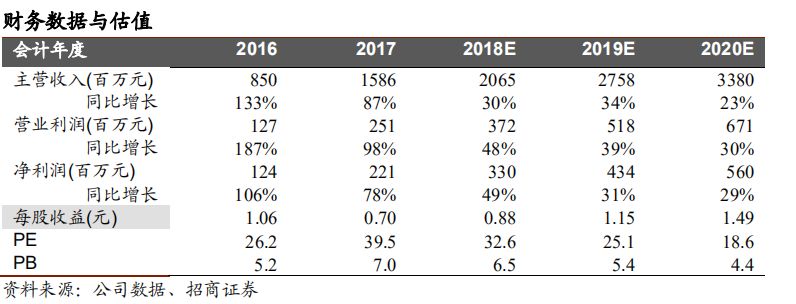

业绩预测及投资建议

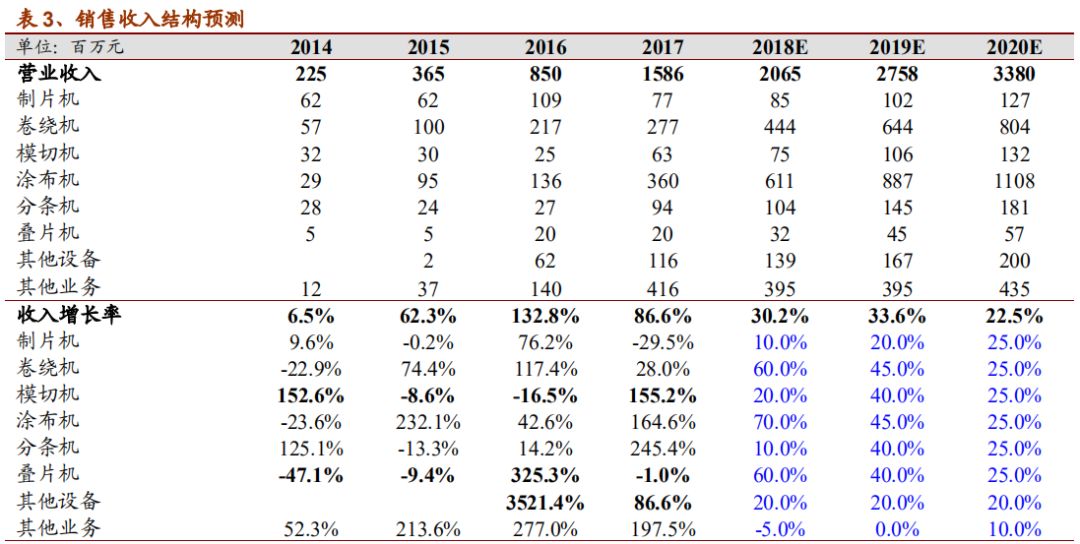

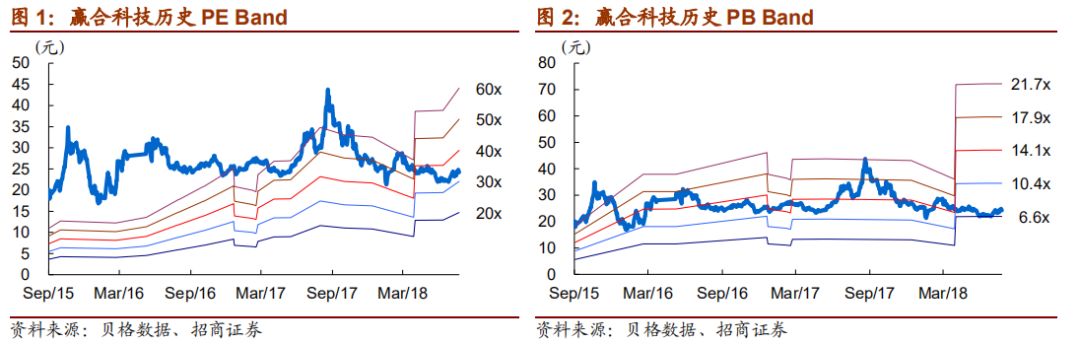

。我们预计18年/19年赢合科技收入20.65/27.58亿元,2019年,在订单极有可能超预期的背景下,随着整线占比下降,利润率还有一定提升空间,预测2019年赢合科技归母净利润同比2018年增长31%,达4.34亿元,对应2019年PE 25倍。公司产品性能优异,已得到LG,比亚迪,CATL等海内外头部大客户认可,当前市场对于赢合产品技术能力仍存在一定预期差,上调至强烈推荐。

风险提示:

新能源行业补贴下滑超预期,单GWH设备投资大幅下降,产品毛利率下滑,头部客户拓展进度慢。

分析师承诺

:

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

招商机械团队:

7次上榜《新财富》机械行业最佳分析师,连续两年第一名,三年第二名,两年第五名。连续5年上榜水晶球卖方机械行业最佳分析师,连续三年第一名。2012、2013、2018年福布斯中国最佳分析师50强。2017年新财富、金牛最佳分析师第五名、第三名。

团队介绍

首席分析师:刘荣

机械分析师:诸凯

机械分析师:吴丹

机械分析师:时文博

公司短期评级

以报告日起6个月内,公司股价相对同期市场基准(沪深300指数)的表现为标准:

强烈推荐:公司股价涨幅超基准指数20%以上

审慎推荐:公司股价涨幅超基准指数5-20%之间

中性:公司股价变动幅度相对基准指数介于±5%之间

回避:公司股价表现弱于基准指数5%以上

公司长期评级

A:公司长期竞争力高于行业平均水平

B:公司长期竞争力与行业平均水平一致

C:公司长期竞争力低于行业平均水平